Das letzte Jahrzehnt hat gezeigt, dass die Bürger Russische Föderation Wir haben eine ganze Reihe verschiedener Kredite gesammelt. Wiederum, Krisensituationen Auf internationaler und nationaler Ebene zwingen sie Kreditnehmer, sich der Rückzahlung ihrer Kreditschulden zu entziehen.

Liebe Leser! Der Artikel beschreibt typische Wege zur Lösung rechtlicher Probleme, aber jeder Fall ist individuell. Wenn Sie wissen wollen, wie genau Ihr Problem lösen- Kontaktieren Sie einen Berater:

BEWERBUNGEN UND ANRUFE WERDEN 24/7 und 7 Tage die Woche entgegengenommen.

Es ist schnell und KOSTENLOS!

Die Banker beschlossen, ihren Kunden entgegenzukommen und begannen, die Teilnahme an Programmen zur Refinanzierung von Kreditverträgen anzubieten. Die Home Credit Bank bietet zusammen mit allen anderen Finanzinstituten auch die Refinanzierung eines Kredits an, wenn der Kunde ihn bei einer anderen Bank aufgenommen hat und eine Belastung hat.

Bedingungen

Home Credit bietet die Refinanzierung eines bei einer anderen Bank aufgenommenen Kredits zu den günstigsten Konditionen an, die bei manchen Kreditgebern zu finden sind.

Warum nicht überhaupt Geld von einem Mandanten bekommen, wenn das Gericht einer Einzelperson oder einem Privatkunden Insolvenz zuspricht? juristische Person In solchen Situationen gehen Banker zu extreme Maßnahmen und die Kreditbedingungen mildern.

Sie verbinden solche Programme, um vom Kunden zumindest einen gewissen Betrag als Rückzahlung der vertraglichen Schulden zu erhalten.

Die wichtigsten Voraussetzungen für den Erhalt eines Refinanzierungsdarlehens bei der Home Bank sind folgende:

- Zinssatz – 19,9 %. Abhängig von den Parametern, die der Kunde erfüllt, ist in seltenen Fällen ein reduzierter Prozentsatz für Privat-, Firmen- oder Lohnkunden möglich.

- Sie können maximal 50.000 bis 500.000 Rubel nehmen.

- Die maximale Kreditlaufzeit beträgt 5 Jahre.

- Voraussetzung ist eine hervorragende Bonitätshistorie.

- Auf offizieller Ebene besteht Beschäftigungspflicht.

- Die Ausstellung erfolgt ausschließlich per Banküberweisung.

- Ein Refinanzierungskredit wird immer in vergeben nationale Währung– Russische Rubel.

- Weigerung der Refinanzierung ohne Begründung der Bank.

- Zur Refinanzierung werden nur Verträge akzeptiert, bei denen mehr als drei Zahlungen geleistet wurden.

- Das Alter der Klienten muss der Abstufung von 23 bis 64 Jahren entsprechen

Denken Sie vor der Antragstellung über zwei Arten der Refinanzierung nach, die Ihnen angeboten werden könnten oder die Sie selbst bei der Bank erfragen werden. Das erste ist eine Reduzierung der Nutzungsbedingungen des zweiten Darlehens, aber auch eine Reduzierung der Darlehenszinsen.

In diesem Fall müssen Sie die Rechnungen einige Zeit intensiv begleichen, aber Sie werden alles zurückzahlen, vielleicht in geringerem Umfang als beim ersten (Haupt-)Kredit. Die zweite Richtung besteht darin, die Laufzeit des Darlehens durch Neuberechnung der monatlichen Beträge zu verlängern.

Der Zeitplan wird sich ändern, der Zinssatz pro Jahr kann gleich bleiben oder sogar steigen, es hängt alles davon ab, um wie viel langfristig Sie verlangen. In diesem Fall zahlen Sie doppelt oder sogar dreimal zu viel.

So erhalten Sie mit Home Loan eine Refinanzierung von Krediten bei anderen Banken

Um Ihr Darlehen über die Home Credit Bank refinanzieren zu können, müssen Sie einen schriftlichen Antrag stellen, damit der Zweitkreditgeber diesen prüft und seine Entscheidung trifft. Dazu müssen Sie persönlich zur Bankfiliale kommen.

Wenn Sie einen solchen Antrag einreichen, müssen Sie in der Regel zwischen einer halben und mehreren Stunden auf eine Antwort warten. In sehr seltenen Fällen werden Sie gebeten, zu warten, bis der Spezialist Sie zurückruft. Dies dauert nicht länger als 3 Tage. Dies kommt jedoch äußerst selten vor.

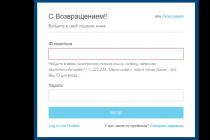

Ein solcher Antrag kann auch auf der offiziellen Website der Bank eingereicht werden, indem Sie auf die Schaltfläche „Antrag einreichen“ klicken. Alle in diesem interaktiven Dienst auszufüllenden Elemente und Felder sind recht einfach und erfordern keine besonderen Anweisungen oder Vorerklärungen.

Füllen Sie einfach alle im Antrag erforderlichen Daten aus, aktivieren Sie das Kontrollkästchen, um zu bestätigen, dass Sie mit den Regeln für die Bereitstellung von Informationen zu Ihrer Person und die Übermittlung von Daten einverstanden sind, und klicken Sie auf die Schaltfläche „Ergebnis anzeigen“.

Nach dem Rückruf des Bankspezialisten können Sie mit ihm besprechen, wie Sie einen Refinanzierungsantrag ordnungsgemäß stellen. Meistens erfolgt die Vorbereitung des Erstantrags jedoch in persönlicher Anwesenheit des Kunden in der Geschäftsstelle der Bank.

Nach Genehmigung des Antrags, unabhängig von der Art der Einreichung, wird der Kunde zu einem Gespräch mit dem gesamten Paket der zu sammelnden Unterlagen eingeladen. Nach einem erfolgreichen Gespräch wird umgehend ein Refinanzierungsvertrag erstellt.

Sie sollten es zunächst sorgfältig studieren und alle Ihre Fragen einem Bankmitarbeiter stellen. Und nachdem alle Nuancen geklärt sind, kann der Kunde den Vertrag unterzeichnen.

Sobald der Vertrag unterzeichnet ist, wird der Refinanzierungsbetrag auf das bei der Bank eröffnete Konto überwiesen. Es wird monatlich von der alten Gläubigerbank der Betrag abgebucht, der zur Rückzahlung des Hauptdarlehens erforderlich ist.

Welche Unterlagen sind erforderlich?

Unabhängig davon, dass die primäre Gläubigerbank alle Ihre Unterlagen und die Einhaltung der Anforderungen vollständig geprüft hat, führt die Home Credit Bank die Prüfung dennoch auf ihre eigene Weise durch.

Alles wird geprüft – von der Bonität bis zur Zahlungsfähigkeit. Seien Sie daher darauf vorbereitet, das erforderliche Dokumentenpaket erneut zusammenzustellen.

Bereiten Sie Kopien und Originale der folgenden Dokumente vor:

- ziviler russischer Pass;

- jedes zweite Dokument, das die Identität des Kunden bestätigen kann (auf Anfrage) – Führerschein, ausländischer Reisepass, SNILS;

- der Reisepass muss eine Registrierung am Standort der Home Credit Bank-Abteilung enthalten;

- Hilfe zum Formular;

- Kopieren Arbeitsmappe mit der Bescheinigung des Arbeitgebers aller Seiten;

- alle Unterlagen für den Kredit, der dem Refinanzierungsverfahren unterliegt – eine Vereinbarung, ein Zeitplan für die monatlichen Zahlungen, eine Bescheinigung über den Kontostand des Kreditnehmers und die überfälligen Zahlungen.

Die Zusammenarbeit mit der Home Credit Bank bietet einen großen Vorteil: Anstelle einer Einkommensbescheinigung im Formular Nr. 2-NDFL können Sie Ihre Ausgaben – Schecks, Zahlungsbelege für Versorgungsleistungen und andere obligatorische Zahlungen – vorlegen. Daher führt die Bank eine eigene Analyse durch, wie zuverlässig und verantwortungsbewusst der Kunde für sie sein kann.

Wie funktioniert es

Bevor Sie den Mechanismus des Refinanzierungsprogramms bei der Home Credit Bank offenlegen, sollten Sie auf die Gründe dafür achten dieser Gläubiger Ich bin grundsätzlich bereit, Bewerbungen von Kunden zur Teilnahme an diesem Programm zu berücksichtigen.

Im Allgemeinen gibt es in der Praxis einen recht ausgewogenen Ansatz für die Neuausstellung von Verträgen, die Kunden von anderen Banken erhalten haben.

Folgende Nuancen werden berücksichtigt:

- Die finanzielle Situation der gesamten Familie.

- Die Anzahl minderjähriger Familienangehöriger oder die Anwesenheit pflegebedürftiger behinderter Menschen in der Familie.

- Wie viele Personen pro Familie arbeiten oder beziehen materielle Leistungen, Unterstützung, Entschädigungen usw., die als Einkommen angesehen werden können?

- Gibt es Möglichkeiten für die Familienangehörigen des Klienten, etwas zu empfangen? zusätzliches Einkommen, und in welcher Form.

- Gibt es Immobilien im Besitz des Kunden oder eines seiner Familienangehörigen, die nicht das alleinige Eigenheim sein und als Sicherheit angesehen werden können?

- Wie alt ist der Kunde, wie ist sein Gesundheitszustand und wie ist er für eine Anstellung geeignet? Bessere Arbeit oder einen Teilzeitjob annehmen.

- Ist es möglich, dass der Kunde Garantien eines Mitkreditnehmers stellt – eines Bürgen, der bereit ist, seine eigenen Kosten zu tragen, wenn der Hauptkreditnehmer den Kredit über einen längeren Zeitraum nicht zurückzahlt?

- Wie ist die Bonität des Kunden für frühere Kredite?

Der Refinanzierungsmechanismus funktioniert wie folgt:

- Der Kunde nimmt bei einer beliebigen Bank einen Kredit auf bestimmten Zeitraum Mit ein bestimmter Betrag ohne Garantie oder Sicherheiten;

- nach einiger Zeit stellt er fest, dass er in Zukunft nicht alle Beträge zahlen kann, die im Zahlungsplan des Darlehensvertrags aufgeführt sind;

- Der Kunde wendet sich mit der schriftlichen Bitte an die Bank, den Kreditzins zu senken oder neu zu berechnen monatliche Beträge damit es für ihn bequemer wäre, die Schulden zurückzuzahlen;

- die Bank lehnt den Antrag des Kunden ab;

- dann ist der Kunde gezwungen, sich an eine andere Bank, beispielsweise Home Credit, zu wenden, um Geld zu einem reduzierten Zinssatz und mit einer längeren Nutzungsdauer zur Rückzahlung des ursprünglichen Darlehens zu leihen;

- Die zweite Bank stimmt zu, vergibt Ihnen einen Kredit und Sie tilgen damit die Schulden des ersten Kredits ganz oder teilweise.

Manchmal haben Kunden mit Hilfe einer Refinanzierung die Möglichkeit, nur einen Teil des Kredits oder nur den Teil, der als Schulden gilt, zurückzuzahlen, bei verspäteten Zahlungen fallen Strafen an.

Aber manchmal hat der Kunde mit Hilfe eines solchen Mechanismus die Möglichkeit, den gesamten Kredit vollständig abzuwickeln und den ersten Gläubiger vor Vertragsabschluss abzubezahlen.

Dies muss selbstverständlich durch einen gesonderten Antrag auf vorzeitige Rückzahlung des Darlehens erfolgen, sofern die Vertragslaufzeit noch nicht abgelaufen ist.

Und dann zahlen Sie die gesamten Schulden beim ersten Kreditgeber zurück und zahlen dann zu günstigen Konditionen die Schulden bei der zweiten Bank ab, die Ihnen die Refinanzierung bereitgestellt hat.

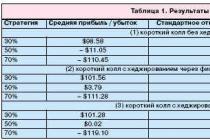

Betrachten Sie beispielsweise die folgende Refinanzierungsoption:

- Nehmen wir an, ein Bürger der Russischen Föderation hat für sich einen Kredit in Höhe von 200.000 Rubel aufgenommen.

- Der Zinssatz für das Darlehen betrug 20 %.

- Die Nutzungsdauer der Fremdmittel beträgt 5 Jahre.

- Die Bank leistete monatliche Zahlungen gemäß dem Zeitplan zu festen Konditionen.

- Nachdem der Kunde zwei Jahre lang regelmäßig Zahlungen geleistet hat, wird ihm plötzlich klar, dass er den Kredit nicht mehr zurückzahlen kann, da er seinen Job verloren hat und nicht bekannt ist, wann er den nächsten Job finden wird Gelegenheit.

- Der Bürger wendet sich umgehend und ohne Verzögerung an die Gläubigerbank, um irgendwie eine Lösung für diese Situation zu finden.

- Stellt einen Antrag bei der Bank mit der Bitte um Herabsetzung der Zinsen für das Darlehen oder Verlängerung der Laufzeit mit Neuberechnung der monatlichen Zahlungen.

- Die Bank lehnt ihn aus eigenen Gründen entgegen dem Ideal ab Kredit Geschichte Kunden und besteht auf der pünktlichen Zahlung der erforderlichen Zahlungen.

- Anschließend wendet sich der Kunde zur Lösung des Problems an eine andere Bank und stellt dort einen Kreditantrag, allerdings mit der Bitte, diesen als Refinanzierung zu einem reduzierten Zinssatz und mit einer längeren Laufzeit als den ersten Kredit zu vergeben.

- Die zweite Gläubigerbank stimmt zu und genehmigt den Antrag des bewussten Kunden.

- Der Kunde zahlt die von der zweiten Bank erhaltenen Beträge jedes Mal, wenn die monatliche Zahlung fällig ist, an den ersten Kreditgeber.

- Die Ausführung eines Refinanzierungsvertrags erfolgt unter der Bedingung, dass Geld vom Konto des Kunden von einer Bank auf ein Konto bei einer anderen Bank überwiesen wird, bei der der ursprüngliche Kredit vergeben wurde, und zwar automatisch gemäß dem Zahlungsplan im Hauptkreditvertrag.

Das Beispiel zeigt, dass die Zweitbank keine Neuregistrierung vornehmen, die Schulden des Kreditnehmers nicht aufkaufen oder irgendwie künstlich einen Konflikt mit dem Hauptgläubiger herbeiführen muss. Gibt es hier einen Vorteil, fragen Sie? Natürlich gibt es das.

Nehmen wir an, der Kunde hat dem ersten Gläubiger jeden Monat 10.000 Rubel gezahlt, und im Rahmen des Refinanzierungsvertrags hat er die Möglichkeit, monatlich 7.000 Rubel zu zahlen.

Ein solcher Vorteil ist jedoch nur möglich, wenn die zweite Bank sich bereit erklärt, einen Kredit mit einem reduzierten Zinssatz (weniger als 20 % des ersten Kredits) zu vergeben.

Oder wenn der zweite Kreditgeber einen Kredit mit einer langen Laufzeit (mehr als 50 Jahre) gewährt, was die monatliche Rückzahlung der Schulden durch den Kunden erheblich erleichtert.

Vorteile

Beim Einsatz einer Refinanzierung zur erfolgreichen Rückzahlung einer Schuld gegenüber dem Kreditgeber ist nicht alles so einfach. Für einige ist dieser Mechanismus ein Vorteil und Vorteil, für andere jedoch nicht.

Vieles davon hängt von der Richtigkeit der Berechnung, Gestaltung und Wahl des Kunden ab – was er möchte, den Tarif senken oder die Nutzungsdauer verlängern.

In den meisten Fällen ist eine Zinssenkung ein Vorteil gegenüber einer Verlängerung der Zahlungsfrist. Aber für jede Bank gilt: Je länger ein Kunde sein Geld verwendet, desto profitabler ist es für ihn. Die Home Credit Bank bildet in dieser Angelegenheit keine Ausnahme.

Generell sind folgende Vorteile zu nennen – bei dieser Bank haben Kunden die Möglichkeit:

- statt einer Bescheinigung des Formulars Nr. 2-NDFL eine Ausgabenliste mit Bestätigung vorlegen;

- Nutzen Sie den vollständigen Vertraulichkeitsservice der Bank;

- Kreditlaufzeiten reduzieren;

- Zinssätze senken;

- monatliche Zahlungen reduzieren;

- Erhöhen Sie die Konditionen für die Nutzung des Darlehens zu günstigen Zinssätzen.

Die Refinanzierung kann in mehreren Schritten erfolgen Russische Banken, einschließlich Home Bank. Die Hauptunterschiede bei der Weiterleitung an diese Einrichtung sind: gewinnbringende Konditionen und der Standardzinssatz für eine Privatperson. Nur Kreditnehmer anderer Banken können Krediin Anspruch nehmen. Neue Kredite zur Rückzahlung alter Kredite sind für Kunden der Home Bank nicht möglich.

Bedingungen

Bei der Home Credit Bank können Sie eine Refinanzierung für jede Art von Darlehen beantragen: Verbraucherdarlehen, Hypothekendarlehen, Autodarlehen, in bar oder per Karte erhaltene Darlehen.

Die wichtigste Voraussetzung bei der Umfinanzierung eines Kredits von einer anderen Bank zu Home Credit ist, dass wie bisher mindestens 3 Zahlungen geleistet werden müssen.

Es ist auch wichtig, dass eine Person über eine positive Bonitätshistorie und die Fähigkeit zur Bestätigung verfügt eigenes Einkommen. Geeignet ist eine Bescheinigung im Formblatt 2 der Einkommensteuer.

Zinssatz für Hypothekenrefinanzierung

Eine Hypothek ist eine Art Darlehen, das mit einer langfristigen Laufzeit vergeben wird. Während der Kreditrückzahlung kann eine Person in finanzielle Schwierigkeiten geraten. Daher ist es von Vorteil, eine Hypothek erneut auszugeben, wenn das Gefühl besteht, dass eine große Überzahlung vorliegt. Die Notwendigkeit einer Refinanzierung kann auch durch den Wunsch verursacht werden, die Vertragslaufzeit zu verlängern und dadurch die Höhe der monatlichen Zahlungen zu reduzieren.

Die Hypothekenrefinanzierung erfolgt bei der Home Bank zu 19,9 % pro Jahr.

Bei der Refinanzierung einer Hypothek besteht keine Notwendigkeit, Bürgen zu gewinnen, allerdings wird die Immobilie gemäß den Bedingungen zur Sicherheit für den neuen Kreditgeber. Auch hier kann eine Einzelperson einen Kredit in einer Höhe erhalten, die den ausstehenden Restbetrag übersteigt. Den Rest des Geldes kann der Kreditnehmer für den Eigenbedarf ausgeben.

Bei der Refinanzierung einer Hypothek bei der Home Bank kann eine Einzelperson die Schuldentilgungsfrist im Vergleich zum alten Vertrag um 1–5 Jahre verlängern.

Trotz der Vorteile der Refinanzierung einer Hypothek muss eine Einzelperson zusätzliche Mittel für die Neubewertung von Immobilien und Versicherungen zahlen, da diese Bedingungen bei der Home Bank obligatorisch sind.

Refinanzierung eines Verbraucherkredits

Die Bedingungen für die Refinanzierung eines Verbraucherkredits bei der Home Bank sind:

- Der Standardzinssatz für alle Kunden beträgt 19,9 %. In anderen Bankenorganisationen kann der Zinssatz niedriger sein. Bei VTB24 beträgt der Zinssatz beispielsweise nur 11,7 %. Beachten Sie jedoch, dass Sie bei der Home Credit Bank einen Verbraucherkredit ohne Vorlage einer Einkommensbescheinigung erneut vergeben können (andere Refinanzierungsangebote ohne Einkommensnachweis);

- Es ist möglich, folgende Kredite neu zu vergeben: Hypotheken-, nicht zielgerichtete und Autokredite;

- Die maximale Kreditrückzahlungsdauer variiert zwischen 12 und 60 Monaten;

- Für die Refinanzierung werden 50 bis 500.000 Rubel bereitgestellt;

- Der Kreditnehmer muss über 23 Jahre alt, aber unter 64 Jahre alt sein.

Die Home Bank hat im Vergleich zu anderen Finanzinstituten auch sekundäre Vorteile:

- Das Darlehen wird ohne Bürgen und Mitkreditnehmer vergeben;

- Es ist notwendig, ein kleines Dokumentationspaket bereitzustellen;

- Für zusätzliche Dienstleistungen wie die Ausgabe von Geldern, die Eröffnung eines Kontos oder den Geldtransfer ist keine Provision erforderlich.

- Es ist zulässig, Kredite von Drittbanken zu refinanzieren, für die mindestens drei Zahlungen geleistet wurden (in anderen Fällen). Finanzinstitutionen ausgegebene Kredite refinanzieren mehr als ein Jahr vor, das heißt, die Anzahl der monatlichen Zahlungen für sie beträgt mindestens 12).

Erforderliche Dokumente

Unterlagen zur Refinanzierung eines Kredits bei der Home Credit Bank (Liste für Hypotheken und Verbraucherkredite und -kredite):

- Reisepass;

- Zweites Dokument zur Auswahl: Führerschein, ausländischer Reisepass, SNILS oder Rentenbescheinigung;

- Ein Kreditvertrag, der bei der vorherigen Bank ausgestellt wurde;

- Um die Chancen auf eine erneute Kreditvergabe zu erhöhen, können Sie ein Dokument über die Zahlungsfähigkeit des Kunden vorlegen: einen Auszug aus Bankkonto für drei Monate, Fahrzeugtitel, CASCO-Police oder VHI-Richtlinie.

Darüber hinaus können Vertreter einer Bankorganisation eine Aufstellung des Schuldensaldos eines Darlehens einer anderen Bank oder einen Antrag darauf verlangen vorzeitige Rückzahlung Kredite. Ich falte Kreditvereinbarung enthält eine solche Einschränkung wie „Unmöglichkeit einer vorzeitigen Rückzahlung“; eine Einzelperson wird nirgendwo in der Lage sein, einen solchen Kredit zu refinanzieren.

Nach Einreichung eines Online-Antrags zur Kreditrefinanzierung bei der Home Bank potenziellen Kunden Der Mitarbeiter ruft zurück (innerhalb von 1-5 Tagen) und gibt die Vorentscheidung der Bank bekannt. Das Finanzinstitut fällt das endgültige Urteil nach Prüfung des gesamten Dokumentenpakets, das die Person direkt der Geschäftsstelle des Finanzinstituts vorlegt. Sobald der Antrag genehmigt wurde, wird ein Kreditvertrag unterzeichnet und der neue Kreditgeber ist für die Rückzahlung der alten Schulden verantwortlich.

Es ist erwähnenswert, dass das Geld zur Rückzahlung eines Kredits von einer anderen Bank innerhalb von fünf Tagen auf dem Konto der Organisation eingeht.

Bei der Home Credit Bank können Personen, die Schulden gegenüber anderen haben, eine Kreditrefinanzierung erhalten Bankorganisationen. Dies ist ein profitabler und praktischer Service, der beliebt ist. Es ermöglicht eine deutliche Senkung des Zinssatzes und damit erhebliche Einsparungen bei den Zahlungen.

Welche Refinanzierungsbedingungen bei der Bank gelten und wie profitabel ein solches Angebot für Sie ist, erfahren Sie in diesem Artikel.

Bedingungen für die Refinanzierung von Krediten bei der Home Credit Bank für 2019

Kreditangebote KrugEin einzigartiger Service ermöglicht es Menschen, Schulden auf Kosten anderer zu begleichen Kreditorganisation auf profitabel für sich selbst Bedingungen. Die Refinanzierung bei der Home Credit Bank soll Kreditnehmer vor übermäßigen Krediten „bewahren“. hohe Einsätze und riesig monatliche Zahlungen. Im Jahr 2019 bietet die Organisation eine Refinanzierung an zu zwei Tarifen— „Bankkunde“ und „ Neuer Kunde».

Das erste Angebot richtet sich, wie der Name schon sagt, an Menschen, die bereits Home-Credit-Bankkonto. Für sie gelten folgende Bedingungen:

Bedingungen Tarifplan"Neuer Kunde" Unterscheiden sich erheblich vom ersten. Sie sind wie folgt:

Mit diesem Service können Sie die Refinanzierung Ihrer Verbraucherkredite für den persönlichen Bedarf, den Kauf eines Autos oder eine Hypothek arrangieren. Nichts wert dass das Angebot von Unternehmen und Unternehmen nicht in Anspruch genommen werden kann Gehaltskunden Organisationen.

Anforderungen an den Kreditnehmer

Wie bei vielen anderen auch Finanzinstitutionen, Kunden der Home Credit Bank haben besondere Anforderungen. Sie ermöglichen es Ihnen, das Unternehmen vor skrupellosen Zahlern zu schützen.

Menschen erhalten eine Refinanzierung von der Home Credit Bank Wer hat:

- Staatsbürgerschaft der Russischen Föderation.

- Dauerhafte Registrierung auf dem Territorium des Landes.

- Gute Bonitätshistorie.

- Dienstalter am letzten Arbeitsplatz für mindestens 3 Monate.

- Regelmäßiges Einkommen.

Möglichkeiten, die Wahrscheinlichkeit einer Kreditgenehmigung zu erhöhen

Möglichkeiten, die Wahrscheinlichkeit einer Kreditgenehmigung zu erhöhen

Außerdem Einzelpersonen werden ebenfalls vorgestellt Altersanforderungen. Personen im Alter von 22 bis 70 Jahren erhalten eine Refinanzierung.

Dieser Service steht auch Rentnern zur Verfügung. wenn sie passen innerhalb der oben angegebenen Altersspannen.

Refinanzierung von Krediten bei Home Credit – Rechner

Es kommt oft vor, dass Kredite, die man bei anderen Banken erhält, für die Menschen zu einer schweren Belastung werden. In diesen Situationen kann die Home Credit Bank den Kreditnehmern das Leben erleichtern, indem sie ihnen einen Refinanzierungsservice anbietet. Zu entscheiden Mit einem speziellen Rechner kann eine Person ermitteln, wie günstig die Konditionen der Refinanzierung für sie sind.

Es ist auf der offiziellen Website des Unternehmens frei verfügbar. Mit einem Online-Rechner können Sie Ihren Kredit berechnen. Der Kreditnehmer muss lediglich die Höhe seines Kredits sowie die Kreditlaufzeit angeben.

Der Rechner ermittelt sofort:

- Monatlicher Zahlungsbetrag.

- Neuer Zinssatz.

- Der Betrag der Überzahlung für den gesamten Zeitraum.

Durch die Auswertung dieser Daten können Sie schnell nachvollziehen wie viel profitabler Dies ist ein Angebot von Home Credit. Sie können den Rechner kostenlos nutzen.

Registrierung der Refinanzierung bei Home Credit

Nach Prüfung aller Vorteile des Angebots können Kreditnehmer nur die Refinanzierung von Krediten bei anderen Banken über Home Credit beantragen. Dies kann entweder persönlich durch einen Besuch in der Filiale oder aus der Ferne durch Einreichung eines Antrags über die offizielle Website erfolgen.

Im ersten Fall Die Person muss zur Bankfiliale kommen. Firmenmitglied:

Eine vorherige Terminvereinbarung mit einem Bankspezialisten ist nicht erforderlich. Der Bewerbungsprozess dauert nur wenige Minuten.

Wenn Sie nicht zur Bank gehen möchten, können Sie den Antrag jederzeit online stellen. Sie müssen lediglich ein virtuelles Dokument auf der Website ausfüllen Hauskredit.

So sieht das Formular aus

So sieht das Formular aus

Es muss Folgendes enthalten:

- Nachname, Vorname, Vatersname.

- Geburtsdatum.

- Passdaten.

- Geschäftliche Mobiltelefonnummer.

- E-Mail-Adresse.

- Die Höhe Ihres monatlichen Einkommens.

Unmittelbar nach Prüfung der Online-Bewerbung Werde dich kontaktieren Vertreter des Unternehmens. Er wird die Informationen klären und die Entscheidung der Organisation bekannt geben. In Zukunft der Kunde wird brauchen Besuchen Sie das Büro, um alle Papiere zu unterschreiben.

Erforderliche Dokumente

Bevor Sie das Büro aufsuchen, um eine Refinanzierung zu beantragen, muss eine Person Geld sammeln eine Reihe von Dokumenten. Um einen Kredit an eine Einzelperson zu prüfen Haben müssen mit mir:

- Reisepass.

- Zertifikat 2-NDFL oder Gehaltskontoauszug.

- Eine Vereinbarung, die mit einer anderen Bank geschlossen wurde.

Beispiel eines Kreditvertrages mit einer anderen Bank

Beispiel eines Kreditvertrages mit einer anderen Bank

Keiner zusätzliche Dokumente nicht benötigt. Dieses Papierpaket reicht aus, damit die Organisation eine Entscheidung über die Refinanzierung des Darlehens treffen kann.

Zusatzfunktionen

Neben einem günstigen Zinssatz und einer Reduzierung der monatlichen Rate haben Kunden, die einen Kredit bei der Home Credit Bank refinanziert haben, die Möglichkeit, bequem zu nutzen Zusatzleitungen Firmen.

Sie können eine Versicherung abschließen. Bequemer Service hilft zu schützen Sie vor unvorhergesehenen Situationen. Es wird erforderlich sein, wenn eine Person aus verschiedenen zwingenden Gründen kann es nicht mehr machen den Kredit zurückzahlen. Wenn er also ernsthaft erkrankte, seine Arbeitsfähigkeit verlor oder eine Behinderung erlitt. In diesen Situationen zahlt die Organisation selbst die Schulden an die Home Credit Bank.

Merkmale von Versicherungsprogrammen

Merkmale von Versicherungsprogrammen

SMS-Benachrichtigungen waren und sind einer der beliebtesten Dienste. Das ist das Maximum bequeme Weise Seien Sie sich immer bewusst Kontostand. Nachrichten kommen zu Handy unmittelbar nach jedem Bankgeschäft.

Wer eine Refinanzierung bei der Home Credit Bank beantragt hat, benötigt möglicherweise den Service einer Verschiebung des Zahlungstermins. Damit können Sie das Datum ändern, an dem Sie eine obligatorische Zahlung leisten müssen. Monatliche Bezahlung. Sie können es einmalig kostenlos nutzen.

Wo ist die Refinanzierung rentabler?

Bevor Sie sich entscheiden, einen Kredit an eine andere Bank zu übertragen, müssen Sie sich vergewissern, ob das gewählte Angebot für Sie wirklich das profitabelste ist.

Der Refinanzierungsservice wird nicht nur von der Home Credit Bank angeboten. Ähnliche Angebote gibt es auch bei vielen anderen im Land tätigen Finanzinstituten.

Die Promsvyazbank bietet Refinanzierung an unter diesen Umständen:

Die Organisation bietet auch an den Tarif reduzieren um 0,5 %, wenn der Kredit online vergeben wird. Es ist möglich, eine Ermäßigung von 3 % zu erhalten, wenn eine Person während der Nutzung eine Versicherung abschließt wird nicht überfällig sein keine einzige Zahlung.

Es erfolgt auch eine Refinanzierung zur Alfa-Bank. Die Organisation bietet:

Das Unternehmen ermöglicht nicht nur die Übertragung eines Kredits von anderen Banken, sondern auch zusätzliches Geld bekommen in bar. Der Tarif ändert sich nicht, auch wenn eine Versicherung abgeschlossen wird.

Nützliches Video:

Der Service wird auch von der Rosselkhozbank bereitgestellt. Er refinanziert Konsumentenkredite, Hypothek, Kredite für den Kauf eines Autos. Kunden verschmelzen kann mehrere Stellvertreter in einem. Die Dienstleistung wird unter folgenden Bedingungen erbracht:

Menschen wenden sich für Dienstleistungen oft an VTB. Die Bank erbringt im Jahr 2019 Refinanzierungsdienstleistungen zu folgenden Konditionen:

Wie in anderen VTB-Banken bietet spezielle Bedingungen für einige Kunden.

Option „Kreditnehmer“ der VTB Credit Multicard

Option „Kreditnehmer“ der VTB Credit Multicard

Somit ist für Privatpersonen, die eine Multicard nutzen, eine Tarifermäßigung möglich.

Vorteile und Nachteile

Wenn wir das Home Credit-Angebot mit anderen vergleichen, können wir mit Sicherheit sagen, dass es sich um eine rentable Lösung handelt. Gibt es irgendwelche Nachteile? Ohne Zweifel! Zum Beispiel eine Bank führt keine Weiterleitung durch von ihm vergebene Kredite. Die Vorteile des Dienstes überwiegen jedoch bei weitem alle Nachteile.

Zu den Vorteilen gehören:

- Fester Zinssatz.

- Schnelle Registrierung.

- Möglichkeit der Antragstellung über das Internet.

- Loyale Anforderungen an Kunden.

- Einen Kredit ohne Bürgen oder Sicherheiten aufnehmen.

Der Service wird in Russland und Kasachstan angeboten. Darüber hinaus hat die Bank im Vergleich zu anderen Unternehmen eine Reihe sekundärer Vorteile. Es erfordert den Kreditnehmer Mindestpaket Unterlagen, nimmt nicht Kontoeröffnungsgebühr bzw Geldüberweisung.

Ein wichtiger Vorteil besteht darin, dass die Bank die Refinanzierung von Krediten übernimmt, für die nur drei Zahlungen geleistet wurden. Andere Unternehmen prüfen Kredite, die sie früher als vor einem Jahr erhalten haben, nicht noch einmal.

Home Credit Bank, zusammen mit anderen größten Banken Russland bietet Bürgern die Möglichkeit, Kredite zu refinanzieren. Dies ist ein profitabler Service, der es Ihnen ermöglicht, einen zuvor aufgenommenen Kredit auf Kosten eines neu vergebenen Kredits abzuschließen. Neuer Kredit Gleichzeitig wird es günstigere Konditionen geben, so dass der Kreditnehmer gewinnt, er kann den Zinssatz und die Gesamtüberzahlung senken, die Höhe der monatlichen Zahlung und die Laufzeit des Kredits ändern.

Refinanzierung bei der Home Credit Bank

Dabei spielt es keine Rolle, welche Bank diesen Kredit zuvor vergeben hat; nach der Refinanzierung wird der Kreditnehmer bereits Home Credit schulden. Was bietet diese Bank dem Kreditnehmer und zu welchen Konditionen gilt es?

Anforderungen an den Kreditnehmer und Unterlagen

Home Credit stellt keine Anforderungen an den Kreditnehmer, die Frage der Refinanzierung wird individuell entschieden. Es ist vorgesehen, dass, wenn zuvor eine andere Bank einem Kreditnehmer einen Kredit genehmigt hat, dieser Kunde Kreditnehmer werden kann.

Um eine Refinanzierung bei der Home Credit Bank zu beantragen, benötigen Sie folgende Unterlagen:

- Reisepass;

- zweites Dokument zur Auswahl: Führerschein, Rente, Reisepass, Versicherungszertifikat;

- Ein Dokument zur Zahlungsfähigkeit ist ebenfalls optional: eine Gehaltsabrechnung des Kreditnehmers oder ein einfaches Lastschriftkonto für die letzten drei Monate, ein Fahrzeugbrief oder eine Zulassungsbescheinigung (Auto nicht älter als 5-7 Jahre), eine CASCO-Police, ein internationaler Reisepass mit Vermerken über den Grenzübertritt des Kreditnehmers Letztes Jahr, Immobilieneigentumsdokumente, VHI-Richtlinie;

— ein mit einer anderen Bank abgeschlossener Kreditvertrag;

— Es empfiehlt sich, einen monatlichen Zahlungsplan vorzulegen;

— eine Bescheinigung über den Betrag, der als vorzeitige Rückzahlung gilt;

— Antrag auf vorzeitige Rückzahlung bei der ursprünglichen Gläubigerbank gestellt.

Welche Art von Kredit kann bei der Home Credit Bank refinanziert werden?

Bei dieser Bank können Sie absolut jede Art von Kredit umfinanzieren:

— gezieltes Darlehen für den Kauf von Waren;

- Darlehen;

- Autokredit;

— Die Hypothek unterliegt auch der Refinanzierung bei Home Credit.

Die wichtigste und einzige Anforderung der Bank an einen refinanzierten Kredit besteht darin, dass sie mindestens drei monatliche Zahlungen leisten muss.

Zinssatz, Betrag und Laufzeit der Refinanzierung eines Wohnungsbaudarlehens

Hauptparameter:

- Der Zinssatz für die Weiterleitung wird festgelegt – 19,9 % pro Jahr. Dies ist ein sehr günstiger Wert, wenn man bedenkt, dass die Bank vom Kunden keine Einkommensbescheinigung verlangt;

— Ausgabebetrag — zwischen 50.000 und 50.000 Rubel, in jedem Betrag, der durch 1000 teilbar ist;

— Der Vertrag kann für 12-60 Monate in Schritten von 3 Monaten abgeschlossen werden.

Beispiel für die Berechnung der Home Credit-Refinanzierung

1. Sie haben ein bestehendes Darlehen bei einer anderen Bank:

— Satz 28 % pro Jahr;

— Der Kreditbetrag beträgt 250.000 Rubel, der Restbetrag der Hauptschuld des Kredits beträgt 188.346 Rubel;

— Sie haben einen Kredit für drei Jahre aufgenommen, es bleiben noch zwei Jahre bis zur Rückzahlung des Kredits;

— Ihre monatliche Zahlung an die Bank beträgt 10.331 Rubel.

2. Sie kontaktieren die Home Credit Bank und erhalten folgende Konditionen:

— Der Kreditzins beträgt 19,9 % pro Jahr;

— Kreditlaufzeit 24 Monate;

— Die monatliche Zahlung beträgt nur 9.567 Rubel.

Ihre Ersparnis für den Kredit über 24 Monate beträgt 18.336 Rubel.

Durch die Refinanzierung bei der Home Credit Bank erhält der Kreditnehmer viele Vorteile. Meistens wird es durchgeführt, um den Zinssatz und die Überzahlung zu senken, es kann aber auch für andere Zwecke verwendet werden. Zum Beispiel, wenn Schuldenlast Von aktuelles Darlehen sehr hoch ist, dann können Sie eine längere Refinanzierungsdauer wählen, dann fällt die monatliche Rate niedriger aus. Dieser Service kann auch zur Entlastung von Sicherheiten bei der Refinanzierung einer Hypothek oder eines Autokredits genutzt werden. In diesem Fall ist keine Übertragung der Sicherheiten auf Home Credit erforderlich.

Antrag auf Refinanzierung bei Home Credit

Nach Abschluss einer Vereinbarung mit Home Loan zur Refinanzierung wird der alte Kredit vorzeitig zurückgezahlt und der Kreditnehmer hat Anspruch auf Rückzahlung Vertragsverhältnis mit dieser Bank.

Wenn Sie einen Kredit haben, ist jeder auf jede erdenkliche Weise bestrebt, die Überzahlungen dafür zu reduzieren. Kunden beobachten die Veränderung Zinsen und antworten Sie umgehend. Deshalb ist der Kreditrefinanzierungsservice der Home Credit Bank so beliebt. Dieses Verfahren steht fast jedem Kunden jeder Bank zur Verfügung.

Um einen Kredit bei der Home Credit Bank zu refinanzieren, müssen Privatpersonen ein Standardpaket an Dokumenten vorlegen:

- Reisepass;

- eine Kopie des Arbeitsbuchs;

- Einkommensbescheinigung;

- eine Bescheinigung der aktuellen Bank über die Höhe der Restschuld und das Fehlen überfälliger Zahlungen.

Wenn alle Unterlagen gesammelt sind, bleibt nur noch die Auswahl eines geeigneten Programms zur Refinanzierung von Krediten der Home Credit Bank für Kredite anderer Banken. Sie können alle Konditionen für 1 verfügbare Programme in Höhe von 10.000 – 1.000.000 Rubel direkt auf dieser Seite einsehen und mit dem Rechner den Kredit für Sie berechnen individuelle Bedingungen. Weitere Informationen finden Sie auf der offiziellen Website der Bank.