На сегодняшний день Сбербанк является одним из наиболее крупных банковских компаний на российском рынке, который предоставляет клиентам десятки различных программ и услуг. Вы можете открывать счёта с разной процентной ставкой, сроком длительности и регулярностью выплат. Обратившись за консультацией в одно из отделений или по телефону, каждый клиент обязательно найдёт для себя программу, максимально соответствующую его интересам, но сегодня мы поговорим конкретно о том, что такое сберегательный счет в сбербанке и как правильно им пользоваться в дальнейшем.

Что такое сберегательный счет в сбербанке, и чем он отличается от остальных?

С каждым годом появляется всё больше различных банковских программ, и, планируя сделать вклад, человеку приходится тратить много времени на то, чтобы разобраться во всех предложениях и понять, чем они отличаются друг от друга. Мы постараемся объяснить плюсы и минусы сберегательного счёта максимально просто, и начнём с того, что сразу выделим основные отличия программы сберегательного счёта:

- Как правило, все счета, которые вам предлагают открыть в банке, имеют ограниченный срок, и вы заключаете договор на определённый промежуток времени. Главным преимуществом сберегательного счёта является бессрочность вклада , то есть вы сами контролируете временные рамки своего сотрудничества с банком, а внесённая сумма будет накапливаться и сохраняться до тех пор, пока действует подписанный заранее договор;

- Вторым отличительным показателем считается сравнительно маленькая процентная ставка, так как руководство банка разработало данную программу именно для сберегательных целей, а не накопительных.

Процентная ставка в долларах составляет 0.01 %

Система начисления процентов

Если мы уже затронули вопрос процентной ставки в предыдущем разделе, давайте подробно разберём данную систему. Если вы хотите открыть сберегательный счет в сбербанке, надеясь быстро увеличить собственный капитал, то эта программа вряд ли вам подойдёт. Повторюсь, что особенностью сберегательного вклада является самая минимальная процентная ставка . Поэтому приумножить собственные средства можно только в том случае, если вы внесёте очень большую сумму, скажем, десять миллионов евро и будете ждать, пока банк выплатит вам небольшой процент.

Тонкости сберегательного вклада:

- Открыть сберегательный вклад можно как в рублях, так и в иностранной валюте: долларах и евро. Но стоит отметить, что процентная ставка будет сильно отличаться, и, имея рублёвый сберегательный счёт, клиент может рассчитывать на 1,50 до 2,30 процента в зависимости от условий, то при валютном счёте процентная ставка будет не больше 0.01. Как вы понимаете, положив на счёт миллион долларов, в конце года вы получите дополнительно всего 100;

- Вторым отличительным моментом является невозможность самостоятельно управлять счётом, когда вам захочется. Что это значит? Накопленные проценты нельзя переводить на другие счета или пытаться вывести на пластиковую карту, и единственным вариантом остаётся накапливать средства до того момента, пока не истечёт срок договора. Некоторые люди считают данный пункт крайне нелогичным, а другие, напротив, поддерживают политику банка, ведь основной идеей сберегательного счёта является именно накопление и сохранение вложенных средств.

Сберегательный счет является бессрочным

Условия открытия сберегательного счета

Открыть персональный сберегательный счёт может абсолютно каждый гражданин РФ при наличии паспорта. Вклады могут быть сделаны как в национальной валюте, так и в евро/долларах. Никто не ограничивает клиентов в сроках и размерах их вклада, поэтому вы можете вносить любые суммы на неограниченное количество времени. Как вы понимаете, чем больше вклад, тем больше проценты.

Но стоит ещё раз отметить, что данная программа – не лучший вариант для тех, кто открывает счёт с целью накопления капитала. Для этого в Сбербанке существует масса других интересных программ, и данная статья ориентирована на тех, кто хочет хранить свои деньги в долгосрочной перспективе.

Имея сберегательный счёт, вы всегда можете снять сумму вклада частично или полностью, а также положить неограниченное количество денег. С момента поступления на счёт новых средств, процентная ставка обновится автоматически и будет начисляться с новой суммы, при этом сохраняя предыдущие накопленные проценты. Сберегательный вклад сбербанка позволяет клиентам проводить как наличные, так и безналичные расчёты по своему счёту, но сотрудники банка в основном настоятельно рекомендуют делать взносы вторым методом.

Процентная ставка

Как вы уже прочитали выше, процентная ставка при сберегательном счёте крайне мала, и вряд ли заинтересует людей, стремящихся заработать денег на банковской системе. Но в то же время стоит подробнее рассмотреть этот вопрос, так как с 19 июня 2017 года система выплат по сберегательному счёту слегка изменилась.

Основные нововведения:

- Руководство банка слегка повысило выплаты для отечественных вкладчиков, имеющих рублёвый счёт. Минимальная ставка в данной программе составляет полтора процента, и начисляется при вкладах до 30 000 рублей. Например, от 700 000 уже платится 2 процента, а максимальной ставкой является 2,30%, которые начисляются от суммы два миллиона рублей;

- В то же время тех, кто имеет валютные вклады, ждёт большое разочарование. Если ещё несколько лет назад процентная ставка колебалась до одного с половиной процента в зависимости от вложенной суммы, то сейчас независимо от размера счёта она составляет 0,01%.

Таким образом, делаем вывод, что открывать сберегательный счёт в национальной валюте, с одной стороны, выгоднее и руководство банка пытается максимально содействовать переходу на рублёвые вклады.

В ближайшее время руководство банка не прекратит использование Сберкнижек

Сберкнижка, как один из методов управления счётом

Наверное, для современного человека, привыкшего к пластиковым карточкам и мобильным приложением, сама идея использования сберкнижки считается чем-то советским и непонятным. Но, несмотря на парадоксальность, многие банковские клиенты предпочитают пользоваться именно этим видом контроля над своими средствами.

Плюсы использования сберкнижки:

- Прежде всего, сберкнижка – официальный документ, благодаря которому можно проводить тщательный контроль над счётом. Оформляя сберкнижку, вкладчик дополнительно защищает собственные средства, так как их невозможно снять без предъявления паспорта. Если рассматривать с этой точки зрения, то данный документ действительно является довольно выгодным средством для управления вкладами, и в отличие от владельцев пластиковых карт, которые легко украсть и взломать, обладатели сберкнижки защищены практически на сто процентов. Именно безопасность является главным критерием , почему многие люди предпочитают оформлять сберкнижки, ведь в эпоху постоянных кибератак и других махинаций, никогда нельзя быть полностью уверенным в сохранности вложенных средств;

- И вторым плюсом официального документа считается прозрачность, и благодаря наглядной картине, сколько и куда было выведено/получено средств, клиенту необязательно запрашивать детализацию счета.

Стоит отметить, что каждый может контролировать сберегательный счет сбербанк онлайн, используя сайт или специальное приложение, где будет выводиться подробная информация по процентной ставке и проводимым операциям.

Передавая свои денежные средства на хранение финансовым организациям, вкладчики беспокоятся не только о высокой процентной ставке, но и сохранности своих сбережений, поэтому зачастую предпочитают оформить вклад под менее высокий процент, но в банке, которому больше всего доверяют. По этой причине услуги Сбербанка по размещению денежных средств на депозит продолжают пользоваться большим спросом. Одно из предложений этого банка – Сберегательный счет, который имеет ряд отличий от остальных депозитов банка.

Открытие вклада

Открыть сберегательный , так и в долларах США или евро, в любом отделении банка. Оформление этого депозита через такую услугу как «Сбербанк ОнЛ@йн» невозможно.

Минимальная сумма для открытия счета не ограничена, что делает этот депозит доступным для всех клиентов.

Гражданам РФ необходимо предъявить для этого российский паспорт, а иностранным гражданам или лицам без гражданства – документ, удостоверяющий личность, и документ, подтверждающий право на пребывание (проживание) на территории РФ.

Самой главной отличительной особенностью этого вклада от остальных является то, что он открывается на бессрочной основе, то есть окончание срока хранения клиент может выбрать сам в любое время. Но банк, в свою очередь, может расторгнуть договор при наличии нулевого остатка на счете и при отсутствии по нему операций в течение двух лет.

Пополнение и снятие

Еще одно преимущество заключается в том, что сберегательный счет Сбербанка дает возможность как пополнять, так и снимать с него средства, то есть, по сути, он является альтернативой счета до востребования. Совершать пополнение или снятие можно в наличной форме и путем безналичных перечислений. Никаких ограничений по приходно-расходным операциям здесь нет – пополнять вклад можно на любые суммы и в любое время, также как и снимать с него средства возможно в любое время до нулевого остатка.

Начисление процентов

Свободное распоряжение своими средствами на счете неизбежно приводит к снижению процентной ставки, причем в данном случае это снижение очень существенно. Начисление процентов происходит ежемесячно, для этого принимается во внимание размер минимального остатка на счете в предыдущем месяце. При расчете остатка за месяц, следующий за месяцем начисления процентов, ставка устанавливается без учета ранее причисленных процентов.

Размер годовой ставки по сберегательному счету зависит от валюты вклада и минимального остатка на счете. Для вкладов открытых в рублях ставка составит 1,5% при минимальном остатке до 30 000 рублей, от 30 000 до 100 000 рублей – 1,6%, от 100 000 до 300 000 рублей – 1,7%, от 300 000 до 700 000 рублей – 1,8%, от 700 000 до 2 000 000 рублей – 2% и свыше 2 000 000 рублей – 2,3% годовых.

Для вкладов открытых в долларах и евро, ставка будет одинаковой и при минимальном остатке по счету от 0 до 1 000 единиц в иностранной валюте она составит 0,2%, а при остатке свыше 100 000 долларов или евро – 1,15% годовых.

На разницу же между фактическим остатком по счету и минимальным за месяц проценты начисляются исходя из процентной ставки в 0,01% годовых. Получается, что для получения хоть небольшой, но все-таки прибыли, на счете необходимо постоянно поддерживать определенный остаток, на который бы шло начисление процентов.

При закрытии счета также определяется минимальный остаток на вкладе за месяц, в котором закрывается счет, на него же и начисляется основной процент. Процент на разницу между фактическим и минимальным остатком рассчитывается по ставке 0,01%.

Небольшая ставка по вкладу и порядок начисления процентов делает сомнительным большое увеличение ваших сбережений за счет процентов, поэтому сберегательный счет подойдет для хранения средств и совершения по нему расчетных операций.

Прочие условия

Благодаря всё большему развитию таких услуг, как различные мобильные и Интернет-сервисы, управление своими счетами, а также получение информации по ним становится быстрым и доступным в любое время, не выходя из дома. Воспользовавшись услугой «Сбербанк Онл@йн» вы сможете не только управлять своим вкладом, но и совершать переводы через Интернет. Для этого вам необходимо через устройства самообслуживания при помощи пластиковой карты или через Мобильный банк получить идентификатор пользователя и пароль для входа в систему.

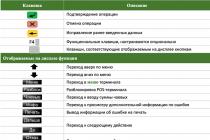

Информирование клиентов о различных изменениях условий и акциях банка возможно также по электронной почте, если она указана в клиентской базе. Но наряду с новейшими сервисами в Сбербанке, в отличие от многих других банков, пользуются и таким привычным для многих вкладчиков средством отображения информации об операциях по вкладу, как сберегательная книжка. Также в любое время можно получить и выписку по счету, обратившись в отделение банка.

Срочные вклады являются основной пассивной базой для любого финансово-кредитного учреждения. Поэтому в каждом банке существует большая линейка депозитных продуктов, рассчитанная на то, чтобы отвечать потребностям всех слоев населения. Одним из таких продуктов является сберегательный счет в Сбербанке. Главное его отличие от всех остальных депозитов состоит в том, что он имеет неограниченный срок действия.

Как открыть сберегательный счет

Этот тип счета рассчитан только на использование физическими лицами. Они могут его оформить следующими способами:

- Обратиться в ближайшее отделение Сбербанка с гражданским паспортом или любым другим документом, удостоверяющим личность. на открытие счета и внести на него необходимую сумму денежных средств.

- Также для физических лиц предоставляется такая возможность, как открыть сберегательный счет в Сбербанке онлайн через официальный сайт банка – официальный сайт банка с помощью системы Сбербанк Онлайн. Достаточно открыть страницу на вкладке «Частным клиентам» и в выпадающем меню «Накопить и сохранить» выбрать «Сберегательный счет».

В открывшемся окне будет кнопка «Оформить счет» – нужно нажать и далее только следовать подсказкам на экране и внимательно заполнять данные в полях.

Условия депозита

Основные характеристики данного банковского продукта:

- Вклад может открываться в российских рублях, долларах США, евро.

- Процентная ставка зависит от размера взноса и колеблется в диапазоне:

- от 1,5% (сумма от 30 тысяч) до 2,3% (от 2 миллионов) для рублей;

- от 0,1% (от 0) до 0,4% (от 100 тысяч) для долларов США;

- от 0,1% (от 0) до 0,4% (от 100 тысяч) для евро.

- Срок действия вклада – бессрочный.

- Ограничения по минимальной сумме остатка на счете не установлены, как и минимальная сумма для пополнения.

Кому подойдет

Как видно из указанных выше условий, больших доходов по этому вкладу не удастся получить ввиду очень низкой его процентной ставки. Хотя, если клиент внесет очень большую сумму денег, то это возможно, но экономически нецелесообразно.

Если клиент ставит целью получение прибыли, он выберет вклад с более высокими процентными ставками. Следуя этой логике, можно с уверенностью сказать, что рассчитан в первую очередь на людей, которые хотят не только хранить свои денежные средства в банке, но и в случае необходимости их оперативно использовать.

Приятным и востребованным условием такого вклада являются свободное снятие – до нулевого остатка, и пополнение счета – абсолютно на любую сумму. Эти операции можно осуществлять как наличным, так и безналичным способом.

К тому же начисление процентов позволяет клиентам получать хоть и незначительный, но все же доход. Следует заметить, что при снятии средств проценты не пересчитываются по меньшей процентной ставке.

Клиент сам определяет, на какой период хочет оформить вклад, причем срок действия договора можно установить даже после открытия счета.

Открывать сберегательный счет в Сбербанке следует тем физическим лицам, которые хотят иметь постоянную свободу распоряжаться своими деньгами, при этом обеспечивая полную их сохранность.

Как открыть вклад в Сбербанк: Видео

Наверняка каждый хоть раз слышал банковский термин – сберегательный счет. А знаете ли вы, что он означает, и какие выгоды может получить клиент от открытия такого счета? Нет? Тогда давайте разбираться вместе.

Что такое сберегательный счет?

Сберегательный счет, его еще называют сберегательным депозитом, является продуктом, который банки предлагают своим клиентам. Заключается он в сбережении средств физического лица под небольшие проценты с неограниченными возможностями свободного пользования (снятие, пополнение) деньгами, находящимися на этом счете.

Обычно банки предлагают открытие такого счета в трех валютах:

- рубли;

- доллары;

- евро.

Оформляется депозит на первоначальный взнос, который можно назвать символическим. Вклад бессрочный с возможностью пополнять его и снимать деньги в любое время. На остаток по счету ежемесячно банк начисляет проценты, которые могут быть от 0,01% на валютные вклады и до 3–8% на сберегательные депозиты.

”В чем фишка?” – или зачем открывать сберегательные счета?

Ставка по сберегательному счету небольшая, поэтому заработать простому клиенту на процентах не получится. Тогда зачем нужен такой банковский продукт? Оказывается, у сберегательных счетов есть свои преимущества:

- нет ограничения по суме снятия (перевода), как на других счетах, дебетовых картах;

- нет ограничений по суме хранения, которую можно постоянно пополнять (обычные депозитные вклады предусматривают вклад в определенной сумме, на которую начисляются проценты);

- снятие всей сумы не приводит к закрытию сберегательного депозита;

- сумма процентов ежемесячно капитализируется.

Сберегательный счет отлично подходит для денежных и безналичных переводов и расчетов.

Что нужно для открытия сберегательного вклада?

Чтобы открыть сберегательный счет, человеку нужно обратиться в банк. С собой должны быть:

- паспорт;

- деньги для внесения на счет.

В банке, клиент заполняет все необходимые документы и подписывает договор. Есть и другой способ открыть сберегательный счет. Для этого вы должны быть клиентом банка и иметь зарегистрированный банковский сервис онлайн (интернет-обслуживание). Там необходимо найти депозиты и выбрать операции по открытию счетов, в том числе и сберегательного депозита.

Что предлагают банки РФ своим клиентам при открытии сберегательного счета?

Рассмотрим на конкретных примерах, что входит в такой продукт, как сберегательный счет.

- Предложение от Сбербанка. Сбербанк считается самым надежным банком защищенным государством. Открыть сберегательный счет в этом банке клиент может в любом отделении или онлайн. На депозит в рублях банк предлагает 1,5–2,3% годовых, что касается валюты (доллар/евро) то ставка составляет 0,01%.

- Предложение от банка Тинькофф . Открытие сберегательного депозита в банке Тинькофф можно произвести как в офисе, так и в онлайн–банкинге. Банк предлагает своим клиентам такой пакет услуг по сберегательному счету: Бесплатное оформление онлайн. Ставку годовых в размере 6% на вклад, открытый в рублях. Что касается валютных счетов, то ставка по ним составляет 3%.

- Предложение от Почта банк. Начисление процентов начинается от 1000 руб и доходит до отметки в 7% годовых, согласно градации наличия средств на сберегательном счете.

Сберегательный счет, открытый в банке – это оптимальный способ управлять своими средствами, который освобождает от необходимости сохранять большие суммы наличных дома. При этом вы беспрепятственно можете производить платежи, как в отделении банка, так и в банковской системе онлайн.

Банковские учреждения уже давно не используют оформление вкладов при помощи сберкнижек, применяя для этого электронные счета. Одна из причин отказа от такого устаревшего банковского продукта – низкие возможности для его владельца.

Сберегательная книжка не попадает под закон о страховании вклада, все денежные операции по ней должны в обязательном порядке декларироваться. Помимо этого при потере документа на предъявителя любой может воспользоваться средствами, а это снижает уровень защиты сбережений клиента.

Несмотря на это, осталась категория россиян, как правило, старшее поколение, которое не может отказаться от такого привычного для себя способа хранения денег. Банковские технологии не стоят на месте и для таких клиентов предусмотрены более комфортные варианты пользования.

Вклад со сберегательной книжкой постепенно уходит у историю, но ещё многие клиенты обладают каким банковским продуктом

Вклад со сберегательной книжкой постепенно уходит у историю, но ещё многие клиенты обладают каким банковским продуктом

Возможность проверить сберкнижку по номеру счета-онлайн в Сбербанке, позволяет контролировать баланс и получать выписку по операциям.

Для людей использующих такой традиционный способ хранения собственных средств характерен такой же традиционный и самый простой способ проверки баланса – посещение банковского отделения. Действия клиента следующие:

- с паспортом и сберегательной книжкой обратиться в отделение, где открыт счет;

- через терминал получить талон электронной очереди;

- предъявить операционисту документы с просьбой проверить баланс;

- операционист проверяет соответствие всех данных и озвучивает состояние счета.

Отделение самый простой способ того, как можно узнать баланс по книжке

Отделение самый простой способ того, как можно узнать баланс по книжке

Здесь же, в банке, у клиента есть возможность провести любые операции: снять деньги или пополнить баланс. О проведенных операциях будет свидетельствовать отметка на странице сберегательной книжки.

Простой способ проверить баланс через интернет

Существует наиболее комфортный способ проверки баланса – через Сбербанк Онлайн. У этой процедуры масса преимуществ:

- дистанционно поверять баланс в любое время;

- отслеживать совершенные операции в истории платежей;

- не посещая банковское отделение, производить оплату коммунальных и других услуг, госпошлин штрафов, налогов, мобильную связь и т.п.;

- делать денежные переводы.

Таким образом, самое удобное, что сейчас позволяет сделать сберкнижка – проверить счет онлайн. Но прежде всего, понадобиться подключиться к удаленному доступу интернет-банкинга. Что для этого нужно:

- посетить банковское отделение;

- написать заявление на прикрепление сберегательной книжки к интернет-сервису, заключить договор УДБО;

- затем клиенту выдается идентификатор (логин пользователя) и пароль для входа в систему;

- сотрудник банка даст разъяснения, как осуществить вход в Личный кабинет и как проверить счет сберкнижки через Сбербанк Онлайн.

Онлайн возможно всё чаще используют клиенты банка и держатели сберкнижек

Онлайн возможно всё чаще используют клиенты банка и держатели сберкнижек

Еще более простой вариант, когда у пользователя есть банковская карта: он сможет самостоятельно провести процедуру через банкомат. Для этого потребуется вставить карточку в банкомат, в меню выбрать раздел «Сбербанк Онлайн» и затем выполнить все манипуляции по инструкции. Банкомат выдаст чек, где будут указаны логин и несколько одноразовых паролей.

Как проверить баланс через интернет

Получив идентификатор и пароль , уже на домашнем компьютере зайти на сайт банка и провести авторизацию в системе. Желательно сразу же сменить пароль на новый и записать его отдельно. Тогда не возникнет необходимость каждый раз искать чек банкомата с паролями. Войдя в систему, клиент на главной странице сразу же увидит все свои счета. Здесь можно просмотреть все денежные операции. Пользование интернет-услугой бесплатное.

Существует еще один вариант, как всегда быть в курсе поступлений на сберегательную книжку. Для этого понадобиться карта. Как это сделать:

- необходимо обратиться в банк с паспортом и книжкой;

- выбрать в терминале электронной очереди раздел «Карты»;

- получить расчетную карту;

- оформить поручение на перечисление средств с книжки на карту сразу же после их начисления;

- можно подключить к карте СМС-сообщения, которые будут оповещать о приходе денег (пенсия и т.д).

Для проведения процедуры понадобиться оплатить годовое обслуживание карты и СМС-обслуживание.

Сберкнижка Сбербанка: счет депозитный или текущий

Часто владельцы сберегательных книжек путаются в том, какой по ней открыт счет – текущий или депозитный. Рассмотрим характеристики каждого и их отличия.

Текущий счет используется для начисления зарплаты, пенсии, осуществления платежей, получения и отправки переводов, снятие наличных. Он не подходит для накопления или инвестирования. Его суть – моментальное снятие денег по первому желанию владельца книжки. Проценты на остаток не начисляются, а если они и существуют, то минимальные.

Суть депозитного счета в том, что он открывается для накопления средств и получения дополнительного дохода. На депозит вносятся деньги под определенный процент (согласно договору), которые нельзя снимать до окончания срока действия договора.

Практически, основное отличие между счетами в доступе к средствам: по текущему можно проводить любые операции в любой момент, а к депозитному доступ закрыт до окончания срока.

Зарегистрировавшись в онлайн-сервисе клиент получает регулярный доступ к состоянию своего счета

Зарегистрировавшись в онлайн-сервисе клиент получает регулярный доступ к состоянию своего счета

Когда владельцы сберкнижек задают вопрос о том, какой у них счет, просто не понимают сути этого банковского продукта. Книжка привязана к текущему конкретному счету и в то же время работает как вексель или ценная бумага на предъявителя. Это не персонализированное средство доступа к денежным средствам клиента. Поэтому банки постепенно отходят от такого способа хранения денег.

Заключение

Многие уже давно привыкли пользоваться банковскими картами и считают сберегательную книжку пережитком прошлого, но существует категория россиян, которые по-прежнему используют ее в своей жизни. Хотя это устаревший атрибут, это не означает, что его нельзя использовать по-современному. Для таких клиентов, очень важно знать, как через интернет проверить баланс сберкнижки Сбербанка. Для многих держателей такой способ покажется намного сложнее, чем традиционный вариант посещения банка. Но изучив его, клиент получает комфортный инструмент для контроля своего баланса и проведения денежных операций. Теперь нет необходимости обращаться в офис банка: достаточно иметь под рукой компьютер или мобильное устройство с выходом в интернет, и через несколько минут перед клиентом появляется полный анализ передвижения средств.