Срочными операциями называются валютные сделки, расчет по которым производится более чем через два рабочих дня после их заключения. Иностранную валюту можно покупать и продавать не только на основе спот, но и на срок, т.е. с поставкой на установленную дату. Цели их применения:

- * страхование от изменения курса валют;

- * извлечение спекулятивной прибыли;

- * покрытие существующего в других случаях риска (коммерческого или финансового характера);

- * извлечение арбитражной прибыли.

Разновидностями срочных операций выступают форвардные и фьючерсные сделки, опционы, своп-сделки и многочисленные комбинации, возникающие на их основе. При этом форвардные и своп-операции в основном осуществляются коммерческими банками, а торговля опционами и фьючерсами реализуется на биржевом сегменте валютного рынка.

Курс осуществления срочных сделок обычно отличается от курса спот на величину дисконта или премии, т.е. скидки или надбавки к существующему спот-курсу. Это связано с необходимостью прогнозирования срочного курса: анализируются факторы, влияющие на величину валютного курса, и выводится ориентировочный курс валюты в будущем, который корректируется в зависимости от рыночной ситуации. Спрэд между курсом покупки и курсом продажи валюты на срок обычно выше, чем при операциях спот, что связано с более высоким уровнем валютного риска, возникающего при проведении срочных операций.

Максимальный объем торговли на срочных рынках приходится на доллар США, евро, канадский доллар, фунт стерлингов и йену.

Форвардные валютные контракты

Форвардные операции (forward operation или сокращенно - fwd) - это сделки по обмену валют по заранее согласованному курсу, которые заключаются сегодня, но дата валютирования отложена на определенный срок в будущем. При этом валюта, сумма, обменный курс и дата платежа фиксируются в момент заключения сделки. Срок форвардных сделок колеблется от 3 дней до 3 лет, однако наиболее распространенными являются даты в 1, 3, 6 и 12 месяцев со дня заключения сделки. Дата валютирования определяется «со спота».

Форвардный контракт является банковским контрактом, поэтому он не стандартизирован и может быть подобран под конкретную операцию. Рынок форвардных сделок срочностью до 6 месяцев в основных валютах достаточно стабилен, на срок более 6 месяцев - неустойчив, при этом отдельные операции могут вызывать сильные колебания обменных курсов.

Форвардные операции применяются в следующих случаях:

- * хеджирование (страхование) валютных рисков;

- * спекулятивные операции.

Хеджеры пытаются снизить риск изменения будущей цены или процентной ставки с помощью заключения форвардных контрактов, которые гарантируют будущий валютный курс. Хеджирование не увеличивает и не понижает ожидаемые доходы участника рынка, а лишь изменяет профиль риска. Экспортер может застраховаться от понижения курса иностранной валюты, продав банку будущую валютную выручку на срок по курсу форвард. Импортер может застраховаться от повышения курса иностранной валюты, купив в банке валюту на срок.

Валютные спекулянты, играющие на понижении курса («медведи»), продают валюту на срок, рассчитывая, что к моменту исполнения сделки курс валюты на рынке окажется ниже, чем курс форвард. Если ожидания «медведей» оправдаются, они купят валюту по более низкому текущему курсу и продадут ее по более высокому курсу форвард, получив прибыль в виде курсовой разницы. Спекулянты, играющие на повышение курса («быки»), ожидая повышения курса валюты, покупают ее на срок по курсу форвард с тем, чтобы при наступлении срока сделки получить валюту от продавца по курсу, зафиксированному в момент заключения сделки, и продать ее на рынке по более высокому курсу, получив курсовую прибыль.

Форвардный курс слагается из спот-курса на момент заключения сделки и премии или дисконта, т.е. надбавки или скидки в зависимости от процентных ставок межбанковского рынка на данный срок.

Существуют два основных метода котировки форвардного курса: метод аутрайт и метод своп-ставок.

При котировке методом аутрайт банки указывают для клиентов как полный спот-курс, так и полный форвардный курс, а также срок и сумму поставки валюты.

Форвардный курс аутрайт = курс спот ± форвардные пункты

Форвардные пункты также называют своп-пунктами, форвардной разницей или своп-разницей.

Если форвардный курс больше спот курса (FR>SR), то валюта котируется «с премией», если FR В большинстве случаев на межбанковском рынке форвардный курс котируется с помощью своп-ставок. Это связано с тем, что дилеры оперируют форвардными маржами (т.е. дисконтами или премиями), выраженными в пунктах, которые и называются курсами своп или своп-ставками. Существует правило, согласно которому: Если процентные ставки по долларовым депозитам больше, чем процентная ставка по депозитам в евро, то котировка форвардных пунктов, представленных банковским дилером, будет выглядеть следующим образом: EUR/USD курс спот 1.0531 1.0536 3-мес. форвард. п-ты 26 78 3-мес.курс аутрайт 1.0505 1.0458 Ежедневно международные финансовые издания типа The Wаll Street Journal и Financial Times печатают текущие курсы спот (spot rates) и форвардные курсы (forward rates) на 30, 90 и 180 дней, также данную информацию предоставляет агентство Reuters. К положительным моментам проведения срочных операций можно отнести то, что они представляют большие возможности для маневра, особенно если форвардная операция не направлена против специфических активов или пассивов. В то время, как операции «спот» должны быть выполнены практически немедленно, простые форвардные контракты оставляют время для осуществления контроля ликвидности и проведения корректировок. Форвардный рынок важен и для управляющих финансовых отделов компаний, поскольку они могут определить стоимость импорта или экспорта в национальной валюте задолго до наступления даты платежа. Когда финансовый менеджер заключает срочный контракт с банком, его основная задача заключается в том, чтобы не остаться с открытой валютной позицией, если по каким-либо причинам не будет получен товар или платеж. Профессиональные дилеры, располагая неограниченной рыночной информацией, имеют более широкие возможности для маневра, чем их коммерческие коллеги. Вместе с тем существуют и значительные риски, связанные со срочными сделками. Чем длиннее срок форвардного контракта, тем больше опасность того, что кредитоспособность контрагента по сделке может ухудшиться. Вероятность аннулирования контракта на условиях спот значительно ниже, чем форвардного. При этом самым «неудачным» является вариант, при котором одна из сторон выполняет условия сделки, а другая нет. Это может привести к потере значительной суммы или дорогостоящему судебному процессу. В России форвардный рынок гораздо менее развит, чем рынок сделок спот, что объясняется преимущественной ориентацией рынка на краткосрочные операции. Биржевые срочные операции К биржевым срочным валютным операциям относятся опционы и фьючерсные контракты. Однако в настоящее время торговлей опционными контрактами занимаются и коммерческие банки, особенно широкое распространение такая торговля получила в Швейцарии. Фьючерсные валютные контракты Первая биржа финансовых фьючерсов - International Monetary Market (IMM), являющаяся дочерней компанией Chicago Mercantile Exchange, начала проводить операции с финансовыми фьючерсами в 1972 г. С тех пор объем торговли финансовыми фьючерсами возрос настолько, что превысил объем сделок спот на лежащие в их основе финансовые инструменты. Валютные фьючерсы - это стандартные контракты, предусматривающие покупку (продажу) определенного количества одной валюты за другую по фиксированному в момент заключения контракта курсу при наступлении срока поставки по контракту. При этом фьючерсная цена котируется в количестве единиц одной валюты, даваемых за единицу другой валюты. Каждому минимальному пункту изменения валютного курса («тику») ставится в соответствие определенная денежная сумма - «множитель», так что величина изменения фьючерсной позиции рассчитывается как произведение множителя на количество тиков. Позиция по контракту, если она не была ликвидирована до истечения срока торговли контрактом, закрывается путем принятия (осуществления) поставки валюты. Фьючерсные сделки (так же как и форвардные) осуществляется с поставкой валюты на срок более 3 дней со дня заключения контракта, и при этом цена исполнения сделки в будущем фиксируется в день ее заключения. Однако при наличии сходных моментов имеются и существенные отличия фьючерсных операций от форвардных: Стандартизация контрактов означает, что фьючерсные сделки могут совершаться дешевле, чем индивидуально заключаемые между клиентом и банком форвардные контракты. Именно поэтому форвардные сделки обычно дороже, т.е. сопровождаются большим спрэдом на покупку-продажу. Это может привести к большим затратам для клиента при досрочном закрытии позиций. При фьючерсной сделке партнером клиента выступает клиринговая палата соответствующей фьючерсной биржи. Сами биржи различаются по размерам обращающихся на них контрактов и правилам совершения сделок. Основными биржами, на которых обращаются валютные фьючерсные контракты, являются Чикагская товарная биржа (Chicago Mercantile Exchange - CME), Филадельфийская торговая биржа (Philadelphia Board of Trade - PBOT), Международная денежная биржа Сингапура (Singapore International Monetary Exchange - SIMEX). В Европе наиболее известными фьючерсными биржами являются: Европейская опционная биржа в Амстердаме (European Option Exchange - EOE), Лондонская международная биржа финансовых фьючерсов (London International Financial Future Exchange - LIFFE), Швейцарская биржа финансовых фьючерсов и опционов (Swiss Option and Financial Futures Exchange - SOFFEX) и др. Таким образом, валютные фьючерсы представляют собой стандартизированные обращающиеся на биржах контракты. Банки и брокеры не являются сторонами сделок, они лишь играют роль посредников между клиентами и клиринговой палатой биржи. Клиент должен депонировать в клиринговой палате исходную маржу, размер которой устанавливается клиринговой палатой, исходя из наблюдаемых дневных отклонений актива, лежащего в основе контракта, за прошлые периоды. Клиринговая палата также устанавливает минимальный нижний уровень маржи. Это означает, что сумма денег на маржевом счете клиента не должна опускаться ниже данного уровня. Часто нижний уровень маржи составляет 75% от суммы начальной маржи. Клиринговая палата каждый день переоценивает контракты в соответствии с текущими рыночными ценами. Если по контракту идет убыток, то выставляются требования для внесения дополнительного обеспечения, чтобы маржа была не меньше требуемого минимального уровня. Если же на маржевом счете инвестора накапливается сумма, которая больше нижнего уровня маржи, то он может воспользоваться данным излишком, сняв его со счета. По каждому виду контракта биржа устанавливает лимит отклонения фьючерсной цены текущего дня от котировочной цены предыдущего дня. Если фьючерсная цена выходит за данный предел, то биржа останавливает торговлю контрактом, что играет большую роль с точки зрения минимизации риска больших потерь и предотвращения банкротств. Такая ситуация продолжается до тех пор, пока фьючерсная цена не войдет в лимитный интервал. Для ограничения спекулятивной активности биржа также устанавливает определенный позиционный лимит, т.е. ограничивает количество контрактов, которые может держать открытыми один инвестор. Опционные сделки Одним из видов срочных сделок являются опционы. Рынок валютных опционов получил широкое распространение в середине 70-х г.г. XX в. после введения в большинстве стран вместо фиксированных валютных курсов плавающих (с марта 1973 г.). Впервые сделки по биржевым валютным опционам были осуществлены на Филадельфийской товарной бирже (Philadelphia Stock Exchange - PHLX), на Чикагской коммерческой бирже (Chicago Mercantile Exchange - CME), затем на Лондонской международной финансовой бирже (London International Financial - LIFFE). Первая специализированная опционная биржа - Чикагская опционная биржа (Chicago Board Options Exchange - CBOE) появилась в 1973 г. Опцион

- это ценная бумага, дающая право ее владельцу купить (продать) определенное количество валюты по фиксированной в момент заключения сделки цене в определенный срок в будущем. Сделки с опционами принципиально отличаются от форвардных и фьючерсных операций. В совершении опционной сделки принимают участие две стороны: продавец опциона (надписатель опциона) и его покупатель (держатель опциона). У держателя опциона (покупателя) есть право

, а не обязательство реализовать сделку. В отличие от форварда опционный контракт не является обязательным для исполнения, его держатель может выбрать один из трех вариантов действий: Надписатель опциона принимает на себя обязательство купить или продать актив, лежащий в основе опционной сделки, по заранее определенной цене. Так как риск потерь надписателя опциона, связанный с изменением валютного курса, значительно выше, чем у держателя опциона, в качестве платы за риск держатель опциона в момент заключения сделки выплачивает надписателю премию, которая не возвращается держателю. Опционная премия - это денежная сумма, которую покупатель опциона платит за его приобретение, т.е. это цена опционного контракта. В основе заключения опционных сделок лежит колебание валютного курса базисного актива. Участники рынка по-разному оценивают направление и темпы изменения валютных курсов по данному контракту. Из различия в их представлениях относительно будущей цены валюты и возникает возможность использования таких контрактов. Опционная премия должна быть достаточно высокой, чтобы убедить продавца взять на себя риск убытка, и достаточно низкой, чтобы заинтересовать покупателя в хороших шансах получить прибыль. Срок опциона (срок экспирации) - это момент времени, по окончании которого покупатель опциона теряет право на покупку (продажу) валюты, а продавец опциона освобождается от своих контрактных обязательств. Базисная стоимость опциона - это цена, за которую покупатель опциона имеет право купить (продать) валюту в случае реализации контракта. Базисная стоимость определяется в момент заключения сделки и остается постоянной до истечения срока экспирации. Валютные опционы в основном обращаются на биржах, для которых характерны постоянные изменения и различия в способах совершения сделок, однако все рынки опционов имеют и общие черты, такие как стандартизация контрактов и наличие системы ежедневного расчета по принципу «никакого долга». Операции своп Своп-сделка

- валютная операция, сочетающая куплю-продажу двух валют на условиях немедленной поставки с одновременной контрсделкой на определенный срок с теми же валютами. По операциям своп наличная сделка осуществляется по курсу спот, который в контрсделке корректируется с учетом премии или дисконта (в зависимости от тенденций изменения валютного курса). В данном типе сделки клиент экономит на марже - разнице между курсами продавца и покупателя по наличной сделке. Сделки своп обычно осуществляются на срок от 1 дня до 6 месяцев, реже встречаются своп-сделки сроком исполнения до 5 лет. Своп-операции осуществляются как между коммерческими банками, международными экономическими организациями, так и между коммерческими банками, международными институтами и центральным банком страны, и непосредственно между центральными банками стран. В последнем случае они представляют собой соглашения о взаимном кредитовании в национальных валютах. С 1969 г. действует многосторонняя система взаимного обмена валют через Банк международных расчетов в Базеле на основе использования своп-сделок, что используется центральными банками стран для осуществления эффективных валютных интервенций. Валютный своп

(currency swap) - это комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования. Применительно к свопу дата исполнения более близкой сделки называется датой валютирования, а дата исполнения более удаленной по сроку обратной сделки - датой окончания свопа (maturity). Обычно свопы заключаются на период до 1 года. Первая операция валютного свопа (обмена USD на CHF) была осуществлена в августе 1981 г. между американской компанией IBM и Международным банком реконструкции и развития. Если ближайшая конверсионная сделка является покупкой валюты (обычно базовой), а более удаленная - продажей валюты, такой своп называется «купил-продал» - buy and sell swap (buy/sell, b + s). Если же вначале осуществляется сделка по продаже валюты, а обратная ей сделка является покупкой валюты, этот своп будет называться «продал/купил» - sell and buy swap (sell/buy или s + b). Как правило, сделка своп проводится с одним контрагентом, т.е. обе конверсии осуществляются с одним и тем же банком. Однако допускается называть свопом комбинацию двух противоположных конверсионных сделок с разными датами валютирования на одинаковую сумму, заключенных с разными банками. Например, если банк купил 250000 швейцарских франков (CHF) против японской иены (JPY) с датой валютирования на споте и одновременно продал эти 250000 CHF против JPY на условиях 3-месячного форварда (сделка аутрайт) - это будет называться 3-месячным свопом швейцарского франка в японскую иену (3 month CHF/JPY buy/sell swap). По срокам можно классифицировать валютные свопы на 3 вида: * Стандартные свопы Если банк осуществляет первую сделку на споте, а обратную ей на условиях недельного форварда, такой своп называется «спот уик» (spot-week swap или s/w swap). Поскольку стандартная сделка своп содержит 2 сделки: первая - на споте, а вторая - аутрайт, которые заключаются одновременно с одним банком контрагентом, то в своих курсах они имеют общий курс спот. Один курс используется в первой конверсионной сделке с датой валютирования спот, второй - для получения курса аутрайт для обратной конверсии. Таким образом, разница в курсах для этих двух сделок заключается только в форвардных пунктах на конкретный период. Эти форвардные пункты и будут являться котировкой своп для данного периода (отсюда их второе название: своп-пункты - swap points, swap rates). * Короткие однодневные свопы Если первая сделка осуществляется с датой валютирования «завтра» (tomorrow), а обратная на споте, такой своп носит название «том-некст» (tomorrow-next swap или t/n/ swap). Короткие свопы котируются аналогично стандартным свопам в виде форвардных пунтов для соответствующих периодов («овернайт» - o/n, «том-некст» - t/n). При этом расчет курсов сделки строится в соответствии с правилами расчета курса аутрайт для даты валютирования до спота. При этом текущий валютный курс спот можно использовать как для даты валютирования («до спота»), так и для даты окончания свопа (непосредственно на споте). Главное, чтобы разница двух курсов составляла величину форвардных пунктов для соответствующего периода. Дата спот здесь всегда будет представлять форвардную (более отдаленную) дату. * Форвардные свопы (после спота) Это сочетание двух сделок аутрайт, когда более близкая по сроку сделка заключается на условиях форвард (дата валютирования позже, чем спот), и обратная ей сделка заключается на условиях более позднего форварда. Наличные сделки. Валютные операции с немедленной поставкой (спот).

Составляют до 90 % объема валютных сделок. Сделка "спот" - это операция, осуществляемая по согласованному сегодня (в момент совершения сделки) курсу, когда одна валюта используется для покупки другой валюты со сроком окончательного расчета на второй рабочий день, не считая дня заключения сделки. Если следующий день за датой сделки является нерабочим для одной валюты, срок поставки валют – дата валютирования – увеличивается на 1 день. По сделкам «спот» поставка валюты осуществляется на счета указанные банками получателями. (второй день – традиция - развитие средств коммуникаций позволяют быстрее осуществлять операции). На межбанковском краткосрочном рынке осуществляются Сделки Today по курсу Today с поставкой валюты в день заключения сделки; Сделки Tomorrow – по курсу Tomorrow с условием поставки валюты на следующий день после заключения сделки. Однако традиционно базовой валютной операцией остается сделка «спот» и базовым курсом - курс «спот» (иногда называемый курсом телеграфного перевода). Именно на базе этих курсов определяются другие курсы сделок на валютном рынке – как срочные курсы, так и курсы для разовых сделок с более коротким сроком поставки валют. С помощью операций спот банки обеспечивают потребности своих клиентов в иностранной валюте, перелив капиталов, в том числе горячих денег, из одной валюты в другую, осуществляют арбитражные и спекулятивные операции. Помимо риска открытой валютной позиции, представляющего риск для банков в связи с колебаниями курсов на валютных рынках, в ходе сделок спот возникает риск неперевода покрытия.

Разница во времени работы различных валютных рынков приводит к тому, что зачастую банк переводит проданную валюту до получения информации о зачислении на его счет суммы купленной валюты. В связи с этим банки устанавливают на своих контрагентов лимиты незавершенных операций, т.е. общую сумму валютных сделок по которым еще нет данных о переводе валюты. Срочные валютные сделки – это валютные сделки, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения. Срочные сделки с ин. валютой совершаются в следующих целях:

- Конверсия (обмен) валюты в коммерческих целях, заблаговременная продажа валютных поступлений или покупка иностранной валюты для предстоящих платежей, чтобы застраховать валютный риск;

- Страхование портфельных или прямых капиталовложений за границей от убытков в связи с возможным понижением курса валюты, в которой они осуществлены.

- Для получения спекулятивной прибыли за счет курсовой разницы

. Три особенности форвардных сделок

1. Существует интервал во времени между моментом заключения и исполнения сделки (срок 1-2недели, 1, 2, 3, 6, 12 месяцев и до 5 лет). 2. Курс валют по срочной валютной операции фиксируется в момент исполнения сделки, хотя она исполняется через определенный срок. 3. Курс валют по срочным сделкам отличается от курса по операциям «спот» Понятие премии и дисконта. Формула их расчета

Премия означает, что валюта котируется дороже по сделке на срок, чем по наличной операции. Дисконт указывает, что курс валюты по форвардной операции ниже, чем по наличной. Разница между курсами валют по сделкам «спот» и «форвард» определяется как скидка (дисконт –dis или депорт – Д) с курса «спот», когда курс срочной сделки ниже, или премия (pr или репорт-R), если он выше.

В целом размер скидки или премии относительно стабильнее, чем курс «спот». Поэтому при котировке курса срочной сделки на межбанковском рынке часто определяется только премия или дисконт, которые при прямой котировке соответственно прибавляются к курсу «спот» или вычитаются из него. При косвенной котировке валют дисконт прибавляется, а премия вычитается из курса «спот». Курсы валют по срочным сделкам, котируемые в цифровом выражении (а не методом премии или дисконта), называются курсами «аутрайт»

. Котировка валют по срочным сделкам методом премии или дисконта зависит как от прогнозируемой динамики курса в период от заключения сделки, так и от различия в процентных ставках по срочным вкладам в этих валютах. Влияние процентных ставок на валютный курс определяется тем, что для приобретения необходимой валюты следует взять ссуду или изъять сумму с депозита, выплатив процент по кредиту или потеряв процент по вкладу. Размер премии и дисконта в пересчете в годовые проценты соответствует разнице в процентных ставках по депозитам на рынке евровалют. П или Д =(СПД В х КС – СПД А х ПКФ) х СР

где П – премия (при знаке +) Д – дисконт (при знаке -) СПД В - ставка процента по депозитам в валюте В; В – котирующаяся валюта, СПД А – ставка процента по депозитам в валюте А, А – котирующаяся валюта, КС – курс «СПОТ», ПКФ – приближенный курс форвард, рассчитываемый по формуле ПКФ = (СПД В – СПД А) х КВ х СР / 100 х 360 где СР – срок сделки «форвард» Разрыв курсов по наличным и срочным сделкам подсчитывается в процентах по формуле Х=Ксс – Кнс/Кнс х 360/Т Где Ксс- курс по срочным сделкам; К нс – курс по наличным сделкам Т – срок сделки. Осуществляя срочные валютные сделки с клиентурой банки, могут требовать внесения депозита в размере определенного процента от суммы сделки. Такой депозит является для банка гарантией от убытков на курсах, если при наступлении срока сделки клиент не в состоянии внести сумму проданной валюты. Операция "форвард" (срочные сделки) - это контракт, который заключается в настоящий момент времени по покупке одной валюты в обмен на другую по обусловленному курсу, с совершением сделки в определенный день в будущем. В свою очередь операция "форвард" подразделяется на: Сделки с "аутрайдером" - с условием поставки валюты на определенную дату; Сделки с "опционом" - с условием нефиксированной даты поставки валюты. Сделка "своп" представляет собой валютные операции, сочетающие покупку или продажу валюты на условиях наличной сделки "спот" с одновременной продажей или покупкой той же валюты на срок по курсу "форвард". Сделки "своп" включают в себя несколько разновидностей: Сделка "репорт" - продажа иностранной валюты на условиях "спот" с одновременной ее покупкой на условиях "форвард"; Сделка "дерепорт" - покупка иностранной валюты на условиях "спот" и одновременная продажа ее на условиях "форвард". В настоящее время осуществляется покупка-продажа на условиях "форвард", а также покупка-продажа фьючерсных контрактов. Валютный арбитраж - осуществление операций по покупке иностранной валюты с одновременной продажей ее в целях получения прибыли от разницы изменения валютных курсов. Срочные валютные сделки (форвардные, фьючерсные) - это валютные сделки, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения. Из этого определения вытекают две особенности срочных валютных операций. 1. Существует интервал во времени между моментом заключения и исполнения сделки. До первой мировой войны срочные сделки обычно заключались на условиях поставки валюты в середине или конце календарного месяца («медио» и «ультимо»). В современных условиях срок исполнения сделки, т. е. поставки валюты, определяется как конец периода от даты заключения сделки (срок 1-2 недели, 1, 2, 3, 6, 12 месяцев и до 5 лет) или любой другой период в пределах срока. 2. Курс валют по срочной валютной операции фиксируется в момент заключения сделки, хотя она исполняется через определенный срок. Курс валют по срочным сделкам отличается от курса по операциям «спот». Хотя обычно направление динамики курсов по наличным и срочным сделкам совпадает, это не исключает определенной автономности изменения курсов по срочным сделкам, особенно в периоды кризисов или спекулятивных операций с определенными валютами. Разница между курсами валют по сделкам «спот» и «форвард» определяется как скидка (дисконт - dis или депорт - Д) с курса «спот», когда курс срочной сделки ниже, или премия (рт или репорт - R), если он выше. Премия означает, что валюта котируется дороже по сделке на срок, чем по наличной операции. Например, если валютный курс «форвард» (110 USD) - выше курса «спот» (100 USD), премия составляет 10 USD на единицу другой валюты (10%). Дисконт указывает, что курс валюты по форвардной операции ниже, чем по наличной. В целом размер скидки или премии относительно стабильнее, чем курс «спот». Поэтому при котировке курса срочной сделки на межбанковском рынке часто определяется только премия или дисконт, которые при прямой котировке соответственно прибавляются к курсу «спот» или вычитаются из него. При косвенной котировке валют дисконт прибавляется, а премия вычитается из курса «спот». Курсы валют по срочным сделкам, котируемые в цифровом выражении (а не методом премии и дисконта), называются курсами «аутрайт». Разница между курсами продавца и покупателя, т. е. маржа, по срочным сделкам больше, чем по сделкам «спот». Маржа по срочным сделкам на 1 - 6 месяцев составляет обычно 1/8-1/4% годовых от курса «спот» в пересчете на срок сделки, а по сделкам сроком на год и более достигает 1/2% годовых и выше. Деление срочных валютных операций на конверсионные, страховые и спекулятивные в значительной мере условно. Почти в каждой из них присутствует элемент спекуляции. Среди срочных сделок спекулятивного характера с иностранной валютой различаются игра на понижение и игра на повышение курса валюты. Если ожидается падение курса валюты, «понижатели» продают ее по существующему в данный момент форвардному курсу, с тем чтобы через определенный срок поставить покупателям эту валюту, которую они в случае благоприятной для них динамики курса смогут дешево купить на рынке, получив таким образом прибыль в виде курсовой разницы. Если ожидается повышение курса, «повышатели» скупают валюту на срок в надежде при его наступлении получить ее от продавца по курсу, зафиксированному в момент сделки, и продать эту валюту по более высокому курсу. Подобные сделки обычно заключаются в массовом масштабе в ожидании официальной девальвации или ревальвации. Спекулятивные сделки могут совершаться без наличия валюты. Валютный спекулянт продает валюту на срок в надежде на получение разницы в курсах. Иногда валютные сделки с целью спекуляции осуществляются на условиях «спот»: банк, получив кредит в валюте, которой угрожает девальвация, немедленно продает ее в расчете на то, что при наступлении срока платежа по кредиту он будет расплачиваться с кредитором по более выгодному для него курсу. Однако в чистом виде такие сделки немногочисленны. Для страхования поступлений и платежей от валютного риска клиенты заключают срочные валютные сделки с банками: 1) «аутрайт» - с условием фиксации курса, суммы и даты поставки валюты. Эти сделки получили наибольшее распространение в развитых странах; 2) на условиях опциона - с нефиксированной датой поставки валюты. Опцион (от лат. optio, optionis - выбор) с валютой - соглашение, которое при условии уплаты установленной комиссии (премии) предоставляет одной из сторон в сделке купли-продажи право выбора (но не обязанность) либо купить (сделка «колл» - call-опцион покупателя), либо продать (сделка «пут» - put-опцион продавца) определенное количество определенной валюты по курсу, установленному при заключении сделки до истечения оговоренного срока (в любой день - американский опцион; на определенную дату раз в месяц - европейский опцион). Валютный арбитраж.

Различается арбитраж с товарами, ценными бумагами, валютами. Валютный арбитраж - валютная операция, сочетающая покупку (продажу) валюты с последующим совершением контрсделки в целях получения прибыли за счет разницы в курсах валют на разных валютных рынках (пространственный арбитраж) или за счет курсовых колебаний в течение определенного периода (временной арбитраж). Основной принцип валютного арбитража - купить валюту дешевле и продать ее дороже. Различаются: 1. простой валютный арбитраж, осуществляемый с двумя валютами, и сложный (с тремя и более валютами); 2. на условиях наличных и срочных сделок. В зависимости от цели различается спекулятивный и конверсионный валютный арбитраж. Спекулятивный арбитраж преследует цель извлечь выгоду из разницы валютных курсов в связи с их колебаниями. При этом исходная и конечная валюты совпадают, т. е. сделка осуществляется по схеме: евро - доллар США; доллар - евро. Конверсионный арбитраж прежде всего преследует цель купить наиболее выгодно необходимую валюту. Фактически - это использование конкурентных котировок различных банков на одном или различных валютных рынках. Его возможности шире, поскольку разница в курсах может быть не такой большой, как при спекулятивном арбитраже, при котором она должна не только покрыть маржу между курсами покупателя и продавца, но и дать прибыль. Отличие валютного арбитража от обычной валютной спекуляции заключается в том, что дилер ориентируется на краткосрочный характер операции и пытается предугадать колебания курсов в короткий промежуток между сделками. Иногда на протяжении дня он неоднократно меняет свою тактику. Для этого дилер должен хорошо знать рынок и уметь прогнозировать, постоянно анализировать результаты деятельности других банков, поддерживать контакты с другими дилерами, наблюдать за движением валютных курсов, процентных ставок, чтобы определить причины и направление колебаний курсов. Цель валютной спекуляции - длительное поддержание длинной позиции в валюте, курс которой имеет тенденцию к повышению, или короткой в валюте - кандидате на обесценение. Валютный арбитраж устанавливает связь между движением краткосрочных капиталов и динамикой процентных ставок на национальном и иностранных рынках ссудных капиталов, содействует выравниванию конъюнктуры валютных рынков, а также создает условия для перемещения спекулятивных «горячих» денег. 21. Риски в международных валютных операциях

. Валютным риском называется риск девальвации национальной валюты, в которой оценивается экономический результат деятельности. Однако это классическое определение валютного риска малоприменимо для российской экономики, что объясняется крайней нестабильностью рубля и, следовательно, неудобством этой денежной единицы для аналитического учета. Участники международных экономических, в том числе валютно-кредитных и финансовых отношений, подвергаются разнообразным рискам. В их числе коммерческие риски, связанные с: 1) изменением цены товара после заключения контракта; 2) отказом импортера от приема товара, особенно при инкассовой форме расчетов; 3) ошибками в документах или оплате товаров; 4) злоупотреблением или хищением валютных средств, выплатой по поддельным банкнотам, чекам и т.д.; 5) неплатежеспособностью покупателя или заемщика; 6) неустойчивостью валютных курсов; 7) инфляцией; 8) колебаниями процентных ставок. Субъективные факторы - степень доверия к контрагенту Особое место среди коммерческих рисков занимают валютные риски - опасность валютных потерь в результате изменения курса валюты цены (займа) по отношению к валюте платежа в период между подписанием внешнеторгового или кредитного соглашения и осуществлением платежа по нему. Виды валютного риска: 1) операционный - возможность убытков или недополучения прибыли; 2) балансовый (трансляционный) - несоответствие активов и пассивов, выраженных в инвалютах; 3) неблагоприятное воздействие валютного риска на экономическое положение предприятия. Участники международных кредитно-финансовых операций подвержены не только валютному, но и кредитному, процентному, трансфертному рискам. Кредитный риск - риск неуплаты заемщиком основного долга и процентов по кредиту, причитающихся кредитору. Этот риск несет кредитор при неплатежеспособности заемщика. Процентный риск - опасность потерь, связанных с изменением рыночной процентной ставки по сравнению со ставкой, предусмотренной кредитным соглашением в период между его подписанием и осуществлением платежа. Заемщик несет риск снижения рыночной процентной ставки, а кредитор - риск ее повышения. Трансфертный риск - риск невозможности перевода средств в страну кредитора (экспортера) в связи с валютными ограничениями в стране-заемщике или его неплатежеспособностью и другими причинами. Участники рынка осуществляют международные сделки на базе комбинации разных валют, процентных ставок, сроков и ищут эффективные способы покрытия валютных, кредитных, процентных, трансфертных и других рисков. Практика выработала следующие подходы к выбору стратегии защиты от этих рисков. 1. Принятие решения о необходимости специальных мер по страхованию риска. 2. Выделение части внешнеторгового контракта или кредитного соглашения, открытой валютной позиции, которая будет страховаться. 3. Выбор конкретного способа и метода страхования риска. Валютная позиция

Соотношение требований и обязательств банка, включая его внебалансовые операции, в иностранной валюте определяет его валютную позицию.

В случае их равенства по конкретной валюте валютная позиция считается закрытой, а при несовпадении - открытой. Открытая валютная позиция

может быть короткой, если пассивы и обязательства по проданной валюте превышают активы и требования в ней, и длинной, если активы и требования по купленной валюте превышают пассивы и обязательства. Короткая валютная позиция может быть компенсирована длинной позицией, если совпадают объем, срок исполнения сделки и валюта этих позиций. Контроль за состоянием и изменением валютной позиции осуществляется путем немедленного введения всех совершаемых валютных операций вЭВМ, которая постоянно дает данные о валютных позициях - длинных и коротких - в различных валютах. Создание валютных позиций в течение дня обусловлено проведением арбитражных валютных операций во времени и может быть исключено лишь одновременным покрытием каждой сделки контрсделкой. Однако крупные банки прибегают к контрсделкам только при валютном кризисе. Поддержание длинных или коротких позиций в каких-либо валютах на протяжении нескольких дней, иногда недель, расценивается как валютная спекуляция, поскольку если кратковременные арбитражные позиции могут являться результатом обращений клиентуры банка, длительное поддержание открытой валютной позиции - сознательное действие, направленное на извлечение прибыли от изменения курсов. На практике отделение валютного арбитража от валютной спекуляции достаточно условно, учитывая значительные колебания валютных курсов, достигающие иногда несколько сотен пунктов на протяжении дня. «Пункт» - разница в одну единицу в четвертом знаке после запятой в большинстве котировок, сто пунктов, т. е. второй знак после запятой, считается «цифрой» (figure). Часто за один день банки несколько раз создают валютные позиции спекулятивного характера, покрывая их для реализации прибыли и вновь создавая, если тенденции рынка сулят им получение прибылей. Валютный рынок России

Валютный рынок, в широком смысле слова, - это сфера экономических отношений, возникающих при осуществлении операций по купле-продаже иностранной валюты, а также операций по движению капитала иностранных инвесторов. На валютном рынке происходит согласование интересов инвесторов, продавцов и покупателей валютных ценностей. Западные экономисты характеризуют валютный рынок с организационно-технической точки зрения как совокупную сеть современных средств связи, соединяющих национальные и иностранные банки и брокерские фирмы. В России валютные биржи играют значительную роль на валютном рынке. Среди восьми валютных бирж доминирует Московская межбанковская валютная биржа. ММВБ создана в январе 1992 г. на базе Центра проведения межбанковских валютных операций Центрального банка. Акционерами ММВБ являются Банк России, 28 коммерческих банков, Минфин, Правительство Москвы, Ассоциация российских банков. Межбанковский рынок делится на прямой и брокерский. Поэтому составным звеном в институциональной структуре валютного рынка являются брокерские фирмы, через которые проходит примерно 30% валютных операций. Брокерские фирмы взимают за посредничество комиссию (до 20 долл. США за каждый купленный или проданный миллион долларов или его эквивалент). С развитием электронных средств межбанковской связи и совершением валютных сделок (Рейтер-дилинг, Телерейт) роль брокерских фирм на межбанковском рынке снизилась, хотя они продолжают играть значительную роль в операциях частных лиц и небольших фирм. Срочные сделки – валютные операции, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения. Особенности срочных сделок: Существование интервала между моментом заключения сделки и ее исполнением; Курс валют фиксируется в момент заключения, хотя исполнение сделки происходит через определенное время. Курс валюты по срочным сделкам обычно отличается от курса сделок спот. Если он имеет тенденцию к повышению, то исчисляется с премией, если к понижению – с дисконтом. Премия (report) – добавка к курсу спот при совершении срочных сделок, если валюта котируется дороже по срочной сделке, чем по кассовой. Дисконт (deport) – скидка с курса спот, которая начисляется, если валюта котируется дешевле по срочной сделке, чем по кассовой. Основные виды срочных сделок: · Форвард; · Фьючерс; · Опцион. Форвард

– одна из первых исторически возникших форм срочных сделок. Он представляет собой соглашение между двумя сторонами о будущей поставке валюты, которое заключается вне биржи. Особенности форвардных сделок: Курс поставки фиксируется в момент заключения сделки; Передача валюты происходит в определенный период с момента заключения сделки; Условия нестандартные, каждый раз они вновь оговариваются в контракте. Форвардные сделки содержат высокий риск, поскольку, во-первых, заключаются вне биржи и являются слабо контролируемыми, во-вторых, вследствие возможного неблагоприятного изменения валютных курсов. Фьючерс

– соглашение между двумя сторонами о поставке валюты, заключаемое на стандартных условиях и через биржу. Цена валюты также фиксируется в момент заключения сделки, а поставка ее происходит в определенный момент в будущем (стандартные сроки – 1, 3, 6 месяцев). Особенности фьючерсных сделок: Покупка и продажа осуществляется только через биржу по определенным правилам; Контракты стандартизированы: торговля осуществляется только строго определенными инструментами с поставкой в определенные даты (или квартальные циклы, или конец месяца); Расчетная палата биржи гарантирует выполнение обязательств по контрактам всеми сторонами сделки. Фьючерсные сделки в основном используются в целях страхования и для получения спекулятивной прибыли. Опцион

– соглашение между двумя сторонами, предполагающее возможность (но не обязательство) продать или купить определенную партию валюты по определенной цене в какой-то момент в будущем. Опцион отличается от других видов срочных сделок тем, что не носит обязательного характера – в случае изменения рыночной конъюнктуры или других условий право покупки или продажи может не быть реализовано. В этом случае выплачивается премия, но сама сделка не реализуется. Выделяют 2 вида опционов: Опцион колл – на покупку; Опцион пут – на продажу. Опцион может быть реализован в какой-то определенный момент в будущем, либо в определенную дату (европейский стиль) или в любой день в течение того периода, на который он заключен (американский стиль). Валютные сделки, заключаемые в целях страхования валютных и кредитных рисков, получили название «хеджирование». Валютные сделки, заключаемые с целью получения спекулятивной прибыли, называются «арбитраж». Арбитраж – вид валютных сделок, предполагающий получение прибыли за счет разницы цен на спотовых и фьючерсных рынках. С переходом мировой валютной системы к плавающим валютным курсам этот вид валютных сделок получил широкое распространение. В игру на разнице курсов валют втянуты крупные банки и фирмы, имеющие в своем составе специальные отделы, занимающиеся спекулятивными операциями. Выделят 2 вида арбитражных операций: · Временной арбитраж – предполагает получение прибыли за счет разницы во времени между моментом покупки и продажи в случае благоприятного изменения валютного курса. · Пространственный арбитраж – получение прибыли за счет разницы валютных курсов, складывающихся под влиянием соотношения спроса и предложения на разных валютных рынках. Деятельность спекулянтов приводит к выравниванию спроса и предложения на разных валютных рынках и способствует их более стабильному функционированию. Однако арбитражные операции несут в себе высокие риски. Безусловно, такие операции могут стать источником значительного дохода, но могут и нанести значительный урон при неблагоприятном стечении обстоятельств. Более того, именно валютных спекулянтов часто обвиняют в финансовых кризисах, которые периодически поражают разные регионы мира. Г Л О С С А Р И Й

Валюта

- установленные законом денежные средства данной страны (национальная валюта), международные денежные единицы, используемые в международных расчетах. Валютный курс

- соотношение между национальными валютами; цена валюты данной страны, выраженная в иностранных денежных единицах. Мировая валютная система (МВС)

- форма организации валютных отношений, сложившаяся в результате длительной эволюции и закрепленная межгосударственными соглашениями. Специальные права заимствования (СДР, СПЗ)

- международные активы (т.е. резервные и платежные средства) в виде кредитовых записей на специальных счетах МВФ, размеры которых пропорциональны квотам стран-участниц этой организации. Теория паритета покупательной способности

- валютный курс определяется относительной стоимостью денежных единиц двух стран, которая зависит от количества денег в обращении. Валютная политика

- система мер, направленная на регулирование денежно-кредитного оборота иностранной валюты в государстве. Валютные ограничения

- законодательно оформленная практика регламентации операций с валютой и другими валютными ценностями для резидентов и нерезидентов. Конвертируемость валюты

- возможность осуществить обмен национальной валюты на иностранную для резидентов и нерезидентов по текущим операциям платежного баланса. Котировка валюты

- числовая запись цены одной валюты в другой (других). Кросс-курс

- перекрестная котировка двух валют, ни одна из которых не является национальной. Валютная интервенция

- купля-продажа иностранной валюты государственными органами на национальном рынке. Девальвация

- снижение курса национальной валюты по отношению к иностранным (обратный процесс - ревальвация

). Валютный режим

- механизм, лежащий в основе определения обменного курса валюты. Валютный риск

– возможность убытков для экспортеров/импортеров в результате изменения курса валюты цены займа по отношению к валюте платежа. Валютная оговорка

– дополнительное условие, которое вносится сторонами в контракт и означает возможность пересмотра отдельных его пунктов в процессе исполнения. Хеджирование

– совокупность методов страхования валютных рисков. Валютные рынки

– официальные центры, где совершается купля-продажа иностранных валют. Валютная позиция

– соотношение требований и обязательств банка в иностранной валюте. Маржа

- разница между курсами продавца и покупателя валюты. Спот-сделки

– кассовые операции с немедленной поставкой валюты по курсу, зафиксированному контрагентами на момент совершения сделки. Форвард-сделки

– срочные межбанковские валютно-финансовые (и товарные) операции без поставки валюты (товара) в течение двух банковских дней по курсу (цене), согласованному участниками сделки с целью страхования рисков и получения спекулятивной прибыли. Фьючерс-сделки

– срочные биржевые валютно-финансовые (и товарные) операции, обычно не сопровождающиеся поставкой валюты, с целью страхования валютных рисков и получения спекулятивной прибыли. Своп-сделки

– операции по взаимовыгодному обмену валютными обязательствами, сочетающие условия “спот” и “форвард”. Валютный арбитраж

– межбанковские операции, сочетающие “свопы” и сделки на рынке ссудных капиталов (например, валютно-процентные). Опцион валютный

– соглашение, по которому при уплате фиксированной комиссии одна из сторон в сделке купли-продажи получает право выбора купить или продать определенное количество валюты до истечения оговоренного срока по курсу, установленному на день ее заключения. Тест

1. Курс валюты А) устанавливает цену одной валюты в другой валюте Б) уровень, до которого деньги одной страны идут в другую страну В) тесно связан с концепцией сравнительного преимущества Г) тесно связан с теорией абсолютного преимущества 2. В каждый данный момент существует один курс валюты А) для всех мировых валют Б) для валют в свободном мире В) между каждой парой валют Г) установленный центробанком 3. Когда валюта дорожает относительно доллара А) нужно больше долларов, чтобы купить эту валюту Б) нужно меньше долларов, чтобы купить эту валюту В) она становится менее дорогой Г) все ответы неверны 4. Если цена французского франка в долларах изменяется с 0,25 долл. за франк до 0,30 долл. за франк, то франк А) дорожает Б) обесценивается В) остается неизменным Г) все ответы неверны 5. Когда курсы валют устанавливаются правительственным декретом А) повышение в цене называется девальвацией Б) падение в цене называется ревальвацией В) обесценение называется девальвацией Г) все ответы неверны 6. Валютные курсы, определяемые законами спроса и предложения, называются А) равновесными валютными курсами Б) фиксированными валютными курсами В) грязными валютными курсами Г) плавающими валютными курсами 7. Люди, нуждающиеся в иностранной валюте, получают ее в банке. Банк, в свою очередь, получает ее от А) импорта иностранных товаров Б) центрального ведомства по иностранной валюте В) инвестиций за рубежом Г) экспорта в зарубежные страны 8. Теория паритета покупательной способности объясняет валютные курсы тем, что А) в коротком периоде цена рабочей силы устанавливает валютный курс Б) в перспективе правительственные органы устанавливают уровень равенства (или паритет) В) в перспективе уровень отражает различия в уровнях цен между двумя странами Г) в коротком периоде уровни стремятся к паритету 9. Дефицит платежного баланса имеет место, когда А) стоимость экспорта превышает стоимость импорта Б) цена национальной валюты установлена на слишком высоком уровне В) индивидуальные потребители покупают больше, чем продается за границу Г) все вышеперечисленное 10. Статистические расхождения в платежном балансе идут от А) зависимости от страны от импорта энергоносителей Б) невозможность уследить за всеми международными сделками В) временных платежей или кредитов на длительный срок другим странам 11. Внутренняя денежная политика, по существу, является бесполезной при А) плавающих валютных курсах Б) фиксированных валютных курсах В) золотом стандарте Г)условиях постоянного торгового излишка 12. При золотом стандарте открытие месторождения золота А) повысит общий уровень цен Б) снизит общий уровень цен В) приведет к повышению уровня безработицы Г) приведет к снижению темпов экономического роста 13. Бреттон-Вудская конференция в 1944 году А) учредила МВФ Б) санкционировала мировую торговлю по золото-обменной системе В) позволила странам девальвировать свою валюту при определенных условиях Г) все вышеперечисленное 14. Бреттон-Вудские соглашения прекратили свое действие, когда А) страны ОПЕК подняли цены на сырую нефть Б) США были вынуждены девальвировать свою валюту В) был образован Европейский Общий Рынок Г) США признали «красный» Китай 15. Термин «грязное плавание» используется для описания А) валюты, которой разрешается «плавать» только в благоприятное время Б) страны, которая переходит от свободного к фиксированному валютному курсу В) черного рынка иностранной валюты Г) плавающей валюты, которая «управляется» специалистами центрального банка Вопросы для самопроверки

1. Как изменилась роль золота в международной валютной системе? 2. Что такое абсолютная конвертируемость валюты? Дайте характеристику валют с позиций конвертируемости. 3. Какие факторы повлияли на эволюцию международной валютной системы? 4. Как с точки зрения теории паритета покупательной способности должны устанавливаться валютные курсы? Почему эта точка зрения является несостоятельной? 5. Каковы цели и методы определения реального валютного курса? 6. В чем необходимость валютного регулирования? 7. Какие меры валютного регулирования являются наиболее эффективными? 8. Сравните фиксированный и плавающий валютные курсы. 9. Какие методы валютного регулирования применяются в РФ? 10. С чем связаны особенности современного валютного рынка? Как они проявляются? 11. Какие характеристики можно дать современному валютному рынку? 12. Каковы причины развития срочных сделок с иностранной валютой? 13. Что такое валютный арбитраж? 14. Каковы особенности опциона? 15. С чем связано появление рынка евровалюты? В каком направлении идет его развитие? 16. Определите место России на международном валютном рынке. М о д у л ь 4

Тема 13. Платежный баланс страны

1. Понятие платежного баланса и его основные характеристики. 2. Структура платежного баланса. Счет текущих операций. Счет операций с капиталом. 3. Государственное регулирование платежного баланса. 1. Платежный баланс – это систематизированная запись итогов всех экономических сделок между резидентами данной страны и остальным миром в течение определенного периода времени, как правило года. Платежный баланс отражает не индивидуальные, а совокупные сделки между данной страной и другими государствами. Платежный баланс, отражающий состояние международных экономических отношений данной страны с остальным миром, выступает важнейшим ориентиром при разработке макроэкономической политики (бюджетно-налоговой, кредитно-денежной, внешнеторговой, валютной и т.п.). При данном определении возникают вопросы: «Кто является резидентом?», «Что такое экономическая сделка?». Резидентом считается физическое или юридическое лицо, проживающее в данной стране больше года, независимо от его гражданства и паспортного статуса. Дипломаты и военный персонал за пределами своей страны, а также международные организации не являются резидентами той страны, где они находятся. Экономическая сделка представляет собой любой добровольный обмен стоимости, при котором передается право собственности на товар, услугу или актив от резидента данной страны к резиденту другой страны. Счета платежного баланса отражают реальные потоки (товаров, услуг, даров и т.п.) и финансовые потоки (получение и предоставление займов в различных формах) между резидентами данной страны и остальным миром. Понятие форвардных сделок закреплено в статье 8 Закона Российской Федерации от 20.02.1992 №2383-1 «О товарных биржах и биржевой торговле", а также в Письме ГКАП России от 30.07.1996 №16-151/АК «О форвардных, фьючерсных и опционных биржевых сделках». Под форвардным контрактом (форвардом) понимают сделку, по которой в будущем одна сторона обязуется передать другой имущественные права (базисный актив) по цене (форвардная цена) и на условиях, которые определяются сторонами в момент заключения сделки. Базисным активом могут выступать акции, облигации, иностранные валюты, валютные курсы, ставки по кредитам, индексы, а также товары: нефть, металл, зерно, сахар, кофе и др. В настоящее время порядок отражения на счетах бухгалтерского учета хозяйственных операций по форвардным контрактам не регламентирован, организация может самостоятельно разработать корреспонденцию счетов, учитывая единые подходы, установленные Планом счетов. Один из вариантов учета форвардных контрактов на покупку валюты мы рассмотрим в настоящей статье. Если по сделке предполагается поставка базисного актива, то такую форвардную сделку можно рассматривать как сделку с финансовым инструментом срочных сделок либо как сделку на поставку предмета сделки с отсрочкой исполнения. Критерии, по которым форвардная сделка относится к той или иной категории сделок, рекомендуем прописать в учетной политике, поскольку от этого будет зависеть порядок отражения хозяйственных операций на счетах бухгалтерского учета. Одним из критериев отнесения срочных сделок к категории операций с финансовыми инструментами срочных сделок может выступать показатель минимального периода отсрочки исполнения сделки. Сделка, которая изначально не предполагает поставку базисного актива классифицируется исключительно как сделка с ФИСС. Срочные сделки, предусматривающие поставку предмета сделки большинство налогоплательщиков не относят к операция с ФИСС, предусматривая в учетной политике для целей налогообложения такие критерии, что большинство сделок квалифицируется как сделки с отсрочкой исполнения. 1. Сделка на поставку предмета сделки с отсрочкой исполнения.

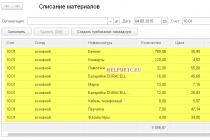

В результате заключения форвардного контракта организация становится обязанной приобрести у банка валюту по курсу, установленному договором на дату валютирования. Исполнение срочной сделки может осуществляться путем поставки предмета сделки (базового актива) либо совершения операции с ФИСС, противоположной ранее совершенной операции с ФИС. Такие операции следует рассматривать как две независимые сделки. На момент заключения форвардного контракта организация может отразить за балансом сумму предстоящих платежей. На дату валютирования организация признает в бухгалтерском учете кредиторскую задолженность в сумме, определенной форвардным контрактом. Одновременно следует показать увеличение активов. Списание организацией денежных средств на покупку иностранной валюты отражается записью по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 51 «Расчетные счета» . Зачисление валюты на текущий валютный счет отражается записью по дебету счета "Валютные счета" и кредиту счета «Прочие дебиторы и кредиторы». Записи в бухгалтерском учете по валютным счетам организации, а также по операциям в иностранной валюте производятся в рублях в суммах, определяемых путем пересчета иностранной валюты по курсу ЦБ РФ, действующему на дату совершения операции. Дебет «Расчеты с прочими дебиторами и кредиторами»

Кредит «Расчетный счет»

Дебет «Валютный счет»

Кредит «Расчеты с прочими дебиторами и кредиторами».

Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006, утвержденного Приказом Минфина РФ от 27.11.2006 №154н (далее – ПБУ 3/2006) определяет курсовую разницу как разницу между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода. Отклонение договорного курса покупки-продажи валюты от курса ЦБ РФ не является курсовой разницей, но также относится к прочим доходам в соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным Приказом Минфина РФ от 06.05.1999 №32н (далее - ПБУ 9/99) или к прочим расходам в силу Положения по бухгалтерскому учету «Расходы организации», утвержденного Приказом Минфина РФ от 06.05.1999 №33н (далее – ПБУ 10/99). Дебет 91 «Прочие доходы и расходы» субсчет «Прочие расходы» Кредит «Прочие дебиторы и кредиторы»

Дебет «Прочие дебиторы и кредиторы»

Кредит 91 «Прочие доходы и расходы» субсчет «Прочие доходы»

Активы, выраженные в иностранной валюте, для отражения на балансе организации подлежат пересчету в рубли по курсу ЦБ РФ, действовавшему на дату совершения операции. Одновременно указанные записи производятся в валюте расчетов и платежей согласно пункту 24 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 №34н (далее - Положение по ведению БУ и БО), пунктам 4, 5, 6, 20 ПБУ 3/2006. В случае, если одновременно происходит сделка продажи валюты (исполнение встречной сделкой), то поступления от продажи иностранной валюты признаются прочими доходами организации, а рублевый эквивалент суммы в иностранной валюте, проданной на внутреннем валютном рынке Российской Федерации - прочими расходами (пункт 7 ПБУ 9/99 и пункт 11 ПБУ 10/99). Согласно Плану счетов для обобщения информации о прочих доходах и расходах отчетного периода предназначен счет "Прочие доходы и расходы". Допустим, что организация на 23 октября 2008 года покупает 200000 евро по курсу 36,16 руб., установленному форвардным контрактом. Курс ЦБ на 23 октября 2008 года – 34,6345. Организация приняла решение в тот же день продать валюту, курс продажи валюты по договору – 34,58. Банк производит зачет встречных обязательств, расчеты осуществляются по результатам взаимозачета (неттинг). Согласно Плану счетов счет "Переводы в пути" предназначен для обобщения информации о движении денежных средств (переводов) в валюте Российской Федерации и иностранных валютах в пути, т.е. денежных сумм внесенных в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленные по назначению. Поскольку покупка валюты у банка не сопровождается реальным движением денежных средств на валютных счетах организации, валюта не зачисляется на валютный счет организации, то по нашему мнению, следует использовать счет 57 «Переводы в пути» . Счет 57 «Переводы в пути» по своему экономическому содержанию более всего подходит для отражения денежных средств, которые принадлежат организации, но на дату совершения операции не зачислены банком на счета организации. Сумма в рублях 76 - покупка Отражена задолженность банку по покупке валюты по курсу ЦБ РФ 76 - покупка 76 - продажа 76 - покупка 76 - продажа Произведен взаимозачет 76 - покупка Перечислена сумма неттинга Таким образом сумма неттинга представляет собой сальдо оборотов по дебету и кредиту счета «Прочие дебиторы и кредиторы», финансовый результат от сделки - убыток в размере 316000,00 руб. По нашему мнению, если квалифицировать форвардную сделку как сделку с финансовым инструментом срочных сделок (далее – ФИСС), то форвардный контракт следует рассматривать в качестве финансового вложения. Согласно пункту 2 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного Приказом Минфина РФ от 10.12.2002 №126н (далее - ПБУ 19/02) для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий: По нашему мнению, условия для признания форвардного контракта финансовым вложением выполняются. Заметим, что и в международной практике бухгалтерского учета форвардные контракты рассматриваются как производные финансовые инструменты и признаются финансовыми активами согласно МСФО 39 «Финансовые инструменты: признание и оценка». Поскольку форвардные контракты очень индивидуальны, стороны выбирают удобные только им условия контракта. В связи с этим вторичный рынок для него отсутствует, котировки форвардного контракта отсутствуют. В связи с этим переоценка такого финансового вложения по рыночной цене не осуществляется. ПБУ 3/2006 предъявляет требования по переоценке только финансовых вложений в виде ценных бумаг, поэтому форвардный контракт в качестве финансового вложения не подлежит переоценке на отчетную дату и на дату совершения операции. Что касается пересчета кредиторской задолженности, то по нашему мнению, обязательство выражено в иностранной валюте, но подлежит оплате в рублях, поэтому в соответствии с пунктом 5 ПБУ 3/2006 применяется согласованный сторонами курс (36,16). По данным вышеприведенного примера приведем корреспонденцию счетов. Сумма в рублях 76 - покупка Отражена задолженность банку по покупке валюты по курсу ЦБ РФ на дату заключения контракта (11.09.2008) 76 – покупка Отнесено на финансовые результаты отклонение курса покупки от курса ЦБ РФ 76 - продажа Отражена задолженность банка по продаже валюты по договорному курсу Списана с баланса проданная валюта по курсу ЦБ РФ 76 - покупка 76 - продажа Произведен взаимозачет 76 - покупка Перечислена сумма неттинга Кроме того, в экономической литературе встречается мнение, что на счетах бухгалтерского учета отражается только конечный результат от купли-продажи валюты по форвардному контракту, тем более, если реального движения активов не происходит (например, расчетные форвардные контракты). Однако, Минфин РФ в письме от 09.04.2007 №03-03-06/2/65 сообщил, что квалификация сделки осуществляется на основе анализа ее условий (целей), переквалификация сделки в зависимости от способа прекращения обязательств не производится. По нашему мнению, отражение на счетах бухгалтерского учета только конечного результата от операций по форвардному контракту не соответствует принципу достоверности бухгалтерского учета. Налоговый учет

В соответствии с пунктом 1 статьи 301 Налогового кодекса РФ под ФИСС (сделок с отсрочкой исполнения) понимаются соглашения участников срочных сделок (сторон сделки), определяющие их права и обязанности в отношении базисного актива, в том числе фьючерсные, опционные, форвардные контракты, а также соглашения участников срочных сделок, не предполагающие поставку базисного актива, но определяющие порядок взаиморасчетов сторон сделки в будущем в зависимости от изменения цены или иного количественного показателя базисного актива по сравнению с величиной указанного показателя, которая определена (либо порядок определения которой установлен) сторонами при заключении сделки. Квалификация сделки осуществляется на дату ее заключения и в дальнейшем, несмотря на способ ее исполнения, не подлежит переквалификации. Датой заключения сделки является: Налоговый кодекс представляет налогоплательщикам право закрепить в учетной политике критерии, по которым сделка может быть квалифицирована как операция с ФИСС либо как поставка с отсрочкой исполнения. Однако это справедливо только в том случае, если организация заключила поставочный форвардный контракт. Беспоставочный форвардный контракт изначально относится к ФИСС и не может быть переквалифицирован в сделку с отсрочкой исполнения. Минфин РФ в письме от 07.03.2008 №03-03-06/1/168 сообщил: «Срочная сделка, условиями которой предусмотрена поставка предмета сделки с отсрочкой исполнения, в том числе иностранной валюты, может быть квалифицирована налогоплательщиком как сделка на поставку базисного актива при условии, что указанный порядок квалификации срочных сделок закреплен в учетной политике для целей налогообложения прибыли. При этом положения статьи 326 Налогового кодекса, устанавливающие порядок налогового учета по срочным сделкам при применении метода начисления, в этом случае не применяются

». В связи с тем, что сделка может быть исполнена путем заключения обратной сделки и фактически передачи валюты не происходит и реального движения по валютным счетам нет, то возникает вопрос: нужно ли переквалифицировать поставочный форвардный контракт в беспоставочный и применять к нему порядок налогообложения как для сделок с ФИСС. В письме от 09.04.2007 №03-03-06/2/65 Минфин РФ разъяснил: «…при наличии соглашения о проведении неттинга (или взаимозачета) по поставочным наличным сделкам (определенным на основании ст. 301 Кодекса в налоговом учете как сделки с отсрочкой исполнения) с другой (другими) сделкой (сделками) переквалификация таких первоначальных наличных поставочных сделок в целях налогового учета в срочные валютные сделки без поставки не производится (то есть переквалификация в зависимости от способа прекращения обязательств по наличным сделкам не производится).

Переквалификация валютных наличных или срочных сделок (форвардных контрактов) как с датой валютирования в день заключения, так и на другую, более позднюю дату, определенных в налоговой учетной политике на основании ст. 301 Кодекса как сделки с отсрочкой исполнения, не производится, поскольку природа сделок, независимо от способа их исполнения (прекращения) и формы расчетов (суть и существенные условия), не изменяется

». Таким образом, если изначально форвардный контракт подразумевал под собой исполнение путем передачи валюты, то согласно разъяснениям Минфина Минфин РФ переквалификацию этой сделки проводить не нужно. И наоборот, в случае фактического исполнения сделки, квалифицированной на дату заключения сделки как беспоставочный форвард, поставкой базисного актива, переквалификация ее в сделку с отсрочкой исполнения не осуществляется. Рассмотрим оба варианта налогового учета форвардных контрактов.

Порядок отражения доходов и расходов в таком случае не отличается от порядка отражения в учете доходов и расходов по обычной купле-продаже иностранной валюты. В ходе исполнения сделки у организации возникают следующие доходы (расходы) в виде разницы между договорным курсом покупки валюты и курсом ЦБ РФ на дату перехода права собственности, которые относятся к внереализационным доходам (расходам) в силу пункта 2 статьи 250 Налогового кодекса РФ или подпункта 6 пункта 1 статьи 265 Налогового кодекса РФ. Исходя из вышеприведенного примера в налоговом учете следует отразить от операции по покупке валюты расход в виде положительной разницы в размере 305100,00 руб. по подпункту 6 пункта 1 статьи 265 Налогового кодекса РФ и расход от операции по продаже валюты в виде отрицательной разницы в размере 10900 руб. Таким образом, неттинг в налоговом учете представляет собой сумму разниц в виде отклонений от курса ЦБ при продаже и покупке валюты. 2. Учетной политикой для целей налогообложения форвардный контракт отнесен к операциям с ФИСС

Особенности налогообложения операция с ФИСС установлены статьями 301-305 Налогового кодекса РФ, порядок ведения налогового учета по операциям с ФИСС установлен статьей 326 Налогового кодекса РФ. Налоговый кодекс РФ устанавливает особенности определения налоговой базы по операциям с ФИСС в зависимости от того, обращаются эти ФИСС на организованном рыке или нет. Операции с ФИСС признаются обращающимися на организованном рынке при одновременной соблюдении следующих условий: В своем подавляющем большинстве форвардные контракты на покупку валюты не являются обращающимся на организованном рынке в силу несоответствия его критериям, определенным в пункте 3 статьи 301 Налогового кодекса РФ. При признании форвардного контракта обращающимся или необращающимся на организованном рынке необходимо учитывать, что квалификации подлежит сама сделка, а не базисный актив. ФИСС, обращающиеся на организованном рынке, уменьшают налоговую базу организации, определяемую в соответствии со статьей 274 НК РФ, без выделения в отдельную налоговую базу. Если ФИСС признан необращающимся на организованном рынке, то налоговая база определяется отдельно по сделке, а убытки по итогам конкретной сделки учитываются только в рамках прибыли по таким же операциям, возникающей в последующие налоговые периоды согласно статье 282 НК РФ. Исключение составляет сделки с ФИСС в целях хеджирования риска. По операциям хеджирования согласно пункту 5 статьи 304 НК РФ, доходы и расходы по операциям с ФИСС увеличивают (уменьшают) базу по операциям с объектом хеджирования. Статьей 303 Налогового кодекса РФ определены особенности формирования доходов и расходов по операциям с ФИСС, не обращающимися на организованном рынке. Абзац 6 статьи 326 Налогового кодекса РФ гласит, что требования (обязательства) в иностранной валюте подлежат переоценке в связи с изменением официальных курсов иностранных валют к российскому рублю. Под переоценкой для целей налогообложения следует понимать корректировку требований (обязательств) в иностранной валюте в связи с изменением официальных курсов иностранных валют к российскому рублю, или в связи с изменением рыночной цены базисного актива на дату заключения сделки с ФИСС и на отчетную дату. Из прочтения статьей 301 и 326 Налогового кодекса РФ следует, что в случае, если срочная сделка длится более чем , на отчетную дату в налоговом учете необходимо отразить результат от переоценки требований и обязательств, зафиксированных на дату заключения сделки и на отчетную дату. В случае, если требования и обязательства выражены в иностранной валюте, они подлежат переоценке в связи с изменением курса валюты независимо от того, покупается базовый актив или продается. Если базисный актив (стоимость контракта) выражен в иностранной валюте и расчеты по нему осуществляются в иностранной валюте, то переоценка в связи с изменением курса Банка России должна производиться в обязательном порядке; если базисный актив выражен в иностранной валюте, а расчеты по нему производятся в рублях, то переоценка в связи с изменением курса Банка России производиться не должна. В этом случае переоценка должна вестись по рыночным котировкам валют. На первом этапе для отражения переоценки следует рассчитать сумму требований (обязательств) по рыночному курсу, действующему на последний день отчетного периода. Затем следует сравнить стоимость требований на отчетную дату и стоимость требований на дату заключения сделки, а стоимость обязательств на отчетную дату сравнить со стоимостью обязательств на дату заключения сделки. Результаты сравнения требований с требованиями, обязательств с обязательствами на дату заключения сделки, на отчетную дату и на дату исполнения сделки формируют налоговую базу. Поскольку размер обязательств закреплен в договоре в фиксированной сумме и не зависит от колебаний рыночного курса валют, то обязательства на отчетную дату не переоцениваются, переоценке подлежат только требования. Покупка по форвардному контракту 200000 евро по курсу 36,16. Контракт заключен 11.09.2008, дата исполнения сделки 23.10.2008. Рыночные курсы валюты : 11.09.2008 – 36, 0024 ; 30.09.2008 – 36,5090; 23.10.2008 – 34,5822. 1) На 11.09.2008 в налоговом учете следует отразить обязательство в размере: 200000 евро х 36,16 = 7232000,00 и требование 200000 евро х 36,16 = 7232000,00. 2) На 30.09.2008 переоцениваем требования: 200000 евро х 36,5090 = 7301800,00. В результате переоценке получаем доход в размере 7301800,00-7232000,00 = 69800,00. 3) На 30.09.2008 обязательства не переоцениваются. 4) Налоговая база по сделкам с ФИСС за 9 мес. 2008 года составила 69800,00. 5) На 23.10.2008 переоцениваем требования: 200000 евро х 34,5822 = 6916440,00. В результате переоценки получаем расход в размере 6916440,00-7301800,00 = 385360 руб. 6) На 23.10.2008 отражаем в доходах сумму требований в оценке договора 200000 евро х 36,16 = 7232000,00 и отражаем в расходах сумму обязательств в оценке договора 7232000,00. 7) На 23.10.2008 отражаем в расходах сумму, рассчитанную в связи с отклонением курса исполнения сделки от курса ЦБ РФ: (34,6345-36,16) х 200000 евро = 305100 руб. 8) Налоговая база по сделкам с ФИСС на 23.10.2008 составила 0 руб. Убыток от операций с ФИСС составил 385360 (сумма переоценки) + 305100 (отклонение от курса ЦБ) = 690640 руб. Согласно статье 304 Налогового кодекса РФ убыток от операций с ФИСС, не обращающимися на организованном рынке, могут быть отнесены на уменьшение налоговой базы, образующейся по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке, в последующие налоговые периоды. Расходы и доходы по встречной сделке подлежат учету в общем порядке в соответствии с правилами главы 25 Налогового кодекса РФ. Таким образом, убытки от операций с ФИСС, не обращающимися на организованной рынке учитываются в особом порядке, в то время как доходы и расходы по обратной сделке учитываются в общем порядке. Зачет между финансовыми результатами по этим двум сделкам невозможен. Операции хеджирования

Для целей НК под операциями хеджирования понимаются операции с ФИСС, совершаемые в целях компенсации возможных убытков, возникающих в результате неблагоприятного изменения цены или иного показателя объекта хеджирования. Необходимо отметить, что сделка хеджирования всегда предполагает получение дохода, так как они заключаются с целью покрытия убытка. Квалификация операций с ФИСС как операции хеджирования имеет смысл только тогда, когда сделки с ФИСС признаны необращающимися на организованном рынке, налоговая база по которым определяется отдельно. Пунктом 5 статьи 304 Налогового кодекса РФ предусмотрено, что при условии оформления документов, подтверждающих заключение сделки с целью хеджирования рисков доходы по таким операциям с ФИСС увеличивают, а расходы уменьшают налоговую базу по другим операциям с объектом хеджирования. Следовательно, убытки по таим операциям будут учитываться в общем порядке. В Письме Минфина РФ от 26.04.06 №03-03-04/2/123 разъяснено, что доходы и расходы по операциям хеджирования учитываются при определении налоговой базы по основным видам деятельности и следовательно, такие доходы и расходы по операциям хеджирования не могут учитываться при определении налоговой базы по операциям с ФМСС, не обращающимися на организованном рынке. Признание сделки с ФИСС хеджирующей имеет ряд особенностей. Хеджирующая сделка должна компенсировать убытки организации, связанные с ее основной деятельностью. Наряду с ФИСС с целью хеджирования рисков заключаются сделки с объектом хеджирования. Например, организация занимается импортом товаров и производит расчеты с иностранными контрагентами, в связи с чем финансовые результаты прямо зависят от колебаний валютно-обменного курса. С целью нивелирования этих колебаний организация заключает сделки с ФИСС с целью хеджирования рисков. В этой ситуации имеем: постоянно заключаются сделки покупки валюты для расчетов с контрагентами, сделка с объектом хеджирования связана с основной деятельностью организации, следовательно сделка с ФИСС может быть квалифицирована как хеджирующая по пункту 5 статьи 304 Налогового кодекса РФ. Чтобы обосновать отнесение срочных сделок к операциям хеджирования, обязан составить письменные расчеты по каждой операции согласно пункту 5 статьи 301 НК РФ). Форма такого расчета не утверждена, налогоплательщик разрабатывает и утверждает форму расчета самостоятельно. В соответствии с абзацем 14 и 15 статьи 326 Налогового кодекса РФ расчет по каждой операции хеджирования составляется налогоплательщиком отдельно и содержит следующие данные: Описание операции хеджирования, включающее наименование объекта хеджирования; Типы страхуемых рисков (ценовой, валютный, кредитный, процентный и тому подобные риски); Планируемые действия относительно объекта хеджирования (покупка, продажа, иные действия); Производные финансовые инструменты, которые планируется использовать, условия исполнения обязательств производного финансового инструмента; Дата начала операции хеджирования; Дата ее окончания и (или) ее продолжительность, промежуточные условия расчета; Объем, дата и цена сделки (сделок) с объектом хеджирования; Объем, дата и цена сделки (сделок) с производными финансовыми инструментами; Информация о расходах по осуществлению операции хеджирования. Кроме того, он указывает: Дату начала операции хеджирования, дату ее окончания и продолжительность, промежуточные условия расчета; Объем, дату и цену сделки (сделок) с объектом хеджирования; Объем, дату и цену сделки (сделок) с ФИСС; Информацию о расходах по данной операции. При применении метода начисления аналитический учет по операциям хеджирования осуществляется в произвольной форме отдельно от аналитического учета по другим операциям с производными финансовыми инструментами. Использованы рыночные средневзвешенные курсы валют по сделкам TOD с сайта www.micex.ru

Г) покупки государственных ценных бумаг

2. Сделка с финансовым инструментом срочных сделок

1. Учетной политикой для целей налогообложения форвардный контракт отнесен к сделкам на поставку базисного актива с отсрочкой исполнения