Банковский вклад - средство привлечения средств на ведение своей деятельности банками. Взамен вкладчики получают определенный доход в соответствии с условиями соглашения. Применение его выявило много нюансов, с некоторыми из которых и разберемся.

Нормативное регулирование

Базовый массив норм содержится в ГК, некоторые моменты регламентируются нормами законодательства о банковской деятельности, страховании вкладов. На банковские вклады распространяется действие норм о борьбе с отмыванием доходов.

На отношения с гражданами распространяется закон «О защите прав потребителей», защите от недобросовестной конкуренции, персональных данных и т.д.

Таким образом, клиент банка, считающий, что его права нарушены, вправе обратиться в ФАС, Роспотребнадзор и ЦБ. Жалобы рассматриваются согласно положению об этих организациях и профильным нормативным актам.

Все банки на своих интернет-ресурсах выкладывают образцы договоров для каждой программы вкладов или предоставляют их для ознакомления при явке в отделение банка. Там же разрешается ознакомиться с правилами банка: перечнями условий, на которых принимаются вклады и производятся начисления.

Общие сведения

Действие договора начнется не с момента подписания документов, а с момента передачи денег на счет в банке или кредитной организации. Как правило, обязанности имеются лишь у получателя денег, клиент выступает лишь выгодоприобретателем.

Договор банковского вклада относится к Клиенту остается согласиться с предложенными условиями, внесение в них изменений с его стороны не предусматривается.

Вклады считаются публичными договорами - банк не имеет права отказать в приеме денег. Несмотря на дополнительные меры защиты прав граждан - потребителей услуг, разница условий в сравнении с юридическими лицами почти не предусматривается. Предложение разных условий оценивается в качестве нарушения антимонопольного законодательства по причине создания дискриминации.

Страхование вкладов

Услуга распространяется лишь на банковские вклады физических лиц, и организации или публичные образования (муниципалитеты, правительства субъектов) не имеют соответствующей защиты.

Банк, принимая деньги, обязан сообщить об условиях обеспечения вклада, предоставить информацию о том, какими правами обладает клиент. Если вкладчик - юридическое лицо, в договор включаются положения об обеспечении.

Невыполнение банком условий обеспечения или их ухудшение дают право на расторжение договора и взыскание ущерба в судебном порядке.

Виды вкладов

ГК предлагает два вида банковских вкладов:

- денежные средства возвращаются по первому требованию вкладчика или его представителя;

- денежные средства возвращаются в срок, оговоренный соглашением.

Закон не запрещает применять иные формы вклада при условии их соответствия нормам действующего законодательства.

Например, предлагаются различные сроки действия соглашения, минимальные размеры сумм, процентные ставки, условия продления или прекращения договора.

Банковский вклад может открываться на имя третьего лица или доступ к нему предоставляется в связи с определенным событием (наступление совершеннолетия, вступление в барк, рождение ребенка и т.д.).

Предлагаются вклады с одновременным использованием нескольких валют с разными процентными ставками.

Форма заключения сделки

Практикуются следующие варианты:

- оформление полноценного договора;

- заполнение заявки или анкеты, после чего выдается сертификат или иной документ, подтверждающий факт оформления депозита;

- выдается один документ, который и подтверждает факт заключения договора и содержит достаточный объем информации.

Подтверждающие документы должны отвечать законодательным требованиям либо нормативам банков, если такие бумаги не предусмотрены законодательными актами.

Несоблюдение письменной формы дает основание считать вклад недействительным. Стороны возвращаются в исходное положение, выплата процентов по вкладу не предусматривается. Правда, клиент вправе требовать выплаты за использование чужих денежных средств.

Стороны

Финансовой организации, привлекающей вклады, запрещено действовать без разрешения со стороны государства в виде лицензии.

Еще одно условие для привлечения вкладов - участие в фонде страхования.

В качестве вкладчика может выступать любая организация или гражданин. Государство или субъекты федерации (или муниципалитеты) формально имеют право открывать вклады в банках, однако не пользуются им. С целью хранения приумножения капиталов применяются иные методы.

Граждане вправе делать вклады с того момента, как им исполнится 14 лет. Разрешения со стороны родителей или попечителей им не требуется.

Вместо умершего гражданина на его стороне выступают наследники, в случае с прекращением существования организации - правопреемник или ликвидационная комиссия.

Сроки действия договора

Предлагаются самые разные условия, естественно, менеджеры банка стараются привлечь как можно больше средств на более длительные периоды времени.

Наиболее популярными считаются банковские вклады на год. На сегодня доверие к финансовой системе невысокое, и предложение вложить деньги на более длительное время непопулярно.

Чаще в договорах содержится пункт о продлении договора, если вкладчик вовремя не явился за деньгами. Задержка хотя бы на один день достаточна для того, чтобы автоматически продлить действие соглашения еще на тот же период, если это предусматривается документом. Иначе вклад переводится в статус до востребования.

Прекращение договора

В ГК внесены изменения, дающие право гражданину требовать сумму вклада и начисленных по нему процентов либо часть сумм. Исключение составляют вклады, по которым выдаются сберегательные сертификаты с запретом забрать деньги до истечения установленного срока.

Отказ от права на досрочное возвращение вклада запрещается и считается ничтожным, за исключением договоров со сберегательным сертификатом.

Прекращая договор досрочно и по инициативе клиента, банк обязан выплатить начисления по ставкам, которые предлагаются по вкладам до востребования.

Порядок выдачи денег предусматривается непосредственно договором. Предъявляются паспорт и доверенность, если в банк явился кто-то вместо собственника.

Сберегательные сертификаты на предъявителя обналичивают любому заявившему о выдаче денег лицу.

Банковские ставки по вкладам

Размер процентов, которые получают клиенты в качестве прибыли, не должен отклоняться на два расчетных пункта от размера, установленного ЦБ. Если банк выходит за отведенные рамки, на него налагаются штрафы. По этой причине существенной разницы в размере начисленных сумм не наблюдается.

На момент написания статьи средний показатель по стране составлял 7,25%.

Начисляемый процент по валютным вкладам ниже, однако их прибыльность в перерасчете на рубли такая же.

Изменение ставок

Ставка определяется условиями соглашения. При его отсутствии расчеты производятся на основе ключевой ставки ЦБ.

Банк имеет право изменять проценты по вкладам, внесенные до востребования, если иное не прописано в соглашении с клиентами.

Банк не имеет права изменять процентную ставку по вкладам, внесенным на определенный срок. Исключения предусматриваются

В случае с юридическими лицами изменение ставки по таким вкладам разрешено согласно положениям и закону.

В депозитных договорах и сберегательных сертификатах изменения процентной ставки закон не разрешает.

Правила начисления процентов

Начисление процентов по банковским вкладам производится со следующего дня после внесения денег на счет. День возврата или списания средств также включен в отрезок времени, за который делаются начисления.

Начисления выплачиваются поквартально. Если они не были выплачены, то присоединяются ко вкладу, и на них также уже производятся начисления. Сумма, на которую производятся начисления, увеличивается поквартально.

Счет вклада

Открывается счет, на котором хранятся внесенные денежные средства. В связи с этим у банка и клиента возникает ряд прав и обязанностей.

Во-первых, владелец счета вправе давать поручения по движению средств (например, перечислить выплату третьему лицу).

Банк обязан хранить тайну вклада и производить операции согласно положениям закона и собственным правилам. Задержки с перечислениями оплачиваются за счет банка путем начисления процентов по схеме использования чужих денежных средств.

Правила обслуживания банковского счета и банковского вклада не должны противоречить положениям о вкладе. Например, банк не получает плату за услуги, оказанные в результате открытия и использования счета. Клиент же ограничен в использовании средств и снятии их со счета, исходя из условий вклада.

На сегодняшний день наиболее популярной пассивной формой накопления и сохранения денежной массы являются депозиты.

Что представляет собой такая форма накопления денег?

Что такое депозит?

Депозит или банковский вклад - денежная масса, размещенная в банке физическим или юридическим лицом для хранения и получения дохода. Срок хранения и накопления может быть оговорен обеими сторонами либо до востребования. Вариантов договора может быть несколько. Здесь все зависит от индивидуального выбора вкладчика и условий, предлагаемых определенным банком.

Как правило, любой банк требует внесение определенного минимума денежной массы для определенного типа вклада. От суммы, положенной на депозит, и условий депозита зависит процентная ставка.

Депозит может быть открыт в любой валюте, с которой осуществляют операции Банки России. Как правило, это российские рубли, доллары США и евро.

Какую форму депозита выбирать для накопления денег?

Имея на руках свободную сумму и решившись ее отнести на депозит, не стоит торопиться. Для начала ознакомьтесь с условиями, предлагаемыми банками, и определитесь со сроками депозита. Чтобы облегчить мониторинг банковских услуг и мыслительный процесс, мы предлагаем вам несколько советов.

Для начала необходимо ответить на простой вопрос: как долго вам не понадобятся ваши деньги? Определившись с ответом, вы уже будете знать сроки своего будущего депозита. Как правило, банки предлагают различные по времени условия вкладов. От месяца до нескольких лет. Если вам понадобится ваша сумма в определенный день, не проблема, просто оговорите эту дату с банковским клерком в договоре.

Однако в жизни бывают и форс-мажорные обстоятельства, влекущие за собой непредвиденные расходы. Поэтому стоит выбирать тот депозит, который позволит снять деньги раньше оговоренного срока, не потеряв проценты за прошедший период.

Как правило, депозиты можно разделить на несколько типов. Они различаются по условиям обращения с денежной массой в течение срока действия депозита.

Классический депозит: на период срока действия депозита вкладчик не может проводить никаких операций со своим вкладом. То есть ни докладывать деньги на счет, ни снимать с основной денежной массы часть суммы, но воспользоваться процентной ставкой, набежавшей по депозиту.

Депозит, позволяющий докладывать денежные средства, но не дающий возможности снимать ранее оговоренного срока.

Депозит, позволяющий частичное снятие денежной массы с возможностью пополнения изначальной суммы депозита.

Чтобы определиться с типом депозита, необходимо ответить на второй вопрос: какую цель вы ставите перед собой, открывая депозит? Если вы хотите максимально накопить денег, то следует выбирать классический депозит. Принцип прост. Чем больше вы доверяете банку и даете ему свободы в отношении своих денежных средств, тем больше процентов он вам платит. То есть максимальные процентные ставки получит вкладчик классического варианта депозита.

Открывая депозит, следует определиться и с валютой вклада. Здесь предсказать достаточно сложно что-либо. Для рассмотрения перспективы можно промониторить экономические и банковские вестники, но всегда остается шанс непредсказуемости какой-либо валюты на мировом финансовом рынке. Поэтому проще воспользоваться житейской мудростью - хранить яйца в разных корзинках. Распределите свои денежные средства по вкладам в нескольких валютах.

Последняя задача будущего владельца депозита - выбор банка. Страхование банковских вкладов несколько облегчило ситуацию на рынке депозитов. В любом случае, при любых неблагоприятных обстоятельствах, государство возместит вам ваш вклад до определенной суммы, которая составляет сейчас 1 миллион 400 тысяч рублей. Следовательно, стоит остановиться на банке, который дает максимальную процентную ставку по депозиту.

Вы можете найти на нашем сайте банки, которые позволят вам открыть наиболее выгодный депозит, как средство накопление денег. Одни из них - Квота-Банк и Кроссинвестбанк .

И запомните, перед открытием депозита, внимательно ознакомьтесь с договором вклада и узнайте о банковской комиссии, чтобы не было причин для удивления и разочарования впоследствии.

← Список статей в категории Банки и вклады

Одним из финансовых инструментов, благодаря которому банки имеют возможность накапливать свободные денежные средства, являются вклады или депозиты. Они бывают различных видов, и выбор одного из них зависит от целей хранения денежных средств непосредственно самим вкладчиком.

В зависимости от сроков размещения различают такие вклады в банках :

- Срочные депозиты – предполагают размещения денежных средств в банковском учреждении на определенный срок (на 3, 6, 12 месяцев и более). В течение действия срока договора, как правило, нельзя пополнять банковский счет и снимать деньги с него, при этом, процентная ставка остается неизменной. Чем больше сумма срочного вклада и срок, на который он оформляется, тем выше доход вкладчика. Вкладчик также имеет право в любой момент в силу каких-то причин расторгнуть договор с банком и забрать свои деньги, но, при этом, он должен понимать, что теряет всю сумму процентов или их часть в зависимости от условий договора.

В свою очередь, срочные вклады в банках принято подразделять на два вида:

- депозиты с ежемесячным снятием процентов;

- банковские вклады со снятием процентов в конце срока действия договора.

Первый вид вкладов предполагает возможность снятия вкладчиком процентов ежемесячно в строго установленные договором сроки. Такие вклады в банках удобны, прежде всего, для тех вкладчиков, которые рассматривают свои депозитные средства, как источник дополнительного ежемесячного дохода. Однако, доходность по таким договорам является несколько ниже, чем по депозитам со снятием процентов в конце срока.

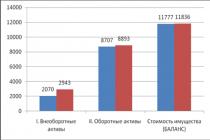

Структуру банковских вкладов можно представить таким образом.

Одной из разновидностей таких накопительных вкладов является пенсионный накопительный вклад, который позволяет пенсионерам откладывать ежемесячно часть своей пенсии на депозит под более высокую процентную ставку. Кроме того, все существующие виды банковских вкладов принято разделять на вклады в национальной и иностранной валюте, а также мультивалютные вклады в банках.

Сегодня банки с целью привлечь как можно больше вкладчиков предлагают депозиты, которые могут совмещать в себе черты сразу нескольких видов вкладов, например, срочный вклад с возможностью пополнения депозита.

Согласно статистическим опросам многие россияне считают, что обладают достаточной грамотностью в финансовых вопросах. Однако простые понятия, например капитализация или страхование вкладов или некоторые вопросы на эту тему могут внести путаницу в знания даже самых продвинутых пользователей банковских продуктов. Ответы на эти вопросы читайте ниже.

Какие бывают виды вкладов?

Вклады могут открывать физические и юридические лица. Все вклады можно поделить по виду валюты – рубли, доллары, евро. Рекомендуется с целью накопления финансовых ресурсов открывать вклад в валюте, в которой в дальнейшем предполагается их потратить. Для долгосрочных вложений оптимально оформить отдельные вклады в разных валютах.

Также вклады различаются по продолжительности , т.е. на конкретный срок – долгосрочные и краткосрочные и «до востребования» (без обозначения срока). Бессрочный вид оформления предлагает самые низкие процентные ставки, поскольку неизвестно, когда клиент будет снимать денежные средства. По ограниченным сроками вкладам финансы можно получить по окончании договора или досрочно, но с некоторыми условиями, которые также указаны в договоре.

Что такое доходность вклада?

Получение дохода от суммы вклада зависит от многих факторов – процентная ставка, срок, дополнительные условия (капитализация, возможность пополнения и т.д.) и даже общая экономическая ситуация. В основном все финансовые учреждения ориентируются на ставку Центробанка РФ. Кроме того, каждый банк специализируется на определенных схемах размещения активов – кредитование физических лиц или работающего бизнеса.

Капитализация – что это?

Вклад с капитализацией процентов более прибыльный. Суть в том, то к сумме вклада каждый месяц или квартал (период, обозначенный договором) прибавляется процент. Затем проценты за следующий период будут начисляться уже на эту увеличенную сумму и так далее. Если вклад без капитализации, в этом случае процентная ставка просто начисляется на первоначальный размер вклада.

Что такое система страхования вкладов?

В нашей стране существует государственное «Агентство по страхованию вкладов» (АСВ). Рекомендуется при ознакомлении условий по вкладу в банке узнать, входит ли финансовое учреждение в систему страхования вкладов АСВ. Это связано с тем, что если по каким-либо причинам банк лишится лицензии или обанкротится, то вкладчик сможет получить компенсацию по величине равную сумме вклада и начисленных процентов, но не больше 1 400 000 рублей на одного человека вне зависимости от того сколько вкладов у него есть в этом банке. Гарантированно на сегодняшний день можно получить только такую сумму.

Если случилась так, что размер вклада больше, чем 1 400 000 рублей, необходимо ожидать процедуру конкурсного производства по удовлетворению всех требований к банку путем продажи его имущества и других активов. Обычно подобный процесс может продолжаться до 2 лет. Поэтому рекомендуется не допускать хранения в одном банке столь крупной суммы, а распределить по разным финансовым учреждениям.

Вклады в разные банки

В одном банке можно делать несколько вкладов. Кроме того, делать вклады можно и в разные банки. Законом это не запрещается. Но, если Вы читали пункт о страховании вкладов выше, то вам должно быть понятно, что эти вклады не должны быть 1400 т.р.

Что делать, когда банк обанкротился?

Гарантированные суммы вкладчикам банка-банкрота начинают выплачиваться через 14 дней с момента отзыва лицензии и продолжаются до окончания процедуры банкротства. Для того, чтобы вернуть свои деньги, необходимо посетить отделение банка-агента АСВ и предоставить следующие документы:

- Паспорт гражданина, на имя которого был открыт вклад,

- Заявление установленной формы.

Денежные средства могут быть возвращены по безналичному расчету (только для ИП) и наличными.

Как определить надежный банк?

К сожалению, банкам не ставят метки «надежный/ненадежный», проблемы могут произойти у любого кредитного учреждения. Если Вы решили вложить крупную сумму в одном банке, например, он предлагает выгодную процентную ставку, желательно ознакомиться с репутацией банка, его руководства и владельцев. Эти сведения можно найти в специализированных СМИ и на сайтах Рунета.

Для вкладов привлекательнее будет банк с государственной поддержкой. Такие учреждения во все времена имели высокую степень доверия. И удачно, кстати, ей пользуется до сих пор, предлагая не такие высокие в сравнении с коммерческими банками процентные ставки.

С другой стороны – система страхования (АСВ) делает все банки-участники одинаковыми по уровню безопасности своих денежных средств, поэтому можно внимательно изучить возможную прибыль по вкладу и отдать предпочтение банку, который предлагает увеличить ее максимально.

Условия по вкладам разнообразны. Каждый банк желает заполучить клиента, предлагая интересные условия. Выбирайте финансовое учреждение обдуманно и соответственно цели – сохранить, накопить, преумножить собственные средства.