Внесение первоначального взноса по ипотеке является обязательным требованием многих банковских структур и предполагает выплату частичной стоимости приобретаемой в кредит недвижимости. Сумма данного взноса может варьироваться в зависимости от требований, предъявляемых банковскими организациями к заемщику. В данной статье речь пойдет о плюсах и минусах банковской программы первоначального взноса по ипотеке, а также о его стандартной величине в 2018 году.

Преимущества первого взноса

Плюсы внесения предварительной денежной суммы за ипотеку весьма существенны - если у заемщика имеется возможность оплатить первоначальный взнос, это является показателем его платежеспособности для банка. В результате получить одобрение на выдачу ипотечного займа гораздо проще. Также существует ряд преимуществ внесения предварительного платежа по ипотеке для самого банка.

Для банка

Выдавая ипотечный займ, банковские организации рискуют связаться с недобросовестным плательщиком, который в дальнейшем будет неспособен выплачивать ежемесячный платеж. Согласно банковской статистике, большинство злостных ипотечников приходится на число тех, кто оформил кредитование по программе без первоначального взноса.

Наличие достаточной суммы на уплату первого взноса является первым показателем для банка, что клиент является платежеспособным и в дальнейшем сможет справиться с регулярным внесением достаточно крупной денежной суммы.

Также внесение первоначального взноса решает такую проблему, как ликвидность приобретаемого имущества. Всё дело в том, что со временем ипотечная квартира может значительно потерять в цене. Первоначальный взнос будет являться своеобразным гарантом для банка и покроет часть финансовых рисков в случае падения стоимости жилищного имущества.

Таким образом, при срочной продаже залоговой недвижимости, появляется больше шансов получить первоначальную сумму стоимости квартиры.

Для клиента

Для заемщиков также имеются весомые плюсы приобретения жилища с внесением первоначального взноса:

- Сумма общего ипотечного кредита значительно снижается;

- Общая процентная ставка может быть снижена;

- Размеры затрат на страховку также снижаются, поскольку данный аспект полностью зависит от общей суммы взятого ипотечного кредита;

Вероятность одобрения банком заявки на ипотеку значительно увеличивается - при этом, чем выше сумма первоначального взноса, тем больше шансов получить кредит в выбранном банке.

Размер первого взноса по ипотеке

Оптимальный размер стандартного первоначального взноса по ипотеке может существенно отличаться в различных банковских организациях и составляет от 0 до 40% от общей стоимости выбранной квартиры. К примеру, Сбербанк России предлагает первоначальную ставку взноса в размере 15% от общей суммы ипотечного кредитования. Известный банк ВТБ 24 предъявляет требования по наличию первоначального взноса по ипотеке не менее 20%. В Газпромбанке и банке Уралсиб общая сумма первого взноса также составляет от 20%.

Окончательный расчёт первоначального "аванса" по ипотеке устанавливается на основании информации об общей оценочной стоимости выбранного жилища. К примеру, если потребуется приобрести в ипотеку студию стоимостью 1 млн. руб. стандартная сумма первоначального взноса 20% составит 200 000 руб. Оставшиеся 800 000 банк выдаст в качестве ипотечного кредита.

Минимальный первый взнос

Один из вариантов ипотеки с минимальным первоначальным взносом - специальная программа "молодая семья" от Сбербанка. Сформированная ставка по первому взносу составляет 15%. Также возможны другие выгодные предложения от банков, к примеру, ВТБ24 выдает всем зарплатным клиентам с высоким уровнем дохода ипотеку под первый взнос, размер которого составляет 10%.

Газпромбанк предлагает выгодную ипотеку для ипотечных заемщиков, оформляющих кредит с использованием материнского капитала.

Участники данной программы могут воспользоваться выгодным ипотечным предложением с минимальным первоначальным взносом, размер которого составляет всего 5%.

Ипотека без первого взноса

Перспективное направление деятельности многих банковских организаций - создание более лояльных условий для клиентов, желающих получить ипотеку. Всё это делается для привлечения потенциальных заемщиков, имеющих высокую платежеспособность, но не успевших накопить достаточно весомую сумму первоначального взноса. Но в данном случае риски банка также возрастают, поэтому финансовая организация может выдвигать ряд требований к платежеспособности заемщика, доходы которого должны быть выше среднего. При этом общая процентная ставка по данному виду кредита может быть повышена .

Что можно использовать в качестве первого взноса?

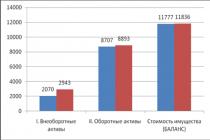

В качестве источника обязательного взноса по ипотеке могут выступать личные накопления заемщика. Но сегодня многие банки в качестве первоначального "платежа" предлагают использовать не только денежный эквивалент. Потенциальный заемщик может предложить в качестве первого финансового вложения в ипотеку имеющееся в собственности недвижимое имущество в качестве залога.

Но в данном случае есть несколько существенных нюансов, поскольку стоимость залоговой квартиры должна превышать общую цену недвижимости, приобретаемой в ипотеку. Кредитные эксперты отмечают, что большинство банков требуют, чтобы залоговая недвижимость была дороже выбранной ипотечной квартиры на 20%.

В качестве первоначального взноса можно использовать частный дом с участком, а также нежилое помещение.

При этом предоставляемая залоговая недвижимость не должна относиться категории ветхого жилья, а также "нуждаться" в капитальном ремонте.

Использование материнского капитала

В качестве первого ипотечного платежа молодая семья может использовать средства, предлагаемые государством в виде материнского капитала. Данная программа действует с 2007 года и является существенной материальной помощью для тех, кто нуждается в приобретении жилищных апартаментов. Однако большинство банков предъявляет к заемщику дополнительное требование - помимо материнского капитала внести не менее 10% стоимости приобретаемой ипотечной квартиры.

Данные условия предъявляют к ипотечникам известные банковские структуры Райффайзенбанк и Уралсиб .

Однако внесения дополнительных денежных средств не потребуется, если у клиента имеется справка 2 НДФЛ, подтверждающая достаточно высокую платежеспособность клиента.

Когда необходимо вносить первый взнос?

Первоначальный ипотечный взнос необходимо предоставить только после тщательной проверки банком всей документации и вынесения окончательного одобрения выдачи жилищного кредита. Если ипотека берется по программе материнского капитала, сроки внесения взноса могут быть дополнительно увеличены. Всё это связано с тем, что кроме подтверждения сертификата необходимо предъявить справку из пенсионного фонда о наличии остатка денежных средств по материнскому капиталу. На предоставление справки может отводиться до 120 дней. При этом при получении документа сроки его действия составляют 30 дней .

Плюсы и минусы большого первого взноса

Существует немало плюсов внесения большой суммы первого ипотечного взноса. Достаточно весомый первичный взнос по ипотеке значительно повышает лояльность банка по отношению к заемщику. Аргумент высокой платежеспособности клиента является достаточно убедительным для банка, который в большинстве случаев принимает положительное решение о выдаче ипотеки. Также многие банки при внесении большого первоначального взноса значительно снижают общую ставку по ипотеке.

Минусом внесения большого первичного платежа являетсявозможность потерять значительную часть финансов при возможной продаже квартиры, находящейся в залоге у банка. В случае возникновения трудностей по оплате ипотеки банк будет вынужден продать ипотечную недвижимость.

При этом финансовой организации важно вернуть общую сумму ипотечной задолженности как можно быстрее.

Поэтому при наличии большого первоначального взноса банковская организация может продать залоговое имущество по сниженной цене - в таком случае заемщику не удастся получить даже части первого взноса, которая полностью уйдет на оплату ипотечного долга.

Первоначальный взнос по ипотеке в Сбербанке варьируется на уровне 15-25% от стоимости приобретаемой недвижимости. Предлагаемые этим финансовым учреждением условия благоприятны для потенциальных заемщиков. Отдельные категории людей могут претендовать на получение ссуды без стартовых выплат.

Что такое первоначальный взнос

Необходимо знать, что такое первоначальный взнос. Это часть стоимости жилья, которую получатель кредита должен самостоятельно выплатить продавцу недвижимости. Есть причины, по которым банковские учреждения не предоставляют ипотечный заем на всю стоимость приобретаемой квартиры:

- Наличие денежных средств для первого взноса по ипотеке Сбербанка, отложенной с целью приобретения недвижимости, может служить свидетельством способности заемщика выделять необходимую ежемесячную сумму для расчета по задолженности.

- Если получатель ипотеки будет нарушать график платежей или полностью прекратит выплаты по ссуде, то Сбербанк, согласно договору, может получить разрешение на конфискацию заложенной недвижимости. Для ускоренной реализации и возврата средств продажа будет производиться по цене ниже рыночной. Поэтому если ипотека будет выдана на всю стоимость жилья, то в результате торгов банк не сможет компенсировать всю сумму задолженности.

Первоначальный взнос по ипотеке Сбербанка

Предлагается несколько видов кредитования при получении займа. Учитывая свой статус и вид приобретаемой недвижимости, можно узнать, каков первоначальный взнос по ипотеке в Сбербанке для вас:

- приобретение строящегося жилья — от 15%, а если планируется оформлять по двум документам — от 50%;

- приобретение готового жилья — не менее 20%;

- ипотека + материнский капитал — от 20%;

- военная ипотека — первый взнос в 20% оплачивает государство;

- строительство жилого дома — от 25%;

- недвижимость за пределами города — минимальный взнос 5%.

Тем, кто не подтверждает свою платежеспособность или трудовую занятость, может быть выставлено требование 50%-ного участия в стоимости сделки.

Минобороны РФ, заключающее контракты с военнослужащими на жестких условиях, является гарантом в программе «Военной ипотеки». В этом случае собственные средства вкладываются в минимальном объеме.

Сумма перечисленных ипотечных кредитов не должна превышать 70-80% от стоимости жилья. Поэтому при составлении договора об ипотечном займе необходимо будет подтвердить наличие требуемого первого взноса.

Сумму первоначального платежа можно уточнить, проконсультировавшись у сотрудника банка. У него можно получить разъяснения по поводу схемы работы с материнским капиталом. Эти средства служат доказательством наличия у покупателя жилья своего капитала. Банк на основании предоставленных документов и заявления заемщика осуществляет необходимые действия с Пенсионным фондом. В этом случае все выплаты будут произведены в безналичной форме.

Для определения суммы стартового взноса учитываются и такие моменты:

- уровень доходов заемщика, который должен быть подтвержден справками;

- величина оформляемого займа и процентная ставка по нему;

- срок действия договора об ипотеке;

- долговременность взаимоотношений с заемщиком и наличие счета для начисления зарплаты в Сбербанке;

- наличие недвижимости, используемой для обеспечения залога, и ее ликвидность;

- наличие дополнительных поручителей;

- предоставление полного пакета документации, требуемой для ипотечного кредитования.

Привлекательность условий предоставления ссуды, величина первого взноса зависят от кредитной истории и потенциала заемщика.

Существуют варианты, когда выплата стартового платежа ипотечного займа Сбербанка не выдвигается как обязательное требование. Участие заемщика в важных государственных программах предусматривает льготное кредитование. Это программы помощи молодой семье и военнослужащим.

- молодые семьи, если хотя бы один из супругов не достиг 35 лет;

- физические лица, не имеющие собственной жилищной площади;

- заемщики, длительный период времени стоящие в очереди для получения жилья на льготных условиях;

- клиенты, оформившие ипотеку в других кредитных организациях и планирующие рефинансировать ее в Сбербанке на более выгодных условиях.

Только граждане РФ могут претендовать на получение ипотеки без предусмотренного стартового платежа.

Что можно использовать в качестве первоначального взноса

В том случае, если у заемщика недостаточно накоплений для собственного взноса, то есть способы, которые помогут выйти из сложной ситуации:

- Можно параллельно оформить потребительский кредит и использовать эти средства для первоначального платежа. Это один из самых распространенных способов получить необходимую денежную сумму. Но претендент на такой заем должен убедить банк в платежеспособности и в способности осуществлять своевременные выплаты по всем задолженностям. Преимущество такого способа — возможность получить ссуду без залога. Но в первое время это нанесет ощутимый удар по семейному бюджету.

- Наличие недвижимости и имущества, которое можно использовать в качестве залога. Если использовать их в качестве дополнительного обеспечения и стоят они столько, сколько и первоначальный взнос на ипотеку в Сбербанке, то полученной суммы может хватить для покрытия расходов по стартовому взносу. Заемщику нужно будет обеспечить сбор документов. Но это подразумевает лишние расходы для обслуживания кредита и ограничение прав покупателя в управлении собственностью. Недвижимость, которая используется для обеспечения залога по кредиту, не подлежит продаже, обмену или дарению.

- Если одному из супругов еще не исполнилось 35 лет, то они могут входить в категорию «Молодая семья». Нужно попробовать записаться в очередь по такой программе, в которой предусматривается выплата государственных субсидий участникам. И этот капитал можно использовать для первого взноса. Для этого обязательно, чтобы брак был зарегистрирован и признана необходимость улучшения жилищных условий.

- Для работников бюджетных организаций предусматриваются выплаты из региональной казны. На какой размер помощи следует рассчитывать, можно узнать в местной администрации.

Иногда заемщикам предоставляется возможность временно пользоваться недвижимостью, которая была передана в качестве первого взноса, на период строительства или ремонта нового жилья. Это удобство создано для тех, кто переезжает из одного региона в другой или покупает недвижимость на первичном рынке новостроек.

Подтверждение наличия собственных средств

Владелец недвижимости и заемщик сами, без вмешательства в процесс кредитной организации, решают, каким образом будет вноситься стартовый платеж, это:

- передача суммы наличными под расписку;

- перечисление на счет продавца;

- расчет с использованием банковской ячейки.

Минимально возможная величина первой выплаты устанавливается банком (индивидуально в каждом случае). Документальное подтверждение платежеспособности покупателя необходимо предоставить в банк до того, как будет оформлена ссуда.

При получении ипотеки от Сбербанка первоначальный взнос, выплачиваемый владельцу жилья, указывается в договоре о купле-продаже. Это приобретает особенное значение, если недвижимостью владеют несколько собственников. В документе необходимо указать, кому выплачивается стартовый взнос: одному из продавцов или каждому с разделением на части. В последнем случае следует указать суммы, перечисляемые каждому, и на какие реквизиты требуется перевести средства.

Если кредитная организация не предъявляет особых требований по организации первого платежа, то расчеты между заемщиком и владельцем жилья производятся стандартным поэтапным способом.

Первая часть собственного взноса используется в качестве авансового платежа или залога, а его величина чуть выше или равна стоимости услуг риелторской компании. Различия между понятиями:

- Аванс. При расторжении сделки по инициативе любой из сторон средства полностью возвращаются заемщику.

- Залог. Если инициатором расторжения договора выступает покупатель недвижимости, то он теряет эти средства. Если сделка расторгается по вине владельца жилья, то он выплачивает компенсацию в двойном размере от суммы залога.

Этот платеж производится при подписании предварительного договора купли-продажи. Чаще всего такой расчет выполняется наличными деньгами. Продавец должен указать, что получил средства, подтвердив это собственноручной записью на договоре. В тексте нужно обозначить величину суммы цифрами и прописью, написать полностью Ф.И.О. и поставить свою подпись.

Оплату можно произвести и путем взноса или переводом безналичных средств на банковский счет продавца в тот день, когда будет регистрироваться сделка. Сбербанк выдает документальное подтверждение о том, что операция была совершена. Оригинал предоставляется покупателю, а продавец получает копию документа.

Вторая часть первоначального платежа — это разница между общим объемом собственных средств и первой частью взноса (аванс или залог). Передача этой выплаты подтверждается так же, как и в случае первой части. Но если расчет был произведен наличными средствами, то, помимо записи на договоре, покупатель может затребовать расписку владельца жилья о получении всего объема первоначального платежа.

Первый взнос по ипотеке является обязательным условием данного вида кредитования. Представляет собой часть стоимости покупаемой недвижимости, которую заемщик должен выплатить самостоятельно ее собственнику или застройщику, в случае со строящимся объектом. Оставшаяся часть стоимости после выплаты первого взноса, оплачивается денежными средствами, полученными от банка в форме ипотечного займа.

Кому платится первый взнос

Владельцу квартиры либо его доверенному лицу, при наличии соответствующей доверенности с правом получения денег, либо застройщику, при приобретении объекта на стадии строительства.

Сроки оплаты первоначального взноса

До получения ипотеки, поскольку платежа является одним из условий ипотечного договора.

Оплата может быть произведена:

- наличными, если продавец/застройщик являются юр лицами;

- перечислением на банковский счет продавца;

- внесением на спецсчет в банк, который выдает ипотеку.

Если платежи проходят не через кредитора, последнему нужно предоставить письменное подтверждение об оплате.

Размер первого взноса в 2018 году

Ипотечных программ с первоначальным платежом менее 20% на рынке немного. 20 января этого года вступило в действие Указание ЦБ РФ о повышении коэффициента риска по ипотечным займам, где средства банка превышают 80% от стоимости недвижимости. Такое процентное соотношение было отнесено регулятором к рискованным операциям, и как результат, отразилось на нормах достаточности капитала банков. Поскольку увеличилась сумма, которую банк-кредитор обязан размещать на счетах ЦБ. Новые требования не являются запретительными, и банки по-прежнему имеют право кредитовать сделки, где взнос составляет от 5 до 20 процентов цены.

Список банков с первый взносом от 10%

Банки с первый взнос от 15%

Первый взнос от 20%

Приветствуется всеми банками. Хотя для некоторых ипотечных программ он является минимальным:

- господдержка семей с детьми;

- военная ипотека — Сбербанк;

- «чем больше квартира, тем выгоднее» от ВТБ;

Первый взнос 50%

Дает возможность заемщику выбрать банк по своему усмотрению и получить наиболее выгодные условия по кредиту. Такой аванс почти исключает отказ. Настаивать на дополнительном страховании, помимо обязательной страховки залоговой недвижимости, банки также не будут.

Банки с самым минимальным первоначальный взносом

Составляет 5%. Доля предоставленных в первые три месяца этого года кредитов с авансированным платежом менее 10% не превысила одного процента.

Как уменьшить первоначальный платеж по ипотеке

Нужно показать совокупный доход семьи и созаемщика. Если кредитор предлагает специальную программу, то снизить размер аванса невозможно. Кроме того, при его снижении, тут же возрастет процент по кредиту и расходы на дополнительные страховки.

Заем для первого взноса

Такие банки как, ДельтаКредит и Альфа-Банк выдают вместе с ипотекой кредиты на первый взнос. Они обеспечиваются недвижимостью должника. Существуют определенные риски. Оплачивать два кредита сложно, невозможность их обслуживать приведет к потере одного из жилых объектов.

Некоторые граждане в процессе оформления ипотеки берут потребительские кредиты на эти цели, что также увеличивает риск возникновения неплатежей и просрочек.

Ипотека без авансового платежа

Существовала на российском рынке до 2008 года. В настоящее время таких программ, когда банк предоставляет клиенту кредит на покупку жилья в размере его полной стоимости, больше нет.

Сегодняшние схемы представляют собой целевые займы и подходят для лиц, имеющих в собственности жилой актив, который может являться залоговым. Банки под него выдают денежные средства:

- Промсвязьбанк имеет специальную программу «Залоговый кредит целевой»;

- Россельхозбанк предлагает проект «Целевая ипотека».

Здесь важно понять, что такие предложения, по своей сути, являются ипотечными только в части передачи в залог имеющегося имущества. Под него выдается сумма, как правило, не превышающая 70% его стоимости. Полученные средства используются заемщиком на приобретение другого объекта, который к банку отношения не имеет, и именно поэтому кредитор не предъявляет к нему никаких требований. Это может быть дом, квартира, апартаменты и даже сарай.

Если стоимость нового объекта будет равна выданному займу, то можно посчитать, что банк выдал 100% ипотеку. Но если полученные деньги составят только 50% от новой недвижимости, то остальные 50% будет добавлять заемщик из своих средств.

При такой схеме не может быть никакого авансового платежа. Этот вид займов используются и для приобретения автомобилей, и для больших ремонтов квартир, и для строительства загородных домов.

Ипотечное жильё является выходом из сложной ситуации с собственным жильём для многих россиян и поэтому государство строго следит за тем, чтобы банки не завышали проценты по ипотеке.

Однако этого часто недостаточно, так как даже с хорошей заработной платой накопить на первоначальный взнос представляется возможным не всем.

Сегодня мы рассмотрели предложения по ипотеке основных банков РФ и решили сделать для вас подборку процентных ставок по первоначальным взносам. Это поможет вам выбрать банк, где первоначальный взнос является минимальным.

Общие положения

Большинство кредиторов обслуживают только граждан РФ и просят предоставить подтверждение наличия дохода, трудовой занятости. Чаще в качестве минимально необходимого стажа указывают 6 месяцев, что должны быть отработаны у последнего работодателя.

Чтобы повысить сумму займа разрешается привлекать созаемщиков – до 2-3 человек. Их заработок учитывается при определении размера кредита, что позволит получить больше денег. Но возраст привлеченных созаемщиков может привести к уменьшению срока кредитования.

Займы выдаются, за редким исключением, в рублях. Обеспечением возврата долга выступает приобретаемое жилье. Строительство частного дома в ипотеку – редкость. Не все кредитуют и покупку апартаментов, поскольку такие помещения жилыми не являются.

Страхование предмета залога обязательно, а вот страховая защита жизни и здоровья – нет, но отсутствие такого полиса чревато повышением стоимости кредитования минимум на 1%. Скидки дают участникам зарплатных проектов. Проблемы с кредитной историей – это не всегда повод отказать в займе, но ставка процента, наверняка, будет высока.

Многие банки работают по программе господдержки семей с детьми, где ставка процента – 6% .

Сборы за выдачу ипотечных займов не практикуются, но возможны расходы за перевод полученных кредитных средств, например, когда застройщик обслуживается в другой финансово-кредитной организации.

Досрочное погашение чаще всего никак не ограничивают. Хотя возможны моратории на такие платежи в первые 3-6 месяцев действия договора либо установление лимитов на минимально разрешенную сумму операции. Редко кредиторы удерживают комиссионные за досрочное погашение.

Первоначальный взнос по ипотеке

Первоначальный взнос в ипотечных сделках - часть цены приобретаемой недвижимости. Чаще всего банки требуют, чтобы это были личные сбережения заемщиков.

Кому отдается первоначальный взнос по ипотеке

Первоначальный взнос передается собственнику жилья либо, если объект сделки – новостройка, то застройщику. Эти средства являются частью платы за жилье.

Если собственников несколько, то в договоре прописывается конкретный получатель средств. Обычно деньги переводят на счет одного из продавцов. Возможен вариант, когда средства распределяют между собственниками.

Если счет получателя открыт в другом банке, то при переводе средств будет удержан комиссионный сбор. Эту сумму оплачивает покупатель из личных средств, поскольку она является расходом на оформление сделки.

Как оплачивается первоначальный взнос по ипотеке

Собственные сбережения обычно передаются в 2 этапа. Первый транш идет при заключении предварительного договора купли-продажи или договора долевого участия. Тогда продавцу передается некая сумма (50 000 – 150 000 рублей). В документах она называется либо авансом, либо задатком.

В первом случае при срыве сделки средства возвращаются покупателю в полном объеме. Задаток, если от заключения основного договора отказался клиент, остается у продавца. Если же виновник срыва договоренностей – действующий владелец жилья, он должен вернуть полученное в двукратном размере.

Деньги, передаваемые риелтору или юристу за их услуги, не считаются первоначальным взносом.

Вторая часть первоначального взноса передается продавцу при подписании основного договора, то есть тогда, когда банк уже дал свое согласие на кредитование определенного объекта недвижимости.

Описанный выше, порядок передачи собственных средств покупателя, прописывается в договорах: в ипотечном, и в купли-продажи (ДДУ), как в предварительной версии документа, так и в основной.

Документально фиксируется и способ передачи денег:

- наличными, тогда факт получения средств подтверждается распиской, оформленной продавцом в простой рукописной форме. Документ составляется каждый раз, как передаются средства;

- переводом на счет продавца. Транзакцию осуществляют в день сделки перед подписанием основного договора. Доказательством перевода служит соответствующий банковский документ.

При безналичном расчете важно учитывать, что реквизиты получателя средств должны быть одинаковыми во всех бумагах в:

- предварительном договоре;

- основном договоре;

- банковском документе, подтверждающем факт транзакции.

Также деньги могут быть переданы посредством банковской ячейки либо аккредитивного счета. Способы не очень популярны поскольку требуются дополнительные затраты, а продавец сможет получить эту часть расчета только после регистрации сделки.

Как снизить первоначальный взнос по ипотеке

Наиболее простые способы снижения объема собственных инвестиций в покупку жилья:

- найти кредитора, готового работать с минимальным первоначальным взносом;

- постараться стать участником программы субсидирования, например, в качестве нуждающегося в улучшении жилищных условий молодого специалиста или работника бюджетного учреждения;

- воспользоваться средствами материнского капитала или деньгами МО РФ по программе НИС.

Минимальный первый взнос по ипотеке означает высокую стоимость займа, что приведет к существенным расходам на его обслуживание.

Также можно постараться снизить цену жилья за счет:

- торга с продавцом;

- поиска варианта, соответствующего качества, но по более низкой цене;

- отказа от услуг риелтора;

- совершения покупки в «мертвый сезон», например, после новогодних праздников. Но в это время и объем предложения может снизится;

- экономии на сопутствующих расходах, например, за счет снижения затрат на обязательное страхование путем поиска наиболее выгодного страховщика.

Если в собственности имеется некий объект недвижимости, его можно использовать в качестве залога по нецелевым ипотечным займам или по программам типа «Переезд», когда застройщик принимает такое жилье в качестве оплаты части собственности приобретаемого объекта. Основная проблема таких сделок – их дороговизна: банковские ставки будут высоки, а оценочная стоимость низкой.

С учетом ситуации есть смысл подумать о том, чтобы изначально приобретать более бюджетный вариант жилья с тем, чтобы впоследствии, после полного расчета с кредитором, купить объект подороже.

Какие банки дают ипотеку без первоначального взноса

«Возрождение»

Ипотека с минимальным взносом предлагается в банке «Возрождение». Здесь без первоначального взноса кредитуют покупки на первичном рынке жилья. Стоимость ипотеки – от 9,2% .

Что хорошо:

- возраст клиентов – 21-70 лет;

- сумма договора – 300 000 – 30 000 000 рублей.

Что неудобно:

- отсутствие первоначального взноса допускается только при сделках с объектами от определенных девелоперов ;

- обязательна прописка (временная или постоянная) в местности, где есть подразделения «Возрождения»;

- минимальный срок ипотеки – 3 года, максимальный – 30 лет.

Если есть накопления на уровне от 10%, то можно приобрести квартиру в любой новостройке. Для покупки жилья на вторичном рынке «Возрождение» требует не менее 20% личных средств.

Сбербанк – альтернативное решение

Сбербанк осуществляет нецелевую ипотеку под залог имеющейся собственности. Предназначение полученных средств объяснять и доказывать не нужно.

Что хорошо:

- срок заключения договора – до 20 лет;

- максимальная сумма – 20 000 000 рублей;

- в залог принимают жилые помещения, а также земельные наделы и гаражи.

Что неудобно:

- ставка от 12% ;

- минимальная сумма договора – 500 000 рублей;

- имущество принимается в залог исходя из 60% оценочной стоимости. Кредитование на сумму выше нее невозможно.

При отсутствии собственных накоплений граждане в возрасте 21-65 лет благодаря ипотеке «Промсвязьбанка» могут стать владельцами собственного жилья. Программа распространяется на новостройки, возведенные группами компаний:

- «ПИК»;

- «Интеко»;

- «ТЭН»;

- «Мортон»;

- «Девелопмент-Юг».

Что хорошо:

- созаемщиками могут выступать незарегистрированные супруги;

- срок кредитования – до 25 лет;

- максимальная сумма договора – 20 000 000 рублей.

Что неудобно:

- цена ипотеки начинается от 12% годовых;

- «Промсвязьбанк» работает только с теми клиентами, регистрация или место проживания которых находятся в регионе присутствия подразделения банка;

- программа распространяется только на определенные объекты.

«КБ «ДельтаКредит» - кредитование на первоначальный взнос

При отсутствии личных накоплений, но при наличии собственного жилья, «КБ «ДельтаКредит» готов предоставить займ на первоначальный взнос.

Что хорошо:

- можно сменить имеющееся жилье, реализовав его уже после покупки нового;

- ставка процента – от 10,25% .

Что неудобно:

- срок кредитования при покупке готового жилья – 1 год, а при приобретении квартиры в новостройке – 2-3 года. Расчет по займу осуществляется 1 платежом в конце срока действия договора. За это время остаток долга не уменьшается, что обуславливает значительную переплату за счет процентов;

- ограничение по предоставляемой величине займа – не более 70% стоимости предмета залога или 50% от цены приобретаемого объекта.

«СМП-банк» реализует 2 программы, позволяющие обзавестись собственным жильем, не имея личных накоплений.

Залог имеющегося жилья

В «СМП-банке» предоставляют нецелевой займ под залог имеющейся недвижимости.

Что хорошо:

- кредит нецелевой, значит, на приобретаемый объект недвижимости не наложат обременение, им можно будет свободно распоряжаться;

- допускается участие в сделке до 3 созаемщиков.

Что неудобно:

- максимальная сумма займа определяется как 60% оценочной стоимости предмета залога;

- обязательно трудоустройство;

- минимальная величина кредита – 400 000 рублей;

- если сумма кредитования превышает 5 000 000 рублей, следует предоставить доказательство целевого предназначения;

- ставка процента – от 12,5% при условии заказа комплексного страхования;

- срок заключения договора – 3-15 лет.

Партнерские соглашения

Еще одна программа от «СМП-банка», позволяющая обзавестись собственным жильем без инвестиции личных денег, реализуется в партнерстве с ЖК:

- «Эдельвейс-комфорт» (г. Балашиха);

- «Академ Riverside» (г. Челябинск);

- «Парк Легенд» (г. Москва).

Что хорошо:

- цена договора – от 9,6% ;

- максимально возможная сумма кредита – 30 000 000 рублей;

- 400 000 рублей.

Что неудобно:

- ограничение по выбору жилья;

- минимальная ставка актуальна только при покупке полиса комплексного страхования.

Кредитование без первоначального взноса в «Банке Уралсиб» возможно только под залог имеющегося жилья. Обращения принимаются от граждан страны в возрасте 18-70 лет.

Что хорошо:

- договор оформляется на срок до 30 лет, но от 3 лет;

- подтверждение заработка не обязательно;

- в залог возьмут и ИЖД, и квартиру в таун-хаусе.

Что неудобно:

- жилье принимают в залог не более чем по 60% от оценочной стоимости;

- цена кредитования – от 12,5% ;

- программа работает только при покупке недвижимости от партнеров «Банка Уралсиб».

Банки, дающие ипотеку с 10% первым взносом

В «Энерготрансбанке» предлагается ипотека со взносом 10 процентов.

Что хорошо:

- минимальная стоимость займа – 10% ;

- 25 лет;

- допускается покупка квартир, в том числе, в новостройке, домов или таунхаусов с участком земли.

Сотрудники бюджетных учреждений получают скидку на стоимость кредита в 0,5% .

Что неудобно:

- здесь станут работать с клиентами старше 23 лет (до 70 лет);

- кредитовать готовы на сумму от 500 000 рублей;

- просрочка карается пени в размере 0,6% в 1 сутки. Начисления осуществляются на сумму неоплаченного долга;

- «Энерготрансбанк» принимает заявки только от тех, кто живет и зарегистрирован в регионе, где есть хотя бы 1 представительство банка.

В ВТБ24 для покупки жилья как на первичном, так и на вторичном рынке достаточно наличия не менее 10% собственных накоплений. Цена договора – от 10,1% .

Что хорошо:

- максимальная сумма займа – 60 000 000 рублей;

- «Люди дела», работающие на бюджетные организации, имеют скидку;

- кредитование возможно на срок до 30 лет.

Что неудобно:

- минимальная сумма по договору – 600 000 рублей;

- если личных сбережений менее 20% от цены недвижимости, то ставка процента увеличивается на 0,5% ;

- требуется постоянная регистрация;

- обязательно комплексное страхование, то есть не только недвижимости, но и здоровья и жизни заемщика, а также риска утраты права собственности.

Если не подтвердить наличие заработка, то нужно оплатить за счет собственных средств не менее 30% стоимости жилья.

«Райффайзенбанк» дает ипотеку при подтверждении наличия собственных средств в объеме от 10% . Предельный возраст клиентов – 21-65 лет.

Что хорошо:

- возможно кредитование длительностью до 30 лет;

- ставка - от 10,25% ;

- взаймы дают до 26 000 000 рублей;

- «Райффайзенбанк» работает, в том числе, с нерезидентами страны.

Что неудобно:

- плохая кредитная история недопустима;

- минимальная сумма кредитования – 500 000 рублей для регионов страны, для Москвы – 800 000 рублей;

- наименьшая ставка доступна только при условии заключения договора комплексного страхования.

«КБ «ДельтаКредит» по ипотечным договорам требует оплатить не менее 10% стоимости жилья за счет собственных средств.

Что хорошо:

- ставка процента – от 8,75% ;

- срок действия соглашения – до 25 лет;

- кредитуют в возрасте 20-65 лет;

- «КБ «ДельтаКредит» сотрудничает и с иностранцами;

- минимальная сумма по ипотечному договору – 300 000 рублей (600 000 рублей для столицы);

- 5% собственных средств могут предоставить те, кто планирует воспользоваться средствами маткапитала;

- подтверждать доход не обязательно;

- при желании можно договориться о погашении долга 2 раза в месяц, что позволит сэкономить на процентах.

Допускается получение ипотеки на покупку жилья, единоличным собственником которого станет несовершеннолетний ребенок.

Что неудобно:

- 10% собственных средств допускается при кредитовании покупки последней комнаты или доли в квартире. В иных случаях, в том числе, при приобретении новостройки, за счет личных накоплений оплачивают минимум 15% цены;

- при кредитовании индивидуальных предпринимателей и владельцев бизнеса стоимость кредита автоматически увеличивается на 1,25% .

В «Металлинвестбанке» для получения ипотечного кредита достаточно иметь 10% от стоимости жилья. Одновременно реализуется программа кредитования под залог имеющейся собственности.

Классическая ипотека

Если в наличии только 10% стоимости жилья, можно рассчитывать лишь на квартиру на вторичном рынке.

Что хорошо:

- стоимость кредитования - от 9,8% ;

- допускается покупка апартаментов;

- подтверждение наличия дохода не обязательно;

- минимальный возраст заемщика – 18 лет.

Есть возможность получить займ не только на покупку жилья, но и на его обустройство.

Что неудобно:

- для покупки объекта в новостройке требуют оплатить собственными силами минимум 20% цены недвижимости, а для ИЖД – от 30% ;

- «Металлинвестбанк» заключает договора только с теми женщинами, кто не достиг возраста 55 лет. Для мужчин ограничение установлено на уровне 60 лет. К дате завершения расчета заемщику должно быть не более 65 лет.

Нецелевой займ

«Металлинвестбанк» дает деньги и под залог имеющегося объекта недвижимости. Займ нецелевой.

Что хорошо:

- минимальная сумма займа – 250 000 рублей (500 000 рублей для Москвы и области);

- срок кредитования – 1-30 лет.

Что неудобно:

- стоимость кредита – от 12% при сроке действия договора до 5 лет, если брать деньги на срок более указанного, то минимальная ставка повышается до уровня 13,5% ;

- максимальная сумма ограничена 2 500 000 рублей (5 000 000 рублей в столице и столичном регионе).

Ипотека с 15% первоначальным взносом

Цена ипотеки в «Россельхозбанке» начинается с 10% .

Что хорошо:

- кредитуют с 21 года до 75 лет;

- возможен кредит на сумму 100 000 – 60 000 000 рублей;

- молодой семье приобретение жилья при помощи «Россельхозбанка» обойдется дешевле, чем их более старшим товарищам, примерно на 0,05% ;

- допускается расчет дифференцированными платежами;

- деньги дают на покупку как квартиры или дома, так и на приобретение земельного участка.

«Россельхозбанк» предоставляет возможность стать владельцем апартаментов.

Что неудобно:

- 15% собственных средств допускается только по сделкам приобретения апартаментов в новостройках, квартир на первичном и вторичном рынках, при покупке земельных участков;

- досрочное погашение возможно лишь в дату очередного платежа согласно графику.

«Тинькофф Банк»

«Тинькофф Банк» выступает посредником между заемщиками и кредиторами. Вся работа ведется через сотрудников этого банка.

Что хорошо:

- максимальная сумма – 100 000 000 рублей;

- срок – до 25 лет;

- партнеры «Тинькофф» дают скидки по ставке от 0,25% до 1,5% ;

- допускается кредитование на покупку апартаментов и последней доли или комнаты в квартире.

Цена ипотеки начинается от 8,5% .

Что неудобно:

- условие о минимальном взносе в 15% не распространяется на сделки по приобретению таунхаусов, домов и коттеджей;

- посредничество «Тинькофф» означает несколько замедленное реагирование на запросы. Общение осуществляется только в онлайн.

АИЖК – агентство, помогающее подобрать наиболее подходящее предложение из множества.

Кредитование в АИЖК стоит от 9,9% годовых. Есть возможность получения переменной ставки, пересчитываемой ежеквартально с учетом индекса потребительских цен.

Что хорошо:

- займ дают на срок до 30 лет;

- допускается предъявление только паспорта, второго документа клиента и документации по жилью;

- кредитование доступно для граждан 21-65 лет.

Что неудобно:

- наименьшая возможная сумма по кредитному договору – 500 000 рублей, наибольшая – 15 000 000 рублей. Исключение – столица и область, Санкт-Петербург и область. Их жителям дают до 30 000 000 рублей;

- минимальные требования к размеру собственных накоплений касаются только сделок на покупку квартиры или апартаментов как на вторичном, так и на первичном рынках;

- минимальный срок договора – 3 года.

Минимальный первоначальный взнос по ипотеке Сбербанка

Минимально допустимый размер собственных накоплений при кредитовании в Сбербанке составляет 15% . Клиентом может стать гражданин РФ в возрасте 21-75 лет.

Что хорошо:

- ипотечное соглашение заключается на срок до 30 лет;

- минимальная сумма – 300 000 рублей;

- цена кредита – от 9,2% при обращении к ресурсам вторичного рынка и от 7,5% при работе с новостройками. Приобретение квартир в новых домах кредитуется на срок до 12 лет.

Допускается предоставление ипотеки и без подтверждения дохода, но тогда не менее половины стоимости покупки оплачивается за счет личных накоплений, но так приобрести можно только жилье в новостройке от, аккредитованного Сбербанком, девелопера.

Что неудобно:

- самые выгодные ставки предлагаются только участникам зарплатных проектов, приобретающим недвижимость в новых домах от определенных застройщиков, если оплатить сервис электронной регистрации сделки;

- ипотека станет дороже на 0,3% , если заявитель не получает зарплату на сбербанковскую карточку, и на 1% , если не оформляется страхование жизни и здоровья.

Целевое кредитование на жилье в «Альфа-банке» возможно при условии наличия у заемщика в возрасте 21-70 лет не менее 15% собственных средств.

Что хорошо:

- кредитование на срок 3-30 лет;

- ставка процента – от 9,39% ;

- сумма займа – до 50 000 000 рублей;

- можно обращаться даже иностранцам;

- допускается кредитование по 2 документам, но цена договора увеличится на 0,7% .

В банке снижают ставку по договору на 0,3% , если выйти на сделку в течение 1 месяца с момента получения одобрения. Аналогичная преференция предоставляется участникам зарплатного проекта, а также тем, кто покупает жилье площадью более 65 кв.м .

Что неудобно:

- кредитование начинается от 600 000 рублей;

- цена сделки на покупку готового жилья выше на 0,5% , нежели при выборе новостройки.

В «Альфа-банке» есть возможность получения нецелевого займа под залог имеющегося жилья, условия получения которого, в общем, совпадают с условиями целевого кредитования, кроме таких положений:

- ставка – от 12,19% ;

- обязательно оформление комплексного страхования.

Лучшие предложения

Оптимальные программы кредитования, по которым не требуется подтверждать наличие собственных средств, предлагают:

- «Возрождение» - от 9,2% ;

- «СМП-банк» – от 9,6% ;

- «Промсвязьбанк» - от 12% .

У этих кредиторов допускается покупка только определенных объектов – новостроек от партнеров банков.

Самые интересные предложения, согласно условиям которых достаточно иметь хотя бы 10% первоначального взноса, - это продукты:

- «Энерготрансбанка» со ставкой от 10% , но пропуск очередного платежа здесь обойдется очень дорого;

- «Райффайзенбанка» - от 10,25% ;

- ВТБ24 – от 10,1% .

2 последних кредитора требуют оформлять комплексное страхование.

В текущей экономической ситуации многие банки стараются минимизировать свои риски. Поэтому программы ипотечного кредитования подразумевают под собой первоначальный взнос. Это та сумма, которую клиент вносит по кредитному договору в пользу приобретаемой недвижимости. Соответственно, сумма кредита становится меньше. Большинство предложений от банков по ипотеке включают в себя первоначальный взнос от 15%.

Поэтому, подыскивая себе квартиру, желательно изначально иметь некоторую сумму денежных средств, чтобы удовлетворить требования банков. Также сумма первоначального взноса значительно влияет на процентную ставку. Иначе говоря, чем больше вы заплатите первоначально, тем меньше переплата у вас будет по кредиту.

Сколько нужно денег на первоначальный взнос?

У каждого банка имеются свои разные программы, по которым процент первого внесения денег различен. Большинство банков требуют от клиента порядка 15-20% в качестве первого платежа. Давайте для примера рассмотрим предложения топ-банков на 2016 год, чтобы иметь представление, какой первоначальный взнос необходимо накопить.

Сбербанк

В зависимости от того, сколько изначально внесет клиент и на какой срок оформит кредитный договор, Сбербанк выстраивает свои предложения по ипотеке на рынке готового жилья и новостроек. Минимальный порог по первоначальной оплате составляет 20%. Если вы, к примеру, решили приобрести недвижимость, и независимые оценщики выставили ей цену, равную 3 500 000 млн рублей, то вам необходимо будет для оформления ипотеки в Сбербанке 700 000 рублей в качестве первоначальной выплаты.

От того, какой первоначальный взнос вы имеете, будет зависеть , под которую банк одобрит кредит. Если вы располагаете средствами, которые составляют от 20 до 30% от стоимости квартиры на рынке вторичного жилья, и вы оформляете кредит до 10 лет, то процентная ставка будет 13% годовых. Внеся от 30 до 50%, процентная ставка упадет до 12,75% в год. И если оплачивать более 50% ипотеки при первоначальном взносе, то процент годовой переплаты будет 12,5%.

Также необходимо учитывать не только, какой первоначальный взнос вы сможете накопить, но и сам срок кредитного договора. К примеру, при внесении 30% в качестве изначальной выплаты, но оформлении договора не на 10 лет, а на 30, процентная ставка также возрастает с 13 до 13,5%.

ВТБ 24

ВТБ 24 предлагает своим клиентам оформлять ипотеку с первоначальным взносом от 15%. Причем такая тарификация актуальна для жителей не всех регионов. Тем, кто проживает во Владимирской, Челябинской, Кемеровской и Ивановской областях, первый взнос составляет 20%.

При этом, сколько вы накопили денег для изначальной выплаты по кредиту, не так важно, важнее будут дополнительные условия банка. ВТБ 24, как и многие другие, уменьшает процентную ставку, если вы являетесь участником зарплатного проекта или подключаете себе услугу комплексного страхования, т. е. оформляете страхование жизни и здоровья, титульное страхование и страхование имущества. Хотя обязательным является лишь последнее из предоставленного перечня.

ДельтаКредит

Для того чтобы оформить ипотеку в банке ДельтаКредит, необходимо накопить 15% от стоимости квартиры. При этом процентная ставка составит 12,5%. Также ДельтаКредит предлагает выгодное предложение по ипотеке для тех, у кого есть 50% в качестве первоначального взноса. В этом случае есть вариант оформить кредитный договор на приобретение недвижимости на рынке новостроек всего под 11,5%. При том, что ставка рефинансирования, под которую ЦБ выдает , составляет 11%.

Как накопить на первый взнос?

Многие эксперты в области кредитования рекомендует откладывать ежемесячно порядка 40% от дохода семьи для формирования своей изначальной суммы денежных средств. Если семья зарабатывает 50 000 рублей в месяц, то целесообразно будет откладывать 20 000 рублей ежемесячно. Таким образом, можно будет сформировать первый взнос. И в зависимости от того, сколько стоит будущая квартира и какие требования банк выдвигает по первоначальному взносу, можно рассчитать, за какое время удастся накопить первый платеж.

К примеру, для квартиры стоимостью в 3 500 000 и первоначальным платежом в 20%, что составит 700 000 рублей, откладывая по 20 000 рублей, придется копить 35 месяцев или 2 года и 11 месяцев. Так что, если нет дополнительных источников дохода, чтобы приобрести жилье в ипотеку, нужно будет готовиться заранее.

Способы сформировать первоначальный взнос

Если жилищный вопрос стоит очень остро и ожидать, пока накопится первоначальный взнос, нет времени, то можно воспользоваться и другими способами формирования первого платежа. Одним из таких вариантов будет оформление нецелевого потребительского кредита. Можно в качестве изначальной выплаты использовать денежные средства, которые предоставит банк под проценты.

Здесь есть свои плюсы и минусы. Плюс, конечно, в том, что вы сэкономите во времени, так как самостоятельно накопить деньги на первоначальный взнос может получиться не так быстро, как хотелось бы. Но с другой стороны, у вас будет оформлено сразу два кредитных договора. Первый – ипотечный, который формируется на длительный срок, второй – потребительский, под достаточно высокий процент. Соответственно, есть вероятность, что финансов может просто не хватить, и будут появляться просроченные задолженности.

Материнский капитал как первый взнос

Многие банки, такие как Сбербанк, ВТБ 24, предлагают ипотеку с возможностью использования материнского капитала в качестве первоначального взноса. Для того чтобы воспользоваться такой возможностью, необходимо будет в банк предоставить сертификат на получение материнского капитала. А также обратиться в пенсионный фонд, где запросить справку, о том, что на счете находятся денежные средства.

Первоначальный взнос оплачивается на основании заявления о переводе денег со счета, открытого в Пенсионном фонде РФ, на счет банка-кредитора для внесения первоначального взноса. Таким образом, можно значительно сократить свои ежемесячные расходы для формирования денег по изначальной выплате банку.

Ипотека без первоначального взноса

Если до кризиса таких предложений было достаточно, то сейчас их практически нет. Банки не хотят подвергать себя риску и предоставлять ипотеку клиенту, который не смог самостоятельно накопить первый взнос. Бывает лишь немного вариантов, когда банкам удается сотрудничать напрямую с застройщиками, что позволяет банковским организациям предоставлять ипотеку на таких условиях.

Стоит учитывать, что процентная ставка будет значительно выше, около 16,5%. Так что, какой бы ни был первоначальный взнос, 15-20%, рекомендуется его внести, это значительно снизит ставку и уменьшит переплату.

Существуют предложения без первого взноса, но они оформляются под залог уже имеющейся в собственности недвижимости. При этом стоимость той квартиры, которую приобретает клиент, должна быть ниже стоимости собственного имущества на 20-30%. Не каждый решится на такие условия, так как в случае невыплаты денежных средств по кредитным обязательствам заемщик рискует потерять не только приобретаемую квартиру, но и лишится прав на ту, которую предоставил в качестве залога.

Подводя итог, можно сказать, что первоначальный взнос очень важен при оформлении ипотеки. Сколько бы ни потребовалось времени, его лучше формировать заранее. Откладывая ежемесячно деньги, можно не только сэкономить на переплате по процентам, но и выработать у потенциального заемщика хорошую привычку, которая понадобится уже в дальнейшем при оплате ипотечного договора.