Каждый месяц работодатель обязан перечислять за каждого своего работника страховые взносы. Они платятся помимо ежемесячной зарплаты и за счет работодателя. В этом они отличаются от НДФЛ 13%, которые работник ежемесячно уплачивает из своего кармана, а работодатель выступает лишь в качестве налогового агента и переводит эти деньги в бюджет.

Ранее работодатель уплачивал взносы единым платежом на ЕСН, который мобилизировал средства граждан на их будущее пенсионное обеспечение, социальное страхование и медицинскую помощь. Налоговая ставка составляла 26%. После отмены ЕСН, страховые взносы стали оплачиваться отдельно в ПФР, ФСС и ФФОМС. Но от этого суть отчислений не поменялась. С 2011 г. совокупный размер отчислений увеличился до 34% за счет роста пенсионных взносов. Это привело к росту серых выплат и снижению собираемости налогов, тогда было принято решение о снижении страховых взносов. В 2013-2014 гг. их размер составил 30% от размера официальной зарплаты работника.

Распределение страховых взносов

Страховые взносы распределяются следующим образом. В Пенсионный фонд идет 22% от зарплаты работника, эти деньги учитываются на личном пенсионном счету граждан и в дальнейшем служат базой для формирования их будущей пенсии. Ранее эти средства распределялись на накопительную и страховую части пенсии, но теперь все выплаты зачисляются на страховую часть. Для сохранения накопительной части работник должен перевести свои накопления в Негосударственный пенсионный фонд.

На медицинское страхование работников перечисляется 5.1% (в ФФОМС). Еще 2.9% уходит на социальное страхование в ФСС. Этот фонд, в частности, отвечает за страховые выплаты при временной нетрудоспособности и в отпуске. Такие тарифы действуют до достижения работником годового уровня дохода в 624 тыс.р. Когда эта сумма будет достигнута, работодатель платит 10% в ПФР, а остальные выплаты достигают 0%.

Некоторые работодатели обладают льготами при уплате страховых взносов. Они выплачивают зарплатные налоги в ПФР со ставкой 20%, а в ФФОМС не платят. Это, например, аптеки на ЕНВД, компании и ИП на УСН, занимающиеся строительством, производством пищевых продуктов, швейным производством и пр.

При этом неважно, работает ли сотрудник по трудовому договору, либо выполняет работы в рамках гражданско-правового или авторского договора. Все взносы в ПФР и ФФОМС перечисляются в полном размере. Единственное, что работодатель в этом случае не обязан осуществлять платежи в ФСС (но, тем не менее, может это делать).

Не имеет значение и форма собственности работодателя. И ИП, и ООО, и ОАО платят зарплатные налоги в установленном порядке.

Расчет страховых взносов

Например, официальная зарплата работника составляет 25 000 р. Каждый месяц (до 15 числа следующего за выплатами) работодатель должен перечислить 22% в ПФР (25000*0,22) или 5500 р., 5.1% в ФФОМС (25000*0,051) или 1275 р. и 2.9% в ФСС (25000*0,029) или 725 р.

Получается, стоимость ежемесячного содержания каждого сотрудника работодателю обходится дороже на 30%, чем его зарплата.

Единый социальный налог (ЕСН) – это понятие, применяемое в налогообложении. За его счет реализуется право сотрудников на бесплатную помощь в определенных медицинских организациях. Также он позволяет работникам рассчитывать на государственную пенсию и социальные выплаты.

Налог зачисляется при помощи как бюджетных, так и внебюджетных средств.

Фактически этот тип налогообложения отменили шесть лет назад, но различные социальные взносы по старинке называют социальным налогом.

Есть вероятность, что подобный вид налогообложения будет возвращен этом году.

Кто должен делать отчисления по единому социальному налогу

Налогоплательщиками являются все, кто имеет работу.

Всех, кто обязан платить социальный налог, принято делить на две группы:

- Все лица, которые осуществляют выплаты физическим лицам, индивидуальные предприниматели, разного рода организации и предприятия, физические лица, не являющиеся индивидуальными предпринимателями.

- Индивидуальные предприниматели, занимающиеся частной практикой.

Что является объектом налогообложения

Объекты обложения по единому социальному налогу немного отличаются у налогоплательщиков первой и второй подгруппы.

Для тех лиц, которые относятся к первой группе, объектом обложения будут служить все выплаты, производимые физическим лицам по разным договорам (и по трудовым, и по всем видам гражданско-правовых).

Для лиц, относящихся ко второй группе, объектом обложения будут считаться все виды доходов от работы после вычета определённых расходов.

Ставка социального налога, пример расчета

В 2019 году ставка ЕСН не изменилась, осталась на уровне прошлого (2018) года.

Она складывается из трёх видов взносов:

- отчисления в Пенсионный фонд, которые составляют 22%;

- отчисления в Страховой фонд, которые составляют 2,9%;

- отчисления в Фонд медицинского страхования, которые составляют 5,1%.

У индивидуальных предпринимателей (ИП) немного иная система расчета.

Предприниматель обязан отчислять средства в пенсионный фонд и фонд медицинского страхования.

Отчисления в страховые фонды являются необязательными и добровольными. Все эти взносы у индивидуального предпринимателя прямо пропорциональны минимальному размеру оплаты труда (МРОТ).

Так, отчисления в Пенсионный фонд будут составлять 26% от МРОТ за год: 12 * 26% * МРОТ. Аналогичным образом рассчитываются отчисления в фонд медицинского страхования, только с учетом ставки 5,1%.

Все взносы индивидуального предпринимателя зависят ещё и от его годового дохода. Если он превышает порог в триста тысяч рублей, то ко всем отчислениям прибавляется один процент от той суммы, которая превышает названный лимит.

Но размер взносов тоже имеет определённую границу. Так, максимальный размер отчислений в Пенсионный фонд в 2016 году составляет сумму чуть менее 155000 рублей.

Размер ставки социального налога может изменяться в зависимости от суммы начислений. То есть, он может быть уменьшен при достижении определённого лимита.

Ежегодно этот лимит изменяется. Не стал исключением и 2018 год. Такие ставки ЕСН изменились, они различны для взносов в пенсионный фонд и фонд социального страхования.

Пенсионный фонд: при начислениях менее 796 тысяч рублей ставка ЕСН составляет 22%, при начислениях более 796 тысяч рублей ставка ЕСН уменьшается до 10%.

Фонд социального страхования: при начислениях менее 718 рублей ставка 2,9%, более 718 тысяч рублей – 0%.

О возвращении единого социального налога можно узнать из видео.

Единый социальный налог: последние новости, изменения в 2019 году

В соответствии с бюджетным законом страны и изменениями в Налоговом Кодексе РФ в 2019 году происходят определенные поправки, связанные с уплатой ЕСН:

- Увеличено количество предприятий, имеющих право на электронную отчетность.

- При отчислении взносов по единому социальному налогу теперь запрещено округлять суммы в любую сторону.

- В нормативные акты, касающиеся налогообложения, добавлены новые пункты.

Законодательно зафиксирован максимальный показатель для начислений выплат в ПФР (Пенсионный фонд).Таких ограничений пока нет для фонда медицинского страхования. - Есть изменения, связанные со страховыми отчислениями при увольнении работника.

Теперь страховыми взносами не облагаются только суммы, которые меньше трёх среднемесячных заработков, а также выплаты командировочных расходов.Но последние расходы в обязательном порядке должны быть документально подтверждены. - Те работодатели, которые устраивают в свои организации лиц, являющихся иностранными гражданами, теперь обязаны оплачивать взносы на цели пенсионного страхования.

Исключением является лишь привлечение специалистов высокого класса из-за рубежа. - В случае возникновения каких-либо проблем или форс-мажорных ситуаций теперь вполне реально заявить об отсрочке платежей по единому социальному налогу или их рассрочке.

Это возможно при необоснованной задержке финансирования, для предприятий сезонного характера и при обстоятельствах, не зависящих от работодателя – форс-мажорах (техногенные катастрофы, природные катаклизмы, военные операции и прочее).Вопрос об отсрочке или рассрочке отчислений решается после подачи заявления установленного образца в соответствующие организации (фонд социального страхования, фонд медицинского страхования или пенсионный фонд).

А уже там будет принято определённое решение.

- В нормативные акты, касающиеся налогообложения, добавлены новые пункты.

- Внесены изменения, которые связаны с проверками организации надзорными предприятиями.

Сроки проверки могут быть увеличены с четырёх месяцев до полугода при наличии серьёзных на то оснований.К таким основаниям относятся следующие: документально зафиксированные факты нарушений, требующие срочной проверки и принятия срочных мер; проверка предприятий, у которых филиалы расположены в разных субъектах Российской Федерации; отсутствие затребованных при проверке документов или их неточность; отсутствие страховых отчислений в установленный срок; задержка проверки по форс-мажорным обстоятельствам.

Подобные изменения всегда принимаются законодательными органами в конце финансового года, чтобы запланировать финансовую работу в следующем году (отчетном периоде).

Главное изменение в сфере страховых взносов 2017 - это передача полномочий внебюджетных фондов по контролю за уплатой взносов, взысканию задолженности и приему отчетности по взносам Федеральной налоговой службе. Соответствующие изменения в законодательные акты уже внесены (пп. 2 п. 1 , п. 2.1 ст. 32 НК РФ в ред., действ. с 01.01.2017).

Закон № 212-ФЗ с 2017 года перестает действовать, а правоотношения в части страховых взносов будет регулировать гл. 34 НК РФ . В соответствии с ней отчетными периодами будут, как и ранее, I квартал, полугодие и 9 месяцев, расчетным периодом - календарный год (ст. 423 НК РФ в ред., действ. с 01.01.2017). Все те же лица будут относиться к плательщикам страховых взносов - организации, ИП, адвокаты, нотариусы и иные лица, занимающиеся частной практикой (ст. 419 НК РФ в ред., действ. с 01.01.2017). Все те же выплаты будут подпадать под объект обложения взносами (ст. 420 НК РФ в ред., действ. с 01.01.2017) и в целом по тем же правилам будет определяться база для начисления взносов (ст. 421 НК РФ в ред., действ. с 01.01.2017).

Тарифы страховых взносов на 2017 год

Как видно, основные тарифы взносов в 2017 году останутся прежними. При этом для расчета взносов на ОПС и на ВНиМ снова будут установлены предельные величины базы, при достижении которых будет меняться ставка для начисления взносов.

Пониженные тарифы взносов законодатели не отменили. Но воспользоваться ими, как и раньше, смогут не все страхователи.

Пониженные тарифы взносов - 2017

Ставки пониженных тарифов, по сравнению с 2016 годом, не претерпели изменений. Однако теперь условия, которым должен соответствовать плательщик взносов, чтобы иметь право на пониженные тарифы, в НК РФ прописаны более четко и подробно (п. 4-10 ст. 427 НК РФ в ред., действ. с 01.01.2017). Для некоторых льготников установили новые (дополнительные) требования.

Кроме того, в отношении многих категорий плательщиков в НК прямо указано, что при несоблюдении указанных условий организация или ИП утрачивает право на применение пониженных тарифов с начала расчетного периода, т. е. календарного года.

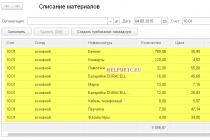

| Категория страхователя | Коды ОКВЭД видов деятельности* | Тариф для расчета взносов | ||

|---|---|---|---|---|

| в ПФР | в ФСС на ВНиМ | в ФФОМС | ||

| Организации и ИП на УСН, ведущие льготируемый вид деятельности, доход от которого составляет не менее 70% в общем объеме доходов упрощенца. При этом годовой доход упрощенца не должен превышать 79 млн. руб. При превышении данного лимита право на пониженные тарифы плательщик взносов теряет с начала расчетного периода (пп. 5 п. 1 , пп. 3 п. 2 , п. 6 ст. 427 НК РФ в ред., действ. с 01.01.2017) | 13, 14, 15, 16 и др. | 20 | 0 | 0 |

| Аптечные организации, а также ИП, имеющие лицензию на ведение фармацевтической деятельности, на ЕНВД. Пониженные тарифы взносов применяются только в отношении работников, занятых в фармацевтической деятельности (пп. 6 п. 1 , ) | 46.18.1, 46.46.1, 47.73 | 20 | 0 | 0 |

| ИП, применяющие патентную систему налогообложения, - в отношении выплат и вознаграждений работников, которые заняты в патентном виде деятельности. При некоторых видах деятельности данная «льгота» не применяется (пп. 9 п. 1 , пп. 3 п. 2 ст. 427 НК РФ в ред., действ. с 01.01.2017) | 31.0, 74.20, 75.0, 96.01, 96.02 и др. | 20 | 0 | 0 |

| Некоммерческие организации на УСН, кроме государственных и муниципальных учреждений, ведущие деятельность в сфере социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры, искусства и массового спорта (пп. 7 п. 1 , пп. 3 п. 2 , п. 7 ст. 427 НК РФ в ред., действ. с 01.01.2017) | 37, 86, 87, 88, 93 и др. | 20 | 0 | 0 |

| Благотворительные организации на УСН (пп. 8 п. 1 , пп. 3 п. 2 , п. 8 ст. 427 НК РФ в ред., действ. с 01.01.2017) | 64.9, 88.10 | 20 | 0 | 0 |

| Организации, ведущие деятельность в области информационных технологий (пп. 3 п. 1 , пп. 1 п. 2 , п. 5 ст. 427 НК РФ в ред., действ. с 01.01.2017). | 62, 63 | 8 | 2 | 4 |

| Хозяйственные общества и партнерства на УСН, которые занимаются внедрением результатов интеллектуальной деятельности (изобретений, полезных моделей и т.д.), права на которые принадлежат бюджетным и автономным (в том числе научным) учреждениям (пп. 1 п. 1 , пп. 1 п. 2 , п. 4 ст. 427 НК РФ в ред., действ. с 01.01.2017). | 72 | 8 | 2 | 4 |

| Организации и ИП, заключившие соглашения с органами управления особыми экономическими зонами об осуществлении технико-внедренческой деятельности, а также туристско-рекреационной деятельности (пп. 2 п. 1 , пп. 1 п. 2 ст. 427 НК РФ в ред., действ. с 01.01.2017). | 65.20, 79.1, 94.99, 62.0, 63.1, 63.11.1 и др. | 8 | 2 | 4 |

| Плательщики взносов, делающие выплаты и вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов (за некоторым исключением), в отношении этих выплат (пп. 4 п. 1 , пп. 2 п. 2 ст. 427 НК РФ в ред., действ. с 01.01.2017) | 50 | 0 | 0 | 0 |

| Организации, получившие статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов «Сколково» (пп. 10 п. 1 , пп. 4 п. 2 ст. 427 НК РФ в ред., действ. с 01.01.2017) | 72.1 (ч. 8 ст. 10 Закона от 28.09.2010 № 244-ФЗ) | 14 | 0 | 0 |

| Плательщики взносов, получившие статус участника свободной экономической зоны на территории Республики Крым и города федерального значения Севастополя (пп. 11 п. 1 , пп. 5 п. 2 , п. 10 ст. 427 НК РФ в ред., действ. с 01.01.2017) | Любые коды ОКВЭД, кроме 05, 06, 07, 08, 09.1, 71.12.3 (ч. 2 ст. 12 Закона от 29.11.2014 № 377-ФЗ) | 6 | 1,5 | 0,1 |

| Плательщики взносов, получившие статус резидента территории опережающего социально-экономического развития (пп. 12 п. 1 ,). К примеру, запрещена деятельность по добыче нефти и природного газа, код ОКВЭД 06.1 | 6 | 1,5 | 0,1 | |

* Коды приведены в соответствии с ОКВЭД2 ("ОК 029-2014 (КДЕС Ред. 2). Общероссийский классификатор видов экономической деятельности" , утв. Приказом Росстандарта от 31.01.2014 № 14-ст)

Страховые взносы, уплачиваемые ИП «за себя», в 2017 году

Порядок расчета «предпринимательских» взносов не изменился. Взносы в фиксированном размере в ПФР и ФФОМС определяются исходя из МРОТ, установленного на начало 2017 года. А если доходы ИП за год превысят 300 тыс. руб., то кроме фиксированных взносов, предприниматель должен будет уплатить в ПФР дополнительную сумму в размере 1% от суммы превышения над указанным лимитом (п. 1 ст. 430 НК РФ в ред., действ. с 01.01.2017).

Бюджет пенсионного фонда формировался за счет взносов работодателя в составе Единого социального налога (ЕСН). Единый социальный налог введенный в 2001 году объединил в себе отдельные платежи, уплачиваемые предприятиями в три фонда - Пенсионный фонд России (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС). Ставка ЕСН стала составлять на тот момент 35,6% от фонда оплаты труда, что сократило страховые отчисления организаций и работников более чем на 3%. Основная ставка перечислений в Пенсионный фонд осталась прежней и составляла 28% с применением регрессивной шкалы. После вступления в силу ЕСН был принят закон №173-Ф3 «О трудовых пенсиях в РФ» 17 декабря 2001 года и закон №167-ФЗ от 15 декабря 2001 года «Об обязательном пенсионном страховании в РФ». В результате в распределительный механизм пенсионной системы встроен накопительный элемент, как уже упоминалось ранее, и пенсия стала состоять из трех частей. Изменился и порядок распределения ЕСН в части пенсионных взносов. Общий тариф составлял 28%, его поделили на 2 части: одна часть в размере 14%, направлялась в федеральный бюджет на выплату базовой части пенсии текущим пенсионерам, а вторая часть - 14%, направлялась в Пенсионный фонд и распределялась еще на 2 составляющих. 8% из нее отчислялось на страховую часть и 6% на накопительную часть, но это касалось только лиц моложе 1967 года рождения. Для мужчин старше 1952 года рождения и женщин старше 1956 года все 14% перечислялись на страховую часть пенсии. Для мужчин с 1953 по 1966 г.р. и женщин с 1957 по 1966 г.р. на страховую часть отчислялось 12% и на накопительную 2%. Однако такой порядок сохранялся только до 2007 года. После 2007 года были внесены изменения в закон, в результате накопительные счета граждан старше 1967 года рождения с 2007 года и по сей период не пополняются обязательными страховыми взносами на накопительную часть трудовой пенсии. Таким образом, на текущий момент времени накопительная часть будущей пенсии присутствует у мужчин моложе 1953 года рождения и женщин моложе 1957 года рождения включительно, но с 2007 года накопительная часть пополняется только у граждан моложе 1967 года рождения. Это означает, что около 30 миллионов человек (почти 40% экономически активного населения страны на тот период времени) были исключены из системы накопительного пенсионного страхования. По данным Федеральной службы государственной статистики, именно в период приблизительно с 1950 по 1965 год наблюдался всплеск рождаемости в стране. Первые пенсионеры этого периода появятся в 2012 году. Допустив граждан этого возраста к участию в накопительной программе, можно было немного снизить нагрузку на работающее население в период, когда эти люди выйдут на пенсию. Но в таком случае необходимо больше средств выделять из федерального бюджета фактическим пенсионерам на выплаты пенсии, к чему очевидно государство не готово.

Введение ЕСН вызвало ряд противоречий. Проблемы заключались в следующем: с 2001 года доходы ПФР формировались за счет поступивших сборов ЕСН, порядок уплаты ЕСН и размер тарифов регламентировались Налоговым кодексом. Это означает, что решения об увеличении размеров пенсий и решения об изменении тарифов налоговых сборов в пенсионную систему принимались различными ведомствами, цели которых не всегда совпадали. На ЕСН была возложена задача не только выступать источником финансирования социальных обязательств государства, но и одновременно с этим служить катализатором политики легализации доходов населения. В связи с чем, с 1 января 2005 года максимальный тариф ЕСН уменьшен с 35,6% до 26%, в том числе доля поступлений на пенсионное обеспечение снизилась на 8 пунктов и составила 20%. Изначально распределение осуществлялось следующим образом: на накопительную часть - 4% на страховую - 10%, на базовую- 6%. Такой порядок зафиксирован на период с 2005 до 2007 года, позже проценты перераспределили: на страховую часть отчислялось 8%, на накопительную - 6%, базовая осталась без изменений (детально описано в предыдущем абзаце). Однако обязательства по выплатам пенсий пенсионерам продолжали увеличиваться. Сокращение ЕСН привело к уменьшению поступлений в ПФР средств, обеспечивающих выплаты базовой и страховой частей трудовой пенсии. В результате увеличилась зависимость ПФР от средств федерального бюджета. Так в 2007 году доля поступлений из федерального бюджета в общем бюджете ПФР превысила 50%. Ожидания в отношении того, что снижение ставки ЕСН приведет к выводу из «тени» заработной платы налогоплательщиков и компенсирует новыми поступлениями сниженный тариф - не оправдались. Становится очевидным, что переход от способа сбора доходной части бюджета Пенсионного фонда России (ПФР) за счет страховых взносов, собираемых самим ПФР, к уплате налогов (ЕСН) оказался неэффективным. И, как следствие, с 2011 года ЕСН отменен. Все вышеописанные изменения представлены в таблице 3.1.

Таблица 3.1

Ставки социальных взносов с 1997 по 2012 гг. в России 121

|

Наименование платежа |

20 Юг, |

2011 г, |

|

|||

|

В том числе: |

||||||

|

Фонд занятости |

||||||

|

Отчисления работников в ПФР |

||||||

|

Дотации в ПФР средств из Федерального бюджета |

||||||

|

Коэффициент замещения пеней- |

Единый социальный налог является федеральным налогом РФ. Он начисляется в федеральный бюджет, а также различные внебюджетные фонды общегосударственного уровня. Эти фонды представлены Фондом социального страхования, медицинского обязательного страхования. Данный налог предназначен для сбора целевых средств, необходимых государству для осуществления пенсионного и социального обеспечения и медобслуживания населения. Через ЕСН проявляется социальная

Законом № 212- ФЗ от 24 июля 2009 года было определено, что с 1 января 2010 года утрачивает силу 24 глава ЕСН. Это означает, что выплата ЕСН была заменена уплатой плательщиками обязательных взносов в фонд соцстрахования и фонд Пенсионный, а также в ТФОМС и ФФОМС.

По данному закону ставки отчислений , оставались неизменными с 1 января 2010 года, в то время как начиная уже с 1 января 2011 года возросли на 34%, из них 26% составляют отчисления по пенсионному обязательному страхованию. Взносы по страхованию выплачиваются с общего годового заработка, который не превышает 415 тысяч рублей. Такая система страховых отчислений обязательного характера позволяет существенно повысить уровень пенсий. При этом пенсии после тридцати лет уплаты обязательных взносов составляет не меньше, чем 40% от уровня зарплаты.

Уплачивают единый те плательщики, которым нужно производить оплату труда физических лиц, а также плательщики, которые уплачивают ЕСН с собственного дохода. К первой группе относят юридических лиц, физлиц, зарегистрированных как и производящих выплаты зарплат другим физическим лицам, а также обычных физлиц (граждан). Плательщики в этом случае выступают в качестве работодателей.

Единый социальный налог , согласно 235 и 236 статьям Налогового Кодекса РФ должен уплачиваться организациями, которые выплачивают вознаграждения физлицам по гражданско-правовому, трудовому и авторскому договорам, за исключением случаев выплат вознаграждений индивидуальным предпринимателям.

Единый социальный налог должен быть уплачен после предоставления налоговой декларации до 30 марта года, наступающего за истекшим периодом отчетности. Копию декларации нужно предоставлять в орган ПФР территориального масштаба в срок до 1 июля того года, который следует за отчетным периодом по уплате ЕСН.

Единый социальный налог имеет объектомдля работодателей вознаграждения, выплаченные физическим лицам по различного рода договорам и, кроме того, выплаты, которые производились по трудовым договорам.

Налоговые льготы соц налог предусматривает в следующих случаях. От его уплаты освобождаются не облагаемые налогом на доходы физлиц пособия и компенсации в случае неиспользованного отпуска, страховые взносы по договору медицинского страхования. Кроме того, не облагаются ЕСН те выплаты, которые не относятся к уменьшающим базу в случае доходы и расходы инвалидов всех трех групп (I, II и III).

Ставки ЕСН и его распределение определяются статьей 241 НК. Суммы, которые не подлежат обложению, указаны в статье 238, а льготы - в 239 статье НК. Сам порядок исчисления и установленные сроки уплаты прописаны в НК. Суммы выплачиваются отдельно в федеральный бюджет и отдельные фонды по соответствующей процентной доле налоговой базы.

Сумма, подлежащая уплате в соцстах, плательщиком уменьшается самостоятельно на сумму расходов на цели соцстрахования. Сумма, подлежащая выплате в федеральный бюджет, может уменьшаться плательщиками на сумму страховых взносов за этот же период на пенсионное страхование, исходя из тарифов, предусмотренных законом № 167-ФЗ от даты 15 декабря 2001 года «О пенсионном обязательном страховании».

По итогам месяца плательщики должны исчислять авансовые платежи по ЕСН по величине выплат, начисленных с начала соответствующего до завершения данного месяца.