Правовые особенности совершения сделок с применением аккредитивов

Особенностью аккредитива является его строго формальный характер. Это означает, что все заинтересованные стороны, участвующие в операциях по аккредитиву, имеют дело с документами, а не с товарами, услугами и/или иными видами исполнения обязательств, к которым могут относиться документы.

Недостатки аккредитивной формы расчетов

Использование в расчетах аккредитива наиболее выгодно экспортеру, который получает безусловную гарантию платежа до начала отгрузки товара. При этом получение платежа по аккредитиву (при условии выполнения экспортером условий аккредитива и представления в банк указанных в нем документов) не связано с согласием покупателя на оплату.

Однако для экспортеров аккредитив является наиболее сложной формой расчетов: получение платежа с аккредитива связано с точным соблюдением его условий, правильным оформлением и своевременным представлением в банк документов, указанных в аккредитиве. Контролируя соблюдение условий аккредитива и представленные документы, банки защищают интересы покупателя, действуя на основе его инструкций.

Недостатком аккредитивной формы расчетов является сложный документооборот и задержки в движении документов, связанные с контролем документов в банках и их пересылкой между банками.

Расчеты в форме аванса. Наиболее выгодны экспортеру расчеты в форме аванса (то есть оплата части стоимости контракта до отгрузки товара). Как правило, платеж в форме аванса может достигать до 1/3 общей суммы контракта. Однако эта форма может применяться только тогда, когда импортер крайне заинтересован в получении товара (в случае, если число продавцов на мировом рынке либо количество товара ограничены), или тогда, когда экспортер оказывает на него сильное давление, которому импортер не может в силу ряда причин противостоять.

Платеж после отгрузки товара производится покупателем (в случае договоренности продавца и покупателя об использовании такого способа платежа) после получения телеграфного или телексного сообщения от продавца с подробным описанием отгруженных товаров. Если оплата от покупателя не поступает, то экспортер имеет некоторую гарантию, поскольку все необходимые для получения товара документы находятся в его руках. Однако в этом случае возникает проблема реализации отгруженных товаров. Учитывая риск, возникающий при этом способе платежа, он может использоваться преимущественно между фирмами, имеющими прочные связи.

Расчеты по открытому счету. При осуществлении расчетов по открытому счету импортер совершает периодические платежи экспортеру после получения товаров. После завершения расчетов производятся окончательная выверка и погашение остающейся задолженности. Этот способ расчетов наиболее выгоден для импортера, экспортер же не имеет твердых гарантий получения оплаты за отгруженные товары. К тому же ему приходится в ряде случае прибегать к банковскому кредиту. Поэтому платежи по открытому счету чаще применяются между деловыми партнерами, связанными тесными хозяйственными отношениями и испытывающими высокую степень доверия друг к другу.

Другие формы расчетов. Среди инструментов расчетов меньше времени требуют расчеты с использованием системы СВИФТ (акционерное общество Всемирная Межбанковская финансовая телекоммуникационная сеть, созданное в Брюсселе в 1973г.; Россия (СССР) является членом с 1989г), а также телеграфные переводы. Расчеты с использованием чеков и векселей занимают более продолжительный период.

Применяемые в международных расчетах переводные векселя (тратты) представляют собой безусловный приказ трассанта (кредитора) трассату (заемщику) об уплате в указанный в векселе срок ремитенту (третьему лицу) определенной суммы денег. Акцептованные банками тратты (то есть тратты, имеющие согласие плательщика на оплату) могут быть обращены в наличные деньги путем учета (то есть путемпродажи их банку или специализированному учреждению до истечения срока, которые взимают за это Определенную плату). Регламентация вексельного законодательства основывается на Единообразном вексельном законе, принятом Женевской вексельной конвенцией 1930г.

Расчеты с использованием чеков базируются на Чековой конвенции 1931г. Чек представляет собой денежный документ установленной формы, содержащий безусловный приказ чекодателя банку о выплате предъявителю чека указанной в нем суммы. Чек может быть выписан в любой валюте. Издержки оформления относительно невелики. Однако существующие риски (например, потери чека при пересылке) снижают эффективность этого средства расчетов.

В последние годы в международных расчетах все шире применяются кредитные карточки - именные денежные документы, дающие их владельцам возможность приобретать товары и услуги без оплаты наличными. Используемые кредитные карточки выпущены преимущественно банками США. В последнее время наметилась тенденция к возрастанию роли кредитных карточек в России.

Следует ожидать, что по мере внедрения научно-технических достижений в практику международных расчетов возрастет роль электронных средств.

В настоящее время в международных расчетах российские экспортеры и импортеры чаще всего используют расчеты с помощью банковского перевода и в значительно меньшей степени - инкассо и аккредитивы. Однако со становлением цивилизованного рынка в России и повышением профессионализма его участников в дальнейшем будут использоваться преимущества всех форм международных расчетов.

Сравнительная характеристика основных форм международных расчетов.

| Банковский перевод | Аккредитив | Инкассо | Кредит (в т.ч. с помощью векселя) | Чековая форма расчетов | Встречные формы торговли | |

| Риск импортера | Максимальный, в случае аванса | Минимальный | Низкий | Значительный | Средний | |

| Риск экспортера | В случае 100% аванса - минимальный | Минимальный | Средний | Значительный | Средний | Зависит от вида формы торговли и надежности контрагента |

| Доля участия банков | Минимальная | Максимальная степень участия (банк является гарантом) | Средняя | Минимальная либо отсутствует | Минимальная (Банк не несет ответственности перед чекодателем) | Зависит от вида формы торговли. Как правило - незначительна |

| Прочие характеристики | Наиболее простая форма. Легка и часто осуществима | Очень сложная форма расчетов, но максимально возможная. Осуществляется в жесткие сроки | Наиболее сбалансированная форма. Почему-то данная форма не признается сторонами | Во многом зависит от надежности контрагента. Требует определенных гарантий. | Ограниченные сроки использования | --- |

| | | следующая лекция ==> | |

Торговая сфера деятельности является неизменным элементом современного бизнеса. Расширение партнерской сети обусловило формирование формы расчетов аккредитивного типа. Она актуальна при реализации операций в ракурсе внешнеэкономической деятельности, отличающихся масштабностью или имеющих признаки рисков партнерской недобросовестности. Стоит отметить, что любая сделка с неизвестным контрагентом сопряжена с рисками, поскольку отсутствуют гарантии выполнения сторонами обязательств в полном объеме. Аккредитивный способ расчетов выгоден для обоих партнеров, поскольку в нем изначально заложен безопасный принцип соблюдения их интересов.

Что такое аккредитив

Что такое аккредитивная форма расчетов

Сформированное договором поручения обязательство банковского заведения по проведению денежной операции, целью которой является погашение задолженности клиента после получения им товара от продавца, называется аккредитивом. Основанием для проведения транзакции является предоставление подтверждающих отгрузку продукции бумаг. Она будет реализована только в случае выполнения условий поставки, отраженных в соглашении, которые связаны со сроками выполнения обязательств и с объемом продукции.

Взаиморасчеты по схеме аккредитива оформляются отдельным договором, являющимся приложением к основному контракту купли-продажи. Все участники такой договоренности работают только с документами, которые являются основанием для формирования задолженности и ее погашения.

Достоинством аккредитивной формы расчетов является обеспечение гарантий безопасности сделки.

Они выражены в защите финансовых и имущественных интересов сторон. Чтобы получить оплату за поставку товара, продавцу необходимо ее обеспечить в строго регламентированные договором сроки. Продукция должна соответствовать качественным и количественным показателем. Сотрудничество с применением схемы аккредитива позволяет работать без предварительной оплаты услуг, а также гарантирует возврат денежных средств в случае, если продукция была недопоставлена.

Недостатком аккредитивной формы расчетов являются сложности в оформлении процедуры, временные затраты и определенная нормами закона и положениями договора ответственность. Поскольку банк по факту берет на себя обязательства по проведению финансовых расчетов между участниками соглашения, то перед подписанием соглашения, его представители проводят тщательную проверку контрагентов, что может длиться несколько недель. Еще одной отрицательной стороной схемы взаимоотношений является возложение финансовых расходов по хранению, перевозке и продаже груза на продавца.

Ситуация актуальна в случае, если покупатель откажется оплачивать товар по причине несоблюдения условий договоренности, которые могут быть выражены в несоответствующем качестве продукции или в нарушении сроков ее поставки. Чтобы предупредить неприятную схему взаимоотношений, следует заранее предусмотреть все нюансы и обстоятельства, обусловленные возможными форс-мажорами.

Виды

Поскольку аккредитивная форма расчетов – это популярный вид проведения финансовых операций между партнерами, то было сформировано несколько схем их реализации, применение каждой из которых удобно, выгодно и актуально при определенных обстоятельствах. При их выборе необходимо учитывать интересы обеих участников, которые должны быть уверены в выполнении обязательств контрагентами в соответствии с заявленными в договоре параметрами.

Аккредитивная форма расчета

Если партнеры доверяют друг другу, то они могут оформить аккредитивную форму расчета отзывного типа. Она может быть аннулирована в любой момент без необходимости согласования сторон. Преимущество схемы заключается в возможности оперативного проведения финансовых операций. При оформлении безотзывного аккредитива, покупатель не может самостоятельно внести коррективы в условия соглашения и не вправе его отозвать.

В настоящее время аккредитивная форма расчетов является более надежной по сравнению с другими формами безналичных расчетов, она включает в себя элементы банковской гарантии, прямых платежей предприятия и расчетов векселями. Кроме того, аккредитив может облегчить коммерческую сделку путем обеспечения соответствующего механизма и делая различными способами невозможные сделки возможными.

Аккредитив является гибким инструментом, позволяющим сторонам обсуждать различные механизмы защиты. Например, клиент может предложить, чтобы условия основного контракта требовали обеспечения аккредитивом только определенного процента продажной цены, тем самым позволяя клиенту удержать часть цены в случае неудовлетворительного исполнения. Клиент может также потребовать, чтобы платеж был зависим от представления бенефициаром сертификата, подтверждающего удовлетворительную инспекцию товаров независимым третьим лицом. Покупатель-клиент может также потребовать от продавца-бенефициара приобретения "запасного" аккредитива для обеспечения удовлетворительного исполнения обязательства продавцом.

Положительной сторонами аккредитивной формы расчетов является:

- · гарантия платежа при соблюдении всех основных правил осуществления расчетов;

- · оплата осуществляется после отгрузки товара;

- · оплата производится с согласия плательщика, выраженного в данном случае самим фактом открытия аккредитива;

- · плательщику предоставляется право отказаться от оплаты, если обнаружены нарушения условий договора;

- · аккредитив открывается за счет средств покупателя или кредита банка, если покупатель имеет право на его получение.

Рассмотрим основные преимущества использования аккредитивной формы расчетов для покупателя и поставщика.

Для покупателя преимущества заключаются в следующем:

- · аккредитив дает возможность покупателя продемонстрировать свою платежеспособность, что особенно важно при установлении новых торговых связей;

- · используя аккредитивную форму расчетов, покупатель может добиться более выгодных условий поставки и оплаты товара;

- · покупатель может отказаться оплачивать товар, если представленные поставщиком документы не соответствуют условиям аккредитива;

- · покупатель может получить товарный кредит при использовании аккредитива с отсрочкой платежа или, при отсутствии в необходимом количестве оборотных средств для открытия аккредитива может использовать возможность открытия аккредитива под определенный залог (товаров, ликвидных активов и пр.), расплачиваясь «живыми деньгами» с банком-эмитентом только в момент платежа или в сроки, оговоренные договором об открытии аккредитива.

Преимущества аккредитивной формы расчетов для поставщика в следующем:

- · поставщик может быть уверен, что в полном объеме получит платеж при условии своевременного представления документов, соответствующих условиям аккредитива;

- · возможность получения подтверждения аккредитива другим банком или непосредственно банком-эмитентом;

- · аккредитив дает уверенность в том, что поставщик получит платеж за поставленный товар вне зависимости от финансового состояния импортера и банка импортера (при подтвержденном аккредитиве);

- · использование резервных аккредитивов (stand-bay) позволяет получить гарантии, как покупателю, так и продавцу о возмещении расходов и возможных убытков при невыполнении обязательств по основному договору.

Необходимо также отметить наличие ряда недостатков присущих аккредитивной форме расчетов, к ним относятся:

- · более высокая по сравнению с прямыми расчетами ставка комиссионного вознаграждения банков;

- · сложность в квалифицированном составлении условий аккредитива для покупателя и продавца;

- · необходимость всем участникам расчетов иметь специфические знания в области международной торговли;

- · временной «пробег» документов между банками.

Без сомнения, аккредитив - очень действенная и надежная форма расчетов, которая больше, чем другие, позволяет контрагентам чувствовать себя защищенными от ненадлежащих действий другой стороны, в связи, с чем она и получила широкое распространение при осуществлении международных расчетов.

Она является одной из наиболее востребованных форм платежа при осуществлении международных расчетов и проведении сложных структурированных сделок.

При оптимально сформулированных условиях и требованиях к документам, против которых он оплачивается, аккредитив предоставляет покупателю максимальную гарантию получения оговоренного в нем товара (работ, услуг) в обусловленные сроки и возможность контролировать их оплату при нарушении условий аккредитива. Для поставщика же расчеты посредством аккредитива гарантируют своевременность получения платежа (при соблюдении им всех условий) и исключают риск отказа от поставки, а, следовательно, являются хорошей альтернативой авансовым платежам.

Кроме того, получив открытый в его пользу аккредитив, экспортер может быть уверен в выполнении его контрагентом требований валютного законодательства своей страны и беспрепятственном осуществлении платежа. Для импортера же аккредитив является еще и инструментом контроля за правильностью оформления и своевременностью представления иностранной фирмой-экспортером коммерческих документов, необходимых для ввоза на территорию РФ и надлежащего таможенного оформления импортируемых товаров, в том числе получения различного рода сертификатов (качества, происхождения, соответствия стандартам ГОСТ, санитарного, ветеринарного и др.).

Безотзывный документарный аккредитив, очевидно, является более дорогой формой расчетов по сравнению с другими (перевод, инкассо), но в то же время позволяет контролировать сроки исполнения поставок и осуществления платежей.

Банкиры почти единодушно называют аккредитивы одним из наиболее перспективных и динамично развивающихся инструментов. В настоящее время аккредитивы становятся все более привлекательными. Рынок аккредитивов ежегодно увеличивается пропорционально росту объемов импорта.

В международной банковской практике этот уникальный в своем роде инструмент, сочетающий в себе расчетную и обеспечительную функции, активно используется на протяжении столетий и по-прежнему не теряет своей актуальности, поскольку при его использовании значительно уменьшаются риски неисполнения своих обязательств контрагентами.

Сегодня спектр банковских услуг настолько широк, что клиенты могут найти среди них варианты на любые случаи жизни. В том числе и аккредитив может стать хорошим помощником в определенных жизненных ситуациях.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http :// www . allbest . ru /

Министерство образования и науки

Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

«Санкт-Петербургский государственный экономический университет»

по дисциплине Управление финансовыми потокам и

Руководитель: Барах Ахметович

Исполнитель: Безбородов В.А.

Санкт-Петербург, 2016

Введение

Экспортно-импортные сделки могут осложняться рядом обстоятельств: временем и риском перевозки, таможенными формальностями, импортно-экспортными ограничениями, а также неосведомленностью партнеров о деловой репутации и честности друг друга. Чтобы создавались благоприятные условия для совершения платежей, существует система международных расчетов.

При обсуждении договора о продаже товаров или услуг, главной темой является метод платежа. На внутреннем рынке все довольно просто - это либо предоплата, либо оплата в пределах разумного промежутка времени. Экспортеры и импортеры также стремятся обезопасить себя, выбирая аккредитив как наиболее используемую и безопасную систему расчетов. Для покупателя документарные аккредитивы выгодны тем, что он может выдвигать условия продавцу и снизить до минимума риск невыполнения поставщиком его обязательств по поставке товара. К тому же он приобретает товар, используя большой опыт Банка в подобных сделках. Продавец со своей стороны может быть уверен, что после отсылки товара и при предоставлении всех документов в соответствии с условиями аккредитива он получит оплату независимо от покупателя, потому что в этом случае платит Банк.

аккредитив инкассо расчет документарный

Аккредитив

Аккредитив -- это поручение банка покупателя (банк-эмитент) банку поставщика об оплате поставщику товаров и услуг на условиях, предусмотренных в аккредитивном заявлении покупателя против представленных поставщиком соответствующих документов, подтверждающих поставку товара согласно контракту. Аккредитив используется в случае, если покупатель и продавец товара удалены друг от друга или нуждаются в надежном посреднике для совершения сделки, поскольку имеют небольшой опыт сотрудничества. В такой ситуации, аккредитив обеспечивает контрагентам:

Гибкие условия платежа;

Правовую надежность;

Получение краткосрочного кредитования.

Расчеты по аккредитиву являются одной из наиболее часто используемых во внешнеэкономических контрактах форм оплаты товара (работ, услуг). При расчетах по аккредитиву банк, действующий по поручению плательщика и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель. Для расчетов по аккредитиву характерно, что снятие денег со счета плательщика происходит параллельно отправке товаров в его адрес. Это отличает аккредитивную форму от других форм расчетов, в частности от расчетов по инкассо. Платежи производятся банком плательщика (получателя товара) в соответствии с его поручением и за счет его средств или полученного им кредита против названных в аккредитивном поручении документов и при соблюдении других условий поручения, которые банк доводит до сведения стороны, уполномоченной на получение платежа. При этом деньги, числящиеся на аккредитиве, продолжают принадлежать получателю товаров и снимаются с аккредитива лишь после того, как продавец отправит указанные товары и представит в банк соответствующие документы.

Преимущества использования аккредитива для импортера (покупателя):

Снижение рисков, связанных с предоплатой;

Возможность точного определения даты поставки товара, а также его цены;

Возможность получения товара в кредит;

Возможность подтверждения своей платежеспособности, что особенно выгодно при установлении новых торговых связей;

Возможность достижения более выгодных условий поставки и оплаты товара;

Покупателю не придется платить продавцу до тех пор, пока тот не выполнит всех контрактных обязательств;

Возможность получения товарного кредита при использовании аккредитива с отсрочкой платежа.

Преимущества использования аккредитива для экспортера (продавца):

Снижение рисков, связанных с платежеспособностью покупателя;

Снижение рисков, связанных с поставкой товара;

Возможность снижения рисков, связанных с политической ситуацией в стране покупателя;

Гибкое планирование денежных потоков;

Надежность оплаты независимо от покупателя, при условии, что продавец поставит товар и представит отгрузочные документы согласно условиям аккредитива;

Даваемая документарным аккредитивом гарантия того, что действующие в стране импортера на момент открытия аккредитива правила не помешают получению платежа.

Итак, использование в расчетах аккредитива наиболее выгодно экспортеру, который получает безусловную гарантию платежа до начала отгрузки товара. При этом получение платежа по аккредитиву (при условии выполнения экспортером условий аккредитива и представления в банк указанных в нем документов) не связано с согласием покупателя на оплату.

Однако для экспортеров аккредитив является наиболее сложной формой расчетов: получение платежа с аккредитива связано с точным соблюдением его условий, правильным оформлением и своевременным представлением в банк документов, указанных в аккредитиве. Контролируя соблюдение условий аккредитива и представленные документы, банки защищают интересы покупателя, действуя на основе его инструкций.

Недостатком аккредитивной формы расчетов является сложный документооборот и задержки в движении документов, связанные с контролем документов в банках и их пересылкой между банками.

С практической точки зрения, все аккредитивы делятся на две большие группы:

Денежные аккредитивы

Товарные аккредитивы.

Денежный аккредитив - это именной документ, выданный банком лицу, внесшему определенную сумму для получения ее в другом банке, городе или стране в течение определенного срока.

Товарный аккредитив - это поручение банка, обслуживающего покупателя, банку поставщика произвести оплату счетов поставщика за отгруженные товарно-материальные ценности на условиях, предусмотренных покупателем и указанных в аккредитиве.

Так же имеется документарный аккредитив - обязательство, данное банком вследствие распоряжения, полученного им от клиента-импортера, выплатить экспортеру определенную сумму против передачи определенных документов до определенной даты. В зависимости от гарантий, предоставляемых экспортеру, различают отзывной аккредитив, который может быть отозван в любой момент, и безотзывный аккредитив. Последний может быть подтвержденным или неподтвержденным. В обоих случаях обязательство банка-эмитента является твердым.

Виды документарного аккредитива:

1) по предъявлению - экспортер получает сумму оплаты в обмен на передачу документов в своем банке;

2) акцептный - при передаче документов экспортер выставляет тратту авизующему банку, который ее акцептует.

Акцептованная тратта затем учитывается. Таким образом, экспортер может получить платеж в любом случае, а импортер - только по наступлении срока исполнения;

3) с отсрочкой платежа - оплата производится не при передаче документов, а по истечении срока, указанного в аккредитиве;

4) «стенд-бай» - это декларация полной гарантии, выдаваемая банком;

5) переводный - получатель платежа в данном случае может дать поручение своему банку перевести всю сумму или ее часть другому бенефициару;

6) возвратный - это аккредитив, который может быть заменен непереводным аккредитивом, выписанным в пользу другого бенефициара;

7) револьверный, или автоматически возобновляемый, - после использования аккредитива банк-эмитент возобновляет его на начальную сумму. Этот вид документарного аккредитива удобен для импортера, который получает товар партиями;

8) документарное инкассо - способ финансовых расчетов, применяемый в условиях, когда партнеры хорошо знают друг друга и их надежность и платежеспособность не вызывают никаких сомнений. Оно может одновременно являться средством платежа и инструментом кредитования.

Кроме того, аккредитивы делятся на отзывные и безотзывные, а так же на подтвержденные и неподтвержденные. Отзывной аккредитив - это такой аккредитив, который может быть аннулирован как открывшим его банком, так и покупателем в период действия аккредитива. Безотзывный аккредитив - это такой аккредитив, который не может быть аннулирован в период его действия без согласия поставщика. Подтвержденный аккредитив содержит подтверждение первоклассного банка, что равноценно дополнительной гарантии оплаты поставщику отгруженных товаров. Неподтвержденный аккредитив не содержит гарантий первоклассного банка.

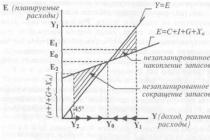

Использование аккредитивной формы наиболее благоприятно для продавца товаров (получателя платежа). Расчеты по аккредитиву производятся по месту его нахождения, что приближает осуществление платежа по времени к моменту отгрузки товаров, способствуя ускорению оборачиваемости средств, продавца. В свою очередь, несвоевременное открытие аккредитива плательщиком позволяет ему задержать поставку или даже отказаться от исполнения заключенного договора, ссылаясь на неплатежеспособность контрагента. Открытие же аккредитива придает ему уверенность в том, что поставленный товар будет оплачен. Расчеты аккредитивами осуществляются в соответствии со схемой, приведенной на рисунке 3.2.

Рис. 1. Схема расчетов аккредитивами

Экспортер и импортер заключают между собой контракт, в котором указывают, что расчеты за поставленный товар будут производиться в форме документарного аккредитива. В контракте должен быть определен порядок платежа, т.е. четко и полно сформулированы условия будущего аккредитива. В контракте также указывается банк, в котором будет открыт аккредитив, вид аккредитива, наименование авизующего и исполняющего банка, условия исполнения платежа, перечень документов, против которых будет осуществлен платеж, сроки действия аккредитива, порядок уплаты банковской комиссии и др. Условия платежа, содержащиеся в контракте, должны содержаться в поручении импортера банку об открытии аккредитива.

Заключение

После заключения контракта экспортер подготавливает товар к отгрузке, о чем извещает импортера. Получив извещение экспортера, покупатель направляет своему банку заявление на открытие аккредитива, в котором указываются условия платежа, содержащиеся в контракте. После оформления открытия аккредитива банк-эмитент направляет аккредитив иностранному банку, как правило, банку, обслуживающему экспортера - авизующему банку. Авизующий банк, проверив подлинность поступившего аккредитива, извещает экспортера об открытии и условиях аккредитива.

Экспортер проверяет соответствие условий аккредитива платежным условиям заключенного контракта. В случае несоответствия экспортер извещает авизующий банк о непринятии условий аккредитива и требовании их изменения. Если экспортер принимает условия открытого в его пользу аккредитива, он отгружает товар в установленные контрактом сроки. Получив от транспортной организации транспортные документы, экспортер представляет их вместе с другими документами, предусмотренными условиями аккредитива, в свой банк.

Банк проверяет, соответствуют ли представленные документы условиям аккредитива, полноту документов, правильность их составления и оформления, непротиворечивость содержащихся в них реквизитов. Проверив документы, банк экспортера отсылает их банку-экспортеру для оплаты или акцепта. В сопроводительном письме указывается порядок зачисления выручки экспортеру.

Получив документы, банк-эмитент тщательно проверяет их, а затем переводит сумму платежа банку, обслуживающему экспортера. На сумму платежа дебетуется счет импортера. Банк экспортера зачисляет выручку на счет экспортера. Импортер, получив от банка-эмитента коммерческие документы, вступает во владение товаром.

Размещено на Allbest.ru

Подобные документы

Понятие и правовая природа аккредитивной формы расчетов. Понятие и сущность документарного инкассо. Проблемные ситуации при аккредитивной форме расчетов. Упрощенная схема банковского перевода. Расчеты с использованием чеков. Основные виды аккредитивов.

курсовая работа , добавлен 25.11.2012

Аккредитив как средство осуществления безналичных платежей. Использование аккредитивной формы расчетов. Общий обзор работы аккредитивной системы. Формы аккредитива. Виды аккредитивов и способы их исполнения. Порядок работы с аккредитивами.

курсовая работа , добавлен 01.05.2007

Документарный аккредитив - одностороннее условное денежное обязательство банка. Порядок проведения аккредитивной операции: составление контракта, поручение на открытие аккредитива, авизование; недостатки формы расчета. "Электронный аккредитив" - Escrow.

контрольная работа , добавлен 02.03.2012

Сущность безналичных расчетов, их виды и признаки. Документооборот при расчете платежными поручениями. Анализ системы безналичных расчетов. Сущность аккредитива и особенности его открытия. Расчеты с использованием банковских пластиковых карточек.

курсовая работа , добавлен 26.09.2012

Суть внешнеэкономических и неэкономических связей между юридическими и физическими лицами. Использование корреспондентских счетов, виды платежей и форм расчетов. Суть аккредитива и его применение, понятие инкассо, классификация операций с векселями.

контрольная работа , добавлен 18.05.2011

Понятие, виды и особенности инкассо. Унифицированные правила по инкассо, разработанные Международной торговой палатой. Основные недостатки инкассовой формы расчетов. Инкассо как форма международных расчетов. Схема расчетов по документарному инкассо.

реферат , добавлен 29.05.2010

Особенности осуществления расчетов аккредитивом. Понятие и виды аккредитива по условиям платежа. Формы и этапы работы с аккредитивом. Основные принципы совершения операций. Гарантия оплаты поставки для бенефициара. Положительные и отрицательные стороны.

контрольная работа , добавлен 15.02.2009

Понятие, унифицированные правила и методы расчета документарного аккредитива. Особенности отзывного, переводного, револьверного, компенсационного, передаточного, резервного, циркулярного, акцептного, негоциируемого видов условного денежного обязательства.

контрольная работа , добавлен 24.10.2010

Понятие, классификация и правовые основы осуществления безналичных расчетов. Виды, форма и этапы работы с аккредитивом. Порядок расчетов и документооборота по аккредитиву. Нормативная база применения аккредитивной формы безналичных расчетов в России.

курсовая работа , добавлен 17.02.2011

Понятие безналичных расчетов, принципы их организации в РФ. Расчеты платежными поручениями по инкассо. Формы расчетов с использованием чеков, векселей. Аккредитивная форма расчетов. Особенности расчетов с использованием банковских (пластиковых) карт.

Аккредитив - поручение банка-покупателя (банка эмитента) банку поставщика производить оплату счетов этого поставщика за отгруженный товар или оказанные услуги, на условиях, предусмотренных в заявлении аккредитива покупателем. Виды аккредитива:

1) покрытый (депонированный);

2) непокрытый (гарантированный).

А) отзывной;

Б) безотзывной.

При открытии покрытого аккредитива банк-эмитент зачисляет сумму актива на специальный аккредитивный счёт в банке-исполнителе, обслуживающем поставщика. Отзывной аккредитив может быть изменен или отменен без согласия получателя средств. Механизм его является отзывным.

Аккредитив депонированный (подтверждающий).

(1) Заявление на открытие аккредитива от плательщика к банку-эмитента; (2) открытие аккредитива; одновременно (3) списывается сумма аккредитива с расчетного счёта плательщика в банке-эмитенте и зачисление ее на специальный аккредитивный счёт в исполняющем банке. (4) Отгрузка товаров, (5) передача аккредитива от производителя от плательщика к производителю; (6) передача аккредитива в банк исполнитель, (7) зачисление аккредитива на расчётный счёт. Недостаток - отвлечение средств на момент депонирования, поэтому расчёты подомным образом осуществляются в основном с ненадежными контрагентами.

Гарантированный (непокрытый)аккредитив

Участники: производитель, потребитель, банк-исполнитель, банк-эмитент.

Механизм : (1) Заявление на открытие аккредитива, (2) открытие аккредитива, (3) передача товара, (4) оплата аккредитивом, (5) передача аккредитива в свой банк,

(6) зачисление суммы аккредитива на расчётный счёт поставщика (производителя), (7) писание суммы аккредитива с расчетного счета плательщика.

Использование гарантированного аккредитива возможно в том случае, если между коммерческими банками установлены прямые корреспондентские отношения (в банках открыты счета друг друга).

Основные преимущества документарных аккредитивов:

применимость в качестве инструмента обеспечения при операциях практически со всеми странами мира;

высокая степень защиты от рисков для всех участников сделки;

гибкость в отношении условий платежа;

возможность использования в качестве средства краткосрочного финансирования;

быстрое и беспрепятственное осуществление платежа;

альтернатива авансовому платежу;

международная правовая надежность.

Аккредитивная форма расчета дает поставщику уверенность, что товар будет отгружен после выставления суммы аккредитива. В отличие от предоплаты и аванса при аккредитивной форме расчета продавец может использовать выставленную сумму денег только после отгрузки товара. Это способствует соблюдению условий договора. При непоставке (недопоставке) товара деньги в обязательном порядке будут возвращены покупателю. Продавец при данной форме расчета полностью уверен, что деньги перечислены, так как они находятся в обслуживающем продавца банке. Преимущества аккредитива в том, что эта форма расчета надежна, проста и привлекательна как гарантия оплаты.

Для покупателя недостатком аккредитива , как и при предоплате или авансе, является то, что на определенное время деньги выводятся из оборота - они "замораживаются" в банке покупателя. Недостаток аккредитива для продавца по сравнению с предоплатой или авансом состоит в том, что деньги нельзя использовать до момента поставки товара.