Или КАК вернуть деньги при покупке недвижимости

(Имущественный налоговый вычет)

Исходная ситуация

Вы приобрели недвижимость: квартиру, комнату, жилой дом, часть жилого дома или долю, имеющую отдельный кадастровый номер. Возможно, пришлось воспользоваться ипотечным кредитом…

С 1 января 2010 г. налогоплательщики вправе воспользоваться имущественным налоговым вычетом, предусмотренным пп.2 п.1 ст.220 НК РФ, при покупке жилого дома (или его доли) с земельным участком или земельного участка, предназначенного для индивидуального строительства. В данном случае вычет предоставляется только при наличии у физического лица документов, подтверждающих право собственности на земельный участок или его долю, а также свидетельства о праве собственности на дом. (Федеральный закон от 27.12.2009 N 368-ФЗ). Имущественный вычет действует и в отношении расходов на погашение процентов по целевым займам (кредитам), полученным и израсходованным на приобретение земельного участка с домом (или его доли).

Изменения в законодательстве связаны также с пп.2 п.1 ст. 220 НК РФ: включен абз.19, согласно которому применить имущественный вычет в полной сумме можно также в отношении процентов по банковским кредитам, предоставленным в целях перекредитования займов, которые использованы для строительства либо покупки жилых домов, квартир, комнат или долей в них, земельных участков под индивидуальную застройку и земельных участков с домами (или их долей).

Какую сумму можно вернуть

Согласно Налоговому Кодексу (ст.220), при покупке жилья Вы имеете право на возврат уплаченного подоходного налога - 13%. Максимальная сумма, с которой возможна выплата, с 1 января 2008г. ограничивается 2 млн. рублей, то есть можно вернуть максимально 260 тыс.руб. (2 млн.руб. х 13% = 260 тыс.руб.)

Если жилье приобретено с использованием ипотечного кредита, дополнительно Вы можете вернуть 13% со всей суммы, потраченной на выплату процентов (имеются в виду сумма процентов по кредиту, а не сама сумма кредита).

Если пробреталось строящееся жилье

В случае строительства или приобретения не оконченного строительством жилого дома (если стоимость недвижимости не превышает 2 000 000 рублей) в сумму, с которой определяется 13% вычет, может быть включены следующие расходы:

Расходы на разработку проектно-сметной документации;

Расходы на приобретение строительных и отделочных материалов;

Расходы, связанные с работами или услугами по строительству (достройке дома, не оконченного строительством) и отделке;

Расходы на подключение к сетям электро-, водо-, газоснабжения и канализации или создание автономных источников электро-, водо-, газоснабжения и канализации.

Принятие к вычету расходов на достройку и отделку приобретенного дома или отделку приобретенной квартиры, комнаты возможно в том случае, если в договоре, на основании которого осуществлено такое приобретение, указано приобретение именно незавершенных строительством жилого дома, квартиры, комнаты (прав на квартиру, комнату) без отделки или доли (долей) в них.

До 1 января 2010 г. расходы на разработку проектно-сметной документации учитывались в составе имущественного вычета лишь при строительстве или приобретении жилого дома (доли), а в отношении отделки приобретенных квартир (комнат) такого права не было предусмотрено. С 2010 г. налогоплательщики получили возможность применить вычет не только по расходам на отделочные материалы и оплату работ строителей, но и по затратам на разработку проектно-сметной документации на проведение отделочных работ в купленной на рынке вторичного жилья квартире или комнате (абз.15 пп.2 п. 1 ст.220 НК РФ). Указанные изменения действуют в отношении ситуаций, возникших после 1 января 2010 года.

Право на получение имущественного вычета при покупке жилья в строящемся доме подтверждает акт о передаче квартиры.

При приобретении земельных участков, предоставленных для индивидуального жилищного строительства, или доли (долей) в них имущественный налоговый вычет предоставляется после получения налогоплательщиком свидетельства о праве собственности на дом.

Условия, при которых можно воспользоваться своим правом

1. Наличие гражданства РФ.

2. Воспользоваться своим правом можно только раз в жизни (исключением являются налогоплательщики, использовавшие аналогичную льготу по подоходному налогу до 2001 года, т.е. до вступления в действие главы 23 НК РФ).

3. Гражданин должен быть трудоустроен, иметь официальный заработок или иные доходы, с которых отчисляется налог в бюджет, т.к. налоговая выплата равна размеру удержанного с гражданина подоходного налога. Пенсионер вправе получить имущественный вычет в том случае, если у него есть доходы, облагаемые НДФЛ по ставке 13 процентов (пенсия к таким доходам не относится).

Согласно Письму Минфина РФ от 16.12.2009 № 03-04-05-01/1013, имущественный вычет на покупку жилья не предоставляется за налоговые периоды, предшествующие возникновению права на данный вычет. Другими словами, если на момент обращения в налоговые органы физлицо является неработающим, претендовать на налоговый имущественный вычет можно только при условии, что с момента возникновения права на вычет* до момента обращения за ним человек работал или получал иной доход, с которого отчислялся подоходный налог. Имущественный вычет будет предоставлен в размере перечисленных в бюджет налогов за этот временной отрезок.

С 1 января 2012 г. пенсионеры, которые приобрели жилье, вправе при отсутствии доходов, облагаемых НДФЛ по ставке 13 процентов, перенести остаток неиспользованного имущественного вычета по расходам на покупку жилья на предыдущие налоговые периоды, но не более трех.

4. Если квартира приобретена в собственность нескольких человек, максимально возможная сумма возврата делится пропорционально приобретенным долям среди всех собственников жилья, каждый собственник имеет право на получение денег в рамках причитающейся ему суммы (т.е. 260 тыс.руб. на всех).

Если квартира приобретена в общую совместную собственность, размер вычета распределяется между совладельцами в соответствии с их письменным заявлением. Если такой вычет был перераспределен в соотношении 0 и 100 процентов – в пользу одного из собственников, считается, что каждый из собственников при этом реализовал свое право на получение имущественного налогового вычета. Повторное предоставление права на получение данного имущественного налогового вычета не допускается. (Письмо Минфина России от 03.03.2010 N 03-04-05/9-82)

5. Компенсация процентов и стоимости недвижимости производится только в случае покупки жилой недвижимости (т.е. не распространяется на коммерческую недвижимость).

6. Если покупка недвижимости совершена с использованием кредитных средств банка, денежное возмещение возможно только при подтверждении целевого использования средств. До 2005 года в зачет принимались только проценты, уплаченные по ипотечным кредитам. Теперь в зачет принимаются и кредиты "на приобретение жилья". Проценты по кредиту, оформленному на цели "личного потребления", не входят в имущественный вычет, даже если кредит фактически израсходован на приобретение квартиры.

7. При ипотечном кредите компенсировать часть уплаченных процентов по кредиту можно только при условии их фактической уплаты, подтвержденной документально, после окончания каждого года.

8. Сделка купли-продажи квартиры не должна быть совершена между близкими родственниками или за счет средств работодателя, федерального бюджета.

9. В соответствии с абз.22 пп. 2 п.1 ст.220 НК РФ, правоустанавливающими документами, необходимыми для подтверждения права на имущественный налоговый вычет при приобретении квартиры в строящемся доме, является акт о передаче квартиры, а в существующем доме - свидетельство о государственной регистрации права собственности.

10. Если квартира приобретена в общую долевую собственность с несовершеннолетним ребенком (половина доли у каждого), то родитель вправе получить имущественный вычет за себя и своего ребенка. (см. Письмо УФНС по г. Москве от 10.09.2009 № 20-14/4/094718@). Это право следует из Постановления Конституционного Суда Российской Федерации от 13.03.2008 N 5-П. Положения Постановления N 5-П применяются исключительно к случаю приобретения квартиры в общую долевую собственность одним родителем и несовершеннолетним ребенком (детьми).

Если квартира приобретается в общую совместную собственность супругов, один из которых уже воспользовался имущественным вычетом при покупке другого жилья, то второму супругу предоставляется вычет в размере половины имущественного вычета (ПИСЬМО Минфина РФ от 18 марта 2010 г. N 03-04-05/9-112).

*Право на имущественный вычет возникает с момента внесения сведений о регистрации права собственности на объект недвижимости в Единый государственный реестр прав на недвижимое имущество и сделок с ним.

Какие документы нужны

Копии (оригиналы всех документов иметь при себе для сверки):

1. Налоговая декларация о доходах за истекший налоговый период;

2. Заявление о получении имущественного налогового вычета (для возврата налога целиком не забудьте указать номер счета, на который вернут деньги);

3. Свидетельство о праве собственности на приобретенную квартиру;

4. Кредитный договор (если квартира приобреталась с привлечением ипотечных средств);

5. Договор купли-продажи;

6. Акт сдачи-приемки квартиры;

7. Расписка продавца о получении денежных средств на квартиру;

8. Справка банка об уплаченных по ипотечному кредиту процентах (квитанции о фактически оплаченных суммах), график гашения процентов по кредиту;

9. Справка 2-НДФЛ с места работы.

10. Свидетельство о рождении ребенка (детей) - если одним из собственником приобретенного жилья является несовершеннолетний; свидетельство о браке - при покупке недвижимости вместе с супругом (супругой).

11. Паспорт гражданина РФ.

Куда обращаться

Для получения имущественного налогового вычета необходимо обратиться в Налоговую инспекцию по месту жительства. Лучше успеть сделать это не позднее 30 апреля года, следующего за истекшим налоговым периодом (чтобы получить потраченное за год).

Налогоплательщик может воспользоваться своим правом на предоставление имущественного налогового вычета в любое время с момента возникновнения такого права, ограничение сроков подачи заявления законодательством не предусмотрено.

Сроки рассмотрения

Для возврата налога целиком (если применимо) – минимум 3 месяца (Налоговый Кодекс, ст.78, 79).

Для возврата налога по частям (для работающих) – через 30 дней можно получить в налоговой Уведомление о праве на вычет, которое следует отдать в бухгалтерию по месту работы. Работодатель предоставляет физлицу имущественный вычет начиная с месяца, в котором налогоплательщик подал соответствующее заявление и уведомление из инспекции, подтверждающее право на вычет, независимо от даты оформления права собственности на квартиру. НДФЛ, удержанный до получения указанных документов, не возвращается.

Если имущественный налоговый вычет не использован полностью в текущем году, его остаток может быть перенесен на последующие годы до полного его использования (придется ежегодно подавать документы в налоговую службу).

Многих россиян беспокоит вопрос, как уменьшить затраты и сэкономить семейный бюджет. Нынешние законы позволяют гражданам сократить расходы на налоги, воспользовавшись правом на вычет.

Виды налоговых вычетов

Получить налоговый возврат можно в различных ситуациях:

- при продаже жилья;

- реализация транспорта;

- покупка жилой недвижимости;

- трата на лечение;

- расходы на обучение.

Возвратная сумма определяется из расчета 13% от размера вычета. Вы имеете право на возврат только в случае:

- если имеете российское гражданство;

- официально трудоустроены или;

- оплачиваете НДФЛ на постоянной (самостоятельно или через работодателя).

В таблице представлена краткая информация о налоговых вычетах:

| Наименование вычета | Кто может получить | Размер вычета | Когда предоставляется вычет |

| При покупке жилья | Покупатель недвижимости, доли недвижимости |

|

|

| При продаже жилья | Продавец недвижимости или ее доли |

|

через ИФНС – в году, следующем за годом продажи |

| При продаже автомобиля | Продавец ТС |

|

через ИФНС – в году, следующем за годом реализации ТС |

| Вычет на детей | Лицо, имеющее одного и более детей (родных, усыновленных, под опекой) |

|

На ежемесячной основе через работодателя |

| При оплате расходов на лечение | Гражданин РФ, который понес расходы на лечение (собственное или родственников) |

|

|

| При оплате за обучение | Лицо, оплачивающее за обучение (собственное или родственников) |

|

|

Возвращаем налог при покупке квартиры

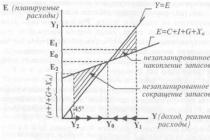

Приобретая жилую недвижимость, Вы имеете право вернуть часть средств в сумме ранее уплаченного подоходного налога. Либо путем неуплаты налога, если реализовать вычет через работодателя. Существует два варианта получения налоговой компенсации:

- При покупке квартиры без займа/кредита есть возможность оформить вычет до 2 млн. руб. (это максимальная величина расчетной налоговой база). То есть получить возврат непосредственно деньгами можно до 260 тыс. руб. Расчет прост: цена покупки умножается на 13%, результат и будет суммой вычета (но не должен быть более 260 тыс.). Если квартира (другой жилой объект) будет менее 2 млн., то можно купить другой объект и продолжить выбирать остаток.

- Если собственных средств на покупку недвижимости недостаточно и Вы оформили ипотечный кредит, то на это есть ипотечный вычет. Он на сумму не более 3 млн. (максимально к возврату 390 тыс.). Компенсацию можно получить от уплаченных процентов по ипотеке. Для тех, кто успел купить квартиру в ипотеку до 01.01.2014, есть возможность получить возврат на всю сумму уплаченных % полностью.

Возврат может получить любое лицо, официально трудоустроенное, осуществляющее перечисление НДФЛ по ставке 13% через работодателя (см. подробно все о том, ). Если гражданин не трудоустроен, но платит налог от доходов (например, 13% от сдачи квартиры в аренду), то также можно налог вернуть.

Сумма возврата за год не может превышать размера уплаченного НДФЛ за тот год. Если Вы не смогли вернуть всю сумму за год (из-за недостатка перечисленного НДФЛ), то сумму помощи можно перенести на следующие годы. Вплоть до тех пор, пока не будет выплачена вся сумма полностью.

Если Вы купили квартиру до 01.01.2014 и ее стоимость менее 2 млн., то при покупке другого жилья льгота на остаток суммы не предоставляется. Если сделка после указанной даты, и стоимость жилья, к примеру, 1.745 тыс., то Вы можете оформить льготу на эту сумму. А если в будущем будет куплена иная недвижимость, остается право на вычет остатка суммы (2 млн. – 1.745 тыс. = 255 тыс.) Таким дополучить можно 255 000 Х 13% = 33 150 руб.

Оформить компенсацию можно напрямую через фискальную службу или по месту работы. В первом случае Вас необходимо подать ряд документов, среди которых:

- декларация 3-НДФЛ;

- справка об уплаченных налогах 2-НДФЛ;

- договор купли-продажи жилья + свидетельство права собственности (выписка из госреестра);

- заявление и пр.

Если Вы решили оформлять возврат по месту службы, то вместо декларации понадобится уведомление о праве на льготу (его нужно получать каждый год в ИФНС, предоставив все документы). Документы на жилье также необходимо подать работодателю.

При оформлении компенсации через фискальную службу, вся сумма зачисляется на Ваш банковский счет. Если Вы подаете на компенсацию по месту работы, то льгота будет предоставляется ежемесячно путем неудержания налога, что составит 13% от зарплаты.

Как компенсировать НДФЛ при продаже жилья

Каждый гражданин, продавший квартиру (и прочую недвижимость) обязан оплатить налог с полученного дохода – НДФЛ 13%. Стоимость жилья зачастую бывает высокой и сумма налога станет ощутимой для семейного бюджета.

При определенных условиях есть право не оплачивать налог. Либо уменьшить размер налоговых обязательств за счет налоговой льготы (см. как платить и сколько будет ).

Для начала рассмотрим ситуации, когда налог можно вообще не платить:

- квартира официально была в Вашей собственности более 3-х лет (если это подарок от родственника или досталась по наследству). В прочих случаях для освобождения от уплаты налога Вам нужно быть собственником недвижимости более 5-ти лет;

- Вы реализовали квартиру дешевле, чем купили. Есть документальное тому подтверждение (договора, акты приема-передачи, квитанции, банковские выписки). Но в данном случае имеется важная оговорка: цена продажи не должна быть меньше 70% от кадастровой стоимости недвижимости (информацию можно посмотреть на сайте Росреестра или в кадастровом паспорте).

Если оснований для освобождения нет имеется, расчет налога производится от согласованной цены (по договору купли-продажи), так и от кадастровой стоимости (согласно кадастровому паспорту). От этой суммы отнимается 1 млн. руб. (собственно это и есть продажный вычет). Полученный результат облагается 13%. Он и есть уменьшенный размер НДФЛ.

Можно также от продажной цены отнять покупную цену на недвижимость. То есть ту стоимость по которой когда-то это жилье Вами покупалось. Но следует знать есть расчетный результат будет нулевым, то возврата из бюджете не будет. Просто не нужно будет уплачивать налог.

Для того, чтобы получить компенсацию, нужно обратиться в налоговую с декларацией и подтверждающими документами (договор, квитанции об оплате, расписки и т.п.).

Даже если налог платить не нужно, Вы обязаны задекларировать доход в установленный срок (за текущий год до 30 апреля следующего года).

Экономим на налогах при реализации автомобиля

Все автолюбители должны помнить: продавая авто, необходимо перечислить в бюджет 13% налога от этой продажи. Правда, в некоторых ситуациях закон освобождает от таких обязательств. Реализовав ТС, Вы имеете право не перечислять средства в бюджет, если:

- владели машиной более 36 мес.;

- продали ее дешевле, чем покупали, о чем имеется подтверждение;

- реализовали ТС дешевле 250 тыс.

Во всех других ситуациях нужно производить бюджетный взнос. Но закон дает возможность воспользоваться вычетом и уменьшить сумму налоговых обязательств. Для этого существует несколько схем:

- уменьшение налоговой базы на покупную стоимость ТС. Если Вы продали машину за 675.300, а купили за 602.800, то налог будет рассчитан с разницы 75.500 (675.300 – 602.800). Для того, чтобы воспользоваться правом на компенсацию, нужно иметь при себе документы о факте и сумме обеих сделок (покупки и продажи);

- те, кто не сохранил договор о приобретении ТС и не может документально подтвердить его стоимость, могут обратиться с письмом в ИФНС. Фискальная служба имеет полную информацию о суммах сделок с ТС, данные поступают из ГИБДД. Можно запросить копию документа непосредственно в ГИБДД;

- налогооблагаемую базу уменьшает сумма НДФЛ, которую уплачивают когда получают транспорт в дар. Но так как данные расходы, как правило, меньше 250 тыс., то налогоплательщик пользуется правом на вычет в общем порядке (250 тыс.)

Обязанность каждого гражданина – до 30 апреля следующего года задекларировать доходы, указать расходы и уплатить налог. Для этого Вы должны предоставить в ИФНС декларацию 3-НДФЛ, приложив к ней все необходимые документы (договор, квитанции, акты, расписки). Если Вы не оплачиваете налог, это не значит, что не нужно декларировать полученный доход (например, при продаже ТС менее чем за 250 тыс.). Не нужно посещать ИФНС с документами только тем автолюбителям, кто продал автомобиль со сроком владения более 3-х лет

.

Как получить вычеты на детей

Для официально работающих родителей предусмотрена налоговая льгота. Благодаря которой можно немного уменьшить уплачиваемый подоходный налог.

Для этого нужно подать в бухгалтерию (отдел кадров) заявление и подтверждающие документы (свидетельство о рождении/усыновлении, договор на обучение, форма №25 для матерей-одиночек и прочие бумаги при необходимости). Бумаги нужно передать сразу при поступлении на работу или при рождении малыша. После проверки и принятия документов Вы будете получать возврат ежемесячно: сумма уплачиваемого налога будет уменьшаться пропорционально предоставляемой льготе (см. ).

Льгота предоставляется абсолютно всем кто имеет детей: родным родителям, опекунам, усыновителям. Главное соблюсти два основных критерия:

- иметь гражданство РФ;

- быть официально трудоустроенным и платить НДФЛ.

Размер льготы зависит от того, сколько детей в семье, воспитывают ли родители ребенка-инвалида, либо это делают попечители. Срок предоставления вычета зависит от того, сколько лет ребенку и проходит ли он обучение на дневной форме:

- Вы можете получать льготу 1.400 (экономия 1.400 * 13% = 182) на первого и второго ребенка;

- Если у Вас многодетная семья, то на третьего малыша (и последующих детей) Вы получите льготу 3 тыс. (экономия 3 тыс. * 13% = 390);

- Для родителей/усыновителей малыша-инвалида предусмотрена компенсация 12 тыс. * 13% = 1.560, для попечителей – в два раза меньше (780).

Получать льготу на ежемесячной основе допустимо до тех пор, пока ребенку не исполнится 18 лет. Если ребенок учится на дневной форме в ВУЗе (техникуме, является ординатором, аспирантом, курсантом), то срок получения возврата продлевается до 24 лет.

Право на льготу имеют оба родителя. Матери-одиночки положена льгота в двойном размере. Такой же возможностью обладает один из родителей, если второй отказался от своего права или заявил о необходимости супруги/супруга получать двойной возврат.

Сокращаем расходы на лечение

Расходы на лекарства и медуслуги в большинстве случае являются незапланированными. Поэтому возможность уменьшить затраты на лечение приходится как нельзя кстати. Оплатив услуги медучреждению или купив медпрепараты, Вы имеете право на налоговую льготу. Для этого нужно:

- официально работать и быть плательщиком подоходного налога;

- иметь документальное подтверждение затрат (договора, квитанции, чеки и т.п.).

Законом установлено ограничение льготы - 120 тыс. То есть вернуть можно не более 15.600 в год. Исключение предоставляется только для лиц, у которых возникла необходимость в дорогостоящем лечении (операции врожденных пороков, трансплантация, имплантация протезов и т.п.). Тогда льгота максимальной суммой не ограничена и составляет 13% от стоимости услуг (препаратов, в отдельных случаях – медоборудования).

Право на компенсацию имеется не только на своё лечение. Будет возврат, если платили за лечение родителей, детей, мужа/жены.

Для компенсации Вам понадобится базовый пакет документов (декларация, заявление, форма 2-НДФЛ) и подтверждающие бумаги (договор с медучереждением, чеки, квитанции), при необходимости дополнительные документы (свидетельства родства и т.п.).

Оформление возврата осуществляется через фискальную службу в общем порядке: подаем декларацию, возвращаем налог за прошлый год.

Частичное возмещение стоимости обучения

Контрактное обучение дорогостоящая услуга. Поэтому нужно использовать любую возможность хоть сколько-нибудь сократить данные траты. Такая возможность предоставляется гражданам РФ, которые имеют официальное трудоустройство (или доход облагаемый 13% НДФЛ). Закон предусматривает право на льготу для широкого перечня образовательных учреждений и услуг, ими оказываемых. Таким образом, Вы можете оформить частичный возврат не только при оплате за обучение в ВУЗе или техникуме. Получить компенсацию можно при обучении:

- на автокурсах;

- в школе иностранных языков;

- в рамках семинаров и тренингов по перепрофилированию и повышению квалификации.

Важные требования:

во-первых, образовательное учреждение должно иметь лицензию на оказание услуг;

во-вторых, Вы должны располагать полным пакетом подтверждающих бумаг (договор, лицензия, квитанции и т.п.).

В течение года можно получить компенсации не более 15.600 (вычет 120 тыс.). Если в этом же году Вы получали возврат за лечение, то возврат суммируется. Но общий лимит остается до 15.600), см. .

Компенсацию можно оформить и тогда, когда Вы оплачиваете учебу ребенка и даже брата/сестры. Для получения возврата, помимо свидетельства родства, нужно добавить квитанции о том, что Вы являетесь плательщиком услуг обучения. Размер компенсации составляет 6.500 на каждого ребенка.

Оформление вычета занимается ИФНС по месту Вашей регистрации. Специалисту фискальной службы нужно предоставить стандартные бумаги (декларация, справка 2-НДФЛ), подтверждение оплаты (договор, квитанции, лицензия) и документы родства (свидетельства, если платим за родственников).

1. Наличие гражданства РФ.

2. Воспользоваться своим правом можно только раз в жизни (исключением являются налогоплательщики, использовавшие аналогичную льготу по подоходному налогу до 2001 года, т.е. до вступления в действие главы 23 НК РФ).

3. Гражданин должен быть трудоустроен, иметь официальный заработок или иные доходы, с которых отчисляется налог в бюджет, т.к. налоговая выплата равна размеру удержанного с гражданина подоходного налога. Пенсионер вправе получить имущественный вычет в том случае, если у него есть доходы, облагаемые НДФЛ по ставке 13 процентов (пенсия к таким доходам не относится).

Согласно Письму Минфина РФ от 16.12.2009 № 03-04-05-01/1013, имущественный вычет на покупку жилья

не предоставляется за налоговые периоды, предшествующие возникновению права на данный вычет. Другими словами, если на момент обращения в налоговые органы физлицо является неработающим, претендовать на налоговый имущественный вычет

можно только при условии, что с момента возникновения права на вычет* до момента обращения за ним человек работал или получал иной доход, с которого отчислялся подоходный налог. Имущественный вычет

будет предоставлен в размере перечисленных в бюджет налогов за этот временной отрезок.

С 1 января 2012 г. пенсионеры, которые приобрели жилье, вправе при отсутствии доходов, облагаемых НДФЛ по ставке 13 процентов, перенести остаток неиспользованного имущественного вычета по расходам на покупку жилья на предыдущие налоговые периоды, но не более трех.

С 1 января 2014 г. и работающие пенсионеры вправе перенести остаток имущественного вычета по НДФЛ на предшествующие налоговые периоды.

4. Если квартира приобретена в собственность нескольких человек, максимально возможная сумма возврата делится пропорционально приобретенным долям среди всех собственников жилья, каждый собственник имеет право на получение денег в рамках причитающейся ему суммы, т.е. 260 тыс.руб. на всех (но с 1 января 2014 года можно заявлять имущественный вычет по расходам на приобретение жилья по нескольким объектам недвижимости - до полного исчерпания предусмотренной налоговым вычетом суммы). Если квартира приобретена в общую совместную собственность, размер вычета распределяется между совладельцами в соответствии с их письменным заявлением.

5. Компенсация процентов и стоимости недвижимости производится только в случае покупки жилой недвижимости (т.е. не распространяется на коммерческую недвижимость).

6. Если покупка недвижимости совершена с использованием кредитных средств банка, денежное возмещение возможно только при подтверждении целевого использования средств. До 2005 года в зачет принимались только проценты, уплаченные по ипотечным кредитам. Теперь в зачет принимаются и кредиты "на приобретение жилья". Проценты по кредиту, оформленному на цели "личного потребления", не входят в имущественный вычет, даже если кредит фактически израсходован на приобретение квартиры.

7. При ипотечном кредите компенсировать часть уплаченных процентов по кредиту можно только при условии их фактической уплаты, подтвержденной документально, после окончания каждого года.

8. Сделка купли-продажи квартиры не должна быть совершена между близкими родственниками или за счет средств работодателя, федерального бюджета (гражданин вправе применить имущественный налоговый вычет к сумме расходов на приобретение квартиры, уменьшенной на сумму денежных средств, полученных из федерального бюджета).

9. В соответствии с абз.22 пп. 2 п.1 ст.220 НК РФ, правоустанавливающими документами, необходимыми для подтверждения права на имущественный налоговый вычет при приобретении квартиры в строящемся доме, является акт о передаче квартиры, а в существующем доме - свидетельство о государственной регистрации права собственности.

10. С 1 января 2014 года закреплено право на имущественный налоговый вычет родителей, приобретающих жилье в собственность несовершеннолетних детей: налоговые вычеты теперь распространяются на детей до 18 лет, в собственность которых родители или опекуны приобретают жиле или землю.

В отношении сделок купли-продажи с участием несовершеннолетних, по которым право собственности возникло до 1 января 2014 года, существуют различные разъяснительные Письма Минфина:

Если квартира приобретена в общую долевую собственность с несовершеннолетним ребенком (половина доли у каждого), то родитель вправе получить имущественный вычет за себя и своего ребенка. (см. Письмо УФНС по г.Москве от 10.09.2009 № 20-14/4/094718@). Это право следует из Постановления Конституционного Суда Российской Федерации от 13.03.2008 N 5-П. Положения Постановления N 5-П применяются исключительно к случаю приобретения квартиры в общую долевую собственность одним родителем и несовершеннолетним ребенком (детьми).

Если квартира приобретается в общую совместную собственность супругов, один из которых уже воспользовался имущественным вычетом при покупке другого жилья, то второму супругу предоставляется вычет в размере половины имущественного вычета (ПИСЬМО Минфина РФ от 18 марта 2010 г. N 03-04-05/9-112).

*Право на имущественный вычет возникает с момента внесения сведений о регистрации права собственности на объект недвижимости в Единый государственный реестр прав на недвижимое имущество и сделок с ним.

Ипотечный кредит для россиян зачастую является единственным способом решения жилищного вопроса. При этом способом недешёвым. Поэтому любая возможность уменьшить расходы при покупке квартиры в ипотеку окажется очень кстати. Применение имущественного налогового вычета позволяет сэкономить 13% от стоимости жилья плюс 13% от суммы процентов, уплаченных по кредиту. Как это сделать? Начнём по порядку.

Что, где, когда?

- Что? Имущественный налоговый вычет можно получить при покупке квартиры, комнаты, дома, земельного участка под ИЖС или доли в любом из этих объектов.

- Где? Сейчас существует два способа получения имущественного вычета: по месту работы (в этом случае у вас просто не будут вычитать 13% налога на доходы из зарплаты) или после окончания года в налоговой инспекции (в этом случае вам вернут налог, уплаченный за год). И в первом, и во втором варианте начинать придётся всё равно с налоговой инспекции по месту регистрации. Именно сюда надо предоставить все необходимые документы и, если хотите, чтобы вычет вам предоставили по месту работы, указать это в заявлении.

- Когда? Право на налоговый вычет при покупке готового жилья возникает с момента получения свидетельства о регистрации собственности, а при участии в долевом строительстве – с момента подписания акта приема-передачи квартиры. В первую очередь применяется основной имущественный вычет и только после выплаты 13% от стоимости купленного жилья возможно получить вычет по ипотечным процентам. Получение имущественного вычета по процентам привязано к фактическим выплатам по кредиту и предоставляется частями по мере погашения кредита.

- Сколько? В настоящее время основной имущественный налоговый вычет предоставляется в размере фактически произведённых расходов на покупку жилья, но не более 2 млн рублей. Соответственно, максимально возможная сумма возврата налога составит 260 тыс. рублей (13% от 2 млн) . Максимальный вычет по ипотечным процентам с 2014 г. ограничен 3 млн рублей, т.е. получить можно 390 тыс. рублей. Если ипотека была оформлена до 1 января 2014 г., ограничений по вычету на проценты нет. Если стоимость приобретённого жилья меньше 2 млн рублей, то можно использовать «остаток» вычета при покупке следующего жилья. Но это касается только объектов, купленных после 1 января 2014 г. А вот если сумма процентов по ипотеке меньше 3 млн рублей, «остаток» сгорает, перенести его на другой кредит нельзя. И тот, и другой максимум действуют в расчёте на одного человека. Т.е. если жилое помещение приобретено в совместную или долевую собственность, каждый из участников договора может воспользоваться вычетом в пределах этих сумм. Таким образом, общий размер льготы для семьи из двух человек может составить 2*260 + 2*390 =1,3 млн рублей.

Что ещё необходимо знать

Тонкостей и подводных камней при получении имущественного налогового вычета предостаточно. Назовём наиболее важные из них:

- До 2014 года воспользоваться правом на имущественный налоговый вычет можно было только один раз в жизни. Однако это не касается тех, кто получил аналогичную льготу по подоходному налогу до 2001 г. Таким счастливчикам можно ещё раз получить налоговый вычет при следующей покупке недвижимости.

- Срока давности для получения вычета нет. Если вы приобрели жильё после 2001 г. и не пользовались имущественным вычетом, флаг вам в руки – смело подавайте заявление на возврат налога. Правда, при этом максимальная величина вычета будет исчисляться по году приобретения недвижимости.

- Начиная с 2014 г. основной вычет по стоимости жилья и вычет по процентам ипотеки могут предоставляться по разным объектам. Т.е. если вы пользовались основным налоговым вычетом по недвижимости, приобретённой без привлечения кредита, то у вас остаётся право при последующей покупке воспользоваться имущественным вычетом на проценты по ипотеке.

- Вычет не предоставляется, если сделка купли-продажи недвижимости проведена между взаимозависимыми лицами (супруги, родители, дети, братья-сёстры).

Деталей и нюансов при использовании имущественного налогового вычета, на самом деле, гораздо больше. Вопросы совместной и долевой собственности, возврат НДФЛ пенсионерам, возможность воспользоваться имущественным вычетом по недвижимости, приобретённой до 2001 г. и т.д. Для того, чтобы детально разобраться в каждом конкретном случае, особенно если случай непростой, имеет смысл обратиться к специалистам. Профессионалы помогут вам использовать своё право на имущественный налоговый вычет с максимальной выгодой. На веб-сайте Налогия вы можете заполнить и отправить напрямую в ФНС заявление и декларацию 3-НДФЛ в режиме онлайн . Кроме того, к вашим услугам ипотечный калькулятор, который позволяет легко рассчитать сумму выплаты процентов по кредиту и сумму возврата налога с разбивкой по годам. При этом по любым возникающим вопросам вы можете получить квалифицированную консультацию.