Законодательство страны предусматривает платежи за товары и услуги внутри страны производить исключительно в национальной валюте. Это не означает, что население не может на территории страны свободно обменивать национальную валюту на валюты других стран, но использовать такую валюту, полученную при обмене, разрешается для платежей за рубежом, а также помещение во вклады банков.

1.4 Элементы денежной системы

Как любая система, денежная система состоит из ряда элементов, которые представлены на рисунке 2 (прил. 2).

К элементам денежной системы относятся:

1. Наименование денежной единицы

этот элемент денежной системы, как правило, складывается исторически, однако в некоторых случаях государство может установить новое наименование денежной единицы. В России в период 1822-1947г.г. существовали два наименования денежной единицы - «рубль» и «червонец». После денежной реформы 1947г. и вплоть до нашего времени в Росси сохранилось единое название национальной денежной единицы - «рубль», что было закреплено в принятом Парламентом страны законе «О денежной системе РФ» и законе «О Центральном банке РФ».

2. Порядок обеспечения денежных знаков.

Государственным законодательством устанавливается, что в качестве обеспечения могут служить товарно-материальные ценности, золото и драгоценные металлы, свободно конвертируемая валюта, ценные бумаги, страховые полисы, гарантии Правительства, банков и других финансовых учреждений. Использование других видов обеспечения или нарушение основных правил оформления банками не должно допускаться.

3. Эмиссионный механизм

Он представляет собой порядок выпуска денег в оборот и их изъятие из оборота. Безналичные деньги выпускаются коммерческими банками в процессе совершения ими кредитных операций. При погашении ссуд осуществляется изъятие денег из оборота. Выпуск наличных денег производится через расчетно-кассовые центры Центрального банка. Изъятие наличных денег происходит при сдаче денежной наличности коммерческими банками в расчётно - кассовые банки.

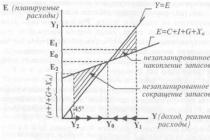

4. Структура денежной массы в обороте

Она рассматривается двояко. Это либо соотношение между наличной и безналичной денежной массой, либо соотношение между денежными знаками разной купюрности во всем объеме денежной массы.

5.Порядок прогнозного планирования денежного оборота

Такой порядок включает систему прогнозирования планов денежного оборота; органы, составляющие эти планы, совокупность показателей, определенных с помощью этих планов; задачи, решаемые с помощью каждого плана.

6. Механизм денежно-кредитного регулирования.

Этот механизм представляет собой набор инструментов денежно-кредитного регулирования, права и обязанности органов, осуществляющие денежно-кредитное регулирование, задачи и объекты денежно- кредитного регулирования.

7. Порядок установления валютного курса и котировка валют

Это означает отношение валюты данной страны, выраженной в валютах другой страны. До перестройки в России использовался порядок установления валютного курса, исходя из золотого содержания различных валют. Однако поскольку в настоящее время ни в одной стране золотое содержание денежной единицы не фиксируется, сейчас используется способ котировки учитывающий колебания покупательной способности национальных валют, а также спрос и предложение той или иной валюты на валютных рынках. Наиболее популярный способ котировки основан на «корзинке» валют, при котором национальная валюта сопоставляется с рядом других национальных валют, входящих в «корзинку».

8. Порядок кассовой дисциплины в хозяйстве

Он отражает набор общих правил, форм первичных кассовых документов, форм отчетности, которыми должны руководствоваться предприятия и организации всех форм собственности при организации налично-денежного оборота, проходящего через их кассы.

Контроль за соблюдением этого порядка возлагаются на коммерческие банки, осуществляющие кассовое обслуживание хозяйств. Современные денежные системы не статичны. Они продолжают развиваться, становясь все более экономичными и эффективными. Общей тенденцией для денежных систем разных стран является расширение применения современной вычислительной компьютерной, электронной техники в организации денежного оборота. Все более широко используется понятие «электронные деньги», представляющие собой уже не записи на бумажных носителях информации, а записи в форме электронных символов, прежде всего на магнитных или других носителях. Это позволяет значительно повысить долю безналичного оборота в совокупном денежном обороте ускорить расчеты, обеспечить лучший контроль банков и налоговых органов за денежным оборотом, добиться существенной экономии издержек обращения.

2 ОСОБЕННОСТИ ДЕНЕЖНОЙ СИСТЕМЫ РФ

2.1 Правовые основы денежной системы РФ

Денежная система любого государства является объектом правового регулирования.

Ведущую роль государства в развитии финансово-кредитной системы обеспечивает Центральный банк России. В ведении Российской Федерации находятся финансовое, валютное регулирование и денежная эмиссия . Эти важнейшие полномочия государства в соответствии со ст. 4 Федерального закона о внесении изменений и дополнений в закон РСФСР «О Центральном банке РСФСР» от 26 апреля 1995 г. отнесены к компетенции Банка России. Денежная эмиссия осуществляется исключительно Центральным банком РФ, основной функцией которого является защита и обеспечение устойчивости национальной валюты – рубля . Причем эту функцию Центральный банк РФ осуществляет независимо от других органов государственной власти. Т.е. необходимо отметить, что Конституция РФ относит Банк России к органам государственной власти.

До 1995 г. вопросы организации денежной системы регулировались отдельным нормативным актом - Законом РФ о денежной системе Российской Федерации от 25 сентября 1992 г., 26 апреля 1995 г. с введением Закона о внесении изменений и дополнений в Закон о Банке России, упомянутый нормативный акт утратил силу, и организация денежной системы возложена законодательством на Банк России.

В соответствии с Законом от 26 апреля 1995 г. основными направлениями деятельности Банка России являются, защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам; развитие и укрепление банковской системы Российской Федерации; обеспечение эффективного и бесперебойного функционирования системы расчетов. В сфере банковского регулирования постоянно происходят серьезные изменения, так как идет формирование и налаживание этой сложной системы. Вступивший в силу федеральный закон содержит также достаточно много статей, регулирующих деятельность коммерческих банков.

Конституция Российской Федерации относит финансовое и валютное регулирование, денежную эмиссию, федеральные банки к предметам ведения Российской Федерации . Следовательно, денежная система имеет конституционную основу, а нормы Конституции о ней являются одновременно нормами конституционного (государственного) права и нормами финансового права.

Нормы финансового права детально фиксируют организацию денежной системы Российской Федерации. Кроме того, с помощью норм финансового права о признаках платежеспособности денежных знаков, об обеспечении порядка обращения наличных денег, основ организации расчетов и т.п. обеспечивается ее нормальное функционирование.

Нормы гражданского права регулируют вопросы права собственности на деньги (денежные знаки), порядок расчетов при сделках гражданско-правового характера.

Нормы административного права устанавливают ответственность за административные правонарушения в сфере денежной системы, главным образом в процессе денежного обращения.

Наконец, нормы уголовного права предусматривают уголовную ответственность за совершение преступлений, направленных против денежной системы (ранее это, в основном, фальшивомонетничество - изготовление или сбыт поддельных денег) .

В УК РФ, впервые введена ответственность за «Злоупотребление при выпуске ценных бумаг (эмиссии)» .

Таким образом, к денежной системе имеют непосредственное отношение нормы многих отраслей права.

Комплекс финансово-правовых норм, специально посвященных денежной системе, содержится в Федеральном законе «О Центральном банке Российской Федерации (Банке России)». Кроме того, отдельные нормы, относящиеся к денежной системе, содержатся в Федеральном законе «О банках и банковской деятельности», в Гражданском кодексе Российской Федерации и в некоторых других законодательных актах Российской Федерации.

Вопросы финансово-технического характера, обеспечивающие функционирование денежной системы (изготовление денежных знаков, правила их перевозки, хранения и инкассации, создание резервных фондов денежных знаков, установление признаков и порядка платежности, замены и уничтожения поврежденных денежных знаков и другие), регулируются нормативными актами Банка России, издаваемыми на основе законодательства.

Денежно-кредитное регулирование экономики Российской Федерации осуществляется Банком России. В порядке указанного регулирования Банк России определяет нормы обязательных резервов, учетных ставок по кредитам, устанавливает экономические нормативы для коммерческих банков, проводит операции с ценными бумагами.

Банк России во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную кредитно-денежную политику, направленную на защиту и обеспечение устойчивости рубля .

Денежное обращение - движение денег в наличной и безналичной формах, обслуживающее кругооборот товаров, а также нетоварные платежи и расчеты.

Право выбирать форму расчетов - наличную или безналичную - принадлежит заинтересованным предприятиям, учреждениям, другим организациям, гражданам. Только в специально предусмотренных законодательством случаях форма расчетов должна быть четко определенной. Это, к примеру, выплата заработной платы, стипендий и пенсий, производимая в наличной форме. Подчеркивая теснейшую связь обращения наличных и безналичных денег, законодательство оперирует категорией «денежная масса». Денежная масса- это денежные знаки, находящиеся в обращении; денежные средства на счетах и во вкладах юридических лиц и граждан; другие безусловные денежные обязательства банков. Банк России может устанавливать ориентиры роста одного или нескольких показателей денежной массы исходя из основных направлений единой государственной денежно-кредитной политики .

Когда учишься, встречаешь всякие новые слова, термины, без которых на экзамене особо не отличишься. Поэтому важно интересоваться смыслом и значением слов. На моих занятиях, я призываю студентов к тому, чтобы валить преподавателя вопросами, пока есть для этого возможность и главное — вполне законное право. Ведь настанет момент, именуемый экзаменом, когда преподаватель будет валить Вас. Отчасти это шутка отчасти нет. Короче говоря, в теме «Денежная система» куча новых слов.

Слово «Система » означает нечто целое, составленное из нескольких упорядоченных элементов.

Денежная система — это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством.

По своей форме денежная система представляет собой организацию денежных отношений в стране или в едином экономическом пространстве, закрепленную соответствующим законодательством.

Вспомните, когда вы играли в командные игры во дворе, у каждой игры есть: участники, смысл игры и правила, при соблюдении которых игра вообще возможна. Так и в случае денежной системы. Эта тоже своего рода игра, вот только на кону стоит жизнь целой страны, а правила касаются обращения денег. Тех самых денег, ради обладания которыми на что только не способен пойти человек….

Стабильной считается такая денежная система, при которой деньги в полном объеме выполняют все свои пять функций. (кто сходу вспомнит о чем идет речь, тот молодец 🙂 Именно денежная система создает условия выполнения деньгами своих функций.

И так, как и зачем возникла денежная система, как она изменялась, развивалась и какая на сегодня должна быть денежная системы, чтобы мы жили счастливо? Об этом эта тема изучения.

Генезис развития денежной системы

Генезис (греч. génesis), происхождение, возникновение; в более широком смысле - зарождение и последующий процесс развития, приведший к определённому состоянию, виду, явлению.

Денежная система зародилась во время функционирования рынков и укрепления государственной власти. Должно место где совершаются сделки, действуют законы спроса, предложения и т.д. и нужна твердая рука что использовать действие этих законов во благо страны.

В каждой стране денежная система складывается исторически. Известны различные типы денежных систем. Так, в условиях существования металлического денежного обращения различали два типа денежных систем: биметаллизм и монометаллизм.

Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар или как знаки стоимости, а в последствии как кредитные деньги (подробнее об этом в темах «Виды денег» и «Теории денег»).

В начале своей истории был установлен медный монометаллизм Это было в Древнем Риме в III – I вв. д. н. э. Потом возник серебряный монометаллизм. Затем начался переход к золотому монометаллизму, но это был постепенный переход и в разных странах по разному, где то серебро, а где то золото, а были государства, где эти два драгоценных металла уживались вместе.

Биметаллизм — денежная система, при которой государство законодательно закрепляет роль всеобщего эквивалента за двумя металлами золотом и серебром, монеты из них функционируют на равных основаниях.

Монометаллизм — денежная система, при которой один денежный металл является всеобщим эквивалентом и одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские билеты, разменная монета), разменные на золото. Существовало три разновидности золотого монометаллизма: золотомонетный стандарт, золотослитковый стандарт и золотодевизный стандарт.

Золотомонетный стандарт — золото выполняет все функции денег, в обращении находятся как золотая монета, так и знаки золота, производится свободная чеканка золотых монет с фиксированным содержанием золота, золотые монеты свободно меняются на знаки золота по нарицательной стоимости.

Золотослитковый стандарт характерен тем, что банкноты обмениваются на золотые слитки, но только при предъявлении определенной их суммы.

Золото-девизный стандарт — что банкноты обмениваются на девизы.

Девизы – платежные средства в иностранной валюте, предназначенные для международных расчетов. Применялась иностранная валюта, разменная на золото. Важная роль золото-девизного стандарта заключалась в том, что он закрепил валютную зависимость одних стран от других, что явилось основой для создания в последующем системы международных валютных договоров и систем валютного регулирования, обеспечивающих относительную устойчивость свободно конвертируемых валют.

Особенности современной денежной системы

- Отмена золотого стандарта.

- Переход к кредитным деньгам.

- Национальная денежная единица – банкнота Центрального Банка.

- Выпуск банкнот под обеспечение активов Центрального Банка.

- Развитие безналичных расчетов.

- Денежно-кредитное регулирование.

Элементы современной денежной системы бумажно-кредитного обращения

Денежная единица — законодательно установленный в стране денежный знак, основной элемент денежной системы страны, являющийся единицей денежного измерения. Например, денежной единицей России является российский рубль.

Порядок обеспечения денежных знаков — это характеристика видов и основных правил их обеспечения. Законом устанавливается, что может служить в качестве обеспечения денежных знаков. Раньше это было золото. А сейчас – активы Центрального Банка.

Эмиссионный механизм — это порядок выпуска и изъятия денежных знаков из обращения; — структура денежной массы, находящейся в обращении.

Эми́ссия денег (отфр. émission - выпуск) - выпуск в обращение новых денег, увеличение обращающейся денежной массы. Эмиссия - это такой выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении. Эмиссия бывает наличная и безналичная.

Есть разница таких понятий как «выпуск денег в хозяйственный оборот» и «эмиссия денег». Но это уже другая история. Об этом хорошо написал Лаврушин О.И. в книге «Деньги. Кредит. Банки».

Структура денежной массы в обращении — представляет собой соотношение наличных и безналичных денег, а также соотношение денежных знаков разной купюрности в общем денежном обороте.

Выглядит это примерно так. Хотя, если построить диаграмму то будет выглядеть покрасивее.

Денежная масса

М2 (национальное определение) в 2009 — 2011 году

(млрд. руб.)

|

|||||||||||||||||||||||||||||||

Прогнозное планирование – система планов денежного оборота. Поскольку денежная система должна быть устойчивой и эластичной необходимо планировать объем и структуру денежной массы в будущем.

Механизм денежно-кредитного регулирования — это набор инструментов влияния на экономику. ЦБ РФ проводит денежно кредитную политику используя в основном рыночные методы и инструменты: ставка рефинансирования, норма обязательных резервов, операции на открытом рынке. Подробнее о теме «Денежно кредитная политика» или на сайте www.cbr.ru

Важная информация!

28.02.11 Ставка рефинансирования Банка России повышена до 8%.

с 1 /04 /2011 Нормативы обязательных резервов повышаются по обязательствам кредитных организаций перед юридическими лицами-нерезидентами в валюте Российской Федерации и в иностранной валюте – с 4,5 до 5,5%; по обязательствам перед физическими лицами и иным обязательствам кредитных организаций в валюте Российской Федерации и в иностранной валюте – с 3,5 до 4,0%.

Установление валютного курса — определение пропорций обмена валют. Валютный курс — это «цена» денежной единицы данной страны, выраженная в иностранной валюте или международных валютных единицах. В России используется прямая валютная котировка. Курс формируется на основе бивалютной корзины. Бивалютная корзина – ориентир курсовой политики ЦБ РФ для определения реального курса рубля к доллару и евро.

Порядок кассовой дисциплины — отражает набор общих правил, форм документов и отчетности, которыми должны руководствоваться предприятия при организации налично-денежного оборота.

Кассовая дисциплина — выполнение организациями правил совершения операций с наличными деньгами.

Денежная система России 2011 г.

Современной российской денежной системой стоит считать с момента денежной реформы 1998 года. У нас введение на территории других денежных единиц запрещено. Курс рубля устанавливается ЦБ РФ. Стремимся к плавающему валютному курсу, но пока действует режим валютного коридора.

Выпускаемые банкноты и монеты Цб РФ обеспечены его активами. Действуют наличные (банкноты и монеты) и безналичные расчеты (суммы на счетах). Существуют правила и принципы организации этих расчетов.

В 2010 — 2011 г. на фоне восстановления экономической активности и усиления платежного баланса состояние денежной сферы в целом характеризовалось ростом спроса на национальную валюту, высоким уровнем банковских резервов, снижением процентных ставок и постепенным увеличением кредитования реального сектора экономики.

Так, что дорогие студенты, тенденции в нашей денежной системе весьма положительные.

удачи на экзамене.

Современные денежные системы представляют собой систему, в рамках которой отдельные элементы находятся в определенном единстве. Элементами денежной системы являются:

· наименование денежной единицы;

· принципы организации денежной системы;

· масштаб цен;

· виды и порядок обеспечения денежных знаков;

· эмиссионный механизм;

· структура денежной массы;

· порядок прогнозирования и планирования денежного оборота;

· механизм денежно-кредитного регулирования;

· порядок установления валютного курса;

· порядок кассовой дисциплины.

Наименование денежной единицы. Формирование денежной системы любого государства начинается с установления названия монет и определения денежной единицы. Например, в США - это доллар, в Великобритании - фунт стерлингов, в странах ЕС – евро, в России - рубль и т.д.

Денежная единица - установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех экономических активов (кроме самих денег).

Как правило, она делится на мелкие кратные части. Все денежные знаки, монопольно эмитируемые центральным банком, есть законные платежные средства. Законные платежные средства - это денежные знаки, которые по закону являются обязательными к приему в погашение долга на территории данного государства. Все законные платежные средства являются деньгами, но не все деньги являются законными платежными средствами. Иностранная валюта не считается законным платежным средством. Отдельные субъекты экономических отношений могут быть готовы принять в уплату причитающегося долга различные денежные знаки, но законными платежными средствами называются только денежные знаки, которые они обязаны принимать в уплату по закону.

· принцип централизованного управления денежной системой . В условиях рынка централизованное управление денежной системой базируется преимущественно на экономических методах, основанных на мотивации деятельности хозяйствующих субъектов;

· принцип планирования денежного оборота в условиях рынка на основе составления соответствующих прогнозов;

· принцип устойчивости и эластичности денежного оборота : денежная система должна удовлетворять потребности экономики в денежных средствах, но не допускать развития инфляционных процессов;

· принцип кредитного характера денежной эмиссии означает, что эмиссия наличных и безналичных денег осуществляется на основе кредитных операций;

· принцип обеспеченности эмитируемых денег ;

· принцип независимости центрального банка от государства в области проведения эмиссионных операций, в решении задачи обеспечения устойчивости национальной денежной единицы, комплексного использования инструментов денежно-кредитного регулирования, предоставления денежных средств правительству в порядке кредитования;

· принцип надзора и контроля за денежным оборотом : государство через банковскую, финансовую систему, налоговые органы должно обеспечивать постоянный надзор и контроль за денежным оборотом и основными денежными потоками в экономике.

Государство обеспечивает постоянный контроль за денежным оборотом и его элементами: пропорциями между объемами наличного и безналичного оборота.

На территории государства допускается функционирование только национальной валюты. Население может свободно обменивать национальную валюту на валюту других стран, но использовать валюту, полученную при обмене, разрешается только для платежей за рубежом.

Государством осуществляется регламентация обеспеченности денежных знаков, в частности устанавливается, какие виды товарно-материальных ценностей, драгоценных металлов и камней, иностранной валюты, ценных бумаг и т.п. могут служить обеспечением денежной эмиссии.

Государством устанавливается структура денежной массы в обороте. С одной стороны, это достигается через установление пропорций между наличным и безналичным оборотом, с другой - через определение пропорций между денежными знаками разной купюрности во всем объеме денежной массы.

Важным принципом является обязательность исполнения кассовой дисциплины. Порядок кассовой дисциплины отражает набор общих правил, форм первичных кассовых документов, форм отчетности, которыми должны руководствоваться предприятия, организации и учреждения всех форм собственности при организации налично-денежного оборота, проходящего через их кассы. Контроль за соблюдением кассовой дисциплины возлагается на коммерческие банки. По мере развития и совершенствования денежной системы все большее место в ней занимают различные формы безналичных расчетов, что делает ее более прозрачной для контроля, гибкой, экономит временные и материальные затраты.

Государством определяется и порядок установления курса национальной валюты по отношению к иностранным валютам.

Затем определяется масштаб цен – как выбор денежной единицы страны и как средство выражения стоимости товара через весовое содержание денежного металла в этой выбранной единице. Масштаб цен устанавливается государством с учетом покупательной способности денег на внутреннем рынке и существующих цен на золото и серебро на мировом рынке. Из-за постоянного снижения покупательной способности национальной валюты и роста цен на золото страны - члены МВФ в 1978 году отказались от определения официального, твердо фиксированного золотого содержания денежной единицы. Его определение в указанных условиях потеряло всякий смысл.

Государство определяет виды денег и денежных знаков – находящиеся в обращении и являющиеся законным платежным средством знаки (кредитные деньги, банкноты и монеты).

Важный элемент денежной системы - порядок эмиссии неразменных на золото кредитных и бумажных денег. Эмиссионный механизм - это порядок эмиссии наличных и безналичных денег в оборот и их изъятия.

Разные экономические и исторические предпосылки возникновения и использования кредитных и бумажных денег предопределили и разный порядок их эмиссии. Эмиссию кредитных денег осуществлял эмиссионный банк. Ее размеры были ограниченны. Выпущенные в обращение кредитные деньги обеспечивались золотым запасом эмиссионного банка, валютными резервами, векселями. Эмиссию бумажных денег осуществляло государство (государственное казначейство). Эти деньги не имели специального обеспечения. Они держались на авторитете государственной власти.

В настоящее время эмиссия неразменных на золото денежных знаков монополизирована государством. Независимо от вида денежных знаков, их эмиссию осуществляют эмиссионные банки, которые организуют денежное обращение в стране и отвечают за его состояние. Это стирает грани между кредитными и бумажными деньгами, которые являются законным платежным средством на внутреннем рынке страны, а некоторые из валют - даже на внешнем рынке (конвертируемые валюты). И те и другие выступают в виде банковских билетов. Эмиссия банковских билетов осуществляется эмиссионным банком страны в процессе кредитования коммерческих банков, государства, операций, связанных с покупкой иностранной валюты, государственных ценных бумаг. В результате происходит рост денежной массы за счет увеличения остатка как наличных денег, так и платежных или потенциально возможных платежных средств в сфере безналичных расчетов.

В экономически развитых странах денежный оборот более чем на 90% осуществляется в форме безналичных расчетов. Поэтому и увеличение денежной массы в обращении происходит главным образом не за счет эмиссии банкнот (наличных денег), а благодаря депозитно-чековой эмиссии. Эмиссия банкнот связана с кассовым обслуживанием народного хозяйства - коммерческих банков, государственного бюджета, государственного долга и т.д., когда необходимо увеличение кассового резерва наличных денег.

Депозитно-чековая эмиссия осуществляется в процессе кредитования эмиссионным банком коммерческих банков. В каждый конкретный период кредитные отношения эмиссионного банка с коммерческими банками определяются его денежно-кредитной политикой, направленной на укрепление денежного обращения в стране. В результате происходит увеличение или сокращение кредитных вложений в народное хозяйство.

Увеличение кредитных вложений предполагает депозитно-чековую эмиссию, что ведет к росту денежной массы как за счет увеличения остатков средств на счетах клиентов коммерческих банков, так и за счет наличных денег в сфере обращения. Депозитно-чековая эмиссия осуществляется путем записи суммы предоставленного кредита на корреспондентские счета коммерческих банков, счета госбюджета в центральном банке. Так как выдача кредита в этом случае не связана с предварительным формированием ресурсов, то по своей природе это есть не что иное, как открытие мнимого вклада, на основе которого в дальнейшем увеличатся некоторые денежные агрегаты - М 1 , М 2 , М 3 и т.д.

На величину денежной массы влияют также и операции коммерческих банков. Во-первых, сумма выданного кредита и зачисленного на счет клиента увеличивает денежный агрегат М 2 . Во-вторых, увеличение остатков средств на расчетных и текущих счетах клиентов увеличивает кредитные ресурсы коммерческого банка, предопределяя, таким образом, дальнейший рост кредитных вложений. В-третьих, выпущенные коммерческими банками банковские векселя, депозитные сертификаты могут использоваться как средства платежа, что означает увеличение денежной массы в обращении.

Определяя элементы денежной системы, государство в законодательном порядке предусматривает экономические инструменты регулирования денежной массы в обращении.

Механизм денежно-кредитного регулирования представляет собой совокупность инструментов денежно-кредитного регулирования (прямых и косвенных), права и обязанности органов денежно-кредитного регулирования.

Центральный банк как эмиссионный центр страны постоянно изучает состояние денежного обращения и совершенствует его организацию. Он располагает целой системой экономических и административных мер по регулированию денежной массы в обращении.

К наиболее распространенным мерам экономического регулирования денежного обращения относятся:

· политика учетной ставки, т.е. регулирования величины процента по ссудам, предоставляемым центральным банком коммерческим банкам;

· операции на открытом рынке, связанные с покупкой и продажей государственных и других ценных бумаг;

· изменение норматива обязательных резервов коммерческих банков в центральном банке.

В настоящее время наиболее распространенный инструмент регулирования денежной массы в обращении - операции центрального банка на открытом рынке. Так, в целях сокращения денежной массы центральный банк может активизировать продажу государственных ценных бумаг, иностранной валюты. В результате из обращения изымается часть наличных денег, и сокращаются остатки денежных средств на счетах клиентов банков. В то же время увеличение предложения государственных ценных бумаг на финансовом рынке может привести к повышению их доходности (для покупателей), к росту ссудного процента и снижению спроса на кредит. Все в комплексе и влияет на величину и структуру денежной массы в обращении.

В странах с развитой рыночной экономикой важным методом регулирования денежного обращения является процентная (или учетная) политика центрального банка. Повышая или понижая официальную учетную ставку, банк стимулирует «кредитную экспансию» или «кредитную рестрикцию», что, в свою очередь, влияет на уровень рыночного процента. При росте кредитных вложений денежная масса увеличивается, при сокращении - уменьшается. Как уже указывалось, регулирование учетной ставки, как правило, осуществляется в сочетании с операциями на открытом рынке.

На величину кредитных ресурсов коммерческих банков, а следовательно, и на объем кредитных вложений влияет такая мера центрального банка, как изменение норматива обязательных резервов коммерческих банков в центральном банке. По мнению западных экономистов, эта мера является «грубым» инструментом регулирования денежной массы в обращении. В США практика обязательных резервов была введена еще в 1923 г. До 1933 г. норма обязательных резервов коммерческих банков в федеральной резервной системе не пересматривалась. Поэтому данная мера в денежно-кредитном регулировании роли не играла. Ее назначение сводилось к созданию страхового резерва для выплаты вкладов клиентам коммерческих банков в случае их банкротства. В 1933 г. произошел резкий рост избыточных резервов в банковской системе США, который мог привести к инфляционному взрыву. В связи с этим было принято решение о возможности изменения норм обязательного резервирования. Минимальные резервы стали выполнять две функции:

· образования страхового резерва;

· денежно-кредитного регулирования денежной массы в обращении.

В последующие годы этот инструмент был перенят многими странами, в том числе Германией в 1948 году, Францией в 1967 году, Испанией в 1979 году.

Желание коммерческих банков приумножить свои доходы заставляет их идти по пути мультипликативного роста пассивов и выпуска собственных платежных средств. Поэтому попытки центрального банка повлиять на величину денежной массы через изменение нормы обязательных резервов часто не достигают цели.

К административным мерам регулирования денежной массы в обращении можно отнести ограничения, установленные для коммерческих банков на выдачу отдельных видов кредита, например, на выдачу потребительского кредита, кредита биржевым спекулянтам. В некоторых странах для коммерческих банков устанавливаются предельные нормы годового прироста банковского кредита. Такие ограничения могут устанавливать центральный банк и соответствующие правительственные органы.

Порядок установления валютного курса. Валютный курс определяется на основании котировки. Котировка валют позволяет определить соотношение двух денежных единиц, предложенных для обмена. Это соотношение не может быть постоянным, т.к. меняется спрос и предложение на валютном рынке. Котировку проводят центральные (национальные) банки и крупнейшие коммерческие банки. Различают официальную и свободную (рыночную) котировки валют.

В настоящее время чаще всего используется способ котировки на основе «корзины валют», при котором национальная валюта сопоставляется с рядом других национальных валют, входящих в «корзину».

Порядок кассовой дисциплины - набор общих правил, форм первичных кассовых документов, форм отчетности, которыми должны руководствоваться хозяйствующие субъекты при организации наличного денежного оборота, проходящего через их кассы.

Порядок обеспечения денежных знаков.

Государственным законодательством устанавливается, что в качестве обеспечения могут служить товарно-материальные ценности, золото и драгоценные металлы, свободно конвертируемая валюта, ценные бумаги, страховые полисы, гарантии Правительства, банков и других организаций и т.д. Использование других видов обеспечения или нарушение основных правил оформления банками обеспечения не должно допускаться.

Эмиссионный механизм.

Он представляет собой порядок выпуска денег в оборот и их изъятия из оборота. Выпуск денег в обращение каждодневно сочетается с изъятием их из обращения. Поэтому эмиссия понимается как такой выпуск денег, который приводит к общему увеличению денежной массы, находящейся в обороте.

Безналичные деньги выпускаются коммерческими банками в процессе совершения ими кредитных операций. При погашении ссуд осуществляется изъятие денег из оборота. Выпуск наличных денег производится через расчетно-кассовые центры центрального банка. Изъятие наличных денег происходит при сдаче денежной наличности коммерческими банками в расчетно-кассовые центры.

Структура денежной массы в обороте.

Она рассматривается двояко. Это либо соотношение между наличной и безналичной денежной массой, либо соотношение между денежными знаками разной купюрности во всем объеме денежной массы. Денежный оборот – это процесс движения (кругооборот) денег в наличной и безналичной формах, в процессе которого деньги выполняют функции обращения и платежа. В основном деньги постоянно находятся не в статичном состоянии, а в движении. Таким образом, денежный оборот представляет собой форму существования денег и является элементом денежной системы.

Современная денежная система России, как и большинства других стран, основана на неразменных на золото деньгах. Основные положения денежной системы Российской Федерации определены в Федеральном законе от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (в редакции от 10 января 2003 г.).

1.Наименование денежной единицы.

Согласно Закону от 10 июля 2002 г. № 86-ФЗ, официальной денежной единицей (национальной валютой) Российской Федерации является рубль, который равняется 100 копейкам. В России в период с 1922 по 1947 г. существовали два наименования денежной единицы: «рубль» и «червонец». После [Денежная реформа 1947 года, денежной реформы 1947 г], и вплоть до настоящего времени в России сохранилось единое название денежной единицы «рубль», что было закреплено в принятом парламентом страны Законе «О денежной системе Российской Федерации» и в последующем Законе «О Центральном банке Российской Федерации».

Законом запрещен выпуск иных денежных единиц и денежных суррогатов, подчеркнута ответственность лиц, нарушающих единство денежного обращения. Официальное соотношение между рублем и золотом или другими ценными металлами не устанавливается. Исключительное право выпуска наличных денег, организация обращения и изъятие их из обращения на территории Российской Федерации принадлежит ЦБ РФ.

Видами денег, имеющими законную платежную силу, являются банковские билеты (банкноты ) и металлическая монета, образцы которых утверждаются Банком России. Банкноты и металлическая монета являются безусловными обязательствами ЦБ и обеспечиваются его активами. Они обязательны к приему по их нарицательной стоимости на всей территории Российской Федерации по всем видам платежей, а также для зачисления на счета, вклады, депозиты и для перевода.

Закон разделил полномочия Правительства РФ и ЦБ РФ в области изготовления денежных знаков. Центральный банк РФ несет ответственность лишь за планирование объемов их производства.

В целях организации наличного денежного обращения на него возложены следующие функции:

прогнозирование и организация производства банкнот и металлических монет;

создание резервных фондов банкнот и монет;

определение правил хранения, перевозки и инкассации наличных денег;

установление признаков платежности денежных знаков и порядка замены и уничтожения денежных знаков;

утверждение правил ведения кассовых операций для кредитных организаций.

В 2002 г. Банк России ввел в действие Положение «О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации» от 9 октября 2002 г. № 119-П (в редакции от 1 июня 2004 г.).

Порядок обеспечения денежных знаков.

Государственным законодательством (федеральные законы «О Центральном банке Российской Федерации», «О банках и банковской деятельности») устанавливается, что может служить в качестве обеспечения денежных знаков (товарно-материальные ценности, золото и драгоценные металлы, свободно конвертируемая валюта, ценные бумаги, страховые полисы, гарантии Правительства РФ банков и других организаций и т.д.). Использование других видов обеспечения или нарушение основных правил обеспечения допускаться не должно.

Эмиссионный механизм представляет собой порядок выпуска денег в оборот и их изъятия из оборота. Безналичные деньги выпускаются коммерческими банками в процессе совершения ими кредитных операций. При погашении ссуд осуществляется изъятие денег из оборота. Выпуск наличных денег производят расчетно-кассовые центры Центрального банка РФ. Изъятие наличных денег происходит при сдаче денежной наличности коммерческими банками в расчетно-кассовые центры.

Структура денежной массы в обороте рассматривается двояко. Это либо соотношение между наличной и безналичной денежной массой, либо соотношение между денежными знаками разной купюр ности во всем объеме денежной массы.

Порядок прогнозного планирования денежного оборота

Включает в себя систему прогнозных планов денежного оборота; органы, составляющие эти планы; совокупность показателей, определяемых с помощью этих планов; задачи, решаемые с помощью каждого плана.

Механизм денежно-кредитного регулирования представляет собой набор инструментов денежно-кредитного регулирования (методы); права и обязанности органов, осуществляющих денежно- кредитное регулирование; задачи и объекты денежно-кредитного регулирования.