Модернизацию промышленных предприятий, домов и сооружений зачастую путают с их реконструкцией. Подвергнуть такой процедуре можно различные объекты с любым целевым назначением, и изменение качественных характеристик далеко не всегда определяет понятие. Попробуем разобраться, в чём разница между данными категориями и насколько она существенна.

Определение

Модернизация – это обновление объекта для приведения в соответствие современным нормам, критериям, требованиям. Модернизировать можно систему образования, производство, технику или автомобиль.

Реконструкция – это целенаправленная деятельность по изменению параметров строений и сооружений, отдельных элементов объектов (высота, этажность и т.д.), внедрение и обновление инженерных сетей.

Сравнение

Таким образом, реконструкция – это либо восстановление исходного состояния объекта, либо его коренное переустройство. Данный комплекс мероприятий может быть реализован только в строительстве и архитектуре. Применительно к этой отрасли, реконструкция направлена на изменение технических показаний (улучшение планировки здания, увеличение общей площади, восстановление первоначального облика).

Модернизация – обновление сооружения в связи с его моральным старением. Непосредственно перед проведением данных мероприятий оно уже не соответствует нормам и правилам: устарели инженерные коммуникации, уровень теплоизоляции, безопасности. В сфере промышленности реконструкция – это восстановление производственных комплексов, которые длительное время не выполняли своих функций. Модернизация – изменение имеющихся объектов с целью наладить выпуск современной продукции и повысить конкурентоспособность конкретного завода, фабрики.

Выводы сайт

- Основная цель. Предназначение модернизации – коренное переустройство объекта, внедрение новых систем и сетей, которые сделают его современным. Цель реконструкции – изменение характеристик здания, производственного комплекса, улучшение его качеств.

- Причина проведения. Модернизация осуществляется в связи с тем, что объект устарел, а реконструкция – в связи с общим износом.

- Состояние объекта. После реконструкции улучшаются качества объекта, повышаются экономические и технические характеристики, либо полностью восстанавливается исходное состояние. После модернизации функции объекта могут коренным образом изменяться.

Полищук Вадим Игоревич,

Руководитель проектов

Капитальный ремонт и реконструкция: многие ошибочно понимают эти термины как синонимы. На самом деле, это не так. Между реконструкцией и капитальным ремонтом любого строения существует значительная разница. В чём она заключается - будет разъяснено в данном материале.

Заполняя форму Вы соглашаетесь с нашей политикой конфиденциальности и даете согласие на рассылку

Что такое капитальный ремонт

Капитальный ремонт производится в строительстве при необходимости восстановления характеристик объекта до текущих нормативов, с восстановлением и (или) заменой любых частей строительного объекта.

Определение капитального ремонта по Градостроительному кодексу

Капитальный ремонт объектов капитального строительства

(за исключением линейных объектов) - это замена и (или) восстановление строительных конструкций объектов капитального строительства или элементов таких конструкций, за исключением несущих строительных конструкций, замена и (или) восстановление систем инженерно- технического обеспечения и сетей инженерно-технического обеспечения объектов капитального строительства или их элементов, а также замена отдельных элементов несущих строительных конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановление указанных элементов (ст. 1, п. 14.2 Градостроительного Кодекса РФ).

Капитальный ремонт линейных объектов - это изменение параметров линейных объектов или их участков (частей), которое не влечет за собой изменение класса, категории и (или) первоначально установленных показателей функционирования таких объектов и при котором не требуется изменение границ полос отвода и (или) охранных зон таких объектов (ст. 1, п. 14.3 Градостроительного Кодекса РФ).

Исходя из определения, видно, что при проведении капитального ремонта (за исключением линейных объектов) не изменяются основные технико-экономические показатели (площадь застройки, строительный объем, полезная площадь, число этажей).

Определения объекта капитального строительства и линейного объекта

К объектам капитального строительства относятся здания, строения, сооружения и объекты, строительство которых не завершено (за исключением временных построек, навесов, киосков и др. подобных объектов). Объектами капитального ремонта являются, например, жилые здания и их части (крыши, стены и т.д.), многоквартирные дома и придомовые территории, сооружения, помещения и др.

К линейным объектам по определению Градостроительного Кодекса относятся линии электропередачи, линии связи (в том числе линейно-кабельные сооружения), трубопроводы, автомобильные дороги, железнодорожные линии и другие подобные сооружения. К капремонту линейных объектов относится, например, капитальный ремонт дороги, ремонт моста и инженерных систем.

Что относится к капитальному ремонту зданий и сооружений

Капитальной ремонт проводится при их физическом износе и разрушении. К нему относятся работы по восстановлению или замене составных частей зданий (сооружений) или целых конструкций, деталей и инженерно-технического оборудования.

Цель капитального ремонта

Целью проведения является устранение неисправности всех изношенных элементов, включая частичную замену или усиление фундаментов, несущих стен, каркасов, крыши и кровли на более долговечные, экономичные и ремонтопригодные материалы.

Виды капитального ремонта

Капитальный ремонт по принципу качества планировки, степени внутреннего благоустройства и технического состояния зданий подразделяется на комплексный и выборочный.

Комплексный капитальный ремонт - это ремонт с заменой конструктивных элементов и инженерного оборудования и их модернизацией. Он включает работы, охватывающие все здание в целом или его отдельные секции, при котором возмещается их физический и функциональный износ.

Выборочный капитальный ремонт - это ремонт с полной или частичной заменой отдельных конструктивных элементов зданий и сооружений или оборудования, направленные на полное возмещение их физического и частично функционального износа.

Смежные понятия

В Градостроительном кодексе модернизация здания трактуется как совершенствование технико-экономических свойств и характеристик объекта, осуществляемое путем замены систем и конструктивных элементов объекта на более эффективные. При капремонте объектов капитального строительства может проводиться модернизация здания: улучшение планировки путём демонтажа старых не несущих перегородок и возведения новых, переоборудование старых инженерных сетей на новые и современные. Аналогичная ситуация - с линейными объектами. Например, при капитальном ремонте дорог и мостов количество полос для движения не увеличивается, показатели наружных инженерных сетей, такие, как мощность, давление, напряжение - не изменяются. Но при этом допускается замена материалов на иные, с лучшими эксплуатационными характеристиками. Например, замена чугунных труб на полипропиленовые, алюминиевого кабеля - на медный и т. д.

Техническое перевооружение отличается от капитального ремонта главным образом наличием изменений технологического процесса.

Перепланировка при капитальном ремонте возможна только в том случае, если изменяется конструктивная схема здания.

Что такое реконструкция

В Российском законодательстве встречается несколько значений термина «реконструкция», в т.ч. в Налоговом, Жилищном и Градостроительном кодексах.

Определение реконструкции по Градостроительному кодексу

Реконструкция объектов капитального строительства (за исключением объектов линейного строительства) - это изменение параметров объекта капитального строительства, его частей (высоты, количества этажей, площади, объема), в том числе надстройка, перестройка, расширение объекта капитального строительства, а также замена, перепланировка и (или) восстановление несущих строительных конструкций объекта капитального строительства, за исключением замены отдельных элементов таких конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановления указанных элементов (ст. 1, п. 14 Градостроительного Кодекса РФ). Примером работ с объектами капстроительства является реконструкция жилых домов и помещений, общественных зданий и т.д.

Реконструкция линейных объектов - это изменение параметров линейных объектов или их участков (частей), которое влечет за собой изменение класса, категории и (или) первоначально установленных показателей функционирования таких объектов (мощности, грузоподъёмности и других) или при котором требуется изменение границ полос отвода и (или) охранных зон таких объектов (ст. 1, п. 14.1 Градостроительного Кодекса РФ). Примером работ с линейными объектами является реконструкция инженерных сетей (систем водоснабжения и водоотведения, электрических, газовых, тепловых коммуникаций и т.д.).

Трактовка понятия реконструкции в различных нормативных документах

Согласно Налоговому кодексу, к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей, осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

Очевидно, что определения термина «реконструкция», данные Налоговым и Градостроительным кодексами, существенно отличаются. Возникает вопрос: каким из определений следует руководствоваться, или одно дополняет другое? Тогда получается, что переустройство - это и есть реконструкция?

Однако, в Жилищном кодексе нет определения реконструкции, в то время, как термин «переустройство» является синонимом капитального ремонта, в части «замена и (или) восстановление систем инженерно-технического обеспечения и сетей инженерно-технического обеспечения». Выходит, трактовка из Налогового кодекса противоречит Градостроительному и Жилищному кодексам?

Попробуем прояснить. В соответствии с пунктом 1 статьи 11 Налогового кодекса Российской Федерации (далее - НК РФ), институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Таким образом, если в здании производится продукция (иными словами - если здание, о котором идёт речь, производственного назначения) и продукция эта облагается налогом, то необходимо руководствоваться определением из Налогового кодекса. То есть, реконструкцией в данном случае будет являться замена и (или) установка оборудования на более совершенное, которое сможет изготавливать новую продукцию или позволит увеличить объемы или улучшить качество продукции. Если предполагается заменить старое, морально и физически устаревшее оборудование на новое, современное, то это будет являться техническим перевооружением; при этом разрешается изменить технологию производства, но не допускается увеличение производственных мощностей и не идет речь о количестве и качестве выпускаемой продукции.

Смежные понятия

При реконструкции так же может осуществляться модернизация свойств и технических характеристик зданий, систем и элементов. Однако, не стоит путать эти понятия, так как они являются взаимодополняющими.

Реконструкция здания отличается от технического перевооружения необязательностью изменения технологического процесса и, напротив, обязательным характером замены (восстановления) несущих конструкций.

Перепланировка при реконструкции является частью понятия реконструкции зданий и сооружений и включает в себя работы, затрагивающие положение несущих стен и конструкций здания.

Реставрацию часто путают с реконструкцией, однако эти понятия различаются, главным образом тем, что к реставрации относятся работы по укреплению и восстановлению зданий и сооружений, которые являются памятниками истории, культуры и искусства.

Приобретает популярность реконструкция домов, заброшенных зданий с целью адаптации под современные нужды, которая называется реновацией зданий. Например, реконструкция и перестройка здания заброшенного завода или фабрики с целью превращения в офисный центр.

Отличия реконструкции и капитального ремонта

Капитальный ремонт и реконструкция, исходя из определений Градостроительного кодекса отличаются степенью изменения объекта строительства. При капитальном ремонте зданий и сооружений объекты возвращаются к их первичному состоянию, пригодному для эксплуатации; при реконструкции же могут производиться изменения ключевых технико-экономических параметров строительного объекта.

Например, при реконструкции автомобильной дороги меняется категория дорог, ширина проезжей части, если это наружные инженерные сети - то меняется их мощность и протяженность. При реконструкции объектов капитального строительства необходимо не только устранить накопившийся физический и моральный износ, но и довести объект до соответствия всем действующим нормам и правилам.

Большинство ремонтируемых зданий не соответствуют всем действующим нормам, и это понятно, ведь часто возраст здания исчисляется десятилетиями, а нормы меняются чуть ли не каждый год.

Поэтому при капитальном ремонте допускается некоторое отступление от действующих норм. Например, принято решение отремонтировать крышу здания; при этом не нужно благоустраивать прилегающую территорию, увеличивать количество парковочных мест, утеплять фасады и т. д. А если решено провести реконструкцию здания, например, возвести пристройку или вместо неэксплуатируемого чердака сделать мансарду, то необходимо довести всё здание до требуемых действующих норм, начиная от современных архитектурных решений, планировок, и заканчивая требованиями по энергетической эффективности здания.

Разрешение на строительство при проведении капитального ремонта получать не требуется, а процедура подготовки к строительству и ввод в эксплуатацию здания пройдет гораздо проще, быстрее и дешевле, чем при реконструкции здания. Разрешение на реконструкцию здания зачастую требуется органами государственного и местного управления, а процедура получения разрешительных документов является длительной и трудоемкой. Это связано с тем, что при реконструкции дома может производиться новое строительство, очень распространенной практикой является надстройка мансарды на крыше здания.

Что касается проектирования капитального ремонта и реконструкции, то при проведении каждого из типов работ необходимо планирование и составление проекта. Это связано с тем, что проведение строительных работ в здании или части здания так или иначе может влиять на соседние здания в квартале. Именно поэтому, работы важно проводить после согласования с генеральным планом квартала. При этом составление проекта на реконструкцию является более трудоемкой процедурой и часто требует дополнительных согласований проектного задания и проекта организации работ.

Разницу между капитальным ремонтом и реконструкцией прекрасно понимают застройщики, всеми силами пытаясь «уйти» от реконструкции здания, так как подготовка документов может занимать больше года, а в иных случаях - и не один год. В результате возникают спорные вопросы между органами местного управления и заинтересованными лицами.

В следующей статье мы расскажем о спорных ситуациях, возникших при проведении капитального ремонта зданий, с которыми нам приходилось сталкиваться на практике.

Присоединяйтесь к более 3 тыс. наших подписчиков. 1 раз в месяц мы будем отправлять на ваш email дайджест лучших материалов, опубликованных у нас на сайте, на странице в LinkedIn и Facebook.

В титуле стройки фигурирует слово - «модернизация». По сути дела идет полная замена оборудования и всех инженерных систем промышленного здания в пределах существующего цеха.

При определении стоимости работ у проектировщиков возник вопрос, как следует понимать и к чему относить модернизацию? В частности, следует или не следует при определении стоимости работ применять коэффициента 1,15 и 1,25?

Ответ

Многие нормативные правовые акты начинаются с определений понятий и терминов, применяемых в документе. В тех случаях, когда для ключевых терминов нет четкого и однозначного определения, применение норм законодательства на практике вызывает массу вопросов и спорных ситуаций.

Для инженеров-сметчиков таким документом является, в первую очередь, «Методика определения стоимости строительной продукции на территории Российской Федерации» . В пунктах 3.2. - 3.8. даются определения нового строительства, реконструкции, технического перевооружения, капитального и текущего ремонта. В указанных пунктах «модернизация» упоминается при описании терминов «реконструкция» и «техническое перевооружение», но отдельной, детальной расшифровки термина «модернизация» нет.

Упоминается «модернизация», но без детальной расшифровки, и в п. 2. ст. 257 Налогового кодекса РФ: «2. Первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

К работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.

В целях настоящей главы к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его техникоэкономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

К техническому перевооружению относится комплекс мероприятий по повышению техникоэкономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным ».

Более подробное определение «модернизации» приводится в «Правилах обследования несущих строительных конструкций зданий и сооружений» СП 13-102-2003, принятых и рекомендованных к применению постановлением Госстроя России от 21 августа 2003 г. .4» 153: «Модернизация здания - частный случай реконструкции, предусматривающий изменение и обновление объемно-планировочного и архитектурного решений существующего здания старой постройки и его морально устаревшего инженерного оборудования в соответствии с требованиями, предъявляемыми действующими нормами к эстетике условий проживания и эксплуатационным параметрам жилых домов и производственных зданий ».

Близкое к такому определению «модернизации» (применительно к сфере ЖКХ) приведено в «Методических рекомендациях по формированию состава работ по капитальному ремонту многоквартирных домов, финансируемых за счет средств, предусмотренных Федеральным законом от 21 июля 2007 года № 185-ФЗ «О Фонде содействия реформированию жилищно-коммунального хозяйства» (утв. Госкорпорацией «Фонд содействия реформированию ЖКХ» 15.02.2013).

«...Модернизация здания - комплекс мероприятий, предусматривающий обновление функционально устаревшего планировочного решения существующего здания, используемых материалов и его инженерного оборудования в соответствии с требованиями, предъявляемыми действующими нормами к условиям проживания и эксплуатационным параметрам жилых домов. Сущность модернизации жилищного фонда заключается в улучшении его потребительских качеств путем повышения уровня благоустройства, а также в приведении зданий в соответствие с функциональными требованиями путем применения современных строительных конструкций, материалов ...».

Итак: модернизация - это коренное переустройство сооружения в связи с его моральным старением. Модернизация направлена на полное обновление объекта недвижимости, приведение его в соответствие с существующими техническими условиями, нормами, требованиями, показателями качества. В сфере промышленности модернизация - это изменение имеющихся объектов с целью наладить выпуск современной продукции и повысить конкурентоспособность конкретного завода, фабрики.

В отличие от реконструкции модернизация не приводит к увеличению объема здания или сооружения. Проводимые работы нацелены исключительно на качественное изменение объекта, изменение его основного функционального назначения и всегда осуществляются в существующих габаритах объекта недвижимости.

Учитывая вышеизложенное, при определении стоимости работ модернизацию следует рассматривать, как частный случай реконструкции. Порядок применения коэффициентов К = 1,15 и К = 1,25 по пункту 4.7 при выполнении работ по модернизации должен быть таким же, как для работ по реконструкции.

Модернизацию промышленных предприятий , домов и сооружений зачастую путают с их реконструкцией. Подвергнуть такой процедуре можно различные объекты с любым целевым назначением , и изменение качественных характеристик далеко не всегда определяет понятие. Попробуем разобраться, в чём разница между данными категориями и насколько она существенна.

Раньше большинство организаций просто выбирали полезную жизнь , удобную для целей налогообложения, или которая казалась разумной при первоначальном признании, а затем никогда не давала дальнейших размышлений о корректировке этой оценки полезной жизни в будущих периодах, независимо от изменений в намерениях или обстоятельствах. Аналогичным образом, остаточные значения не часто, если вообще были, обновлены. Но, пожалуй, хуже всего, по крайней мере , с точки зрения этой статьи, была неприятная привычка, заключавшаяся в том, что компании признавали группы активов в качестве отдельных позиций в своих регистрах активов.

Определение

Модернизация – это обновление объекта для приведения в соответствие современным нормам , критериям, требованиям. Модернизировать можно систему образования, производство, технику или автомобиль.

Реконструкция – это целенаправленная деятельность по изменению параметров строений и сооружений, отдельных элементов объектов (высота, этажность и т.д.), внедрение и обновление инженерных сетей.

Хуже того, основные фонды чаще всего не являются одним из наиболее существенных элементов отчета о финансовом положении и часто приводят к квалификации аудита. Основное внимание в этой статье уделяется тому, как реконструировать регистр активов в результате ненадлежащего сгруппированных позиций, отсутствия достаточной подтверждающей документации или незарегистрированных активов.

По сути, это означает, что никакие два актива, даже если они идентичны, должны иметь точно такой же срок полезного использования и остаточную стоимость. Поэтому срок полезного использования актива может быть короче, чем экономическая жизнь . Оценка срока полезного использования актива является вопросом суждения, основанного на опыте юридического лица с аналогичными активами. Это не запрещает группировку подобных активов до тех пор, пока предполагаемый срок полезного использования этих активов не будет одинаковым.

Сравнение

Таким образом, реконструкция – это либо восстановление исходного состояния объекта, либо его коренное переустройство. Данный комплекс мероприятий может быть реализован только в строительстве и архитектуре. Применительно к этой отрасли, реконструкция направлена на изменение технических показаний (улучшение планировки здания, увеличение общей площади , восстановление первоначального облика).

Аудиторы иногда ошибаются и обычно оценивают действительность срока полезного использования актива и его остаточной стоимости, ссылаясь на состояние актива, консультации экспертов, прошлые тенденции и т.д. в таких случаях обращение к этому типу информации для целей аудита может быть подходящий прокси для определения истинных намерений руководства. Ремонт Большинство согласится с тем, что было бы предпочтительнее избегать ситуации, такой как описанная в предыдущем абзаце, путем активного решения вопроса о регистрации основных средств задолго до следующей проверки.

Модернизация – обновление сооружения в связи с его моральным старением. Непосредственно перед проведением данных мероприятий оно уже не соответствует нормам и правилам: устарели инженерные коммуникации , уровень теплоизоляции, безопасности. В сфере промышленности реконструкция – это восстановление производственных комплексов, которые длительное время не выполняли своих функций. Модернизация – изменение имеющихся объектов с целью наладить выпуск современной продукции и повысить конкурентоспособность конкретного завода, фабрики.

При этом одной из первых вещей, которые должна определить организация, является степень «ущерба» в регистре активов. Итак, каковы признаки того, что это может означать, что может означать необходимость серьезной реконструкции реестра активов? Существуют неопределенные описания активов, которые, вероятно, представляют собой группы с индивидуально значимыми активами. Существует целый ряд активов, которые находятся под контролем субъекта, но не включены в регистр основных средств. Есть активы, которые все еще находятся в реестре активов, которые амортизируются, которые больше не используются.

Выводы сайт

- Основная цель. Предназначение модернизации – коренное переустройство объекта, внедрение новых систем и сетей, которые сделают его современным. Цель реконструкции – изменение характеристик здания, производственного комплекса, улучшение его качеств.

- Причина проведения. Модернизация осуществляется в связи с тем, что объект устарел, а реконструкция – в связи с общим износом.

- Состояние объекта. После реконструкции улучшаются качества объекта, повышаются экономические и технические характеристики , либо полностью восстанавливается исходное состояние. После модернизации функции объекта могут коренным образом изменяться.

Ни в ПБУ 6/01 «Учет основных средств», ни в других бухгалтерских документах не раскрываются модернизация, реконструкция, достройка или дооборудование. Однако в Налоговом кодексе приведены определения таких затрат. К достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения основных средств, повышенными нагрузками или другими новыми качествами (п. 2 ст. 257 Налогового кодекса РФ). К реконструкции относится переустройство существующих объектов, связанное с совершенствованием производства. Цель реконструкции – увеличить производственные мощности, улучшить качество и изменить номенклатуру продукции.

То есть если в результате работ изменяются начальные характеристики или появляются новые, то можно говорить о затратах первой группы. Они увеличивают первоначальную стоимость объекта основных средств (п. 14 ПБУ 6/01). При этом в пункте 42 Методических указаний сказано, что эти расходы нужно учитывать на счете учета вложений во внеоборотные активы (Методические указания по бухгалтерскому учету основных средств, утвержденные приказом Минфина от 13 ноября 2003 г. № 91н).

Когда работы закончены, суммы, накопленные на счете учета вложений во внеоборотные активы, списывают в дебет счета 01 «Основные средства». Впрочем, их можно учесть отдельно на счетах учета основных средств. В этом случае должна быть открыта отдельная инвентарная карточка на размер произведенных затрат.

Далее фирма списывает указанные затраты посредством амортизации. О том, как это делается, мы расскажем чуть ниже в разделе «Амортизация реконструированных или модернизированных основных средств».

Придерживаясь аналогии с автомобилем, любой из вышеперечисленных, в зависимости от степени проблемы, может быть похож на поиск масла в вашем резервуаре для воды - и вам не нужно быть механиком, чтобы знать, что это значит. Как исправить это Итак, вы определили проблему, и вы поняли, что для этого требуется более мелкий ремонт или быстрое исправление. Вам необходим капитальный ремонт - полная реконструкция реестра активов. Если есть такие активы, это означает, что у вас есть серьезные ошибки предшествующего периода.

В чем отличие ремонта от модернизации

Хотя может быть довольно легко утверждать, что модель переоценки достигла бы этого, люди часто не понимают проблем, которые это создает в будущем. Поэтому мы исключили переоценки как возможный вариант для решения исторических ошибок в регистре активов. Это будет включать следующие шаги.

Отличие ремонта от модернизации и реконструкции

Почему важно различать эти два понятия? Дело в том, что они по-разному признаются для целей налогообложения. Расходы на реконструкцию или модернизацию предприятие должно включить в первоначальную стоимость объекта основных средств (ст. 257 Налогового кодекса РФ). То есть списываться такие суммы будут через амортизацию, а этот процесс растягивается на годы. В то же время затраты на ремонт (в том числе капитальный) уменьшают базу по налогу на прибыль уже в текущем отчетном периоде (п. 1 ст. 260 Налогового кодекса РФ). Таким образом, обычно организациям ремонт выгоднее, чем реконструкция.

Чиновники подходят к этой проблеме так. Продемонстрируем на примере компьютера. В письме от 1 декабря 2004 г. № 03-03-01-04/1/166 минфиновцы высказали свою точку зрения на то, что считать модернизацией, а что ремонтом компьютера. В вышеназванном письме разъяснялось, что к расходам на ремонт можно отнести только расходы, осуществляемые при замене вышедших из строя элементов компьютерной техники и вызванные необходимостью поддержания компьютера в работоспособном состоянии . А вот замена отдельных элементов компьютера на новые по причине морального износа не может рассматриваться как ремонт компьютера и является его модернизацией, которая увеличивает первоначальную стоимость основного средства.

Таким образом, финансисты ставят порядок признания расходов - как расходы на ремонт или на модернизацию - в зависимость от причины осуществления замены элементов компьютера. Если причиной является не поломка, а моральное устаревание, и организация производит замену вполне еще рабочей детали компьютера (например, еще не сломавшегося, но уже морально устаревшего монитора) на более современную (например, ЭЛТ-монитор на жидкокристаллический монитор или один ЖК-монитор на другой ЖК-монитор с большей диагональю), такие операции следует расценивать и учитывать как модернизацию.

Аналогичное мнение о том, что замена отдельных элементов компьютера на новые по причине их морального износа не может рассматриваться как ремонт компьютера и является его модернизацией, было выражено и в более позднем письме Минфина России от 14 ноября 2008 г. № 03-11-04/2/169. И в письме Минфина России от 6 ноября 2009 г. № 03-03-06/4/95 опять говорилось о том же самом - что, по мнению финансистов, замена бюджетным учреждением морально устаревшего монитора на новый является именно модернизацией, а не ремонтом.

Подтверждаем ремонтную цель работ

Важно не пропустить этот шаг, поскольку он будет информировать персонал, участвующий в оставшихся шагах, о том, как классифицировать и составлять активы, что в конечном итоге приводит к раскрытию финансовой отчетности . Особенно важно просвещать персонал, участвующий в подсчете, о том, как идентифицировать и записывать значительные компоненты активов отдельно. Это требует правильных политических решений и планирования со стороны руководства, учитывая при этом конечную цель распределения различных сроков полезного использования для разных компонентов.

ПРИМЕР

Организация заменила процессор в компьютере, установленном в бухгалтерии. После замены процессора выросла производительность компьютера. При этом компьютер мог работать и со старым процессором – тот из строя не вышел, его просто заменили на более совершенный. Следовательно, речь идет о модернизации. Эти суммы увеличивают первоначальную стоимость ЭВМ.

А вот замена сгоревшего монитора будет считаться ремонтом компьютера. Поскольку без такой замены выполнять свои функции он не может. Значит, средства, истраченные на покупку нового монитора, бухгалтер может целиком списать на расходы в том месяце, когда такая замена случилась.

В тех случаях, когда ожидается, что срок полезного использования не будет отличаться, нет необходимости составлять отдельный актив в его части. Заполните «новый» регистр активов всей информацией, полученной на шаге 2 выше. Попытка связать активы в существующем «старом» реестре активов с новым регистром активов. Полезно попытаться сделать эту ссылку в качестве наиболее точного источника исторической информации для активов в новом регистре, будет любая исходная документация, относящаяся к ее первоначальному приобретению.

Вполне вероятно, что исходная документация, если таковая имеется, была бы каким-то образом связана со старым регистром, и имеет смысл использовать любые такие ссылки, если они существуют. Именно на этом этапе, предполагая, что информация о компонентах и местоположении была правильно отображена на шаге 2 выше, можно устранить несоответствующую группировку активов. Некоторые ссылаются на исправления в этом отношении как «разделение» своих активов. Это также часто является стадией, когда субъекты ошибочно вступают в сферу «переоценки своих активов»; результатом обычно является то, что новая комбинированная балансовая стоимость разделенных активов намного превышает первоначальную стоимость группы.

Надо сказать, что налоговики нередко квалифицируют ремонт как реконструкцию. Подобное дело рассматривал ФАС Волго-Вятского округа в постановлении от 11 января 2006 г. № А43-7220/2005-30-310. В ходе проверки налоговики установили, что организация неправомерно учла в расходах затраты, связанные с ремонтно-строительными работами в здании. Проверяющие посчитали, что в данном случае фактически была проведена его реконструкция, в связи с чем спорные затраты не могли быть включены в расходы единовременно, а подлежали отнесению на увеличение первоначальной стоимости основных средств. На этом основании налоговым органом доначислен налогоплательщику налог на прибыль в связи с занижением налогооблагаемой прибыли спорного налогового периода на сумму завышения затрат.

Налоговики потребовали уплатить недоимку, пени и штраф.

Суд чиновников не поддержал. Согласно подпункту 2 пункта 1 статьи 253 Налогового кодекса РФ расходы, связанные с производством и реализацией, включают в себя расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии.

В соответствии с пунктом 1 статьи 260 Налогового кодекса РФ расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. Каких-либо ограничений по включению в состав налоговой базы расходов на ремонт основных средств в зависимости от вида имущества, причин повлекших ремонт, изменения функционального назначения помещений данная правовая норма не содержит.

Согласно пункту 2 статьи 257 Налогового кодекса РФ первоначальная стоимость основных средств изменяется в случае достройки, дооборудования, реконструкции, модернизации, технического перевооружения , частичной ликвидации соответствующих объектов и по иным аналогичным основаниям, понятия которых приведены в данной статье.

Расходы на осуществление таких работ изменяют (увеличивают) первоначальную стоимость основных средств и уменьшают налогооблагаемую прибыль в составе сумм начисленной амортизации.

Таким образом, из приведенных норм права следует, что отнесению на расходы подлежат только затраты на ремонтные работы . Затраты на реконструкцию учитываются в стоимости основных средств и списываются на расходы через амортизацию.

Как свидетельствуют материалы дела, налогоплательщик отнес на расходы, учитываемые при налогообложении прибыли, затраты по ремонту основного средства – здания, необходимого для осуществления деятельности налогоплательщика (сдача в аренду помещений).

Суд на основе всестороннего, полного и объективного исследования представленных в дело доказательств и оценки их в совокупности установил, что строительно-монтажные работы, проведенные налогоплательщиком, являются ремонтными работами.

Установленные судом обстоятельства материалам дела не противоречат.

Следовательно, понесенные налогоплательщиком расходы на ремонт основного средства, являющиеся обоснованными и документально подтвержденными, правомерно отнесены к затратам, уменьшающим налогооблагаемую прибыль.

Критерии отнесения работ по восстановлению ОС к ремонту или модернизации

Еще раз подчеркивается, что этот результат не подходит, если в группу не были включены другие ранее незаписанные активы. Предполагая, что дополнительных активов нет, произвольное распределение стоимости первоначальной группы для лежащих в основе разделенных активов более уместно, без изменения общей стоимости были добавлены отдельные активы, которые будут добавлены вместе.

Следует использовать подходящую основу для такого распределения, и на практике определение амортизируемой восстановительной стоимости отдельных активов в процентах от общей амортизируемой восстановительной стоимости группы обычно будет приемлемым методом. Реестр основных средств, показывающий соответствующие даты приобретения и их стоимость, амортизацию, если таковые имеются, дату какой-либо переоценки и переоцененной суммы, соответствующие даты любых выбытий и полученного вознаграждения в отношении них: при условии, что в отношении основных средств, приобретенных до начала действия настоящего Закона, компания может по состоянию на конец первого финансового года после указанного начала провести инвентаризацию всех основных фондов и провести реалистичное распределение общей стоимости основных средств, как показано в финансовых отчетах на эту дату по инвентарю активов.

Модернизация списанных основных средств

Нередко встречаются ситуации, когда модернизировать приходится уже списанное основное средство. Скажем, вы сделали апгрейд компьютера, который был полностью самортизирован. Или улучшили «малоценное» основное средство, которое не является амортизируемым имуществом, и стоимость которого списывается в расходы сразу.

Возникает вопрос, что делать, если обновляют списанное основное средство первоначальной стоимостью не более 10 тыс. рублей? Ведь может случиться так, что по окончании модернизации его стоимость превысит указанную величину . Возникает вопрос: должны ли мы включить его в состав основных средств по восстановительной стоимости и начислять амортизацию в бухгалтерском и налоговом учете?

Начнем с налогового учета . Здесь все просто. Для целей налогообложения все имущество, которое служит больше года , делится на амортизируемое и неамортизируемое. Понятие «основное средство» в Налоговом кодексе отсутствует. Но оно корреспондирует с термином «амортизируемое имущество», стоимость которого погашают путем начисления амортизации в течение срока полезного использования.

Объекты стоимостью не более 10 тыс. рублей к амортизируемому имуществу не относятся (п. 1 ст. 256 Налогового кодекса РФ). Их стоимость включают в состав материальных расходов полностью в момент ввода в эксплуатацию.

Вот и получается, что при улучшении уже списанного на расходы имущества модернизации амортизируемого имущества не происходит, поскольку самого такого имущества не было изначально. Следовательно, расходы на модернизацию можно списать единовременно как прочие расходы, связанные с производством и реализацией (подп. 49 п. 1 ст. 264 Налогового кодекса РФ).

С бухгалтерским учетом дело обстоит не так просто. Дело в том, что списанное имущество, стоимость которого не превышает 20 тыс. рублей, не перестает оставаться основным средством. В бухучете в отличие от налогового сначала определяют, соответствует ли приобретенное имущество критериям основного средства (они приведены в пункте 4 ПБУ 6/01) или нет. А уже потом решается вопрос с начислением амортизации. Таким образом, имущество, отвечающее требованиям ПБУ 6/01, является основным средством независимо от его стоимости. Более того, списав его стоимость с баланса, бухгалтер обязан обеспечивать сохранность и осуществлять контроль списанных основных средств. Для этого на такое основное средство заводят инвентарные карточки , назначают ответственных лиц и т.п. То есть фактически списанные основные средства числятся по нулевой стоимости.

И вот тут возникает вопрос: нужно ли затраты на модернизацию списанного основного средства включать в его первоначальную стоимость, пусть и нулевую?

С одной стороны, так как основное средство списано, и восстанавливать его стоимость в бухгалтерском учете нет необходимости. Ведь иначе придется увеличивать налоговую базу при расчете налога на имущество. Да и в этом случае не избежать разниц между налоговым и бухгалтерским учетом.

Но, с другой стороны, после модернизации имеющегося у нас на балансе основного средства нужно увеличить его стоимость. Понятно, что в этом случае не нужно восстанавливать уже списанную стоимость основного средства. Новая стоимость после модернизации будет состоять из произведенных затрат на улучшение данного объекта . На основании акта приемки-сдачи основного средства после модернизации устанавливается срок полезного использования и с этого момента начисляется амортизация.

После исчерпания всех вариантов отслеживания активов в исходной документации оставшиеся активы должны быть присвоены определенным образом. Как поясняется на шаге 5, некоторым активам уже были выделены ориентировочные исторические затраты, просто разделив общую стоимость сгруппированных позиций в старом реестре активов. Тем не менее, очень часто бывают случаи, когда информация о исторической стоимости полностью недоступна, и единственным реалистичным вариантом, не отступающим от невыполнимости, является определение подходящего прокси для исторической себестоимости каждого оставшегося актива.

Амортизация реконструированных или модернизированных основных средств

Итак, затраты на реконструкцию и модернизацию увеличивают первоначальную стоимость основного средства (п. 2 ст. 257 Налогового кодекса РФ). Что касается бухгалтерского учета , то в соответствии с пунктом 27 ПБУ 6/01 затраты на модернизацию увеличивают первоначальную стоимость, в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств.

Итак, теперь давайте разберемся, как начислять амортизацию по объектам основных средств, которые подверглись модернизации. Тут возможно несколько вариантов.

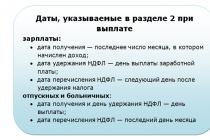

Вариант 1. В этом случае к первоначальной стоимости объекта основных средств прибавляют стоимость работ по модернизации (или реконструкции). А результат делят на общий срок полезного использования имущества. Такой вариант предлагают чиновники из ФНС (см. письмо от 14 марта 2005 г. № 02-1-07/23). В письме Минфина России от 16 января 2008 г. № 03-03-06/1/8 также говорится, что если здание учитывается как единый объект основных средств, то при реконструкции его части амортизация не начисляется по всему зданию до окончания срока реконструкции. Между тем получается, что фирма будет вынуждена списывать обновленное основное средство гораздо дольше, чем предполагала, когда принимала его к учету – в течение срока службы. Да и возникнут разницы между бухгалтерским и налоговым учетом.

Вариант 2. Однако с подходом налоговиков к этому вопросу можно поспорить. Дело в том, что Налоговый кодекс РФ не предлагает формулы для расчета амортизации в случае реконструкции или модернизации (ту, что в пункте 4 статьи 259, применяют, когда приходуют новый объект). На основании же пункта 7 статьи 3 НК РФ все неясности и противоречия законодательства толкуются в пользу налогоплательщика. Поэтому, на наш взгляд, фирма может воспользоваться тем алгоритмом расчета, который применяется в бухучете. А именно: сумма ежемесячной амортизации получается в результате деления остаточной стоимость объекта с учетом стоимости работ по модернизации (или реконструкции) на оставшийся срок полезного использования основного средства.

К тому же, отметим, что есть письма налоговиков, в которых они указывают, что если часть помещений в реконструируемом здании продолжают сдаваться в аренду, то амортизацию по этой части здания можно продолжать начислять (письма УФНС по г. Москве от 29 сентября 2009 г. № 16-15/100988, от 27 июня 2008 г. № 20-12/060985).

Приведем пример, на котором рассмотрим оба варианта расчета амортизации.

Поэтому необходимо сформулировать разумный подход, основанный на передовой практике. По мнению автора, разумно рассмотреть возможность применения этих методов к восстановлению реестра активов вместо любых лучших решений . Также вполне вероятно, что предприятие будет иметь доступ к информации о замене затрат в виде котировок от поставщиков и бюджетов капитальных затрат. Ключевым предположением в этом отношении является тот факт, что старый актив все еще используется и что он позволяет субъекту избегать покупки новой, возможно, более современной замены , что подразумевает, что выпуск существующего актива похож по стоимости на бренд новый актив, если бы он был уже такого же возраста и состояния.

ПРИМЕР

Организация модернизировала объект основных средств. Его первоначальная стоимость равна 3 024 000 руб., а срок полезного использования – 72 месяца. Сумма ежемесячной амортизации составляла 42 000 руб. (3 024 000 руб. : 72 мес.). До модернизации объект эксплуатировали 12 месяцев. Следовательно, за это время была начислена амортизация, равная 504 000 руб. (42 000 руб. х 12 мес.).

Услуги подрядчика, проводившего модернизацию, обошлись организации в 600 000 руб. без НДС. Модернизация проводилась в течение 14 месяцев, и амортизация в это время не начислялась.

Однако еще одним препятствием будет то, что предприятие не знает, как долго некоторые из старых активов использовались. Особенно это касается случая, когда, например, машины использовались в течение столь длительного времени, что никто в организации не имеет никаких воспоминаний о том, когда она была приобретена, и все записи о ее приобретении были утрачены. Это явление чаще встречается в организациях государственного сектора, таких как муниципалитеты, и связано с множеством факторов, выходящих за рамки настоящей статьи.

Единственный способ преодоления этого препятствия - определить соответствующие предположения о возрасте различных видов активов на основе соответствующих показателей, таких как внешний вид , выпуск, время простоя и мнение экспертов. Если все остальное не удастся, может быть более целесообразным попытаться разместить стоимость актива на основе будущего потенциального дохода.

Вариант 1. После модернизации ежемесячная сумма амортизации станет равна 50 000 руб. ((3 000 000 руб. + 600 000 руб.) : 72 мес.). Остаточная стоимость объекта с учетом ремонта – 3 096 000 руб. (3 000 000 – 504 000 + 600 000).

Теперь для того чтобы полностью списать стоимость основного средства, нужно начислять амортизацию еще 62 полных месяца (3 096 000: 50 000).

В то же время до окончания первоначального срока использования остается только 60 мес.(72 – 12).

Получается, что организации придется амортизировать основное средство лишние 2 месяца (62-60).

Другими словами, новый регистр активов должен быть отражен так, как если бы он всегда был на месте еще в качестве начального баланса самых ранних сопоставлений. Если перед лицом крупномасштабной реконструкции реестра активов настоятельно рекомендуется, чтобы аудиторы организации были активно задействованы и проинформированы о процессе, особенно в тех случаях, когда существенные затраты будут понесены в попытке внести исправления, Разногласия относительно подхода и предположений могут быть рассмотрены своевременно.

Очень часто организации не обладают навыками или возможностями для облегчения реконструкции реестра активов и должны использовать специализированных поставщиков услуг. В таких случаях еще более важно заранее согласовать методологию и подход, которым следует следовать, поскольку интерпретации и понимание могут различаться между субъектом, поставщиком услуг и аудиторами.

Вариант 2. Амортизация начисляется в течение оставшегося срока полезного использования – 60 мес.

Ежемесячная сумма амортизации будет равна 51 600 руб. ((3 000 000 руб. – 504 000 руб. + 600 000 руб.) : 60 мес.)

Еще один вопрос, на котором хотелось бы заострить внимание. Речь идет о том, нужно ли приостанавливать начисление амортизации по реконструируемому объекту основных средств. Тут все зависит от того, в течение какого срока планируется проводить работы по улучшению имущества. Если изначально на модернизацию отводится не более 12 месяцев, то амортизацию прерывать не нужно. Но если работы затянулись, то начисленные суммы надо исключить из расходов. При этом неважно, использовался все это время объект или нет.

Основное средство, которое находится на реконструкции или модернизации больше 12 месяцев, следует исключить из состава амортизируемого имущества. И это уже не право, а обязанность организации. Так прописано в пункте 3 статьи 256 Налогового кодекса РФ.

Тут есть опасность, что работы по реконструкции (модернизации) могут затянуться. То есть, скажем, изначально организация, которая продолжала начислять амортизацию, предполагает, что уложится в отведенный срок. Однако по разным причинам может в него не уложиться. В этом случае начисление амортизации незаконно. И налоговую базу придется пересчитать.

Чтобы такого не произошло, нужно разбить работы по реконструкции на этапы, каждый из которых не превышает 12 месяцев. При этом нужно предусмотреть между этапами временные промежутки. Например, сначала проводится реконструкция первого этажа здания, а через какое-то время наступает черед второго. Конечно, на деле работы прерывать необязательно, это показывают только на бумаге. Скажем, в проектно-сметной документации , актах выполненных работ и приказах руководителя фирмы.

Когда на жестком диске имеется дефект, существует множество сценариев, в которых ремонтные работы могут выполняться только лабораторией с соответствующим оборудованием. Прежде всего, необходимо определить причины неисправности или отказа жесткого диска и обзор общей картины повреждения.

После падения или сильного шока жесткого диска мы обычно имеем дело с двумя видами повреждений. Фактическое спасение сохраненных данных на неисправном жестком диске, таким образом, всегда следует за успешным ремонтом. Однако это только средство для достижения цели.

На сегодняшний день законодательно определены только понятия капитальный ремонт и реконструкция (модернизация, техническое перевооружение и пр.). Понятие "ремонт" в действующем налоговом законодательстве отсутствует. При этом разница между понятиями капитального ремонта и реконструкцией достаточно тонкая.Для ответа на вопрос, к каким видам работ относятся те или иные выполненные работы обратимся к действующим нормативным актам.

Так согласно п. 2 ст. 257 Налогового кодекса РФ (далее – НК РФ):

- к работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами;

- к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции;

- к техническому перевооружению относится комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным.

14) реконструкция объектов капитального строительства (за исключением линейных объектов) - изменение параметров объекта капитального строительства, его частей (высоты, количества этажей, площади, объема), в том числе надстройка, перестройка, расширение объекта капитального строительства, а также замена и (или) восстановление несущих строительных конструкций объекта капитального строительства, за исключением замены отдельных элементов таких конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановления указанных элементов;

14.1) реконструкция линейных объектов - изменение параметров линейных объектов или их участков (частей), которое влечет за собой изменение класса, категории и (или) первоначально установленных показателей функционирования таких объектов (мощности, грузоподъемности и других) или при котором требуется изменение границ полос отвода и (или) охранных зон таких объектов;

14.2) капитальный ремонт объектов капитального строительства (за исключением линейных объектов) - замена и (или) восстановление строительных конструкций объектов капитального строительства или элементов таких конструкций, за исключением несущих строительных конструкций, замена и (или) восстановление систем инженерно-технического обеспечения и сетей инженерно-технического обеспечения объектов капитального строительства или их элементов, а также замена отдельных элементов несущих строительных конструкций на аналогичные или иные улучшающие показатели таких конструкций элементы и (или) восстановление указанных элементов;

14.3) капитальный ремонт линейных объектов - изменение параметров линейных объектов или их участков (частей), которое не влечет за собой изменение класса, категории и (или) первоначально установленных показателей функционирования таких объектов и при котором не требуется изменение границ полос отвода и (или) охранных зон таких объектов.

На основании определений перечисленных в нормативных документах при квалификации затрат в качестве ремонта или реконструкции определяющее значение имеет цель проведения работ.

Работы, связанные с изменением назначения объекта, появлением других новых качеств у объекта признаются модернизацией, достройкой или дооборудованием. Реконструкция предполагает проведение работ по определенному проекту, целью которого является увеличение производственных мощностей, улучшения качества и изменения номенклатуры продукции, параметров объектов капитального строительства, их частей (высоты, количества этажей, площади, показателей производственной мощности, объема) и качества инженерно-технического обеспечения.

С точки зрения налогового законодательства, затраты на реконструкцию увеличивают первоначальную стоимость основного средства и списываются на затраты через амортизацию (п. 2 ст. 257, ст. ст. 258, 259 НК РФ), а затраты на ремонт основного средства являются текущими и единовременно в полной сумме фактических затрат учитываются в прочих расходах при исчислении налога на прибыль в том отчетном (налоговом) периоде, в котором (п. 1 ст. 260, п. п. 2, 5 ст. 272 НК РФ):

- был подписан акт выполненных работ, если работы выполняла подрядная организация;

- были закончены работы, если их выполняла сама организация.

При этом обязательны экономическая обоснованность произведенных затрат и наличие подтверждающих первичных документов (п. 1 ст. 252 НК РФ).

По общему правилу, ремонт способствует поддержанию объектов в рабочем состоянии в течение срока их полезного использования и не приводит к улучшению первоначальных нормативных показателей функционирования. Текущий и средний ремонт осуществляется, как правило, с периодичностью менее одного года для поддержания объектов в рабочем состоянии.

Согласно ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Поскольку понятия реконструкции (модернизации, техническое перевооружение и пр.) даны в НК РФ, то учитывая разъяснения Минфина России, для целей налогообложения прибыли в ходе проведения данных работ следует руководствоваться определениями, содержащимися в НК РФ (письмо Минфина России от 15.02.2012 N 03-03-06/1/87).

В п. 1 ст. 4 ГрК РФ установлено, что при проведении капитального ремонта затрагиваются конструктивные и другие характеристики надежности и безопасности объектов капитального строительства.

В соответствии с п. 3.11 Положения о проведении планово-предупредительного ремонта производственных зданий и сооружений, утвержденного постановлением Госстроя СССР от 29.12.1973 N 279 и п. 5.1 ведомственных строительных нормативов (ВСН) N 58-88 (р) "Положение об организации и проведении реконструкции, ремонта и технического обслуживания зданий, объектов коммунального и социально-культурного назначения" (далее - ВСН) ремонт направлен на устранение неисправностей объекта и поддержание его в исправном состоянии. В результате проведения капитального ремонта может быть проведена замена изношенных конструкций и деталей, их смена на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов, за исключением полной замены основных конструкций, срок службы которых в данном объекте является наибольшим (каменные и бетонные фундаменты, трубы подземных сетей и т.п.). То есть капитальный ремонт не приводит к изменению технико-экономических показателей здания.

В Постановлении ФАС Западно-Сибирского округа от 29.01.2014 по делу N А27-4676/2013 сказано:

«Реконструкцией зданий и сооружений является производство таких работ, которые улучшают ранее принятые нормативные показатели функционирования, в результате чего у объекта появляются новые качественные или количественные параметры и характеристики, то есть изменяется сущность объекта. Данное определение дано в совместном письме Госплана СССР, Госстроя СССР, Стройбанка СССР, ЦСФУ СССР от 08.05.1984 N НБ-36-Д/23-Д/144/6-14, письме Минфина СССР от 29.05.1984 N 80, письме Госстроя России от 28.04.1984 N 16-14/63. Капитальный ремонт должен включать устранение неисправностей всех изношенных элементов, восстановление или замену (кроме полной замены каменных и бетонных фундаментов, несущих стен и каркасов) их на более долговечные и экономичные, улучшающие эксплуатационные показатели ремонтируемых зданий. При этом может осуществляться экономически целесообразная модернизация здания или объекта, его перепланировка, не вызывающие изменения основных технико-экономических показателей здания.

Из указанных выше определений следует, что отличие капитального ремонта от реконструкции заключается в том, что при капитальном ремонте основные технико-экономические показатели сооружения остаются без изменения, а при реконструкции они изменяются, при этом при капитальном ремонте также возможно затрагивание конструктивных элементов».

К сведению! Технико-экономическими показателями здания являются такие его качественные и количественные характеристики, как этажность, площадь, вместимость и пропускная способность.

Следовательно, чтобы выяснить, относятся ли выполненные работы к ремонту или реконструкции, нужно правильно квалифицировать не сами работы, а их последствия для объекта основных средств (письмо Минфина России от 29.12.2009 N 03-03-06/1/830, Постановление Президиума ВАС РФ от 01.02.2011 N 11495/10, Постановление ФАС Западно-Сибирского округа от 29.01.2014 по делу N А27-4676/2013).

По мнению контролирующих органов, при разграничении реконструкции (модернизации и пр.) и ремонта основных средств определяющее значение имеет изменение технологического или служебного назначения оборудования, или приобретение им других новых качеств. При этом стоимость проведения работ, в соответствии с главой 25 НК РФ, не является критерием для такого разграничения (письма Минфина России от 22.04.2010 N 03-03-06/1/289 и 24.03.2010 N 03-03-06/4/29).

Таким образом, основное отличие ремонта от реконструкции или модернизации заключается в том, что в результате любого ремонта не изменяются назначение объекта, его технико-экономические показатели, технологическое или служебное назначение, он по-прежнему эксплуатируется с теми же первоначальными характеристиками. Кроме того, не улучшается качество объекта и не увеличиваются производственные площади.

Для того чтобы у налоговых органов не возникло претензий к расходам на ремонт, целесообразно оформлять следующие документы (причем независимо от того, собственными силами выполняется ремонт основных средств или привлекают для этого сторонних исполнителей):

- служебную записку на имя руководителя подразделения или организации о поломке оборудования либо о выявлении тех или иных дефектов. Она обычно составляется в произвольной форме;

- акт о приеме-сдаче отремонтированного объекта, в котором приводится перечень и стоимость выполненных ремонтных работ, замененных деталей и запчастей.

- Положение о проведении планово-предупредительного ремонта производственных зданий и сооружений МДС 13-14.2000, утвержденное Постановлением Госстроя СССР от 29.12.1973 N 279. В Приложении 3 к этому документу приведен перечень работ, которые относятся к текущему ремонту, а в Приложении 8 - перечень работ, которые относятся к капитальному ремонту;

- Ведомственные строительные нормы (ВСН) N 58-88(р) "Положение об организации и проведении реконструкции, ремонта и технического обслуживания зданий, объектов коммунального и социально-культурного назначения", утвержденные Приказом Госкомархитектуры при Госстрое СССР от 23.11.1988 N 312;

- Письмо Минфина СССР от 29.05.1984 N 80 "Об определении понятий нового строительства, расширения, реконструкции и технического перевооружения действующих предприятий".

- Методику определения стоимости строительной продукции на территории РФ МДС 81-35.2004, утвержденную Постановлением Госстроя России от 05.03.2004 N 15/1;

- совместное Письмо Госплана СССР N НБ-36-Д, Госстроя СССР N 23-Д, Стройбанка СССР N 144, ЦСУ СССР N 6-14 от 08.05.1984 "Об определении понятий нового строительства, расширения, реконструкции и технического перевооружения действующих предприятий";

- ГрК РФ;

- заключения специалистов, экспертов о состоянии основного средства до и после ремонта;

- предписание (решение) государственного органа, выданное организации, об обязательном проведении ремонта основного средства (обычно зданий).

Материал, представленный в настоящей статье, предоставлен исключительно для информационных целей и может оказаться не применимым в конкретной ситуации, и не должен воприниматься как гарантия будущих результатов. За решением конкретных вопросов рекомендуем обращаться к специалистам нашей компании.

Обращаем внимание на необходимость учитывать изменения в законодательстве, произошедших после даты подготовки материала.