Данная статья посвящена, пожалуй, одному из самых запутанных и трудных для исчисления налогу - НДС

. Мы постараемся просто и доходчиво объяснить, что представляет собой НДС, кто его уплачивает, как правильно рассчитать НДС, по каким ставкам, и некоторые другие нюансы, помогающие лучше разобраться с этим непростым налогом.

А теперь, обо всем по порядку.

Что такое НДС.

Итак, само название «налог на добавленную стоимость» говорит о том, что налог начисляется на стоимость товара (работ, услуг), добавленную исключительно вашей организацией при реализации этого товара (работ, услуг).Например:

Покупаем.Покупаем товар у поставщика по стоимости №1 – 50 000 руб.

Сверху он накинул НДС№1 (18%) – 50 000* 18% = 9 000 руб.

Итого мы купили товар по стоимости с НДС №1 – 50 000+ 9 000=59 000 руб.

Продаем.

Продаем товар

по стоимости №2

– 55 000 руб.

Накидываем НДС№2(18%) – 55 000*18% = 9 900 руб.

Продаем товар по стоимости с НДС №2– 55 000+9 900=64 900

СТОИМОСТЬ №2 – СТОИМОСТЬ №1 = ДОБАВЛЕННАЯ СТОИМОСТЬ

То есть, по сути, разница между стоимостью №2

и стоимостью №1

и есть добавленная стоимость.

А НДС рассчитывается арифметически именно с этой разницы.

НДС=(55 000 – 50 000)*18%=900 руб.

Кто уплачивает.

Как зафиксировано в статье 143 НК РФ платить НДС должны компании и ИП, использующие общую систему налогообложения.Условно плательщики НДС распределяются на 2 группы:

- налогоплательщики «внутреннего» НДС, который платится при реализации товаров, работ или услуг на территории нашей страны;

- налогоплательщики «ввозного» НДС, уплачиваемого на таможне при ввозе товаров в Россию.

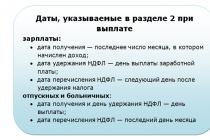

Момент возникновения обязанности по уплате НДС.

Обязанность уплаты НДС возникает в 2- х моментах:1. день отгрузки

2. день оплаты товара (аванс)

в зависимости от того, какое из событий наступило ранее.

Пример 1: Момент – отгрузка.

15 марта1. Дт 62.1 Кт 90.1 – 236 000 р. - отгружен товар

2. Дт 90.3 Кт 68.02 – 236 000 р.

Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

18 апреля

3. Дт 51 Кт 62.1

– 236 000 р.

- оплачен товар.

Пример 2: Момент – оплата (аванс).

15 мартаДт 51 Кт 62.2 – 236 000 р. - получен аванс от покупателя

При получении предварительной оплаты от покупателя, у продавца есть 5 дней, чтобы выставить счет-фактуру на аванс, в день выставления счета- фактуры начисляется НДС, т.е. возникает наш долг перед бюджетом.

Дт 76.АВ Кт 68.02 – 36 000 р. - выставлен счет-фактура на аванс, начислен НДС

18 апреля

Дт 62.1 Кт 90.1 – 236 000 р . - отгружен товар

Дт 90.3 Кт 68.02 – 36 000 р. - выставлен счет-фактура, начислен НДС

Дт 68.02 Кт 76.АВ – 36 000 р. - зачтен НДС с полученного аванса.

Налоговые ставки.

Руководствуясь 164 статьей НК РФ, можно определить существующие налоговые ставки НДС.18%. Основная ставка составляет 18% - она применима для большинства объектов налогообложения.

10%. На некоторые группы продовольственных товаров, детские товары, медицинские препараты, книги распространяется ставка НДС, равная 10%.

0%. Экспортеры применяют ставку 0%, при условии документально подтвержденного факта экспортной сделки в налоговом органе.

Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 18% : 118% или 10 %: 110% в зависимости от категории вышеупомянутых товаров.

Например:

Получен аванс от покупателя за товар, облагаемый по ставке 18% в сумме 118 000 руб.Рассчитываем НДС по расчетной ставке 18% :118%.

118 000*18:118=18 000 руб.

Как правильно рассчитать НДС.

Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

Расчет налоговой базы определен в ст.153 НК РФ.

Следующим этапом будет непосредственное начисление НДС. Формула расчета НДС от суммы выглядит так:

НДС = Налоговая база х Налоговая ставка (%)

Следует помнить , что если деятельность компании предусматривает реализацию товаров, облагаемых по разным ставкам НДС, то налоговая база рассчитывается по каждой категории товара отдельно.

Налоговые вычеты.

В начале статьи мы разбирали понятие «добавочная стоимость». Так вот, для того, чтобы налогоплательщик верно рассчитал именно свою «добавочную стоимость», и соответственно НДС, подлежащий уплате в бюджет, действует понятие –налоговый вычет (ст.171 НК РФ).

Вычет – это НДС, который вы уплатили либо поставщику товаров, услуг или работ в процессе вашей хозяйственной деятельности, либо на таможне при импорте товаров, а так же НДС, с сумм за поступивший товар или оказанные работы.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.НДС к уплате = НДС №2 –НДС №1

где

НДС №2

- налог, начисленный на стоимость товара при продаже.

НДС №1

– НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет.

Как подтвердить начисление и вычеты по НДС.

Счет-фактура

По правилам ст.168 и ст. 169 НК РФ основным документом для целей правильного исчисления и уплаты НДС является счет-фактура. Именно в этом документе отражается сумма налога.Счет-фактура выписывается в течение пяти дней с того момента (дня), как мы отгрузили товар или оказали какую-нибудь работу или услугу, либо в течение пяти дней с того момента, как мы получили оплату за товар, который еще не отгрузили, то есть получили предоплату или аванс. Вспоминаем раздел этой статьи о моментах возникновения обязательства по НДС.

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Уникальная методика, применяемая на данном курсе, позволяет пройти обучение в форме стажировки в реальной компании.

Программа курса одобрена Департаментом образования г. Москвы и полностью отвечает стандартам в области дополнительного профессионального образования.

Матасова Татьяна Валерьевна

эксперт по вопросам налогового и бухгалтерского учета

— расчет НДС, расчет суммы с НДС, суммы без НДС, выделения НДС из общей суммы.

1. Формула расчета НДС.

Пусть известна сумма S. Надо вычислить сумму НДС, составляющую 18 процентов от S.

НДС= S * 18 / 100.

Пример. Сумма 10 000 рублей, НДС составит.

НДС = 10000 * 18 / 100 = 1800.

style="center">

2. Формула расчета суммы с НДС.

Пусть известна сумма S. Надо вычислить Sн — сумму с НДС. Используя , получаем:

Sн= S + S * 18 / 100.

Sн= S * (1 + 18 / 100) = S * 1.18.

В РФ учет НДС ведется с примененим специального документа счета-фактуры . и правила его заполнения строго регламентированы.

Пример. Сумма 10 000 рублей, сумма с НДС составит.

Sн = 10000 * 1.18 = 11800

3. Формула расчета суммы без НДС.

Пусть известна сумма с НДС Sн. Надо вычислить S — сумму без НДС. Запишем сначала формулу вычисления суммы с НДС, а потом получим из нее формулу расчета суммы без НДС.

Обозначим N = 18 / 100, тогда:

Sн = S * (1 + N)

Тогда

S = Sн / (1 + N) = Sн / (1+0.18) =

Sн / 1.18

Пример. Сумма с НДС равна 1180 рублей, НДС 18 процентов. Сумма без НДС составляет:

A 2 = 1180 / (1 + 0.18) = 1000.

4. Формула расчета (выделения) НДС из общей суммы.

Пусть известна сумма с НДС Sн. Надо вычислить сумму НДС.

НДС = Sн - S

Используем формулу расчета суммы без НДС.

НДС — бюджетообразующий платеж налоговой системы России. Поэтому считать и уплачивать его приходится многим субъектам бизнеса. Исключение составляют компании и предприниматели, применяющие альтернативные налоговые системы — они от уплаты этого налога освобождены, кроме определенных операций. Чаще всего НДС начисляется продавцом к стоимости товара (услуги) и выделяется в документах. Но есть случаи, когда его необходимо вычленить из общей суммы операции. Далее разберемся, когда это нужно и как делается.

Коротко об НДС: механизм и ставки

НДС — косвенный налог, которым облагается реализация большинства товаров и услуг. Обычно он входит в цену и оплачивается из кармана покупателя. При этом формально продавец — он должен взять налог из суммы, полученной от покупателя, и уплатить его в бюджет. Так работает механизм косвенного налогообложения.

Базовая ставка налога составляет 18%. Она действует для большинства облагаемых объектов. Наряду с ней, существует пониженная ставка 10% для льготных категорий товаров. Под нее попадают многие виды продовольствия, детские товары и определенные медицинские изделия. Еще одна льготная ставка — 0%. Она применяется при экспорте, при осуществлении целого комплекса услуг, связанных с международными перевозками, а также для отдельных объектов реализации. Кроме того, существует ряд операций, полностью освобожденных от обложения НДС.

Что значит НДС «в том числе»

НДС обычно входит в стоимость, указанную в договоре или на ценнике, то есть цена прописывается с Его сумма указывается отдельно наряду с общей суммой операции. Это связано с тем, что без выделения налога отдельной строкой невозможно применить механизм налогового вычета. И хотя требование выделять сумму налога для вычета относится только к счетам-фактурам, ее, как правило, всегда указывают и в остальных документах — в договорах, актах, счетах. В таком случае вопроса о том, как посчитать НДС «в том числе», не возникает, ведь сумма налога прямо указана.

Например, в договоре на оказание услуг сказано, что общая стоимость услуг составляет 354 000 рублей, при этом сумма налога равна 54 000 руб. Здесь все понятно: исполнитель запросил за свои услуги 300 000 рублей, начислил на эту сумму НДС по базовой ставке и указал в договоре полную стоимость.

Но бывает, что в документах прописана только общая сумма и указано, что налог в нее входит. Однако непонятно, сколько именно составляет его сумма, поэтому при необходимости ее придется рассчитать.

Расчетный метод

В Налоговом кодексе приведен порядок применения расчетного метода исчисления НДС. О нем сказано в части 4 статьи 164. Расчет довольно простой. Ставка равна отношению, при котором в числителе — актуальная налоговая ставка, а в знаменателе — она же, увеличенная на 100. Таким образом, расчетная ставка НДС составляет:

- 18/118 — при ставке налога 18%;

- 10/110 — при ставке 10%.

B = S - S * (18 / 118),

где В — базовая стоимость товара до налогообложения, а S - общая сумма операции с

Когда нужно вычленить налог из суммы

Прежде чем разобраться на примере, как посчитать НДС «в том числе», посмотрим, когда это бывает нужно. В Налоговом кодексе сказано, что расчетный метод исчисления применяется продавцом товаров и услуг в следующих случаях:

- при получении предоплаты, в том числе частичной;

- когда уплата НДС осуществляется налоговым агентом;

- при перепродаже имущества, которое подлежит учету с налогом;

- при продаже сельхозпродукции и автомобилей, которые были приобретены у физических лиц;

- в ряде иных случаев.

Покупателю иногда также приходится исчислять НДС расчетным методом из общей суммы. Например, если ему выставлен счет на оплату с учетом налога, и он планирует оплатить его частями.

Выделяем НДС из суммы аванса

На практике вопрос о том, как посчитать НДС «в том числе», чаще всего возникает при получении от покупателя частичной предоплаты. Например, общая сумма договора, включая НДС, составила 472 000 рублей. Условия соглашения позволяют покупателю перевести аванс в размере не менее 50% от этой суммы. Покупатель перечислил 236 000 рублей, и продавцу следует исчислить налог и отразить его в учете.

Сумма предоплаты * 18 / 118.

Получаем следующее значение: 236 000 * 18 / 118 = 36 000 (р) — именно столько составляет налог, исчисленный по ставке 18%, в сумме полученной предоплаты.

Рассчитаем сумму без НДС: 236 000 — 36 000 = 200 000 (р).

Итак, в приведенном примере покупатель перечислил продавцу в качестве предоплаты 236 000 рублей, а сумма налога составила 36 000 рублей.

НДС при налоговом агентстве

Бывают случаи, когда субъект должен выполнить обязанность налогового агента, то есть уплатить НДС не за себя, а за своего контрагента. Типичный пример — аренда помещения у органов муниципальной власти. Причем не имеет значения, на какой системе налогообложения находится сам арендатор. Другими словами, столкнуться с необходимостью рассчитать НДС могут компании и ИП, которые сами этот налог не платят.

Рассмотрим пример. Компания арендует помещение, относящееся к разряду муниципального имущества. Арендная плата составляет 118 000 рублей в месяц, в том числе НДС 18%. Посчитать, удержать и уплатить в бюджет налог должен арендатор, поскольку в данной сделке выступает налоговым агентом в силу закона. Как будет рассчитан НДС? Это зависит от положений договора. Возможны 3 варианта:

- В договоре прописана общая сумма и указан размер налога. Рассчитывать ничего не нужно — агент удерживает эту сумму и переводит в бюджет.

- В договоре указано, что стоимость аренды составляет 118 000 рублей ежемесячно, в том числе НДС. Как посчитать налог в этом случае, подробно описано выше.

- В договоре нет упоминания о налоге. В такой ситуации считается, что арендная плата включает налог. Расчет производится, как в варианте № 2. Однако при заключении договора важно не забыть, что из фигурирующей в нем суммы будет удержан НДС, и при определении арендной платы.

Подведем итоги

Зачастую бухгалтер или бизнесмен сталкивается с необходимостью посчитать сумму НДС «в том числе». Как следует из статьи, в этом нет ничего сложного. Чаще всего к приведенным выше формулам приходится прибегать при получении предоплаты, а также при исполнении роли налогового агента. Причем в последнем случае такая необходимость возникает не только у субъектов на ОСН. Поэтому знать основы работы с НДС будет полезно и тем, кто в силу применения специального режима обычно этот налог не платит.

С налогом на добавленную стоимость (или НДС) мы сталкиваемся постоянно. Любой приобретаемый нами товар имеет цену, которая складывается из стоимости товара и НДС (это можно увидеть в любом чеке).

НДС - один из наиболее непонятных для многих налогов. Для начала нужно понять, что такое добавленная стоимость: любая вещь или работа, выполненная человеческим трудом, имеет свою ценность — именно эту ценность и называют добавленной стоимостью.

За создание любой единицы товара взимается налог. Налог не зависит от того продана эта вещь или нет, получили вы прибыль или нет. Он вычисляется только от стоимости произведённого товара. Поэтому и посчитать НДС можно исходя из стоимости товара.

Быстрая навигация по статье

Считаем НДС

Законодательно, налог составляет 18% от стоимости товара или услуги. Поэтому посчитать его можно довольно просто: делите стоимость товара на 100, а затем умножайте на 18 — в итоге получите сумму НДС. Таким образом, за товар покупатель платит 118% от его стоимости.

Считаем стоимость без НДС

Часто покупателю известна только сумма с уже начисленным НДС. Чтобы посчитать сумму без НДС, нужно разделить общую сумму на 1,18. Если вам нужно узнать сам НДС, то разделите общую сумму на 118 и умножьте на 18. Такова будет цена НДС.

Однако такой расчёт не покажет вам действительной стоимости товара, так как покупатель видит только окончательную стоимость.

Как правило, товар производится частями, а составные части — разными производителями и каждый из них начисляет свой НДС на произведенную часть товара. Поэтому окончательная сумма складывается уже с учетом НДС всех составных частей. Вычислить истинную сумму без НДС довольно сложно.

НДС на ввозимый товар

Взимается НДС и с ввозимого товара, причём налог взимается не с той стоимости товара, которую вы указали, а с приведённой в специальном справочнике. Поэтому будьте осторожны, покупая за границей дешёвый товар. Узнайте, по какой стоимости с него будет взиматься НДС при пересечении границы.

Сегодня каждый из нас совершая какую-либо сделку или покупку, сталкивается с аббревиатурой «НДС». Но, несмотря на такую популярность этих букв, мало кто понимает и задается вопросом, что они обозначают и откуда берутся. Заглянув в справочник, интересующийся увидит, что НДС – это налог на добавленную стоимость. Из этих слов простому обывателю мало что будет понятно. Поэтому сегодня разберем данную тему по полочкам.

В первую очередь НДС облагаются все предприятия с дополнительной рыночной ценностью. Проще говоря, предприятия, продающие товар или услуги по более высокой цене, нежели себестоимость продукта. В этом случае налог вычисляется из разницы между себестоимостью товара и последующей ценой его продажи, то есть выручкой.

История появления

Впервые данная аббревиатура появилась еще в 20-х годах, тогда НДС заменил налог с продаж, при котором, оплата производилась со всей выручки. Изменения должны были освободить производства от однотипных, многократных выплат и начать учитывать не выручку, а потенциальную прибыль. Но действовать в нашей стране налог стал только в 1992 году.

В данный момент ставка на НДС

в России равняется 18% на большую часть произведенной продукции. Но есть определенные категории товаров, на которые НДС составляет 10%. К таким товарам относятся медицинские препараты, определенная часть продуктов питания и детские товары. Продукция, экспортируемая за границу, налогом не облагается.

В данный момент ставка на НДС

в России равняется 18% на большую часть произведенной продукции. Но есть определенные категории товаров, на которые НДС составляет 10%. К таким товарам относятся медицинские препараты, определенная часть продуктов питания и детские товары. Продукция, экспортируемая за границу, налогом не облагается.

Кто платит

Из вышеизложенного можно было бы сделать вывод, что налог ложится на плечи производителей и только. Однако, в конце концов НДС оплачивает обычный покупатель. Конечно, декларацию в налоговую подает предприятие, но в итоге налог оплачивает покупатель.

Ниже рассмотрим наглядный пример построения цепочки НДС

:

- Когда одно предприятие заказывает у другого необходимое для производства продукции сырье, материалы, то оно выплачивает поставщику сумму, на которую накладывается налог.

- Впоследствии начинает решаться вопрос о будущей стоимости изготовленного товара. Она складывается из таких факторов, как себестоимость продукта, то есть рассчитывается сумма, потраченная на приобретение материалов для его изготовления без НДС. Размер налога также высчитывается на данном этапе, но уже идет в налоговый кредит.

- Далее, идет этап формирования конечной стоимости продукта, по которой покупатели будут приобретать его в точках продаж. Из чего будет сформирована окончательная стоимость продукта: себестоимость, доля прибыли от последующей продажи, подсчет и т.п. Ну и куда тут без НДС, его также плюсуют к окончательной цене, но оплачивает его уже покупатель.

- Когда предприятие продало на определенную сумму товары и получило выручку, начинается подсчет ее размеров за вычетом тех 18% налога, который оплачивает покупатель. Конечная сумма отмечается как налоговое обязательство.

О том, что такое Налог на добавленную стоимость, смотрите в следующем видеоуроке:

Если Вы еще не зарегистрировали организацию, то проще всего

это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

Он идеально подходит для ИП или ООО на УСН , ЕНВД , ПСН , ТС , ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь

, как это стало просто!

Пример расчета

Для большего понимания, что такое НДС разберем следующий пример .

Решили мы заняться продажей курток в розничной точке. На первом этапе нужно будет найти поставщика, который будет поставлять нам эти куртки оптом.

Решили мы заняться продажей курток в розничной точке. На первом этапе нужно будет найти поставщика, который будет поставлять нам эти куртки оптом.

Допустим, что приобрели товара на сумму 100 000 рублей из расчета, что одна единица товара стоит 10 000 рублей, то есть мы приобрели у поставщика 10 курток по 10 000 рублей каждая. В этом случае в стоимость купленного товара уже будет заложен налог в 18% (его оплачивал поставщик), а при покупке и мы. Сумму, переплаченную за НДС, мы будем рассчитывать как входящий взнос или вычет.

Приобретая, для дальнейшей перепродажи материалы нам нужно будет доказать, что они оплачивались уже с включенным в сумму НДС. В качестве доказательства для налоговой у нас должен быть на руках , либо где сказано про уплаченный налог.

Прежде чем сформировать окончательную цену , по которой мы будем продавать товар нужно первым делом вычесть налог на добавленную стоимость из приобретенной продукции. Из полученной суммы в дальнейшем и будет рассчитываться налог.

Формулы расчета

К примеру, нам известную сумму обозначим – К. Нужно вычислить сумму НДС 18%. Формула будет выглядеть следующим образом:

НДС = К*18/100

Пример! Возьмем сумму 100 000 руб.

НДС будет равняться:

НДС = 100000*18/100 = 18 000

Расчет суммы с НДС

К примеру, нам известна сумма К. Нужно вычислить Кн – сумму с НДС.

Формула будет выглядеть так:

Кн = К+К*18/100

Кн = К*(1+18/100)=К*1.18

Берем все туже сумму 100 000 рублей и высчитываем сумму с НДС:

Кн = 100 00*1.18=118

Формула для расчета суммы без НДС

Итак, нам известна сумма с НДС – Кн. Нужно рассчитать К – без НДС. Для начала вспоминаем формулу, по которой рассчитывали сумму с НДС и из нее получаем формулу расчета суммы без налога.

Обозначим М=18/100, получаем:

Кн = К*(1+М)

Следовательно:

К = Кн / (1 + М) = Кн / (1 + 0.18)=Кн/1.18

Конечно, с формулами работать достаточно проблематично. Для упрощения всех расчетов существуют онлайн калькуляторы НДС, с помощью которых можно безошибочно и быстро получить необходимые цифры.

Правила расчета данного налога изложены в данном видеоматериале:

Виды данного налога

В соответствии с налоговым законодательством НДС рассчитывается по трем критериям

:

В соответствии с налоговым законодательством НДС рассчитывается по трем критериям

:

- Нулевая ставка. Налог не взимается при экспорте товаров, реализации товаров космической сферы, транспортировке газа и нефти, экспорте драгоценных металлов и др. С полным перечнем товаров подходящих под НДС в 0% можно ознакомиться в 164 статье НК РФ.

- Ставка 10 % применяется при продаже ряда продуктов питания (молоко, овощи, мясо и др). Детских товаров (одежда, кроватки, коляски и др). Также НДС 10% применяется при реализации медицинских препаратов, периодики, научной и образовательной литературы.

- НДС 18 % самый распространенный налог, которым облагаются все товары и услуги неподходящие под первые две ставки (0% и 10%).

Какие операции предполагают взимание НДС

- Ввоз любой продукции в РФ.

- Все работы связанные с возведением зданий, где не заключается договор строительного подряда.

- Передача услуг и продукции для собственного использования (на территории РФ), расходы на которые не принимаются во внимание при расчете НДС.

Процессы, не облагающиеся этим налогом

- Оказание работ органами государственной власти в пределах обязанностей возложенных на них.

- Покупка и дальнейшая приватизация муниципальных и государственных предприятий.

- Различного рода инвестиции.

- Продажа земельных участков.

- Предоставление денег организациям некоммерческой основы.

Способы начисления

На сегодняшнее время НДС может быть вычислен двумя вариантами :

- Вычитание . Когда налогом облагается вся сумма выручки, а уже из полученной суммы вычитается сумма НДС, которая выплачивалась во время приобретения материалов.

- Сложение . Когда налог начисляется по утвержденной ставке от всей налогооблагаемой базы, которая складывается из добавленных стоимостей на каждый вид реализуемой продукции.

Первый способ расчета НДС применяется чаще, ввиду того что вести отдельный учет по каждому виду продукции довольно сложно.

Первый способ расчета НДС применяется чаще, ввиду того что вести отдельный учет по каждому виду продукции довольно сложно.

Отчетность

Итак, что такое НДС и кто его оплачивает, разобрались. Теперь поговорим о том, как должна предоставляться отчетность в налоговую инспекцию.

Итак, что такое НДС и кто его оплачивает, разобрались. Теперь поговорим о том, как должна предоставляться отчетность в налоговую инспекцию.

Отчетность предоставляется каждый квартал, заполняется по специальной форме. Сроки в которые должны быт поданы документы достаточно жесткие – до 25-го числа следующего месяца.

Если будут задержки, то на компанию могут наложить штрафные санкции. При отправлении по почте нужно принимать во внимание, что датой подачи отчетности будет значиться число, стоящее на штампе в заказном письме.

Например, вы пришли на почту 19 числа и отправили заказное письмо, в налоговую же оно пришло только 28-го. В этом случае штрафов не будет, так как на письме при отправке ставилось 19-е число.

Налоговые вычеты

Налоговыми вычетами

называется сумма налоговых платежей, предъявленная к оплате поставщиком и на которую была уменьшена общая сумма налога, планируемая для уплаты в бюджет.

Налоговыми вычетами

называется сумма налоговых платежей, предъявленная к оплате поставщиком и на которую была уменьшена общая сумма налога, планируемая для уплаты в бюджет.

Здесь также есть свои правила, которым следуют предприятия. Они могут принять к вычету сумму НДС, если только выполнены три условия :

- Продукция, приобретенная для последующей реализации, облагается НДС.

- Предприятие имеет все необходимые первичные документы и по правилам оформленную счет-фактуру.

- Полученная продукция прошла бухгалтерский учет.

Если эти три условия были соблюдены, то по окончании налогового периода предприятие может принять к вычету всю сумму платежей (конечно если все проводимые сделки облагались НДС).

Счет-фактура

Это документ, который содержит

все необходимые сведения о стоимости товара без учета НДС и итоговой сумме с учетом налога. Счет-фактуру покупателю обязан предоставить поставщик при отгрузке товара, и позднее 5 дней.

Это документ, который содержит

все необходимые сведения о стоимости товара без учета НДС и итоговой сумме с учетом налога. Счет-фактуру покупателю обязан предоставить поставщик при отгрузке товара, и позднее 5 дней.

Главная трудность в оформлении счета-фактуры заключается в том, что этот документ оформляет не сам налогоплательщик, а контрагент, с которым происходит сотрудничество. Если что-то будет заполнено неверно, то при проверке инспектор может аннулировать все вычеты и доначислить НДС. Поэтому от контрагента необходимо требовать точного заполнения документов.

Итак, теперь мы понимаем, что такое НДС, откуда он берется, кто его платит и как происходят расчеты. Конечно, эта тема достаточно сложная, и изложить все нюансы и правила в одной статье невозможно. Но с главной задачей, а именно, что такое НДС мы разобрались.

Об особенностях возмещения Налога на добавленную стоимость смотрите в видеоматериале.

Часть 1: