Эдуард Новаторов Ph.D.

Специалисты, как в России, так и за рубежом, утверждают, что на достаточно насыщенном рынке банковских услуг сегодня именно качество обслуживания клиентов предопределяет успех конкурентной борьбы . Однако в отечественной специальной литературе мало рекомендаций относительно того, как на практике можно эффективно и быстро измерить качество своих банковских услуг. Большинство работ по измерению качества посвящены проблемам качества товаров производственного сектора.

Целью данной статьи является попытка познакомить специалистов банковского дела с популярной зарубежной методикой СЕРВКВАЛ (SERVQUAL). Методика СЕРВКВАЛ была разработана как универсальный инструмент для измерения качества в сфере услуг. Однако исследования последних лет предполагают, что методика может быть адаптирована применительно к каждой из отраслей услуг и использована, в частности, для измерения качества банковских услуг.

Концепция качества банковской услуги

Для того чтобы измерить качество банковской услуги, необходимо понимать, что представляет собой качество обслуживания в банке. Банковская услуга как товар - это неосязаемое, нематериальное действие или выполнение работы, не ведущее к владению чем-нибудь материальным. Как правило, такие действия или виды работ происходят в момент непосредственного контакта производителя банковской услуги и ее потребителя. По этим причинам, по мнению специалистов, качество банковской услуги имеет отношение к интерактивному процессу, происходящему между банком и клиентом.

Качество банковской услуги существенно зависит от процесса сравнения потребителем своих ожиданий качества банковской услуги до ее потребления с непосредственным восприятием качества банковской услуги в момент и после ее потребления. Восприятие качества банковской услуги потребителем в момент ее потребления происходит по двум главным аспектам: ЧТО потребитель получает от банковской услуги (технический аспект качества) и КАК потребитель получает банковскую услугу (функциональный аспект качества) .

По мнению специалистов, восприятие потребителем функционального и технического аспектов качества банковской услуги происходит на основе своеобразной пятиступенчатой лестницы (рис. 1).

Рисунок 1

Концепция качества банковской услуги и критериев ее оценки

Первая ступень - это разрыв между ожиданиями потребителя относительно качества банковской услуги и реакцией руководства банка на эти ожидания. Вторая ступень - разрыв между пониманием руководством банка ожиданий потребителя и процессом внедрения системы качества в своем банке. Третья ступень - разрыв между внедренной руководством банка системы качества и неподготовленностью персонала банка следовать установленным стандартам. Четвертая ступень - разрыв между существующей в банке системой качества и завышенной рекламой этой системы качества в СМИ. Наконец, пятая, самая главная, ступень - это разрыв между ожиданиями потребителей банковской услуги и процессом предоставления банком этой услуги .

Ожидания потребителей относительно качества либо подтверждаются, либо нет. Последнее ведет к уходу потребителей в банки-конкуренты и к более высоким затраты на маркетинг в банке для привлечения новых потребителей взамен ушедших. Подтверждение ожиданий ведет к долгосрочной лояльности потребителя к банку, что иногда называется «маркетингом отношений». Маркетинг отношений обеспечивает долгосрочный успех банка за счет стабильной прибыльности, основанной на лояльности потребителей, и за счет сокращения расходов на маркетинг для привлечения новых клиентов .

Критерии качества банковской услуги

Исследования показали, что потребители оценивают функциональные и технические аспекты качества банковской услуги по пяти основным критериям (см. рис 1):

Методика измерения качества банковской услуги

Для измерения пяти критериев качества банковской услуги может быть успешно использована адаптированная методика «SERVQUAL» (аббревиатура от «service quality» или «качество услуги») .

Суть наипростейшего подхода к исследованию качества банковской услуги состоит из двух частей (см. Приложение). Сначала потребителей с помощью пяти- или семибалльной шкалы Лайкерта (полностью не согласен - полностью согласен) просят высказать свои общие ожидания относительно пяти вышеперечисленных критериев качества банковской услуги. Затем, с помощью аналогичной шкалы, потребителей просят высказать свои специфичные восприятия тех же пяти критериев качества услуги, но уже в конкретном обследуемом банке. Результаты анкетирования сравниваются с целью исчисления пяти коэффициентов качества «Q»:

- Q - материальность;

- Q - надежность;

- Q - отзывчивость;

- Q - убежденность;

- Q - сочувствие.

Пять коэффициентов качества «Q» являются цифровым выражением состояния качества. Каждый из пяти коэффициентов качества «Q» измеряется 4-5 подкритериями. Таким образом, пять критериев качества «Q» разбиты в целом на 22 подкритерия. Эти 22 подкритерия рассчитываются путем вычитания 22 полученных рейтингов ожидания из 22 полученных рейтингов восприятия. Затем они с помощью метода средних значений группируются в пять коэффициентов качества «Q». По тому же принципу пять коэффициентов качества «Q» с помощью метода средних значений группируются в глобальный коэффициент качества услуги в обследуемом банке (табл. 1).

Результаты исследования качества с помощью методики «SERVQUAL» интерпретируются следующим образом. Нулевое значение какого-либо из коэффициентов качества означает совпадение уровня ожидания качества и уровня восприятия качества по этому критерию или подкритерию. Негативные значения указывают на то, что уровень ожиданий превышает уровень восприятия. Наконец, положительные значения указывают на то, что восприятие качества выше уровня ожиданий. Успешным результатом считаются положительные и нулевые значения коэффициентов качества. Удовлетворительным результатом считаются негативные коэффициенты качества, максимально приближающиеся к нулевому значению. Неудовлетворительным результатом считаются негативные коэффициенты качества, отдаляющиеся от нулевого значения.

В таблице 1 приведены результаты одного из исследований подобного рода. По результатам исследования оказалось, что наиболее низкий коэффициент качества был получен по критерию «отзывчивость» (Q = –1,4). Наиболее высокий коэффициент качества был получен по критерию «материальность» (Q = –0,7). Глобальный коэффициент качества услуги составил –1,1 балла, что можно охарактеризовать как удовлетворительный результат.

Таблица 1

Результаты исследования качества банковских услуг

Заключение

На наш взгляд вышеизложенная методика SERVQUAL имеет существенный потенциал для измерения качества банковских услуг. Читательскому вниманию была предложена наиболее простая и практичная процедура исследования качества банковских услуг. Такое исследование под силу провести одному из сотрудников банка, обработать полученные данные на персональном компьютере с помощью программы Microsoft Еxcel (r), и представить результаты руководству банка для принятия решений по совершенствованию качества обслуживания в банке.

Более сложное и тщательное исследование качества обслуживания включает в себя третий этап - измерение важности или значимости коэффициентов качества для потребителей. Кроме того, существуют более сложные варианты анализа полученных результатов и более эффективные способы презентации данных . Какой из этих подходов выбрать зависит от руководства каждого банка и, очевидно, от степени заинтересованности в обеспечении высокого качества обслуживания своих клиентов.

Эдуард Владимирович Новаторов работает доцентом кафедры управления в Санкт-Петербургском Гуманитарном Университете Профсоюзов. В 1993 г. защитил одну из первых в России кандидатских диссертаций по маркетингу услуг. С 1993 по 1995 гг. проходил стажировку в Нидерландах с присуждением степени магистра. C 1995 по 1999 гг. под руководством профессоров Л. Берри и Д. Кромптона занимался исследованиями в области маркетинга услуг в школе бизнеса Техасского А&М Университета (США), где впоследствии защитил диссертацию c присуждением степени доктора философии (Ph.D.).

e-mail: [email protected]

ПРИЛОЖЕНИЕ

Адаптированная для банковских услуг анкета «SERVQUAL»

ЧАСТЬ 1 (ОЖИДАНИЯ)

ИНСТРУКЦИЯ: Просим высказать Ваше мнение относительно тех критериев, которым должны соответствовать банковские услуги. Для оценки используйте шкалу, представленную ниже. Если Вы полностью согласны с представленным утверждением, то обведите цифру 5 напротив него. Если Вы полностью не согласны с этим утверждением, то обведите цифру 1. Остальные значения (2, 3, 4) отражают степень Вашего приближения к той или иной крайней точки зрения.

| Ож. 1. В этих банках должны быть современные оргтехника и оборудование | 5 | 4 | 3 | 2 | 1 |

| Ож. 2. Интерьеры помещений в этих банках должны быть в отличном состоянии | 5 | 4 | 3 | 2 | 1 |

| Ож. 3. Персонал этих банков должен быть приятной наружности и опрятен | 5 | 4 | 3 | 2 | 1 |

| Ож. 4. Внешний вид информационных материалов (буклетов, проспектов) в этих банках должен быть привлекателен | 5 | 4 | 3 | 2 | 1 |

| Ож. 5. В этих банках должны выполняться обещания оказать услугу к назначенному времени | 5 | 4 | 3 | 2 | 1 |

| Ож. 6. Если у клиентов случаются проблемы, то банки должны искренне пытаться их решить | 5 | 4 | 3 | 2 | 1 |

| Ож. 7. У этих банков должна быть надежная репутация | 5 | 4 | 3 | 2 | 1 |

| Ож. 8. Услуги этих банков должны предоставляться клиентам аккуратно и в срок | 5 | 4 | 3 | 2 | 1 |

| Ож. 9. Эти банки должны избегать ошибок и неточностей в своих операциях | 5 | 4 | 3 | 2 | 1 |

| Ож.10. Персонал этих банков должен быть дисциплинированным | 5 | 4 | 3 | 2 | 1 |

| Ож.11. Персонал этих банков должен оказывать услуги быстро и оперативно | 5 | 4 | 3 | 2 | 1 |

| Ож.12. Персонал этих банков должен всегда помогать клиентам с решением их проблем | 5 | 4 | 3 | 2 | 1 |

| Ож.13. Персонал этих банков должен быстро реагировать на просьбы клиентов | 5 | 4 | 3 | 2 | 1 |

| Ож.14. Между клиентами и персоналом этих банков должна существовать атмосфера доверия и взаимопонимания | 5 | 4 | 3 | 2 | 1 |

| Ож.15. В отношениях с такими банками клиенты должны чувствовать себя безопасно | 5 | 4 | 3 | 2 | 1 |

| Ож.16. Персонал этих банков должен быть вежливым в отношениях с клиентами | 5 | 4 | 3 | 2 | 1 |

| Ож.17. Руководство этих банков должно оказывать всяческую поддержку персоналу для эффективного обслуживания клиентов | 5 | 4 | 3 | 2 | 1 |

| Ож.18. К клиентам в этих банках должен проявляться индивидуальный подход | 5 | 4 | 3 | 2 | 1 |

| Ож.19. Персонал этих банков должен проявлять личное участие в решении проблем клиентов | 5 | 4 | 3 | 2 | 1 |

| Ож.20. Персонал этих банков должен знать потребности своих клиентов | 5 | 4 | 3 | 2 | 1 |

| Ож.21. Персонал этих банков должен ориентироваться на проблемы клиентов | 5 | 4 | 3 | 2 | 1 |

| Ож.22. Часы работы этих банков должны быть удобными для всех клиентов | 5 | 4 | 3 | 2 | 1 |

ЧАСТЬ 2 (ВОСПРИЯТИЕ)

ИНСТРУКЦИЯ: Просим высказать Ваше мнение относительно соответствия услуг банка ______ перечисленным ниже критериям. Для оценки опять используйте шкалу, представленную ниже. Если Вы полностью согласны с представленным утверждением, то обведите цифру 5 напротив него. Если Вы полностью не согласны с этим утверждением, то обведите цифру 1. Остальные значения (2, 3, 4) отражают степень Вашего приближения к той или иной крайней точке зрения.

Вопросы второй части аналогичны вопросам первой части анкеты. Вместо слов «этих банков» указывается название конкретного банка.

ЛИТЕРАТУРА

1. Андреев И. Критерии конкурентоспособности однородных банковских услуг / Маркетинг. - 1998. - № 1. - С. 35-41.

2. Gronroos C. (1991). A service quality model and its marketing implications / European Journal of Marketing. Vol. 18, № 4. Р. 36-44.

3. Parasuraman А., Zeithaml V. & Berry L. (1985). A conceptual model of service quality and its implications for future research / Journal of Marketing. Vol. 49 (Fall). Р. 41-50.

4. Berry, L. L. (1983). Relationship marketing. In Emerging Perspectives on Services Marketing. American Marketing Association. Chicago, Ill. Р. 25-28.

5. Parasuraman A., Berry L., Zeithaml V. (1988). SERVQUAL: A multiple-item scale for measuring customer perceptions of service quality / Journal of Retailing. Vol. 69 (Spring). Р. 12-40.

6. Новаторов Э. В. Специфика и особенности аудита маркетинга услуг / Маркетинг и маркетинговые исследования в России. - 2001. - № 34 (4). С. 50-59.

Если бы все банки хорошо управлялись, то единственными причинами банкротства были бы экономические и политические предпосылки. Но даже в этом случае сохранилась бы необходимость регулирования и контроля, как сохранилась бы необходимость в правилах дорожного движения и полицейских в стране хороших водителей .

Качество менеджмента определяется компетентностью руководителей банка, качеством организации и работы системы внутреннего контроля, степенью взаимодействия между акционерами и руководством банка, а также уровнем контроля со стороны Наблюдательного Совета банка. Качество управления также оценивается через оценку созданной системы управления банком, которая производится на основе анализа внутренних положений и процедур.

Оценивая банковский менеджмент, специалисты Мирового банка предлагают использовать следующие компоненты для его оценки:

- Компетенция.

- Лидерство.

- Выполнение регулятивных норм.

- Способность к планированию.

- Способность реагировать на изменения конъюнктуры.

- Адекватность проводимой политики положению банка на рынке.

- Способность к самоконтролю.

- Качество команды менеджеров и их приемников.

- Отношения с инсайдерами.

Органы банковского надзора должны убедиться в том, что банки располагают управленческими системами информации, позволяющими менеджменту банка идентифицировать концентрации кредитно-инвестиционного портфеля. Также органы надзора должны устанавливать пруденциальные нормативы, ограничивающие риск потенциальных убытков от отдельных заемщиков или групп связанных между собой заемщиков .

Плохой менеджмент и неадекватный контроль являются причиной финансового краха не только отдельных учреждений. В случае возникновения кризиса на финансовом рынке они могут усилить его воздействие на рынок и привести к поражению всей банковской системы.

Для анализа качества менеджмента необходимо учитывать следующие основные параметры:

- Поддержание достаточного уровня капитала, качества активов, доходов и ликвидности.

- Компетентность и способность руководить.

- Честность и деловая репутация руководящего состава банка.

- Квалификация, опыт и способность брать на себя ответственность.

- Качество надзора со стороны руководства банка.

- Достаточность подготовки персонала банка

- Наличие системы подготовки смены для руководящих работников.

- Выполнения норм действующего законодательства.

- Достаточность внутренних процедур и положений. Качество их исполения в банке.

- Наличие механизмов внутреннего контроля, системы документации и внутреннего учета.

- Наличие системы планирования и контроля за результатами деятельности.

- Кадровая политика, достаточность системы вознаграждения и механизмов продвижения по службе.

- Выполнение кредитной и инвестиционной политики, требований к активам и пассивам.

- Отношения с инсайдерами: а) предоставление кредитов крупным акционерам, членам правления, руководителям банка и с ними связанным предприятиям без соответствующих предпосылок или на льготных условиях; б) выплата чрезвычайно высоких окладов, гонораров и дивидендов; в) использование средств банка для покрытия неоправданных личных расходов сотрудников и членов правления.

- Способность предусматривать изменения внешних условий работы банковского учреждения и реагировать на экономическую, правовую и политическую среду.

- Способность или неспособность пользоваться такими изменениями и корректировать работу банка.

- Соответствие высшего руководства занимаемой должности: а) состав правления банка; б) посещаемость членами правления его заседаний; с) наличие достаточно документированных протоколов заседаний правления, отражающих активное участие всех членов правления в процессе определения стратегии и политики развития банка; д) наличие доминирующей роли некоторых членов правления в процессе принятия решений, которая отрицательно сказывается на деятельности банка; е) достаточность и эффективность работы специализированных комитетов (кредитного, инвестиционного, по ценным бумагам, аудиторского);

- Наличие достаточного числа квалифицированных сотрудников в службе внутреннего контроля банка, степень ее независимости, наличие процедур внутреннего контроля в банке.

Один из наиболее часто поднимаемых вопросов - как определять деловую репутацию руководителя. Наиболее существенными элементами оценки деловой репутации руководителя является оценка качества его работы на ранее занимаемых должностях. Нередки случаи, когда руководители одного банка, после того как акционеры снимают их с должности председателя правления одного банка за некачественное управление банком или допущение большого объема невозвратных кредитов, находят возможность занять руководящую должность в другом банке, и нередко - должность председателя правления. В данном случае деловая репутация такого руководителя является неудовлетворительной.

Обратный случай, когда руководитель хорошо зарекомендовал себя будучи директором филиала банка, заместителем правления или на другой ответственной должности, о чем у органов надзора есть достоверная информация, например, после проведения выездного инспектирования, и определения значительной роли данного руководителя в успешной работе банковского учреждения.

Отношения с инсайдерами важный фактор для оценки качества руководства. Во всех странах, кредитование проектов инсайдеров требует создания повышенного уровня резервов, что показывает нежелательность кредитования инсайдеров. Однако, практика надзора в Украине показывает, что благоразумное инвестирование в проекты инсайдеров бывает не только позитивным, но и иногда единственным способом существования некоторых банков. Это связано с общим спадом производства и нестабильным состоянием многих отраслей хозяйства. Поэтому некоторые крупные промышленные предприятия создают банковские учреждения для финансирования собственных проектов. В этом случае органы надзора должны оценивать надежность самих инвестиционных проектов, абстрагируясь от проблем взаимоотношений с инсайдерами. Такие банки требуют более частого и детального анализа их работы, а возможно даже наличия постоянных представителей органов надзора в банковском учреждении с правом доступа к документации и информации о работе предприятия, в которое инвестируются средства банка. Для оценки таких проектов органы надзора могут привлекать аудиторские кампании, с условием финансирования их за счет банка или предприятия, а также специалистов государственных ведомств, в чьей сфере банк осуществляет финансирование.

Аристобуло де Жуан, в своей работе “От хороших банкиров к плохим банкирам”, классифицирует плохое управление на следующие типы:

-

а) при организации банка с новым руководством;

б) при переходе банка из одних рук в другие;

в) непризнание ухудшения финансового состояния банка.

- Косметическое управление: а) сокрытие убытков; б) изменение структуры расчета прибыли и дивидендов.

- Безнадежное управление: а) спекуляции; б) привлечение депозитов по неоправданно высоким ставкам.

- Мошенничество.

Технические ошибки управления:

- Чрезмерное расширение и быстрый рост – одна из основных причин банкротств. Это связано с выдачей кредитов в объемах, не соответствующих капиталу банка, а также распространение деятельности банка в сферах бизнеса или регионах, где он не имеет навыков работы.

- Некачественное кредитование - допущение чрезмерно высоких рисков концентрации кредитов, предоставление дочерним компаниям кредитов без жесткого контроля. Кредитование дочерних компаний таит в себе следующие скрытые опасности:

Косметическое управление – попытки сокрыть убытки с целью выиграть время и сохранить контроль, в то время пока руководство ищет пути выхода из сложившейся ситуации. Одной из таких форм косметического управления является составление отчета о прибылях и убытках с использованием техники так называемого “перевернутого отчета”. Если в обычном отчете дивиденды рассчитываются в самом конце после всех вычет, то в данном случае они закладываются в расходы до расчета полученной чистой прибыли. Таким образом, банк жертвует соответствием капитала ради “хорошего имиджа”.

Безнадежное управление – ситуация, когда банкиры, опасаясь заявить об ухудшении финансового состояния банка, прибегают к спекуляции или привлечению депозитов по неоправданно высоким ставкам.

Прибегая к спекуляции, банкиры стараются извлечь максимальную прибыль из рискованных сделок, что может еще более ухудшить финансовое состояние в том случае, если данные сделки прогорают.

Мошенничество возникает тогда, когда банк был приобретен спекулянтами или предпринимателями, имеющими определенные интересы, а также в случае ухудшения положения банка, возможности его краха, когда руководство прибегает к мошенничеству с целью скрыть или поправить положение. Наиболее распространенными типами мошенничества являются “самоодалживание” и “маятниковая собственность”. Такой тип мошенничества как “маятниковая собственность” заключается в том, что в случае, если компания, принадлежащая банку, преуспевает, то банкир выкупает у банка права на ее владение по низкой цене, если же она нерентабельна, то банк с его подачи выкупает ее акции по высокой цене, и та и другая операция убыточна для банка и приносит личную выгоду только его владельцу.

Для определения возможного мошенничества и злоупотреблений инсайдеров можно выделить определенные признаки, при проявлении которых органы надзора должны более глубоко и тщательно изучать сопряженные с ними вопросы. Федеральный резервный банк в своих меморандумах давал определения признаков мошенничества, однако некоторые такие признаки имеют индивидуальный аспект для США, и не могут рассматриваться признаками возможного мошенничества в Украине или не применимы в связи с различным объемом таких операций в разных странах. С учетом специфики работы коммерческих банков в Украине признаками возможного мошенничества можно считать:

- наличие в банке больших выплат наличными;

- наличие большого количества фирм, просрочивших получение товаров и услуг или платежей по экспортно-импортным контрактам;

- отсутствие качественного внутреннего контроля над документами по внешнеэкономической деятельности клиентов;

- кредитование предприятий из отдаленных регионов или иностранных предприятий;

- большой объем кредитов предприятиям, не являющихся клиентами банка;

- плохая или недостаточная кредитная документация;

- чрезмерное количество пролонгаций кредитов.

- наличие нестандартных условий в кредитных договорах;

- финансирование предприятий, которые приобретают товары или услуги у инсайдеров банка;

- большой объем кредитов предприятиям, действующим в сфере интересов инсайдеров;

- кредитование предприятий из офшорных зон;

- наличие кредитов, обеспеченных обязательствами офшорных банков;

- наличие кредитов, выданных компаниям, у которых сложно определить их реального собственника;

- отсутствие должного разделения обязанностей между сотрудниками банка, особенно при проведении активных операций;

- наличие значительных сумм задолженности инсайдеров и руководителей банка;

- кредитование одного заемщика связанными банками или филиалами одного банка;

- большие объемы кредитов под гарантии третьих лиц;

- высокие должности основных акционеров в руководстве банка;

- частая смена аудиторов и юридических фирм, обслуживающих банк;

- наличие большого объема операций или кредитование предприятий, финансовая отчетность которых говорит о том, что заемщик инвестирует средства и получает доходы от инвестиций в странах с повышенной секретностью информации о владельцах банковских счетов (Панама, Антильские острова, Каймановые острова и т.п.) Финансовая отчетность такого заемщика также может включать информацию, о больших депозитах, которые не могут быть проверены в связи с повышенной секретностью информации.

Следует подчеркнуть, что перечисленные признаки не являются доказательством мошенничества банка или злоупотреблений инсайдеров, а лишь выявляют необходимость дополнительного внимания со стороны органов надзора для выяснения обстоятельств, сопровождающих данные операции.

Литература:

- Аристобуло де Жуан. От хороших банкиров к плохим банкирам. Неэффективный банковский надзор и ухудшение качества управления как главные элементы банковских кризисов. Материалы семинара Института экономического развития Мирового банка, 1992.

- Core Principles for Effective Banking Supervision. Basle Committee on Banking Supervision. Basle. September 1997.

- Framework for Evaluation of Internal Control Systems. Basle Committee on Banking Supervision. Basle. January 1998

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Правовые основы открытия счетов в коммерческом банке. Главные особенности рассчетно-кассового обслуживания предприятия в коммерческом банке, кредитные отношения. Операции и сделки коммерческого банка с ценными бумагами, факторинг, трастовые операции.

курсовая работа , добавлен 25.09.2011

Контроль как составляющая процесса управления качеством. Анализ состояния обслуживания клиентов в Банке "Ренессанс Капитал" (ООО). Разработка рекомендаций по совершенствованию качества контроля обслуживания клиентов в Банке "Ренессанс Капитал".

дипломная работа , добавлен 23.08.2011

Технологии обслуживания физических лиц как клиентов коммерческого банка. Организация Private banking в коммерческом банке на примере ВТБ. Операции с пластиковыми карточками. Открытие и ведение банковских счетов. Кредитные, валютные и депозитные операции.

курсовая работа , добавлен 21.04.2015

Исследование основ банковского обслуживания. Анализ и оценка качества обслуживания клиентов банка. Основные финансовые показатели деятельности городского отделения. Разработка мероприятий по повышению качества обслуживания, организации и оплаты труда.

дипломная работа , добавлен 22.06.2015

История развития VIP-обслуживания. Private banking и VIP-обслуживание. Характеристика и особенности сегмента VIP-клиентов банка. Функции и обязанности персональных менеджеров. Принципы обслуживания VIP-клиентов на примере "Алтайского банка Сбербанка РФ".

курсовая работа , добавлен 16.03.2011

Принципы организации безналичных расчетов в коммерческом банке. Методология и нормативно-правовое обеспечение расчетно-кассового обслуживания корпоративных клиентов банка ОАО "Уралсиб". Анализ комиссионных доходов и расходов коммерческой организации.

дипломная работа , добавлен 02.11.2012

Банковское обслуживание физических лиц в сбербанке России, политика предоставления банковских услуг. Общая характеристика и основные показатели экономической деятельности Апатитского ОСБ 8017. Мероприятия по улучшению качества обслуживания клиентов.

дипломная работа , добавлен 06.02.2014

Банковские услуги: понятие, виды, характеристика и основные каналы реализации. Практические аспекты организации онлайн обслуживания клиентов в банке. Условия предоставления кредитов физическим лицам, расчет коэффициента отдачи депозитных средств.

дипломная работа , добавлен 24.01.2018

Роман Исаев

Эксперт по организационному развитию и процессному управлению

Партнёр ГК «Современные технологии управления»

Руководитель проектов организационно-корпоративного развития

Профессиональный бизнес-тренер и специалист по Business Studio

В статье представлен четкий подход к установлению связи между основными компонентами качества банковской деятельности с точки зрения клиента. Для каждого компонента приводится детальное описание, примеры из практики, ссылки на необходимые методики и решения. Рассмотрены следующие понятия: система менеджмента качества и соответствующие стандарты; обслуживание клиентов, стандарт качества банковского обслуживания; процесс, стандарт качества банковского процесса; продукт, стандарт качества банковского продукта.

Рассказывает опытный банковский клиент, который обслуживался более чем в 15 различных банках:

«Если:

- В офисах банка большие очереди, а совершение операций занимает много времени;

- Офисы банка некомфортные, нет листовок и памяток с детальным описанием продуктов и услуг банка, нет зоны самообслуживания;

- Наблюдается высокая частота совершения ошибок сотрудниками или техническими устройствами банка;

- Банковские сотрудники не могут оказать качественную консультацию (дать ответы на все мои специализированные вопросы);

- В системе „ Интернет-банк “ нельзя открыть депозит или выполнить самые распространенные и нужные платежи без комиссии;

- Стоимость услуг банка равна или выше среднерыночной;

- В банке нет современных услуг, которые могут удовлетворять все мои потребности;

- Нет хорошей обратной связи между клиентом и банком, тщательной работы с претензиями и отслеживания удовлетворенности клиентов;

то такой банк я обхожу стороной.»

В статье рассмотрено качество банковской деятельности с точки зрения клиента. Поскольку качество (упрощенно говоря) — это степень соответствия объекта требованиям заинтересованных сторон, то у качества может быть много видов в зависимости от числа заинтересованных сторон. Например, качество управления ликвидностью банка, качество управления рисками банка, качество банка как работодателя, качество банка как объекта регулирования со стороны государственных органов и т. д.

Нас интересуют все аспекты деятельности банка, влияющие на удовлетворенность клиента. Есть много наработок по данной теме, но автор еще не встречал описания системного подхода к обеспечению и улучшению качества банка, который связал бы различные понятия и методики в систему, объяснил их взаимосвязь. В итоге многое сводится к следующим понятиям и компонентам, которые будут далее детально рассмотрены.

Понятие «система менеджмента качества» (СМК), по мнению автора, является фундаментальным и включает в себя три составляющие: обслуживание, процесс, продукт (схема 1).

Схема 1. Основные понятия/компоненты качества банка (для клиента)

Каждый из этих трех компонентов может применяться банком как отдельный и самостоятельный способ повышения качества банковской деятельности и удовлетворенности клиентов, так и в рамках единой СМК. В зависимости от того, что для банка важнее и в чем он видит свою стратегию и конкурентное преимущество, наибольшее внимание может уделяться одному из способов.

Стандарт качества обслуживания устанавливает, как организовать взаимодействие с клиентом и обеспечить для него комфортные условия в банковском офисе.

Стандарт качества бизнес-процесса определяет, как должен быть устроен бизнес-процесс и как его выполнять; кто и какие функции должен выполнять в бизнес-процессе; кто и за что должен отвечать; какие входы/выходы должны формироваться и с какими требованиями.

Стандарт качества продукта устанавливает, как сделать стоимость и условия реализации продукта конкурентоспособными и выгодными для клиента.

Стандарт на СМК (например, ISO 9001) определяет, как связать в единое целое все компоненты качества банковской деятельности, обеспечить функционирование системы и документировать систему .

Какой способ выбрать: один или все — решает сам банк. Чем больше задействовано способов, соответственно, тем больше финансовые и трудовые затраты банка, но тем больше удовлетворенность клиентов, а значит, продажи и прибыль банка.

Одни банки делают ставку на качество обслуживания клиентов и индивидуальный подход к каждому клиенту. Другие, наоборот, — на массовость обслуживания клиентов, разработку стабильных и масштабных технологий и бизнес-процессов. И, наконец, отдельные банки предпочитают привлекать и удерживать клиентов качеством продуктов в узком его понимании (т. е. выгодными тарифами, условиями договоров и т. п.).

Конечно, в идеале должны быть реализованы одинаково эффективно и сбалансированно все способы.

Пример 1. Рассказывает представитель руководства банка, в котором ставка делается на качество обслуживания (подробнее см. ):

«Нашему клиенту не столь важно, пришлось ли ему подождать при посещении операционного офиса, или девушка-операционист что-то не так сделала. Нашим клиентам просто приятно приходить в банк и здесь они получают положительные эмоции. Мы даже ввели такое понятие, как управление настроением и впечатлениями клиента. Выявили и реализовали несколько аспектов, положительно влияющих на настроение клиента и его впечатления от посещения банка:

- Оформление офиса. Приятная цветовая гамма, картины, цветы, аквариум и т. п. ;

- Внутреннее удобство и интерьер офиса. В офисе обязательно должна быть мягкая мебель, столики с деловыми журналами, бесплатная кофе-машина, телевизор с трансляцией бизнес-каналов, технические устройства для самообслуживания;

- Встреча каждого клиента сотрудником банка (консультантом/менеджером по работе с клиентами) и сопровождение его для получения необходимого продукта/услуги;

- И многое другое.

Кроме того, при посещении банка наши клиенты регулярно получают небольшие, но приятные подарки (фирменные банковские ручки, календарики, флажки, наклейки с логотипом банка и т. п.)».

Пример 2. Рассказывает представитель руководства банка, который выбрал способ «Качество бизнес-процессов »:

«Мы ориентируемся на массовое обслуживание большого потока клиентов, когда первостепенное значение имеют четко отлаженные бизнес-процессы и технологии. Для нас важны, в первую очередь, такие параметры, как время, себестоимость и безошибочность выполнения всех операций в бизнес-процессах. Несмотря на то, что мы проигрываем некоторым банкам в индивидуальном подходе к клиентам, нашим клиентам предоставляется возможность выполнить любую банковскую операцию на самом технологичном уровне, быстро и без особых сложностей».

Пример 3. Рассказывает представитель руководства банка, в котором внимание фокусируется на качестве продуктов (в финансовой и договорной части):

«Клиенты к нам идут, в первую очередь, потому, что у нас нет комиссий на самые распространенные платежи, одни из самых высоких процентов по вкладам, выгодные условия открытия и обслуживания банковских счетов и дебетовых карт. Пусть у нас не самые роскошные офисы и часто бывают очереди, но мы помогаем клиентам экономить, и они это ценят».

Рассмотрим перечисленные подходы к обеспечению качества более подробно.

Система менеджмента качества банка

Ответственные за данное направление в банке: служба качества, департаменты бизнес-процессов, методологии и стандартизации, организационного развития.

СМК банка — это совокупность взаимосвязанных методических, технических, информационных, организационных и других средств по управлению качеством.

Внедряя СМК, мы так или иначе описываем бизнес-процессы банка, а затем управляем ими. Иными словами, бизнес-процессы и СМК не могут существовать независимо друг от друга, если мы говорим о реальной СМК, работающей на практике и приносящей результаты. Как было отмечено ранее, СМК является универсальным инструментом, объединяющим все способы, методики, технологии и средства в области качества банка.

Построению и организации функционирования СМК в банке посвящены методические рекомендации Ассоциации российских банков (АРБ) и гл. 6 книги . В них детально рассмотрена архитектура СМК банка, процессы и процедуры по организации функционирования СМК, подготовка СМК к сертификации на соответствие требованиям стандарта ISO 9001:2008, взаимосвязь СМК и стандартов качества банковской деятельности АРБ.

В последнее время во многих банках и проектах все активнее начинают использоваться типовые решения, например «Типовая система менеджмента качества коммерческого банка» . Это электронная база данных, которая содержит все необходимые образцы документов, методики и материалы для построения, сертификации и организации функционирования СМК в банке.

Чтобы не погружаться в детали методических рекомендаций, требования стандарта ISO 9001:2008 и не повторять указанные источники информации, автор хотел бы рассказать об СМК в формате «просто о сложном».

СМК в банке: просто о сложном

СМК и работа процессной команды* СМК сводится к выделению бизнес-процессов банка и управлению ими по определенным правилам/механизмам, которые включают (подробнее см. ):

- Регулярное обсуждение всех ключевых вопросов, задач и проблем по бизнес-процессам банка и принятие необходимых решений на заседаниях постоянно действующего комитета по бизнес-процессам и качеству;

- Регулярное проведение совещаний процессных команд, состоящих из сотрудников различных подразделений банка, по вопросам стратегического планирования, контроля, анализа и улучшения своего процесса;

- Систему обратной связи руководителей и исполнителей процесса/подпроцессов;

- Единую инструкцию по управлению процессами и работе процессных команд (последовательность шагов при работе с процессами);

- Маркетинговые механизмы (обязательное определение требований рынка к процессу и его конкурентных преимуществ, оценку удовлетворенности клиентов процесса);

- Стратегическое планирование процесса;

- Описание процесса, взаимодействия подразделений и ответственности в его рамках, определение границ процесса;

- Управление проектами (задачами) по улучшению (оптимизации) процесса, внедрению инноваций (идей);

- Систему мониторинга показателей бизнес-процесса;

- Работу с претензиями клиентов к процессу и анализ процесса. Обратную связь с клиентами процесса. ;

- Методы анализа/аудита и постоянное улучшение (оптимизацию) процесса;

- Предупреждающие действия и управление операционными рисками процесса;

- Документирование всех работ и результатов по управлению процессом (управление записями);

- Процессное бюджетирование и обеспечение ресурсами;

- Мотивацию участников процесса в зависимости от результатов всего процесса, а не его отдельного подпроцесса.

Функции процессной команды/службы качества банка следующие:

- Разработка перечисленных правил на основе известных стандартов (ISO, АРБ и др.);

- Фиксирование этих правил в виде нормативных документов (положений, инструкций, памяток) и форм документов банка;

- Внедрение этих правил в работу процессных команд банка (включая обучение и консультирование процессных команд);

- Контроль соблюдения правил и активное участие в их реализации;

- Выполнение (или координация) процедуры по функционированию СМК (планирование, документирование, аудиты, анализ со стороны руководства и т. д.).

Ситуация по умолчанию, которая существует в некоторых банках, не имеющих СМК и процессных команд:

- Правила и механизмы управления бизнес-процессами не используются либо используются не в полной мере;

- Большое число вопросов, задач и проблем решается внутри структурных подразделений без активного взаимодействия в рамках процессов;

- Нет четкого разграничения ответственности в процессе и за сквозной процесс в целом;

- Измеряются и контролируются в основном только финансовые показатели процессов. Нет других видов показателей;

- Ресурсы тратятся больше на решение возникших серьезных проблем в процессах, нежели на их предупреждение.

Качество обслуживания в банке

Ответственные за данное направление в банке: служба качества, департаменты клиентского сервиса, маркетинга.

Все мы являемся клиентами банков и с определенной периодичностью пользуемся их услугами. И все мы хотим, чтобы очереди в операционных залах были меньше, специалисты банка/операционисты были вежливыми и давали подробные консультации, банковские офисы были комфортными и имели удобный график работы, а от посещения банка всегда оставались хорошие впечатления. Все это позволяет реализовать и контролировать система управления качеством обслуживания, которая является подсистемой СМК.

Качество обслуживания (в рамках данной статьи) — это совокупность механизмов, мероприятий, правил и атрибутов, влияющих на удовлетворенность клиентов при контакте с банком, но напрямую не связанных с выполнением основных банковских бизнес-процессов (реализацией продуктов и услуг). Важно отличать деятельность по обеспечению и улучшению качества обслуживания в банке от выполнения основных (продуктовых) бизнес-процессов банка. Иными словами, основные бизнес-процессы запускаются после того, как клиента удовлетворило качество обслуживания и он решил приобрести необходимый продукт/услугу.

Например, клиент зашел в банковский офис, ему понравилось внутреннее обустройство офиса, отсутствие очереди. Вежливые сотрудники детально проконсультировали его, и тогда он решил открыть в данном банке вклад, т. е. запустилась первая процедура «Оформление документов на открытие вклада» бизнес-процесса «Вклады».

В зависимости от точек контакта клиента с банком качество обслуживания подразделяется на несколько видов: качество обслуживания в банковском офисе, качество работы интернет-представительства банка, качество обслуживании в сall-центре (телефонном центре).

Рассмотрим требования к качеству обслуживания в банковском офисе (схема 2), которые автор объединяет в следующие три группы (категории): внешние атрибуты, внутренние атрибуты и персонал офиса.

Каждая группа состоит из нескольких подгрупп требований, которые, в свою очередь, включают конкретные узкоспециализированные требования. Полный перечень всех требований к качеству обслуживания в банке в электронном виде представлен в Типовой системе менеджмента качества коммерческого банка .

При построении в банке системы управления качеством обслуживания сначала оценивается выполнение банком всех требований. Затем для тех требований, которые не выполняются, разрабатывается и реализуется перечень задач и проектов по приведению банка в соответствие с требованиями к качеству обслуживания.

Необходимо проводить регулярный аудит качества обслуживания в банке, например с помощью метода Mystery Shopper (≪таинственный покупатель≫, или ≪контрольная закупка≫). По результатам каждого аудита рассчитывается индекс качества обслуживания в банке как средняя оценка удовлетворения всех требований.

Во многих банках действует либо разрабатывается нормативный документ ≪Единые стандарты качества обслуживания в банке≫. Он содержит описания способов и правил, которые приняты в банке для реализации требований к качеству обслуживания, а также устройство и процедуры системы управления качеством обслуживания. Пример документа приведен в .

Качество бизнес-процессов банка

Ответственные за данное направление в банке: департаменты бизнес-процессов, методологии и стандартизации, организационного развития.

Бизнес-процесс (процесс) — это совокупность взаимосвязанных или взаимодействующих видов деятельности, преобразующих входы в выходы.

Качество бизнес-процессов достигается за счет их описания и оптимизации с помощью современных программных продуктов бизнес-моделирования (например, Business Studio), внедрения и последующего постоянного использования механизмов управления бизнес-процессами.

Все процедуры (этапы) управления бизнес-процессами банка подробно рассмотрены в , в общем виде процесс представлен на схеме 3.

Схема 3. Управление процессами СМК

Описание (стандартизация) бизнес-процессов позволяет:

- Создать эталонный способ выполнения каждой процедуры, который приведет к наилучшим результатам;

- Повысить эффективность взаимодействия всех участников (подразделений банка) в процессе;

- Установить ответственных как за каждую процедуру, так и за весь процесс (владелец процесса);

- Сохранить все знания сотрудников банка о процессах для целей обучения новых сотрудников и дальнейшего улучшения процессов;

- Установить требования к времени выполнения всех процедур процессов, а также другие требования и показатели (качество, эффективность, результативность);

- Оценить и минимизировать операционные риски;

- Создать инструкции действий в случае возникновения критических ситуаций.

Для любого основного процесса банка (связанного с реализацией, жизненным циклом продукта/услуги) рекомендуется установить следующую структуру (цепочку процедур):

- Оформление (например, оформление и выдача новой банковской карты клиенту);

- Обслуживание (например, обслуживание всех операций с банковской картой через банкоматы, блокировка/разблокировка карты, изменение параметров услуги «SMS-сервис» по карте и др.);

- Закрытие (например, закрытие и уничтожение карты).

Качество должно поддерживаться во всех этих процедурах, а не только при оформлении. Главные требования клиентов к качеству бизнес-процессов:

- Ускорить выполнение процедур (например, прохождение переводов и платежей, рассмотрение заявки на кредит, сократить время оформления справки об остатках на счете для получения визы и т. д.);

- Упростить оформление документов;

- Обеспечить своевременность выполнения процедур (например, вовремя изготовлять банковские карты);

- Минимизировать ошибки при выполнении процедур (например, неправильное начисление процентов по кредиту или ошибки в оформлении документов);

- Минимизировать поездки клиента в офис банка (например, предусмотреть возможность доставки банковской карты клиенту на дом, выезд консультанта банка в офис клиента, возможность выполнять большинство банковских операций дистанционно);

- Реализовать различные варианты выполнения процедур (например, возможность погашения кредита через систему «Интернет-банк» , банкоматы сторонних банков, городские платежные терминалы, почтовые отделения и т. д.).

Оценка качества бизнес-процессов

Для оценки качества должны быть обязательно выбраны следующие бизнес-процессы банка:

- Основные бизнес-процессы (связанные с реализацией продуктов и услуг банка), например «Банковские карты», « Расчетно-кассовое обслуживание», «Кредитование», «Дистанционное банковское обслуживание» и т. д. ;

- Группа процессов «Взаимодействие с клиентами»: работа с претензиями клиентов, работа сall-центра, исследование и анализ удовлетворенности клиентов;

- Группы процессов «Управление маркетингом» (включая разработку банковских продуктов и услуг), «Управление финансами», «Управление рисками», «Управление персоналом» и др.

Оценка качества бизнес-процессов может проводиться, как минимум, двумя методами: посредством анализа показателей бизнес-процессов и опросов клиентов с помощью анкет и чек-листов.

Примеры более 500 типовых показателей банковских бизнес-процессов приведены в . План-фактный анализ показателей удобно выполнять, например, с помощью программного продукта Business Studio.

Вопросы для клиентов могут быть следующими:

- Все ли документы по выпуску банковской карты были оформлены без ошибок?

- Соответствует ли внешний вид карты оригинал-макету? Правильно ли написана ваша фамилия?

- Все ли операции по банковской карте выполняются без ошибок и задержек?

- Были ли у вас проблемы в работе с банкоматами?

- Был ли запечатан PIN-конверт? ;

- Были ли случаи несанкционированного использования вашего счета/карты?

- Сколько времени прошло с момента подачи заявления на выпуск карты до ее изготовления?

- Были ли случаи некорректной блокировки карты банком?

Для каждого бизнес-процесса рассчитывается индекс его качества (удовлетворенность клиентов качеством бизнес-процесса), затем рассчитывается интегрированный (средний) индекс качества всех бизнес-процессов банка.

Качество продуктов банка (финансовая и договорная часть)

Ответственный за данное направление в банке: финансовый департамент, юридический департамент.

Под качеством банковских продуктов/услуг автор подразумевает:

- Финансовую часть продукта (тарифы);

- Договорную часть (условия договоров);

- Характеристики продуктовой линейки банка в целом (т. е. наличие или отсутствие определенных продуктов/услуг и их доступность, возможность настройки параметров каждого продукта под потребности клиента).

Можно сказать, что бизнес-процессы — это динамическая сторона качества, продукты — статическая. Иными словами, для оценки требований к продуктам и их параметров не нужен мониторинг выполнения бизнес-процессов, сбор статистики показателей и различные наблюдения. Все четко зафиксировано в нормативных документах банка.

Главные требования клиентов к качеству продуктов:

- Сделать более гибкими параметры продуктовой линейки (например, предоставить возможность выбирать вклад под индивидуальные требования);

- Снизить стоимость продуктов и услуг или установить льготы для постоянных клиентов (например, отменить комиссию за выдачу кредита или уменьшить процентную ставку для постоянных клиентов);

- Изменить отдельные условия договоров (например, для потребительского кредита — это возможность досрочного погашения кредита без выплаты штрафа, отсутствие поручителей, отсутствие первоначального взноса).

Оценка качества продуктов

Оценка качества продуктов (в их финансовой и договорной части) выполняется посредством изучения нормативных документов по продуктам/услугам (тарифы, формы договоров и др.) и разработки специальных опросников, т. е. перечней вопросов, на которые должен ответить клиент.

Приведем примеры вопросов.

- Было ли вам предложено достаточно тарифов для выбора?

- Выгодны ли для вас тарифы по банковским картам, по сравнению с другими банками?

- Полностью ли вас устраивают стоимостные параметры выбранного тарифа?

- Устраивают ли вас все условия договора по выпуску и обслуживанию банковских карт?

- Не пришлось ли вам выполнить обязательный платеж/комиссию, о котором вы не знали/не были проинформированы?

- Не ухудшились ли со временем тарифы и условия договора?

Для каждого продукта/услуги банка рассчитывается индекс его качества (удовлетворенность клиентов качеством продукта), затем рассчитывается интегрированный (средний) индекс качества всех продуктов/услуг банка.

Оценка качества банковской деятельности

На основе рассмотренных трех направлений по обеспечению и улучшению качества банковской деятельности и удовлетворенности клиентов рассчитывается интегрированный индекс качества банковской деятельности (общая удовлетворенность клиентов).

Данный индекс равен среднему арифметическому значению индексов качества обслуживания в банке (удовлетворенность клиентов качеством обслуживания), качества бизнес-процессов банка (удовлетворенность клиентов качеством бизнес-процессов) и качества продуктов банка (удовлетворенность клиентов качеством продуктов).

Еще раз обратим внимание, что в рамках данной работы мы оцениваем качество банковской деятельности прежде всего с точки зрения клиента и не учитываем другие «внутренние» аспекты качества работы банка, такие как качество управления банковскими рисками, качество управления финансами, качество стратегического управления и т. д.

Заключение

Итак, мы рассмотрели основные направления (способы) обеспечения и улучшения качества банковской деятельности с точки зрения удовлетворенности клиента. Подчеркнем, что в настоящее время уже недостаточно отдельных локальных улучшений качества. Необходим системный подход, который позволяет объединить все направления, подходы, стандарты и наработки в систему и тем самым в несколько раз повысить прозрачность, управляемость и эффективность данной деятельности.

* Процессная команда — это постоянно действующая рабочая группа, которая управляет процессом под руководством его владельца.

Список использованной литературы

Ханты-Мансийский банк предлагает юридическим лицам услуги по открытию счетов и расчетно-кассовому обслуживанию в рублях и иностранной валюте. Главные задачи банка в области развития корпоративного бизнеса:

- - расширение клиентской базы за счет предприятий различных отраслей экономики;

- - совершенствование системы взаимодействия с клиентами на основе учета потребностей различных клиентских групп.

Основные сегменты клиентской базы:

- - крупная корпоративная клиентура;

- - холдинговые сетевые структуры;

- - государственные и муниципальные учреждения;

- - предприятия малого и среднего бизнеса.

Работа с корпоративными клиентами строится с позиций сохранения и удержания базовой клиентуры, в условиях дефицита долгосрочной ликвидности на рынке и тенденции в повышении ставок привлечения ресурсов у корпоративных клиентов в виде депозитов, как одного из самых стабильных источников долгосрочных ресурсов для банков.

Основные мероприятия по сохранению и удержанию клиентов следующие:

- - работа с действующими клиентами банка, а также иными организациями и предприятиями и индивидуальными предпринимателями, в части предложения по размещению срочных денежных средств в банке (систематические встречи, телефонные звонки, письма);

- - проведение ежедневного мониторинга оттока денежных средств со счетов клиентов банка;

- - проведение акций с целью расширения базы потенциальных клиентов банка.

В целях расширения перечня клиентов в банке разработана системы управления взаимоотношениями с клиентами (CRM система). Этот подход подразумевает, что при любом взаимодействии с клиентом по любому каналу сотруднику компании доступна полная информация обо всех взаимоотношениях с этим клиентом и решение принимается на основе этой информации (информация о решении, в свою очередь, тоже сохраняется).

Внедрение в банке новых банковских продуктов - «Интернет-клиент» и «Выписка Он-лайн». Программное обеспечение «Интернет-Клиент» позволяет осуществлять:

- - ввод и обработка различных типов платежных и иных формализованных документов клиентов банка, как юридических, так и физических лиц;

- - обмен сообщениями произвольного формата;

- - получение выписок в различных видах и форматах, а также иной информации из банка;

- - построение расчетных и клиринговых систем в режиме реального времени.

Подсистема «Выписка Он-Лайн»:

- - предназначена для информационного обслуживания клиентов кредитных организаций в сегментах малого и среднего бизнеса;

- - позволяет клиентам Банка получать информацию об остатках и выписки по счетам через сеть Интернет в режиме 24х7х365;

- - позволяет юридическому лицу поддерживать актуальность собственных финансовых данных. Любой сотрудник компании с соответствующим уровнем доступа может в любой момент получить необходимую информацию из любого удобного места с доступом в интернет.

Ведется переговорная работа по перспективному проекту кобрэндинга с ОАО «Уралсвязьинформ». В рамках данного проекта, банк затронет клиентскую базу порядка 1 млн. человек на территории Тюменской и Курганской областей.

По итогам торгов банк заключил контракты на оказание услуг расчетно-кассового обслуживания (РКО) с СК Росгосстрах, ОФОМС по Ямало-Ненецкому автономному округу, ОФОМС по Ханты-Мансийскому автономному округу - Югре, Администрацией г. Урай, Управлением Федерального казначейства по Ханты-Мансийскому автономному округу - Югре, Управлением Федерального казначейства по Ямало-Ненецкому автономному округу, ОАО «РЖД».

Заключены контракты на реализацию зарплатных проектов с ОАО «РЖД», Государственной инспекцией по труду Тюменской области, Фондом социального страхования по Ханты-Мансийскому автономному округу - Югре.

В рамках проведения мероприятий по привлечению клиентов иных банков разработана специальная концепция распространения в банке системы продаж пакетов продуктов расчетно-кассового обслуживания (РКО) на территории присутствия банка. В основу пакетного обслуживания положен принцип установления и развития долгосрочных партнерских отношений с клиентами банка (юридические лица, индивидуальные предприниматели), универсальности предлагаемых услуг и индивидуального подхода к обслуживанию каждого клиента, а также принцип развития клиентской базы и расширения диапазона, предоставляемых клиентам услуг.

Так же в банке разработана система инкассации торговой выручки средним и малым бизнесом через банкомат. В качестве потенциальных получателей данной услуги будет выступать сегмент малого бизнеса с небольшими объемами выручки (тем, кому не нужна услуга ежедневной инкассации специальным автомобилем).

Принципы работы банка с корпоративными клиентами - эффективные решения, новейшие технологии, индивидуальный подход, высокие стандарты обслуживания. В банке открыто более 30 тысяч счетов организаций и компаний. Динамика расчетных счетов юридических лиц представлена в таблице 2.3.1.(см. приложение).

Оценивая важность каждого клиента, банк развивает качество обслуживания корпоративных клиентов, для этого разрабатываются технологии коммуникаций менеджеров по работе с клиентами. Обслуживание клиентов в зависимости от размера бизнеса строиться как на основе применения подходов к стандартизации продуктового ряда на массовых рынках, так и разработки индивидуальных схем обслуживания для крупных корпоративных клиентов. Основной упор в развитии банковских продуктов будет делаться на интернет-технологии, предоставляющие широкие возможности удаленного доступа к счетам клиентов и позволяющие совершать операции, находясь в любой точке мира. Таблица 2.3.1 показывает, количество счетов юридических лиц с каждым годом увеличивается, а это значит, что Ханты-Мансийский банк работает на выгодных для клиентов условий и делает все возможное для максимального привлечения клиентов.

Из выше сказанного, очевидно, что банк постоянно ведет работу по привлечению на обслуживание новых клиентов. Динамика денежных средств на счетах клиентов за анализируемый период представлена в таблице 2.3.2. (см. приложение).

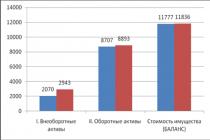

По состоянию на 01.01.2009 г. остатки на расчетных счетах клиентов банка - юридических лиц увеличились на 582 млн. руб. по сравнению с 2008 г. и составляют 30274 млн. руб. А по состоянию на 01.01.2010 г. средства на счетах юридических лиц еще увеличились на 824 млн. руб. и соответственно равны 31098 млн. руб.

В итоге банк стремится привлечь как можно большее количество клиентов, а для этого в банке постоянно проводится работа по привлечению на обслуживание новых клиентов, путем расширения перечня предлагаемых банковских услуг, внедрению новых технологий, таких как Internet Банк - Клиент, а также подсистема «Выписка Он-Лайн», которые позволяют осуществлять операции по счету и получать информацию о движении денежных средств не выходя из офиса с помощью персонального компьютера, подключенного к сети Интернет.

Подводя итог деятельности ОАО «Ханты-Мансийского банка» в сфере работы по обслуживанию юридических лиц, можно сказать, что наблюдается стабильная, хорошо налаженная банком работа в области обслуживания юридических лиц. Депозитные вложения и ссудная задолженность юридических лиц за анализируемый период увеличиваются, это обуславливается тем, что банк улучшает условия по банковским продуктам, путем снижения процентных ставок по кредитам и предоставлением льгот при депозитных операциях. В рамках расчетных операциях банк предлагает юридическим лицам услуги по открытию счетов и расчетно-кассовому обслуживанию в рублях и иностранной валюте. Также банк постоянно ведет работу по привлечению на обслуживание новых клиентов.