Организация приобрела газель у взаимозависимой компании за 50 000 руб., в том числе НДС 18%. Организация применяет общий режим налогообложения, ПБУ 18/02 не применяется. Как списывать расходы в бухгалтерском и налоговом учете по этому транспортному средству? Надо ли платить налог на имущество и транспортный налог?

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете подержанный автомобиль стоимостью свыше 40 000 руб. учитывается в составе основных средств в общеустановленном порядке. Амортизация начисляется начиная с месяца, следующего за месяцем принятия автомобиля к бухгалтерскому учету.

В целях налогообложения прибыли автомобиль не является амортизируемым имуществом, его стоимость учитывается в составе материальных расходов одним из способов, указанных в пп. 3 п. 1 ст. 254 НК РФ.

Налогом на имущество автомобиль облагается в общеустановленном порядке. При этом факт его приобретения у взаимозависимого лица исключает возможность воспользоваться льготой, предусмотренной п. 25 ст. 381 НК РФ.

Транспортный налог уплачивается в общеустановленном порядке. Субъектом РФ, на территории которого зарегистрирован автомобиль, могут быть установлены дифференцированные налоговые ставки с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса.

Обоснование вывода:

Бухгалтерский учет

В бухгалтерском учете приобретенный автомобиль, бывший в эксплуатации, учитывается в составе основных средств, если одновременно выполняются условия, установленные в п. 4 ПБУ 6/01 "Учет основных средств" (далее - ПБУ 6/01), а именно:

предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

предназначен для использования в течение срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

не предполагается его последующая перепродажа;

способен приносить организации экономические выгоды (доход) в будущем.

Активы, в отношении которых выполняются условия, предусмотренные в п. 4 ПБУ 6/01, и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (далее - МПЗ) (абз. 4 п. 5 ПБУ 6/01).

В рассматриваемой ситуации приобретенный организацией автомобиль соответствует вышеперечисленным условиям и его стоимость без НДС превышает 40 000 руб. (50 000 руб. - НДС 18% = 42 372 руб.), поэтому подлежит отражению в составе основных средств, а расходы на его приобретение учитываются в порядке, установленном ПБУ 6/01.

Приобретенный за плату автомобиль принимается к бухгалтерскому учету по первоначальной стоимости, которая формируется из фактических затрат организации на его приобретение (за исключением НДС). Фактическими затратами на приобретение, сооружение и изготовление основных средств являются, в частности, суммы, уплачиваемые (подлежащие уплате) в соответствии с договором продавцу (п.п. 7, 8 ПБУ 6/01, п. 24 Методических указаний по учету основных средств, утвержденных приказом Минфина России от 13.10.2003 N 91н).

Это правило распространяется и на приобретенные основные средства, бывшие в эксплуатации.

Затраты на покупку автомобиля отражаются

Дебет , субсчет "Приобретение объектов основных средств" Кредит

- отражена первоначальная стоимость приобретенного автомобиля;

Дебет Кредит , субсчет "Приобретение объектов основных средств"

- автомобиль введен в эксплуатацию.

При этом правилами бухгалтерского учета момент принятия автомобиля к учету в качестве основного средства не ставится в зависимость от факта регистрации транспортных средств в ГИБДД, поскольку такая регистрация не подтверждает готовность автомобиля к эксплуатации. Исходя из положений ст. 130 ГК РФ, автотранспортное средство является движимой вещью. В соответствии с п. 2 ст. 164 ГК РФ государственной регистрации сделок с движимым имуществом не требуется, кроме предусмотренных законом случаев. Необходимость регистрировать сделки с транспортными средствами, а также право собственности на транспортные средства законодательством не установлена. А постановление Правительства РФ от 12.08.1994 N 938 "О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации" регулирует только порядок регистрации самого автотранспортного средства в госорганах.

Стоимость объектов основных средств погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

Начисление амортизации по объектам ОС, бывшим в употреблении, производится в общеустановленном порядке начиная с первого числа месяца, следующего за месяцем принятия их к бухгалтерскому учету (п. 21 ПБУ 6/01).

Годовая сумма амортизационных отчислений определяется в соответствии с п. 19 ПБУ 6/01 с учетом срока полезного использования объекта ОС.

Срок полезного использования автомобиля (как нового, так и бывшего в употреблении) определяется организацией самостоятельно исходя из (п. 20 ПБУ 6/01, п. 59 Методических указаний):

ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

нормативно-правовых и других ограничений использования этого объекта (например срок аренды).

Порядок определения срока полезного использования при принятии основных средств к учету должен быть отражен в учетной политике организации для целей бухгалтерского учета.

Заметим, что с 01.01.2017 в Классификацию основных средств, включаемых в , утвержденную постановлением Правительства РФ от 01.01.2002 N 1, были внесены изменения. В частности, исключено положение о возможности ее использования для целей бухгалтерского учета (п. 1 Изменений, утвержденных постановлением Правительства РФ от 07.07.2016 N 640)).

Таким образом, организация вправе для целей бухгалтерского учета самостоятельно определять для бывшего в употреблении основного средства, руководствуясь п. 20 ПБУ 6/01 (письмо Минфина России от 27.03.2006 N 03-06-01-04/77).

Соответственно, начиная с месяца, следующего за месяцем принятия автомобиля к бухгалтерскому учету, и до полного погашения его стоимости либо списания его с бухгалтерского учета начисляется амортизация:

Дебет , (44) Кредит

- начислена амортизация за соответствующий месяц.

Суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг, имущественных прав), подлежат вычету при одновременном выполнении следующих условий:

приобретенные товары (работы, услуги, имущественные права) предназначены для осуществления операций, облагаемых НДС, или для перепродажи (п. 2 ст. 171 НК РФ);

товары (работы, услуги, имущественные права) приняты к учету на основании соответствующих первичных документов (п. 1 ст. 172 НК РФ);

имеются надлежащим образом оформленные счета-фактуры продавца (п. 1 ст. 172, п. 2 ст. 169 НК РФ).

Каких-либо особенностей для принятия к вычету сумм НДС при приобретении имущества, бывшего в употреблении, нормами НК РФ не предусмотрено.

Соответственно, право на вычет НДС по автомобилю, приобретенному для производственной деятельности, возникает у организации в том налоговом периоде, в котором автомобиль принят к бухгалтерскому учету на основании соответствующих первичных документов, при наличии счета-фактуры продавца (письмо Минфина России от 01.10.2009 N 03-07-11/244).

Налог на прибыль

В налоговом учете автомобиль признается амортизируемым имуществом, если одновременно отвечает следующим условиям (п. 1 ст. 256 НК РФ):

находится у налогоплательщика на праве собственности;

используется налогоплательщиком для извлечения дохода;

срок полезного использования составляет более 12 месяцев;

первоначальной стоимостью более 100 000 рублей (стоимостный критерий в размере 100 000 руб. действует с 01.01.2016 и применяется к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 01.01.2016 на основании п.п. 7, 8 ст. 2, части 4, 7 ст. 5 Федерального закона от 08.06.2015 N 150-ФЗ).

Первоначальная стоимость основного средства вне зависимости от того, является оно новым или бывшим в эксплуатации, определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за минусом НДС и акцизов (п. 1 ст. 257 НК РФ). Наличие взаимозависимости с продавцом не влияет на порядок определения его первоначальной стоимости.

Срок полезного использования бывшего в эксплуатации основного средства в целях налогообложения определяется с учетом положений п.п. 1, 7 и 12 ст. 258 НК РФ, устанавливающих возможность определения срока полезного использования для подержанного объекта с учетом его срока использования у предыдущего собственника.

Поскольку стоимость имущества является одним из обязательных признаков амортизируемого имущества для целей исчисления налога на прибыль, полагаем, что в рассматриваемой ситуации автомобиль, имеющий первоначальную стоимость менее 100 000 руб., не является амортизируемым имуществом, стоимость которого погашается посредством начисления амортизации.

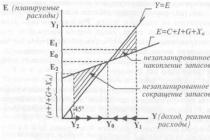

Затраты на приобретение имущества, не являющегося амортизируемым имуществом, на основании пп. 3 п. 1 ст. 254 НК РФ относятся к материальным расходам. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. При этом налогоплательщик вправе выбрать порядок списания стоимости имущества, не признаваемого для целей налогообложения амортизируемым, а именно:

учитывать в расходах единовременно на дату ввода актива в эксплуатацию;

учитывать в течение нескольких отчетных периодов в самостоятельно определенном организацией порядке, причем такой порядок должен быть разработан с учетом экономически обоснованных показателей, в частности с учетом срока использования имущества.

Применяемый порядок должен быть закреплен в учетной политике для целей налогообложения (письмо Минфина России от 20.05.2016 N 03-03-06/1/29124).

Соответственно, в рассматриваемой ситуации стоимость автомобиля учитывается в составе материальных расходов одним из способов, указанных в пп. 3 п. 1 ст. 254 НК РФ.

Отметим, что официальные разъяснения применительно к рассматриваемой ситуации отсутствуют*(1). Полагаем, что косвенно о возможности учета приобретенного организацией имущества в составе материальных расходов свидетельствуют разъяснения Минфина России, представленные в письме от 09.02.11 N 03-03-06/2/29.

Кроме того, в постановлении АС Восточно-Сибирского округа от 19.01.2017 N Ф02-7680/16 судьи также пришли к выводу, что одним из обязательных признаков амортизируемого имущества для целей исчисления налога на прибыль является то, что стоимость данного имущества на момент его принятия налогоплательщиком к учету составляет более установленного лимита. При таких обстоятельствах сами по себе ссылки на положения пунктов 1, 5, 7 ст. 258 НК РФ, определяющие порядок исчисления срока полезного использования амортизируемого имущества, не подтверждают, что спорное имущество является амортизируемым.

Налог на имущество организаций

Организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со ст. 374 НК РФ признаются налогоплательщиками налога (п. 1 ст. 373 НК РФ).

Приобретенный организацией автомобиль, учитываемый на балансе организации в качестве объекта основных средств в соответствии с установленным порядком ведения бухгалтерского учета, на основании п. 1 ст. 374 НК РФ признается объектом налогообложения налогом на имущество организаций.

Особенности налогообложения для имущества, бывшего в употреблении, не определены. Согласно п. 1 ст. 375 НК РФ налоговая база по налогу определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, если иное не предусмотрено ст. 375 НК РФ.

При этом организация не сможет воспользоваться предусмотренной п. 25 ст. 381 НК РФ льготой, на основании которой движимое имущество (в том числе автомобиль), принятое на учет организацией с 2013 года и учтенное в качестве основных средств, не облагается налогом на имущество организаций, поскольку указанная льгота не распространяется на случаи приобретения таких объектов у взаимозависимых лиц (смотрите, например, письмо Минфина России от 30.08.2017 N 03-05-05-01/55522).

Соответственно, приобретенный автомобиль подлежит налогообложению налогом на имущество организаций в общеустановленном порядке.

Транспортный налог

Транспортный налог в соответствии с гл. 28 НК РФ устанавливается и вводится в действие законами субъектов РФ о налоге и обязателен к уплате на территории соответствующего субъекта РФ (ст. 356 НК РФ).

На основании ст. 358 НК РФ приобретенный организацией автомобиль, зарегистрированный в установленном порядке в соответствии с законодательством РФ, является объектом налогообложения по транспортному налогу, вне зависимости от того, является ли он новым или бывшим в употреблении (смотрите также письмо Минфина РФ от 08.09.2011 N 03-05-04-04/10).

Наличие взамозависимости с продавцом транспортного средства или срок использования автомобиля у прежнего владельца не влияют на определение наличия объекта налогообложения.

Ставки транспортного налога устанавливаются законами субъектов РФ в размерах, указанных в п. 1 ст. 361 НК РФ, в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства (ТС) в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства.

Законами субъектов РФ ставки налога могут быть увеличены (уменьшены), но не более чем в десять раз (п. 2 ст. 361 НК РФ).

При этом допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса (п. 3 ст. 361 НК РФ).

Таким образом, при определении ставки транспортного налога по приобретенному подержанному автомобилю необходимо руководствоваться соответствующим законом субъекта, на территории которого он зарегистрирован (смотрите также письма Минфина России от 12.01.2017 N 03-05-06-04/484, от 04.10.2013 N 03-05-06-04/41282). Заметим, в частности, что установленные на территории города Москвы ставки налога в настоящее время не дифференцируются в зависимости от года выпуска автомобиля (Закон г. Москвы от 09.07.2008 N 33 "О транспортном налоге").

Также следует учитывать, что установленные в п. 1 ст. 361 НК РФ ставки транспортного налога, помимо мощности двигателя, дифференцируются в зависимости от типа транспортного средства (например легковые автомобили, автобусы, грузовые автомобили и т.д.) (письмо ФНС России от 02.06.2016 N БС-3-11/2508@).

Согласно разъяснениям финансового ведомства категория транспортного средства в целях налогообложения должна определяться на основании его типа и назначения (категории), указанных в паспорте транспортного средства (далее - ПТС) на основании одобрения его типа. При этом основным показателем для целей обложения транспортным налогом принимается тип транспортного средства, указанный в ПТС, так как автотранспортные средства, имеющие одну и ту же категорию, могут иметь разный тип в зависимости от назначения (легковой, грузовой автомобиль или автобус) (смотрите, например, письма Минфина России от 10.12.2013 N 03-05-06-04/54111, от 13.08.2012 N 03-05-06-04/137, от 21.10.2010 N 03-05-06-04/251, от 19.03.2010 N 03-05-05-04/05, от 01.07.2009 N 03-05-06-04/105, от 07.02.2008 N 03-05-04-04/01, от 17.01.2008 N 03-05-04-01/1).

При отсутствии в паспорте транспортного средства сведений о его типе или при разногласии с налогоплательщиками налоговые органы вправе по данному вопросу обращаться в компетентные органы и организации, уполномоченные выдавать паспорта транспортных средств в соответствии с п. 2 постановления Правительства РФ от 18.05.1993 N 477 "О введении паспортов транспортных средств" (письмо Минфина РФ от 01.07.2009 N 03-05-06-04/105).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА, профессиональный бухгалтер Макаренко Елена

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) В случае получения имущества в результате реорганизации основное средство, бывшее в употреблении, по мнению уполномоченных органов, из состава амортизируемого имущества новым собственником не исключается вне зависимости от оставшегося срока его полезного использования и стоимости (письма Минфина России от 12.05.2005 N 07-05-06/138, от 01.04.2008 N 03-03-06/1/241, УФНС России по г. Москве от 26.04.2010 N 16-15/043777@).

Главными документами для грамотного бухгалтерского оформления приобретенного компанией автомобиля, являются: договор купли-продажи, акт приемки-передачи (форма No ОС-1), инвентарная карточка (форма No ОС-6). В статье расскажем про учет купленного автомобиля, рассмотрим эти документы более подробно.

Разница между новым и подержанным автомобилем

Смотря, новый приобретается автомобиль, или подержанный, акт оформляется бухгалтером компании-покупателя или продавцом авто:

Если не получить информации о сроке полезного пользования б/у автомобиля, останется только принять его равным сроку полезного пользования нового транспорта, значения которых, конечно же, не равны. Это в значительной степени повысит затраты компании и приведет к неверным расчетам амортизации и прочих показателей, и, как следствие, к претензиям налоговых инспекторов.

Первоначальная стоимость машины складывается из:

- суммы, потраченной на покупку авто;

- расходов, возникших при покупке.

Расходы, касательные приобретения автомобиля

- Госпошлина на услуги ГИБДД по регистрации авто Чтобы избежать проблем с налоговой службой, лучше прибавлять сумму пошлины именно к первоначальной стоимости машины. Претензии налоговой связаны с тем, что так деньги списываются на протяжении долгого интервала времени, через расходы на амортизацию. В случае же единовременного отнесения траты к прочим расходам, фирма занижает налог на прибыль.

- Модернизация транспортного средства. Налоговая инспекция называет модернизацией любую доукомплектовку автомобиля, так как при этом не изменятся характеристики и предназначение машины (и не имеет значения, новая машина или бывшая в употреблении). Есть вариант учета доп. оборудования стоимостью выше 40 тыс. рублей как самостоятельное основное средство. Или можно признать расход в текущем периоде, если доукомплектовка обошлась дешевле 40 тысяч. Однако оформление таким образом отопителя может вызвать споры, потому что его подключение меняет характеристики машины.

- Входной НДС. НДС, указанный продавцом, также оплачивается отдельно от первоначальной стоимости. Ее законно учесть как расход на общих условиях.

- Процент по кредиту. В случаях, когда машина куплена на заемные деньги, переплата по займу не включается в первоначальную стоимость. Ее заносят в списки расходов как % по любым прочим долгам, притом проценты обязательно нормируются (списание происходит в границах ставки рефинансирования, помноженной на коэффициент 1,8).

В течение СПИ законно производить списание первоначальной стоимости машины. Для новых автомобилей нормированы сроки по установленной Классификации Основных Средств:

Важно! Старайтесь выбирать минимальные указанные СПИ, это поможет в кратчайшие сроки списать расходы на покупку автомобиля.

Трудности появляются со СПИ автомобилей б/у, он вычисляется по формуле:

- СПИ б/у = СПИ аналогичного нового авто – срок эксплуатации прежним владельцем.

СПИ б/у вносится в ту же амортизационную группу, в какой он был у прежнего владельца. Лучше начислять амортизацию, даже если пользоваться автомобилем осталось меньше года. Когда машина приобреталась у физического лица, не занимающегося предпринимательством, СПИ определяется как по новым появившимся основным средствам.

Начисление амортизации на купленный автомобиль

Для грамотного расчета амортизации, нужно обладать знаниями о двух показателях:

- дате начала амортизации;

- СПИ, в течение которого и списывается первоначальная стоимость.

| В бухгалтерском учете | В налоговом учете |

| Начисление амортизации начинается с первого числа того месяца, который следует за месяцем постановки автомобиля на учет в составе ОС. Чтобы было понятно, амортизация рассчитывается даже по транспорту, которым не пользуются, если он пригоден к использованию. | Начисление амортизации контролируется с первого числа того месяца, который следует за месяцем, когда автомобилем начали фактически пользоваться. Доказательством того, что именно данный месяц был месяцем начала пользования, послужит проставленная в акте о вводе авто в эксплуатацию дата. |

Выплата транспортного налога

ТН не платится за незарегистрированный транспортные средства, так что было бы удобным иметь под рукой данные об объектах, которые не будут браться в расчет при ежегодном отчете о транспортном налоге. А как только автомобиль зарегистрируют, по нему нужно будет делать стандартную проводку по счету 01.

В зависимости от региона, в котором предприятие зарегистрировано, в течение года необходимо делать отчисления в счет авансов по транспортному налогу (ТН).

Сумма ТН за весь год рассчитывается по формуле:

- Годовой налог = (Мощность двигателя)*(Ставка налога):(Число месяцев, сколько авто находится в собственности компании):12

По окончании года в налоговую выплачивается ТН за минусом авансовых отчислений, при этом налог на прибыль уменьшается на сумму ТН и авансовых платежей (их следует внести в перечень прочих расходов). Бухгалтера отчитываются по ТН не позже 1 числа февраля месяца.

Бухгалтерский учет купленного автомобиля (пример)

Организация N в октябре купила авто (мощностью 102 л.с.) у сторонней компании. Уже в январе оно было зарегистрировано в ГИБДД, им сразу стали пользоваться. Цена машины была 330 000 рублей, включая НДС в размере 30 000 рублей. В акте приемки-передачи указан СПИ равный 40 месяцам, срок эксплуатации автомобиля – 10 месяцев. Ставка транспортного налога 32 рубля.

Нормирование горюче-смазочных материалов

Ранее Минфин предполагал нормирование ГСМ для правильного налогового учета, но на данный момент финансовое ведомство признало это правом организаций, не обязанностью, по причине отсутствия в налоговом кодексе подобных требований. Исходя из вышесказанного, предприятие, стоящее на налоговом учете при упрощенной форме налогообложения, суммы, затраченные на ГСМ, может учесть в полной мере или в границах норм.

Если было решено пользоваться нормами, то нужно знать, что они могут и не совпадать с нормами Минтранса. Подойдут данные, отраженные в технической документации завода-изготовителя машины. Или есть возможность выявить собственные показатели, исходя из замеров и расчетов, проведенных на предприятии. Налоговые служба на местах могут все же требовать соблюдения нормативов, так что нужно будет уметь отстоять свою позицию.

Нормативные акты

Читалка

Главная→ Читалка

Организация приобретает автомобиль. Бухгалтерский учет, налогообложение, регистрация автомобиля, учет ГСМ

Тематики: Калейдоскоп. Все грани одной темы

Показано только начало документа. Для просмотра всего текста необходимо оформить подписку на журнал АМБ-Экспресс:

Наше предприятие планирует приобрести грузовую «ГАЗель» в автосалоне по безналичному расчету.

Какие действия должны мы предпринять для постановки транспортного средства на учет, его регистрацию?

Постановка на учет автомобиля в бухгалтерском учете

Как вести бухгалтерский и налоговый учет? Водителем будет работать работник нашего предприятия, заправка бензином будет производиться с помощью карточки.

Регистрация автомобиля

Согласно постановлению Правительства РФ от 12.08.1994 г. № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации» (в ред. от 12.08.2004 г.) собственники транспортных средств обязаны в установленном порядке зарегистрировать их в Государственной автомобильной инспекции в течение срока действия регистрационного знака «Транзит» или в течение 5 суток после приобретения.

Регистрация транспортных средств, принадлежащих юридическим лицам, производится на основании паспортов соответствующих транспортных средств, справок-счетов, выдаваемых юридическими лицами или индивидуальными предпринимателями, осуществляющими торговлю транспортными средствами, либо заключенных в установленном порядке договоров или иных документов, удостоверяющих право собственности на транспортные средства и подтверждающих возможность допуска их к эксплуатации на территории Российской Федерации.

При этом регистрация , в том числе временная, и изменение регистрационных данных транспортных средств не осуществляются без представления их собственниками или иными владельцами страхового полиса обязательного страхования гражданской ответственности владельца транспортного средства в случаях, когда обязанность по страхованию своей гражданской ответственности установлена федеральным законом.

Федеральным законом РФ от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» установлено, что при возникновении права владения транспортным средством (приобретении его в собственность, получении в хозяйственное ведение или оперативное управление и тому подобном) владелец транспортного средства обязан застраховать свою гражданскую ответственность до регистрации транспортного средства, но не позднее чем через пять дней после возникновения права владения им.

То есть сначала Вы должны застраховать приобретенный автомобиль, а затем зарегистрировать его в Госавтоинспекции.

Бухгалтерский учет

Приобретенный организацией автомобиль в целях бухгалтерского учета признается основным средством.

Согласно ПБУ 6/01 «Учет основных средств» , утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н, основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальной стоимостью основных средств , приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются, в частности:

суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

таможенные пошлины и таможенные сборы;

невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств;

вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

иные затраты, непосредственно связанные с приобретением объекта основных средств.

При этом не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

Единицей бухгалтерского учета основных средств является инвентарный объект .

Принятие к бухгалтерскому учету приобретенного автомобиля и ввод его в эксплуатацию оформляется актом о приеме-передаче объекта основных средств по унифицированной форме № ОС-1 , утвержденной постановлением Госкомстата РФ от 21.01.2003 г. № 7. В случаях приобретения автомобиля через сеть розничной торговли раздел 1 акта не заполняется.

Данные приема объекта в состав основных средств вносятся в инвентарную карточку (книгу) учета объектов основных средств (форма № ОС-6 ).

Регистрация автомобиля на ООО влечет за собой необходимость заключения официального договора с покупателем. Нужно будет отразить и расходы в учете предприятия.

Бухгалтерский и налоговый учет автотранспорта

Ситуация будет иметь свои плюсы и минусы, причем многое будет зависеть от того, кто является продавцом машины - обычный гражданин или предприниматель, организация.

Документальное оформление сделки

Организации постоянно совершают сделки по закупке товаров, материалов. Чуть реже они сталкиваются с необходимостью закупки основных средств. Одной из разновидностей являются транспортные средства.

Организации постоянно совершают сделки по закупке товаров, материалов. Чуть реже они сталкиваются с необходимостью закупки основных средств. Одной из разновидностей являются транспортные средства.

Зачастую ООО совершают сделки внутри предприятия, покупая машины у учредителей, руководителей или простых сотрудников фирмы. Но иногда все происходит по иному сценарию. Например, объявление о продаже может быть найдено в обычной газете. В этом случае продавцами становятся:

- граждане;

- иные организации.

Если продавец не имеет никакого отношения к бизнесу (не является ИП), то заключать договор купли-продажи необязательно. Достаточно будет закупочного акта. Но в нем обязательно нужно прописывать условия сделки и стоимость автомобиля, реквизиты покупателя и продавца. Таким образом, при покупке машины у физического лица бумажная волокита будет минимальной.

А вот покупку у другой организации нужно будет оформлять в форме договора купли-продажи. Дополнительно понадобится заполнить акт приемки-передачи.

Учесть на балансе можно будет только ту сумму, которая прописана в договоре или закупочном акте.

Дополнительно придется задокументировать факт передачи средств. Тут возможно несколько вариантов:

- если деньги выдаются из кассы, то составляется кассовый ордер;

- при безналичной оплате потребуется платежное поручение и выписка из банка покупателя.

Расплачиваться с физическими лицами и другими компаниями можно без ограничения по суммам. А если продавец является ИП, то отдать ему на руки больше 100000 рублей за раз нельзя.

Особенности учета НДС, налоги и штрафы

Любая организация, приобретающая автомобиль, заинтересована в том, чтобы в документах был выделен НДС. В противном случае принять его к вычету нельзя. Зато начислять его впоследствии во время продажи транспортного средства придется, что является существенным недостатком.

С этой точки зрения заключать договор выгоднее с другими компаниями. Они могут выделить НДС, в отличие от обычного гражданина.

Приятным бонусом является то, что амортизация по транспортным средствам учитывается на балансе. Соответствующие суммы можно списать на расходы, а значит, снизить конечный размер налога на прибыль.

При записи автомобиля на ООО придется платить налог на имущество, который можно будет учесть в финансовом результате. А вот штрафы за нарушение ПДД окажутся у организаций выше, чем у физических лиц. Но, как правило, при остановке гаишниками они выписываются на водителя, а при регистрации нарушения камерами - на ООО.

Право использования авто

Просто так взять машину предприятия не получится. Необходимо будет выписать на конкретное лицо доверенность. Зато путевые листы использовать совсем необязательно.

Существенным недостатком является то, что ни один из сотрудников компании или его учредитель не имеет права использовать автомобиль компании в личных целях. В противном случае имеет место быть получение личной материальной выгоды, которая подлежит налогообложению.

Подведем итоги

В оформлении автомобиля на ООО существует немало нюансов. Их необходимо учитывать при заключении договора. Если организация хочет принять в зачет НДС, то при покупке машины у физического лица имеет смысл привлечь к сделке посредника.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему , то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно !

или по телефону:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

Продажа транспортного средства организацией

N ЕД-4-3/13609@

О ПРИНЯТИИ К УЧЕТУ АВТОМОБИЛЯ В КАЧЕСТВЕ ОСНОВНОГО СРЕДСТВА

Федеральная налоговая служба в связи с поступающими запросами налоговых органов и индивидуальных предпринимателей о порядке принятия к учету автомобиля в качестве основного средства, приобретенного физическим лицом до государственной регистрации в качестве индивидуального предпринимателя, осуществляющего предпринимательскую деятельность на общей системе налогообложения, сообщает следующее.

Согласно Налогового кодекса Российской Федерации (далее — Кодекс) физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, по суммам доходов, полученных от осуществления такой деятельности, при исчислении налоговой базы в соответствии с Кодекса имеют право на получение профессиональных налоговых вычетов в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному "Налог на прибыль организаций" Кодекса.

Порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей на основании Кодекса утвержден приказом Министерства финансов Российской Федерации и Министерства Российской Федерации по налогам и сборам от 13.08.2002 N 86н/БГ-3-04/430 (далее — Порядок).

В соответствии с подпунктом 4 пункта 15 Порядка амортизация учитывается в составе расходов в суммах, начисленных за налоговый период. При этом начисление амортизации производится только на принадлежащее индивидуальному предпринимателю на праве собственности имущество, непосредственно используемое для осуществления предпринимательской деятельности и приобретенное за плату.

Согласно Постановлениям ФАС УО от 25.02.2010 , ФАС ЗСО от 25.01.2010 по делу и ФАС СЗО от 18.03.2008 по делу использование предпринимателем имущества в личных целях до начала ведения деятельности не лишает его права включать стоимость имущества в налоговые расходы. А тот факт, что имущество было приобретено еще до начала ведения предпринимательской деятельности, не имеет значения. Начисление амортизации по основным средствам начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в использование.

Судами сделан вывод, что имущество должно использоваться для предпринимательской деятельности, а не приобретаться в период ее ведения.

и Порядком не установлено, что начисление амортизации производится только по основным средствам, которые приобретены физическим лицом после регистрации в качестве индивидуального предпринимателя.

По мнению ФНС России, вне зависимости от времени приобретения основного средства индивидуальный предприниматель вправе начислять по нему амортизацию, в случае использования основного средства для извлечения дохода от предпринимательской деятельности.

Индивидуальный предприниматель вправе принять автомобиль к учету в качестве основного средства. Подтверждением может быть акт о приеме-передаче объекта основных средств и инвентарная карточка, введение в эксплуатацию данного автомобиля (приказ, путевые листы об использовании автомобиля и т.д.).

Согласно пункту 37 раздела IX Порядка амортизируемое имущество, используемое для осуществления предпринимательской деятельности, принимается на учет по первоначальной стоимости, определяемой в соответствии с разделами VII и VIII Порядка.

В соответствии с пунктом 44 Порядка индивидуальные предприниматели, приобретающие объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество месяцев эксплуатации данного имущества предыдущими собственниками.

Таким образом, индивидуальный предприниматель вправе уменьшить срок полезного использования основного средства, бывшего в употреблении, на количество лет (месяцев) его эксплуатации собственником (физическим лицом), в том числе до регистрации в качестве индивидуального предпринимателя.

Кроме того, должны быть документы, подтверждающие приобретение автомобиля физическим лицом (договор купли-продажи, платежные документы об оплате стоимости автомобиля), а также технический паспорт автомобиля.

Доведите данное разъяснение, согласованное с Департаментом налоговой и таможенно-тарифной политики Минфина России, до нижестоящих налоговых органов.

Действительный

государственный советник

Российской Федерации

Если фирма процветает, то рано или поздно у первых лиц компании появится служебный транспорт. Это означает дополнительные удобства для руководства и новые проблемы для бухгалтера.Приобрести автомобиль сейчас несложно. Причем это можно сделать, даже не имея в своем распоряжении достаточной суммы. Автосалоны активно привлекают клиентов новыми, все более выгодными, схемами покупки – от беспроцентного кредита до лизинга. Как правило, беспроцентный кредит связан для покупателя с обязательной покупкой страхового полиса КАСКО (риск угона и причинения ущерба автомобилю). Такой полис недешев и требуется далеко не всем.

Поэтому часть фирм пользуется лизинговой схемой. Ее основное преимущество по сравнению с покупкой за счет кредитных ресурсов в том, что лизинговая комиссия облагается НДС, а значит, вы сможете предъявить налог к вычету. Подробнее об этом и других преимуществах договора лизинга мы уже писали в № 3 за этот год в статье «Лизинговая минимизация».

И тем не менее самым распространенным способом приобретения автомобиля все же является его покупка. Об оформлении этой операции и пойдет речь в статье.

Подумали и купили

Как новые, так и бывшие в употреблении машины покупают по договору купли-продажи с обязательным оформлением счета-фактуры и накладной.

Поскольку автотранспорт относится к основным средствам, то он принимается к учету на основании акта приема-передачи объекта основных средств (форма № ОС-1). На основании этого документа оформляется инвентарная карточка (форма № ОС-6). Напомним, что образцы бланков можно найти в постановлении Госкомстата России от 21 января 2003 г. № 7.

В бухгалтерском учете первоначальную стоимость основного средства определяют в соответствии с ПБУ 6/01. То есть суммируют все фактические затраты организации на приобретение автомобиля за исключением НДС.

Фактические затраты – это сумма, уплаченная в соответствии с договором купли-продажи, а также стоимость консультационных и информационных услуг, проценты по заемным средствам, привлеченным для покупки автомобиля, и прочие затраты, непосредственно связанные с его приобретением. Кроме того, в первоначальную стоимость автотранспортного средства включаются затраты на установку дополнительного оборудования, сигнализации, проведение антикоррозийной обработки и т. п., а также стоимость комплекта запасных шин.

Купив автомобиль, собственник должен поставить его на учет в ГИБДД. Сроки установлены в постановлении Правительства РФ от 12 августа 1994 г. № 938. Так, зарегистрироваться нужно в течение пяти дней с момента приобретения или снятия с учета транспортного средства либо в течение срока действия регистрационного знака «Транзит».

Когда государственная регистрация осуществлена, фирма принимает автомобиль на учет в качестве основного средства на основании приказа руководителя. Регистрационный сбор, государственные пошлины и другие платежи, произведенные в связи с регистрацией автомобиля, включаются в первоначальную стоимость основного средства.

Пример 1

ООО «Нева» приобрело автомобиль ВАЗ-2110 за 200 600 руб. (в том числе НДС – 30 600 руб.) Сумма сборов за регистрацию транспортного средства составила 1000 руб. Бухгалтер «Невы» сделал следующие проводки:

Дебет 08 Кредит 60

– 170 000 руб. – отражена в учете стоимость покупки автомобиля без НДС;

Дебет 19 Кредит 60

– 30 600 руб. – учтена сумма НДС по приобретенному автомобилю;

Дебет 08 Кредит 76

– 1000 руб. – отражена сумма регистрационного сбора;

Дебет 76 Кредит 51

– 1000 руб. – оплачен регистрационный сбор;

Дебет 60 Кредит 51

– 200 600 руб. – произведена оплата по договору купли-продажи автомобиля;

Дебет 01 Кредит 08

– 171 000 руб. (170 000 + 1000) – оприходован автомобиль по первоначальной стоимости;

– 30 600 руб. – принята к вычету сумма НДС по приобретенному автомобилю.

Для целей налогового учета прибыли первоначальная стоимость приобретенной машины определяется в соответствии с пунктом 1 статьи 257 Налогового кодекса РФ. Она складывается из расходов на покупку автомобиля, доставку и доведение его до состояния, пригодного для использования. Таким образом, первоначальная стоимость в бухгалтерском и налоговом учете в целом совпадают. Исключение составляют проценты по заемным средствам (подп. 2 п. 1 ст. 265 НК РФ) и суммовые разницы (подп. 5.1 п. 1 ст. 265 НК РФ). Для целей налогообложения эти траты являются внереализационными расходами и относятся на финансовый результат в текущем налоговом периоде.

Без страховки не обойтись

Все владельцы автотранспорта должны заcтраховать риск автогражданской ответственности. Без этого вы не сможете пройти государственный технический осмотр и регистрацию.*

Договор обязательного страхования обычно заключается на один год и в дальнейшем продлевается. Поскольку расходы по страхованию относятся к нескольким периодам, то они отражаются в бухгалтерском учете на счете 97 «Расходы будущих периодов» и их равномерно списывают в течение срока действия договора.

Для целей налогообложения расходы на обязательное страхование гражданской ответственности владельцев транспортных средств включаются в состав прочих расходов в пределах утвержденных тарифов (п. 2 ст. 263 НК РФ).

Для организаций, которые применяют метод начисления, порядок списания расходов указан в пункте 6 статьи 272 Налогового кодекса. Если договор заключен на срок, равный отчетному периоду или меньше его, затраты признаются в том отчетном периоде, в котором были оплачены страховые взносы. Когда по условиям договора страхования предусмотрена оплата страхового взноса разовым платежом за срок более одного отчетного периода, то он признается в расходах равномерно в течение срока действия договора.

При использовании кассового метода страховые взносы можно исключить из налогооблагаемой прибыли в тот день, когда они перечислены страховщику (п. 3 ст. 273 НК РФ).

Начинаем ездить

Начисление амортизации по автотранспорту ничем не отличается от амортизации других основных средств. Единственная особенность установлена в пункте 9 статьи 259 Налогового кодекса РФ. К норме амортизации легковых автомобилей и микроавтобусов стоимостью свыше 300 000 и 400 000 рублей соответственно применяется понижающий коэффициент 0,5.

Основной вид затрат при эксплуатации автомобилей – приобретение горюче-смазочных материалов и специальных жидкостей. При приобретении ГСМ за наличный расчет водителю или другому лицу, эксплуатирующему данное транспортное средство (например директору), выдается под отчет определенная сумма денег. После представления подотчетным лицом авансовый отчет с приложенными кассовыми чеками АЗС утверждается руководителем предприятия. На основании этого документа приобретенное топливо принимается к учету.

С точки зрения бухгалтерии удобнее приобретать топливо по договору поставки с условием оплаты по безналичному расчету. Поставляемые таким образом ГСМ принимаются к учету на основании полученных от поставщика накладной и счета-фактуры. Другой удобный вариант – оплачивать горючее по топливным талонам.

Пример 2

ООО «АЗС» заключило с ООО «Автомобиль» договор поставки бензина марки А-95 посредством отпуска по талонам. По договору фирма «Автомобиль» заплатила 17 700 руб. (в том числе НДС – 2700 руб.) за 1000 л бензина по 17,7 руб. за литр. Оплата по безналичному расчету произведена 27 сентября 2005 года. ООО «АЗС» выдало 50 талонов на 20 л бензина каждый. В тот же день все талоны были переданы водителям под отчет. До конца месяца были израсходованы пять талонов по 20 л. По окончании месяца 30 сентября 2005 года составлен акт приемки-передачи топлива. Согласно акту, «Автомобиль» получил 100 л бензина на сумму 1770 руб. (17,7 руб. (100 л), в том числе НДС – 270 руб.

Бухгалтер ООО «Автомобиль» сделал в учете следующие проводки:

Дебет 60 субсчет «Авансы выданные» Кредит 51

– 17 700 руб. – перечислены денежные средства в качестве предоплаты за бензин;

Дебет 50-3 Кредит 60 (76)

– 17 700 руб. – получены в кассу топливные талоны;

Дебет 71 Кредит 50-3

– 17 700 руб. – выданы талоны водителям под отчет.

Дебет 10-3 Кредит 71

– 1500 руб. – оприходовано приобретенное топливо;

Дебет 19 Кредит 71

– 270 руб. – учтен НДС по топливу, приобретенному по талонам;

Дебет 60 Кредит 60 субсчет «Авансы выданные»

– 1770 руб. – зачтена часть аванса, уплаченного поставщику бензина;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 270 руб. – принят к вычету НДС по оплаченному и оприходованному топливу;

Дебет 20 (23, 25, 26, 44...) Кредит 10-3

– 1500 руб. – списаны на затраты расходы по ГСМ.

В ходе эксплуатации автотранспортного средства топливо расходуется и списывается на затраты предприятия. Документальным подтверждением расхода топлива служит путевой лист. Его форма утверждена постановлением Госкомстата России от 28 ноября 1997 г. № 78. Однако она является обязательной только для автотранспортных организаций. Что касается остальных фирм, то они могут разработать свою форму путевого листа, в которой будут отражены все реквизиты, предусмотренные пунктом 2 статьи 9 Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете». Такую позицию подтверждает письмо Минфина России от 1 августа 2005 г. № 03-03-04/1/117.

Будут и другие траты

Кроме расходов на горюче-смазочные материалы фирме придется периодически тратиться на ремонт автомобиля. Как правило, он выполняется силами специализированных организаций – автосервисов.

Между заказчиком и автосервисом заключается письменный договор (его может заменить наряд-заказ, квитанция или иной документ). Там фиксируется вся необходимая информация: наименования сторон, дата приема и выполнения заказа, объем работ, их стоимость, гарантийный срок и др.

Кроме того, регулярной замены требуют шины автомобиля. Если шины, покупаемые с новым автомобилем, учитываются в стоимости основного средства, то покупаемые взамен изношенных учитываются в составе материалов на счете 10 субсчет 5 «Запасные части». В дальнейшем их замена учитывается как проведение текущего ремонта.

Не забудьте, что после регистрации автомобиля на фирму, у вас появится обязанность платить транспортный налог (ст. 357 НК РФ). Он зависит от мощности двигателя транспортного средства в лошадиных силах. Организации должны самостоятельно рассчитывать сумму налога и перечислять его в сроки, установленные законами субъектов РФ. О тонкостях исчисления и уплаты данного налога шла речь в статье «Транспортный налог заплатит собственник» (ПБ № 7, 2005). Также надо иметь в виду, что стоимость машины увеличит базу по налогу на имущество.

Продали за ненадобностью

Если автомобиль больше не нужен, его всегда можно продать. Передача фирмой автотранспортного средства в собственность другого лица оформляется актом приемки-передачи основных средств по форме № ОС-1. На его основании делают запись в инвентарной карточке формы № ОС-6. Инвентарные карточки по выбывшим объектам хранятся в бухгалтерии отдельно не менее чем в течение пяти лет после продажи автомобиля (п. 193 Перечня, утвержденного Федеральной архивной службой 6 октября 2000 г.). Выручка от продажи автомобиля оговаривается сторонами в договоре и облагается НДС.

Пример 3

ООО «Балтика» решило продать автомобиль ВАЗ-21093 ЗАО «Столица» за 112 100 руб. Первоначальная стоимость машины составляет 150 000 руб., сумма начисленной амортизации – 65 000 руб. Расходы по снятию автомобиля с учета в ГИБДД составили 500 руб. При этом бухгалтер ООО «Балтика» сделал в учете следующие записи:

Дебет 62 Кредит 91-1

– 112 100 руб. – отражен доход от реализации машины;

Дебет 91-3 Кредит 68 субсчет «Расчеты по НДС»

– 17 100 руб. (112 100 x 18/118) – начислен НДС с продажной стоимости;

Дебет 01 субсчет «Выбытие основных средств» Кредит 01

– 150 000 руб. – списана первоначальная стоимость;

Дебет 02 Кредит 01 субсчет «Выбытие основных средств»

– 65 000 руб. – списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 субсчет «Выбытие основных средств»

– 85 000 руб. (150 000 – 65 000) – списана остаточная стоимость автомобиля;

Дебет 76 Кредит 51

– 500 руб. – оплачены расходы по снятию автомобиля с учета в ГИБДД;

Дебет 91-2 Кредит 76

– 500 руб. – списаны расходы по снятию автомобиля с учета в ГИБДД;

Дебет 51 Кредит 62

– 112 100 руб. – получены денежные средства за проданную автомашину;

Дебет 91-9 Кредит 99

– 9 500 руб. (112 100 – 17 100 – 85 000 – 500) – списана прибыль от продажи основного средства.

* О том, как действует договор ОСАГО при ДТП, вы можете прочитать в статье «Автомобиль попал в аварию» (ПБ № 6, 2005).

внимание

Расходы на ГСМ инспекторы разрешают относить на затраты по налогу на прибыль только в пределах лимитов. Таковыми они считают Нормы расхода топлив и смазочных материалов на автомобильном транспорте, утвержденные Минтрансом РФ 29 апреля 2003 г. Руководящий документ № Р3112194-0366-03. Однако глава 25 Налогового кодекса не устанавливает других ограничений для отнесения на расходы топлива и смазочных материалов кроме экономической обоснованности и документальной подтвержденности. Таким образом, руководитель фирмы может своим приказом утвердить иные нормы расхода, обоснованные расчетами. Подробно мы рассказывали об этом в статье «Без путевого листа списать ГСМ не получится» (ПБ № 7, 2005).

А. Стунжас, старший финансовый менеджер

Автомобиль уже давно не роскошь, а средство передвижения и перевозки грузов. Во многих организациях автомобильные перевозки производятся силами собственного транспорта. Его количество зависит от рода деятельности данной организации и определяется производственной необходимостью.

Время от времени каждая организация совершает дорогостоящие покупки. При этом выбирается самый выгодный вариант вложения денег. При покупке автотранспортного средства нужно учитывать множество факторов.

Предположим, торговая фирма «Жаклин» расширяет свою деятельность и открывает еще один магазин. Для доставки товара решено приобрести автофургон «Газель». Как это сделать?

Во-первых, можно купить машину за счет собственных средств. Однако при одинаковой цене автомобиля у разных продавцов нужно учитывать, кто из них является плательщиком НДС.

Лучше покупать машину у тех, кто начисляет данный налог. В этом случае частично расходы предприятия может компенсировать государство.

Фактически покупатель уменьшает свой долг перед бюджетом на сумму налога, которая составляет примерно 16,67 % общей стоимости машины.

Если предприятие покупает автомобиль у частного лица, не являющегося предпринимателем, получить вычет по НДС оно не может. Поэтому его цена должна составлять 83,33 % рыночной цены.

Приобретая машину, организация уменьшает и налог на прибыль. (На стоимость автотранспортных средств начисляется амортизация, которая уменьшает налоговую базу по налогу на прибыль.)

Во-вторых, можно взять кредит или заем. При этом организация платит по долгам не сразу, а через некоторое время, следовательно, кредит может принести немалую прибыль.

За привлеченные средства надо платить. Но такие платежи учитываются при налогообложении прибыли. Кроме того, организация может вложить свои средства в производство или торговлю, а это позволит получить дополнительную прибыль.

Деньги возвращаются кредитору через какое-то время, и к моменту возврата они частично обесценятся.

В-третьих, грузовик можно взять в лизинг. При этом фирма станет его собственником только через определенный в договоре срок.

Учитывать на своем балансе лизинговое имущество может как лизингодатель, так и лизингополучатель, только это условие необходимо сразу оговорить в договоре. Тем не менее фирмам выгодно получать основное средство в лизинг.

Амортизацию по такому транспортному средству можно начислять в три раза быстрее.

В зависимости от того, на чьем балансе учитывается лизинговое имущество, этим правом может воспользоваться как лизингодатель, так и лизингополучатель. А лизинговые платежи уменьшают налоговую базу по налогу на прибыль.

Таким образом, чтобы обзавестись автотранспортным средством, можно использовать любой вариант его приобретения.

На наш взгляд, выгоднее всего купить автотранспортное средство по договору лизинга. Если же это сделать не удается, то целесообразно взять кредит на приобретение автомобиля.

И, наконец, если кредит взять невозможно, придется покупать транспорт за счет собственных средств.

Автомобиль можно арендовать. Однако в этом случае предприятие не получает машину в собственность. Кроме того, стоимость аренды может увеличиться.

Такой способ не стоит использовать организациям, которым транспорт нужен постоянно, зато подходит тем, кому автомобиль нужен время от времени.

И опять гораздо выгоднее арендовать у организации, которая является плательщиком НДС.

Мы перечислили наиболее распространенные варианты. Теперь рассмотрим некоторые из них подробнее с точки зрения бухгалтерского и налогового учета.

Покупка транспортного средства

Покупка транспортного средства, независимо от того, новое оно или бывшее в употреблении, осуществляется по договору купли-продажи.

Фирму, в которой выгоднее всего приобрести автомобиль, найдет руководитель предприятия, технические данные оценит водитель.

Отражение же покупки автомобиля в учете – задача бухгалтера.

Приобретая автотранспортные средства, организация получает от поставщика счет-фактуру и накладную, подтверждающую количество, стоимость и факт передачи приобретенного имущества, а также техническую документацию.

Бухгалтерский учет

Приобретаемый организацией автомобиль принимается к бухгалтерскому учету как объект основных средств (п. 5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина РФ от 30 марта 2001 г. № 26н; далее - ПБУ 6/01).

Первоначальная стоимость автомобиля складывается из всей совокупности затрат на приобретение (п. 7 ПБУ 06/01). Такими затратами, например, могут быть:

- сумма, уплаченная в соответствии с договором продавцу;

- сумма, уплаченная за доставку автомобиля в организацию;

- таможенные пошлины;

- вознаграждения посредникам;

- регистрационные сборы и другие расходы, связанные с регистрацией в ГАИ;

- другие затраты, непосредственно связанные с приобретением автомобиля.

В стоимость автомобиля включается стоимость запасного колеса с покрышкой, камерой и ободной лентой, а также комплект инструментов.

Все расходы на приобретение автомобиля учитываются на счете 08 «Вложения во внеоборотные активы».

Проводка, связанная с приобретением автомобиля, будет такой:

Дебет счета 08 субсчет 4 «Приобретение основных средств» Кредит счета 60 - учтены затраты, непосредственно связанные с приобретением автомобиля.

Затем, когда предприятие вводит автомобиль в эксплуатацию, эти расходы списываются в дебет счета 01 «Основные средства». В бухгалтерском учете эта операция отражается следующим образом:

Дебет счета 01 Кредит счета 08 - автомобиль введен в эксплуатацию.

Принятие автомобиля к бухгалтерскому учету осуществляется на основании утвержденного руководителем акта приемки-передачи основных средств, составленного по форме ОС-1.

Согласно этим документам в бухгалтерии организации открывается инвентарная карточка на автомобиль по форме ОС-6.

Сумма НДС, уплаченная при приобретении легкового автомобиля, подлежит налоговому вычету в общеустановленном порядке (ст. 171–172 НК РФ).

Для того чтобы возместить НДС, должны быть выполнены следующие условия:

- автомобиль принят к учету;

- цель приобретения автомобиля связана с осуществлением производственной деятельности или иных операций, облагаемых НДС, или для перепродажи;

- организация получила от продавца счет-фактуру на приобретенный автомобиль, в котором указана сумма налога.

Если автомобиль будет использоваться для осуществления деятельности, которая НДС не облагается, то сумма налога к вычету не принимается, а увеличивает первоначальную стоимость автомобиля (ст. 170 НК РФ). Это может быть в том случае, когда организация:

- освобождена от обязанности плательщика НДС на основании ст. 145 НК РФ;

- операции, осуществляемые налогоплательщиком, не являются объектом обложения НДС на основании ст. 146 НК РФ или не подлежат обложению этим налогом на основании ст. 149 НК РФ;

- реализует свои товары за пределами РФ (ст. 148 НК РФ).

В бухгалтерском учете суммы НДС отражаются следующим образом:

Дебет счета 19 Кредит счета 60 - на основании полученного счета-фактуры учтен НДС по затратам, связанным с приобретением автомобиля;

Дебет счета 68 субсчет «Расчеты по НДС» Кредит счета 19 - сумма НДС предъявлена к налоговому вычету.

Вполне возможно, что организация, которая продала свое основное средство, выставит счет-фактуру, где будет указан НДС, начисленный не на полную стоимость автотранспортного средства, а лишь на часть этой стоимости. Это означает, что у предыдущего владельца данный объект учитывался по стоимости, включающей «входной» НДС.

В таких случаях налогом облагается только разница между ценой реализуемого имущества и его остаточной стоимостью (п. 3 ст. 154 НК РФ). Причем НДС в этом случае рассчитывают так: сначала умножают указанную разницу на 18 %, а затем делят полученный результат на 118 % (п. 4 ст. 164 НК РФ).

Пример 1

В марте 2008 г. ООО «Верея» приобрело микроавтобус за 559 000 руб. По данным организации-продавца остаточная стоимость автомобиля составляла 500 000 руб. с учетом включенного в нее НДС.

При продаже в счете-фактуре была указана сумма НДС в размере 9000 руб. ((559 000. – 500 000) × 18 / 118).

Указанную сумму НДС ООО «Верея» сможет принять к налоговому вычету. Первоначальная стоимость автомобиля в бухгалтерском учете будет составлять 550 000 руб. (559 000 – 9000).

Регистрация в ГАИ

Купив новый автомобиль, фирма должна зарегистрировать его в государственной автоинспекции. В противном случае транспортное средство не будет допущено к дорожному движению (ст.

15 Федерального закона от 10 декабря 1995 г. № 196-ФЗ «О безопасности дорожного движения», постановление Правительства РФ от 12 августа 1994 г.

№ 938 «О государственной регистрации автотранспортных средств и других видов самоходной техники на территории РФ»).

Правила регистрации автомобилей в ГАИ установлены приказом МВД от 27 января 2003 г. № 59. На нее отводится пять дней после приобретения машины или в течение срока действия регистрационного знака «Транзит».

Если предприятие в этот срок не уложится, его могут оштрафовать на сумму от 1000 до 3000 руб. (ст. 19.22 КоАП). Потребовать уплатить штраф в размере от 100 до 300 руб.

могут и с должностных лиц провинившейся фирмы.

Регистрировать автомобили в ГАИ нужно по месту нахождения организации. Если же машина приобретена для филиала или представительства, то ее можно поставить на учет по месту нахождения этого подразделения.

Для регистрации собственники транспортных средств обязаны представить документы об уплате платежей за выдачу и замену регистрационных документов, паспортов транспортных средств (подп. «г» п. 35 Правил).

Затраты на регистрацию в ГАИ включаются организацией в фактические расходы на приобретение автомобиля (п. 8 ПБУ 06/01) и увеличивают первоначальную стоимость транспортного средства в бухгалтерском учете.

Помимо государственной пошлины в первоначальную стоимость следует включать и плату за проведение государственного технического осмотра, уплачиваемую в связи с приобретением автомобиля (письмо Минфина РФ от 5 июля 2006 г.

№ 03-06-01-04/138).

Поскольку все автомобили подлежат государственной регистрации в ГАИ, проводку по дебету счета 01 нужно делать после того, как такая регистрация проведена.

Пример 2

В 2008 г. ООО «Валентин» приобрело по договору купли-продажи новый легковой автомобиль ВАЗ-21099.

Стоимость автомобиля согласно договору с продавцом - 236 000 руб., в том числе НДС - 36 000 руб.

Услуги сторонней организации, которая доставила автомобиль, стоят 11 800 руб., в том числе НДС - 1800 руб.

В бухгалтерском учете ООО «Валентин» были сделаны следующие проводки:

Дебет счета 08 Кредит счета 60 - 200 000 руб. (236 000 – 36 000) - оприходован автомобиль на балансе организации (без НДС);

Дебет счета 19-1 Кредит счета 60 - 6000 руб. - учтена сумма НДС согласно счету-фактуре;

Дебет счета 60 Кредит счета 51 - 236 000 руб. - оплачен счет продавца;

Дебет счета 08-4 Кредит счета 76 - 10 000 руб. (11 800 – 1800 руб.) - отражены расходы на доставку автомобиля (без НДС);

Дебет счета 19-1 Кредит счета 76 - 1800 руб. - учтена сумма НДС по расходам на доставку;

Дебет счета 76 Кредит счета 51 - 11 800 руб. - оплачены услуги по доставке автомобиля.

За регистрацию автомобиля в ГАИ (технический осмотр, получение свидетельства о регистрации транспортного средства и номерных знаков) было заплачено 1000 руб.

Дебет счета 71 Кредит счета 50 - 1000 руб. - выданы из кассы деньги подотчетному лицу для оплаты регистрационных сборов;

Дебет счета 08-4 Кредит счета 71 - 1000 руб. - плата за регистрацию учтена в балансовой стоимости автомобиля на основании авансового отчета подотчетного лица.

Когда автомобиль будет введен в эксплуатацию, необходимо сделать такие проводки:

Дебет счета 01 Кредит счета 08-4 - 211 000 руб. (200 000 + 10 000 + 1000)- – автомобиль зачислен в состав основных средств организации;

Дебет счета 68 субсчет «Расчеты по НДС» Кредит счета 19 - 37 800 руб. (36 000 + 1800) - произведен налоговый вычет.

Федеральный закон от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее - Федеральный закон № 40-ФЗ) обязывает предприятия, имеющие автотранспорт, страховать риск своей гражданской ответственности.

Застраховать гражданскую ответственность необходимо не позднее, чем через 5 дней после того, как организация получит право владения автотранспортным средством (п. 2 ст. 4 Федерального закона № 40-ФЗ).

В противном случае автомобиль не допустят к техосмотру, не зарегистрируют в ГАИ, а организацию оштрафуют на сумму 300 руб. (ст. 12.37 Кодекса об административных правонарушениях РФ).

Кроме того, если риск ответственности владельцев транспортных средств не застрахован, то вред, причиненный жизни, здоровью или имуществу потерпевших, они возмещают за свой счет.

Суммы расходов по обязательному и добровольному страхованию автомобиля не учитываются в его первоначальной стоимости (письмо УФНС по г. Москве от 2 марта 2006 г. № 20-12/16322).

Источник: https://www.profiz.ru/se/7_2008/transport_na_predpriyatii/

Бухгалтерский учет поступления автомобиля, Комментарий, разъяснение, статья от 01 марта 2015 года

Российскийбухгалтер, N 3, 2015 год

Ольга Берг,

эксперт журнала

Автотранспортное средствопринимается к учету в бухгалтерском балансе по первоначальнойстоимости. Формирование первоначальной стоимости зависит от способаприобретения этого средства. К таким способам относятся: покупка,вклад в уставный капитал, безвозмездное получение, обмен.

Покупка автомобиля

Покупка автотранспортныхсредств (и новых, и бывших в употреблении) осуществляется подоговору купли-продажи.

Первоначальная стоимость при этомформируется из следующих элементов:

1) сумма, фактическиуплаченная поставщику (продавцу) по договору;

2) сумма оплатыконсультационных и информационных услуг, связанных с приобретениемавтотранспортного средства;

3) государственныепошлины, связанные с оформлением документов, подтверждающих правоорганизации на автотранспортное средство. К таким расходамотносится, например, плата за регистрацию автомобиля в ГИБДД: запроведение технического осмотра, получение свидетельства орегистрации транспортного средства, паспорта транспортногосредства, номерных знаков;

4) таможенные пошлины итаможенные сборы (уплачиваются, если автотранспортное средствоввозится организацией на территорию России);

5) сумма вознаграждения,уплаченная посреднической организации;

6) фактические затратыорганизации на доставку приобретенного автотранспорта и приведениеего в состояние, пригодное для использования;

7) иные затраты,непосредственно связанные с приобретением автотранспортногосредства.

Согласно пункту 8ПБУ 6/01 в фактические затраты на приобретение основных средствне включаются общехозяйственные и иные аналогичные расходы,кроме случаев, когда они непосредственно связаны сприобретением основных средств. Например, договором купли-продажиможет быть предусмотрено участие представителя покупателя вотгрузке автомобилей с завода-изготовителя. Предприятие-покупательнаправляет на завод-изготовитель начальника технического отдела.Его командировочные расходы следует включить в первоначальнуюстоимость полученных автомобилей.

Вбухгалтерском учете информация о первоначальной стоимости объектаосновного средства отражается на балансовом счете 08 “Вложения вовнеоборотные активы” субсчет 4 “Приобретение объектов основныхсредств”. Сформированная первоначальная стоимость объектов основныхсредств, принятых в эксплуатацию и оформленных в установленномпорядке, списывается в дебет балансового счета 01 “Основныесредства”.

ПРИМЕР

| ЗАО”Сатурн” в марте месяце приобрело по договору купли-продажигрузовой автомобиль стоимостью 1180000 рублей, в том числе НДС -180000 рублей. По условиям договора транспортные расходы подоставке автомобиля несет предприятие-покупатель. Автомобиль былдоставлен железнодорожным транспортом. Железнодорожный тарифсоставил 35400 рублей, НДС на железнодорожный тариф – 5400 руб. Прирегистрации автомобиля в органах ГИБДД предприятие уплатилогоспошлину в размере 600 рублей. Сформируем первоначальнуюстоимость грузового автомобиля. В нее войдут следующие расходы,произведенные ЗАО “Сатурн”:1) оплата поставщику -1000000 рублей;2) железнодорожный тариф- 30000 рублей;3) госпошлина – 600рублей;Итого первоначальнаястоимость грузового автомобиля составит 1030600 руб.31 марта автомобиль былвведен в эксплуатацию в составе основных средств ЗАО “Сатурн”.Бухгалтер ЗАО “Сатурн”сделает в марте следующие проводки:ДЕБЕТ 08-4КРЕДИТ 60-1000000 руб. – стоимость грузового автомобиля без НДС;ДЕБЕТ 19-1″НДС при приобретении основных средств” КРЕДИТ 60-180000 руб. – НДС, предъявленный поставщиком грузовогоавтомобиля;ДЕБЕТ 08-4КРЕДИТ 60-30000 руб. – железнодорожный тариф;ДЕБЕТ 19-1КРЕДИТ 60-5400 руб. – НДС, предъявленный железной дорогой;ДЕБЕТ 68КРЕДИТ 51-600 руб. – перечислена госпошлина;ДЕБЕТ 08-4КРЕДИТ 68-600 руб. – сумма госпошлины включена в затраты на приобретениеавтомобиля;ДЕБЕТ 01КРЕДИТ 08-4 -1030600 – отражена в учете первоначальная стоимость грузовогоавтомобиля после ввода его в эксплуатацию;ДЕБЕТ 68КРЕДИТ 19-1 -180000 руб. – налоговый вычет НДС, предъявленного поставщиком. Этотвычет уменьшает НДС, подлежащий перечислению в бюджет, только послепринятия грузового автомобиля к учету в составе основных средств ипри наличии счета-фактуры поставщика;ДЕБЕТ 68КРЕДИТ 19-1 -5400 руб. – налоговый вычет НДС, предъявленного железной дорогой.Данный вычет также применяется после принятия грузового автомобиляк учету в составе основных средств и при наличии счета-фактуры оторганизации-перевозчика;ДЕБЕТ 51КРЕДИТ 60-1180000 руб. – оплачен счет поставщика грузового автомобиля;ДЕБЕТ 51КРЕДИТ 60-30000 руб. – оплачен железнодорожный тариф с НДС. |

Согласно правилам,установленным статьями171 и 172 НКРФ, для предъявления к налоговому вычету суммы налога надобавленную стоимость, уплаченной при приобретении автотранспортныхсредств, необходимо выполнение следующих условий:

Автотранспортное средство принято к учету на балансовом счете 01″Основные средства”, что подтверждается соответствующимипервичными документами (накладной на получение автомобиля, актомприемки-передачи основного средства формы ОС-1, приказом руководителя на вводв эксплуатацию транспортного средства);

Автотранспортное средство будет использоваться в деятельности,облагаемой НДС;

Имеются в наличии счета-фактуры, предъявленные поставщиками;

Счета-фактуры поставщиков зарегистрированы в книге покупок.

Если автомобиль ввозитсяна таможенную территорию России, то для получения налогового вычетаНДС необходим также документ, подтверждающий фактическую уплатусуммы налога.

Если организацияприменяет упрощенную систему налогообложения, то НДС поприобретенным автотранспортным средствам не принимается кналоговому вычету. Пункт 8ПБУ 6/01 позволяет включать в первоначальную стоимостьосновного средства невозмещаемые налоги. Поэтому организация,применяющая упрощенную систему налогообложения, включает сумму”входного” НДС в первоначальную стоимость основного средства.

Как отразить вбухгалтерском учете приобретение автомобиля в таком случае,рассмотрим на примере.

ПРИМЕР

| Предприятие ООО “Север”применяет упрощенную систему налогообложения. Предприятие приобрелогрузовой автомобиль стоимостью 236000 руб., в том числе НДС 36000руб. При постановке на учет автомобиля в ГИБДД ООО “Север” уплатилогоспошлину в размере 600 рублей. Бухгалтер ООО “Север” сделает вучете следующие записи:ДЕБЕТ 08-4КРЕДИТ 60-200000 руб. – цена автомобиля без НДС по договорукупли-продажи;ДЕБЕТ 19-1КРЕДИТ 60-36000 руб. – НДС, предъявленный поставщиком автомобиля;ДЕБЕТ 08-4КРЕДИТ 19-1 -36000 руб. – сумма предъявленного поставщиком НДС отражена всоставе затрат на приобретение объектов основных средств;ДЕБЕТ 68КРЕДИТ 51-600 руб. – перечислена госпошлина за регистрацию автомобиля;ДЕБЕТ 08-4КРЕДИТ 68 |

Источник: http://docs.cntd.ru/document/420256655

Автомобиль в компании: принимаем к учету - статья

Как новые, так и бывшие в употреблении автомобили приобретают по договору купли-продажи.

Если организация покупает транспортное средство у юридического лица, то необходимо оформить счет-фактуру и накладную. Кроме того, нужно оформить акт приема-передачи.

Можно использовать форму № ОС-1 или свободную. Кто будет составлять акт (продавец или покупатель) зависит от того, новая машина или нет.

На новые автомобили продавец выписывает накладные, но акт по форме № ОС-1 не составляет, поэтому его нужно будет заполнить самостоятельно.

Если же компания приобрела б/у автомобиль у другой организации, то акт должен составить продавец, включив туда не только данные бухучета, но и сведения, необходимые для расчета амортизации в налоговом учете: амортизационную группу, срок полезного использования и фактический срок эксплуатации.

Вместо отдельного акта продавец вправе выдать УПД.

В этом случае нужно попросить дополнительно указать амортизационную группу, срок полезного использования, а также фактический период эксплуатации в универсальном документе. Без них придется устанавливать срок полезного использования, как по новым авто, а это невыгодно.

Юридические лица и индивидуальные предприниматели, осуществляющие торговлю транспортными средствами в предусмотренном законодательством РФ порядке, не регистрируют транспортные средства, предназначенные для продажи.

Оформление автомобиля

Приобретенное транспортное средство отражается в бухгалтерском учете по первоначальной стоимости, включающей все фактические затраты, связанные с покупкой: сумму, уплаченную поставщику; посреднические вознаграждения; оплату информационных и консультационных услуг; прочие расходы, связанные с приобретением ТС (п. 8 ПБУ 6/01).

Затраты на приобретение ОС отражаются по дебету счета 08 «Вложения во внеоборотные активы», субсчет 08-4 «Приобретение объектов основных средств», в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками».

Сформированная первоначальная стоимость объекта списывается со счета 08, субсчет 08-4, в дебет счета 01 «Основные средства» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н).

Госпошлину за регистрацию машины в ГИБДД лучше включить в первоначальную стоимость машины как в налоговом, так и в бухгалтерском учете. Такие разъяснения есть в письме Минфина России от 29.09.2009 № 03-05-05-04/61.

Если списать пошлину единовременно как прочие расходы, то налоговая может обвинить компанию в занижении налога на прибыль.

Так как, включив пошлину в первоначальную стоимость автомобиля, компания списывала бы этот расход дольше, через амортизацию.

В случае, если автомобиль взили в кредит, то проценты по кредиту не надо включать в первоначальную стоимость. Их можно учесть в расходах отдельно, как проценты по любым другим долговым обязательствам.

Входной НДС, предъявленный продавцом, тоже не входит в первоначальную стоимость машины.

Если организация примет к вычету НДС до регистрации авто в ГИБДД, то существует риск того, что налоговые органы откажут в вычете.

Судебная практика по данному вопросу сложилась в пользу налогоплательщиков, но во избежание спора с контролирующими органами целесообразно принимать НДС к вычету после регистрации автомобиля в ГИБДД.

Начисление амортизации

Начисление амортизации по приобретенному ТС начинается с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету (п. 21 ПБУ 6/01).

В налоговом учете - с 1-го числа месяца, следующего за месяцем ввода машины в эксплуатацию (п. 4 ст. 259 НК РФ).

Расчет годовой суммы амортизационных начислений производится линейным способом на основании первоначальной стоимости объектов и нормы амортизации, определенной исходя из срока их полезного использования.

Установленный срок полезного использования для легковых автомобилей с рабочим объемом двигателя свыше 3,5 литра и высшего класса составляет от 7 до 10 лет включительно (коды 15 3410130 - 15 3410141, для остальных легковых автомобилей - от 3 до 5 лет включительно (код 15 3410010).

Срок полезного использования для грузовиков

Совет: Выберите минимальный срок использования, чтобы не растягивать амортизацию машины, а, наоборот, быстрее списать расходы на ее покупку

Что делать, если вы приобрели б/у авто и в учете продавца он полностью самортизирован?

Тогда срок использования можно установить самостоятельно. Его может определить технический специалист исходя из состояния автомобиля.

Не стоит устанавливать короткий срок, чтобы списать стоимость автомобиля быстрее.

Если компания будет эксплуатировать машину несколько лет, то при проверке налоговая признает расчет амортизации неверным, а налог заниженным.

Пример

Согласно ОКОФ срок полезного использования автомобиля составляет 5 лет. Первоначальная стоимость легкового автомобиля - 500 650 руб.

Годовая норма амортизации равна 20% (100% / 5 лет). Годовая сумма амортизации составляет 100 130 руб. (500 650 руб. x 20%), соответственно месячная - 8344,16 руб. (100 130 руб.

В бухгалтерском учете производятся следующие записи:

- Дебет 01, Кредит 08 - 500 650 руб. – автомобиль принят к эксплуатации;

- Дебет 20, 26, 44, Кредит 02 - 8344,16 руб. – начислена месячная сумма амортизации.

Если организация приобрела автомобиль, бывший в эксплуатации, то в налоговом учете согласно п. 12 ст. 259 НК РФ срок полезного использования определятся как разность нормативного срока эксплуатации объекта и срока его фактической эксплуатации.

В бухгалтерском учете также можно использовать данный метод для определения срока полезного использования автомобиля.

Иными словами, организация может учесть срок полезного использования имущества, в течение которого оно принадлежало предыдущему владельцу.

При расчете налога на прибыль перенос расходов на приобретение автомобиля возможен через амортизацию с применением линейного или нелинейного метода (ст. 259 НК РФ). Делая выбор, бухгалтер должен определить, что важнее: уменьшить налоговую базу по прибыли или упростить себе работу.

Как оформить ОСАГО бухгалтеру

Договор обязательного страхования обычно заключается на один год и в дальнейшем продлевается.

Поскольку расходы по страхованию относятся к нескольким периодам, то они отражаются в бухгалтерском учете на счете 97 «Расходы будущих периодов» и их равномерно списывают в течение срока действия договора.

Для целей налогообложения расходы на ОСАГО владельцев транспортных средств включаются в состав прочих расходов в пределах утвержденных тарифов (п. 2 ст. 263 НК РФ).

Для организаций, которые применяют метод начисления, порядок списания расходов указан в п. 6 ст. 272 НК РФ.

Если договор заключен на срок, равный отчетному периоду или меньше его, затраты признаются в том отчетном периоде, в котором были оплачены страховые взносы.

Когда по условиям договора страхования предусмотрена оплата страхового взноса разовым платежом за срок более одного отчетного периода, то он признается в расходах равномерно в течение срока действия договора.

При использовании кассового метода страховые взносы можно исключить из налогооблагаемой прибыли в тот день, когда они перечислены страховщику (п. 3 ст. 273 НК РФ).

Транспортный налог на авто в компании

По транспортному налогу в течение года нужно перечислять авансовые платежи, если они установлены в региональном законе.

Если компания приобрела и поставила на учет в ГИБДД автомобиль в III квартале, то может потребоваться перечислить аванс. Его рассчитывают исходя из мощности двигателя по данным паспорта транспортного средства.

Кроме того, нужно учесть коэффициент, равный числу полных месяцев, в течение которых автотранспорт зарегистрирован на компанию, деленному на количество месяцев в отчетном периоде (п. 3 ст. 362 НК РФ).

При этом месяц регистрации автотранспорта считается полным месяцем.