Финансовые терминыПолная стоимость кредита (ПСК)

Многие заёмщики берут долгосрочные кредиты, которые выплачиваются не одним, а несколькими (зачастую многочисленными) платежами. Вручную рассчитать полную стоимость таких займов по стандартным формулам просто нереально.

Прочитав статью Формула расчета ПСК, вы узнаете, что такое i , e k , ДП k – о них пойдёт дальше речь.

Вот посмотрите, как выглядит уравнение расчёта процентной ставки базового периода (i ) для аннуитетного кредита размером 100 000руб. , взятого на 3 месяца под 35% годовых , при условии, что e k равно нулю:

Выполнив расчет аннуитетного платежа по данному кредиту, мы выяснили, что он равен 35 296 рублей . Собственно, это и будет нашим ежемесячным платежом (ДП k ).

Полная стоимость кредита: что это такое и как ее рассчитать

По остальным значениям этого уравнения, надеемся, у вас вопросов нет. Однако напрашивается другой вопрос: «Как его решить?!» Причём, заметьте, мы рассматриваем кредит, погашаемый всего лишь тремя платежами. Страшно представить, как будет выглядеть аналогичное уравнение для кредита, погашаемого двадцатью платежами. А ведь такие схемы погашения широко распространены.

Упрощенная формула ПСК

Команда портала temabiz.com разработала свою формулу расчёта ПСК. На наш взгляд, она более проста и понятна. Прежде чем её продемонстрировать, хотим предупредить:

Данной формулы нет в государственных нормативных актах, а потому она не используется кредитными организациями.

Не надо требовать от банков, рассчитывать ПСК по нашей формуле – они этого делать не будут. Но вы можете с её помощью лично для себя выяснить реальную полную стоимость кредита. Ладно, хватит болтать, вот она:

ПСК – полная стоимость кредита, указанная в процентах годовых;

S – общая сумма всех выплат по кредиту (включая комиссии, страховки и т.д.);

S 0 – сумма выданного кредита;

n – срок кредитования (в годах).

Пример упрощенного расчета ПСК

Давайте в качестве примера рассчитаем полную стоимость нашего трёхмесячного аннуитетного кредита. Итак, его сумма (S 0 ) равна 100 000 рублей . Кредит будет погашаться тремя аннуитетными платежами по 35 296 рублей. Предположим, что банк не навязывает заёмщику никаких дополнительных скрытых платежей. В таком случае общая сумма всех выплат (S ) составит 105 888 рублей (35 296*3=105 888). Срок кредитования (n ) равен 0,25 года (3месяца/12месяцев=0,25). Подставляем эти данные в нашу формулу и находим ПСК:

Итак, полная стоимость кредита равна 23,552% годовых. Для её расчёта нам понадобился обычный калькулятор и несколько секунд времени. Аналогичным образом можно рассчитать любой кредит с любым количеством платежей. Нашей формуле можно смело присвоить звание «Народная формула расчёта ПСК» – с ней легко разберётся как профессор, так и дворник.

Что же, друзья, с формулами и расчётами разобрались. Давайте выясним, какие платежи входят в полную стоимость кредита.

Расчет полной стоимости кредита в Excel по новой формуле

ПСК (полная стоимость кредита) показывает действительную процентную ставку по кредитному займу. Ранее этот критерий называли эффективной процентной ставкой. Параметр учитывает не только основную сумму долга и проценты, но и практически все дополнительные платежи заемщика согласно условиям кредитного договора (комиссии, плата за кредитную карту, страховые взносы и премии, если страховка влияет на порядок выдачи кредитного займа). Не учитываются регистрационные сборы, пени, штрафы и другие платежи, не влияющие на размер и условия получения кредита.

Формула расчета ПСК

С 1 сентября 2014 года действует новая формула для расчета полной стоимости кредита. Основание – ФЗ № 353 от 21.12.2013 г. «О потребительском кредите (займе)» (см. ст. 6 «Полная стоимость потребительского кредита (займа)»).

Для нового расчета ПСК законодатели установили формулу, которая в ряде зарубежных стран используется для нахождения эффективной годовой процентной ставки (APR, или Annual Percentage Rate).

Сама формула:

ПСК = i * ЧБП * 100.

- ЧБП – число базовых периодов в календарном году. Длительность календарного года принимается равной 365 дней. При стандартном графике платежей с ежемесячными выплатами по системе «аннуитет» ЧБП = 12. Для ежеквартальных выплат этот показатель составит 4. Для ежегодных – 1.

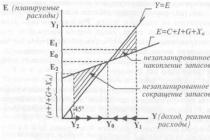

- i – процентная ставка базового периода в десятичной форме. Находится способом подбора как самое меньшее положительное значение следующего уравнения:

Разберем составляющие:

- ДП к – величина k-ого денежного потока по договору займа. Сумма, предоставленная банком заемщику, включается в денежный поток со знаком «минус». Регулярные платежи по кредитному договору – со знаком «плюс».

- m – число платежей (количество сумм в денежном потоке).

- e k – период, выраженный в частях установленного базового периода, рассчитанный со времени завершения qk-ого периода до даты k-ого денежного платежа;

- q k – число базовых периодов с даты выдачи займа до k-ого денежного платежа;

- i – ставка базового периода в десятичной форме.

Покажем расчет на примере.

Пример расчета ПСК в Excel

Заемщик берет 100 000 рублей 01.07.2016 под 19% годовых. Срок кредитования – 1 год (12 месяцев). Способ выплаты – аннуитет. Ежемесячный платеж – 9216 рублей.

Внесем входные данные в таблицу Excel:

Полная стоимость кредита - формула расчета

В Excel это можно сделать с помощью функции ВСД. Представим платежи по кредиту в виде денежного потока:

Произведем расчет:

В нашем примере получилось, что i = 0,01584. Это месячный размер ПСК. Теперь можно рассчитать годовую величину полной стоимости кредита.

Формула расчета ПСК в Excel проста:

Для ячейки со значением установлен процентный формат, поэтому умножать на 100% нет необходимости. Мы просто нашли произведение срока кредита и процентной ставки базового периода.

Расчет по новой формуле показал ПСК, равный договорной процентной ставке. Впрочем, в данном примере заемщик не уплачивает кредитору дополнительные суммы (комиссии, сборы). Только проценты.

Рассмотрим другой пример, с дополнительными расходами.

Денежный поток, соответственно, изменится. Теперь заемщик получит на руки 99 000 рублей. А ежемесячный платеж из-за сбора увеличится на 500 рублей.

Процентная ставка базового периода и полная стоимость кредита значительно увеличились.

Это понятно, т.к. заемщик, кроме процентов, уплачивает кредитору комиссию и сбор. Причем сбор ежемесячный. Поэтому наблюдается такой заметный рост ПСК. Соответственно, стоимость кредитного продукта обойдется дороже.

Когда заемщик решает взять кредит в банке, причем неважно какой, например, потребительский или ипотечный, на что он первым делом обращает внимание? На процентную ставку. Давайте рассмотрим, что это такое и отчего эта самая ставка может зависеть.

Что такое процентная ставка?

Процентная ставка — это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель кредита за пользование им в расчете на определённый период времени.

Полная стоимость кредита — что это такое?

Если говорить простым языком, то процентная ставка — это фактическая плата за пользование денежными средствами, которые выдает банк. А за услуги, как известно, нужно платить.

От чего зависит процентная ставка по кредиту?

Процентная ставка по кредиту зависит в первую очередь от текущей ставки рефинансирования ЦБ и не может быть ниже последней. В противном случае банк будет работать себе в убыток, а этого никто не допустит.

Тогда возникает вопрос: почему при текущей ставки рефинансирования, положим, в 10%, ставка по кредиту составляет 20%? Не стоит забывать о том, что банки — это финансовые организации, работа которых в том числе направлена на получение прибыли. Соответственно, в указанные 20% включена прибыль банка.

Обращаем ваше внимание, что размер ставки может варьироваться при схожих условиях. Например, два заемщика берут в кредит одну и ту же сумму в одном банке, но процентная ставка у них разная: у одного 17% годовых, а другого — 20% годовых. Почему? Потому, что процентная ставка в том числе зависит от рисков самого самого банка. На процентную ставку влияют такие факторы, как:

- Уровень заработка заемщика

- Наличие поручителя или залога

- Сумма кредита и срок его рассмотрения

Соответственно, чем меньше рискует банк, тем ниже процентная ставка.

Виды процентных ставок

На текущий момент в кредитовании используется три основных вида процентных ставок: простая, сложная и плавающая.

- Простая: в течение всего срока кредитования на каждом периоде применения процентной ставки для начисления процентов используется первоначальная сумма долга.

- Сложная: в течение всего срока кредитования на каждом периоде применения процентной ставки для начисления процентов используется наращенная за предыдущий период сумма долга.

- Плавающая ставка зависит от текущих финансовых показателей. Это значит, что при определенных изменениях банк имеет право в одностороннем порядке изменить процентную ставку, поскольку имеет на это полное право. Применение плавающей ставки для заемщика выгодно только в том случае, если ставка снижается, а в условиях современной экономики рассчитывать на это трудно.

Существует ли максимальный размер процентной ставки?

Да. Максимальная ставка по банковским кредитам наличными не должна превышать 57,3% годовых, согласно закону «О потребительском кредите (займе)» по состоянию на момент написания статьи. Это значение регулятор может корректировать раз в квартал.

Впрочем, описанное касается банковских организаций, а вот различных микрофинансовых компаний это не коснется, поэтому программы МФО, при которых ставка может составлять вплоть до 500-800% годовых, никуда не исчезнут.

При анализе банковских предложений можно выявить, что есть годовая процентная ставка, а есть еще и полная стоимость кредита (ПСК), которая несколько превышает годовую ставку.

Как рассчитать полную стоимость кредита — где указана в договоре и из чего складывается

ПСК — это, по сути, и есть ставка, по которой совершается расчет кредитных платежей. Чем меньше это значение, тем выгоднее предложение.

Суть ПСК

Полная стоимость потребительского или иного вида кредита — это актуальная процентная ставка, применимая к договору. То есть это сама годовая ставка, к которой приплюсованы различные сборы. Причем закон определяет, что банки могут включать в ПСК, а что нет.

Что банки могут включать в ПСК:

- годовую процентную ставку;

- различные комиссии: за выдачу кредита, обслуживание кредитного счета, рассмотрение заявки;

- если речь о кредитной карте, комиссия за ее выпуск и обслуживание;

- платежи в пользу третьих лиц, если они привлекаются при оформлении кредита;

- страховые премии, если заемщик не является выгодоприобретателем по договору страхования.

Что по закону не может входить в ПСК:

- любые выплаты, связанные с несвоевременным погашением задолженности;

- комиссии за совершение операций с валютой, конвертацию;

- страховые премии, которые не имеют отношения к кредиту, например, покупка ОСАГО, когда банк не требует КАСКО.

При оформлении потребительского кредита обязательно нужно сравнивать предложения разных банков, причем сравнение нужно вести не по годовой процентной ставке, а именно по ПСК. Чем меньше ПСК при идентичных условиях выдачи ссуды, тем выгоднее предложение для заемщика.

Годовая ставка и ПСК

Годовая процентная ставка — основной инструмент для расчета переплаты, но это не объективный показатель. В описании кредитного продукта банки указывают ставку именно в годовых, значение же ПСК стандартно не афишируется, так как оно всегда выше.

Например, один банк может предлагать кредит под 18% годовых, а другой под 20%. Заемщик видит, что первый банк предоставляет более выгодные условия заключения договора и обращается к нему. Но если обратиться в оба этих банка и совершить расчет переплаты, вполне возможно, что в банке, где годовая ставка равна 20%, она окажется ниже. Всему виной разница в ПСК. В первом случае, например, она может быть 22% при годовой в 18%, а во втором 21% при годовой 20%.

Хотя менеджеры банков и уверяют, что полная стоимость кредита — это лишь технический показатель, на деле это не так. Это показатель, который напрямую влияет на выведение графика платежей и расчет переплаты.

ПСК в кредитном договоре

До вступления в силу Закона о потребительском кредитовании ЦБ просто обязывал банки при выдаче кредитов проговаривать заемщикам значение ПСК. Но по факту никто этого не делал, а доказать факт нарушения было сложно. Поэтому в Законе прописали новый пункт, касаемый ПСК, теперь клиент не может не увидеть полную стоимость займа.

Дело в том, что теперь размер полной стоимости кредита банки обязаны прописывать на главной первой странице договора кредитования. Значение ПСК обязательно заключается в рамку, которая располагается в левом верхнем углу кредитного договора. Причем это должна быть заметная рамка, занимающая минимум 5% страницы. Шрифт написания информации не должен быть размытым, непонятным.

Как правильно совершить расчет потребительского кредита

Удобный вариант для заемщика — использование универсального онлайн-калькулятора. Достаточно вписать в программу размер процентов, сумму займа и его срок: далее калькулятор выводит график платежей. Но граждане берут сведения об интересующем продукте на сайте банка, а там как раз-таки в описании кредита фигурирует именно годовая ставка, а не ПСК. То есть расчет будет несколько неверным, на деле переплата окажется больше.

Формула довольно сложная, поэтому для расчета платежей и переплаты удобнее использовать EXCEL, в интернете также можно найти инструкцию.

А вообще, самый верный метод — обратиться в банк. Для начала расчет графика будет предварительным, так как проценты во многих банках зависят от анкетных данных заемщика. Но после составления заявки и получения положительного ответа клиент увидит точные суммы. Брать кредит сразу не обязательно, заемщику дается месяц на раздумье.

Полная стоимость кредита

Полная стоимость кредита.

Форма Excel расчета полной стоимости кредита — скачать

Как вы уже убедились, сравнение кредитов достаточно трудоемкое и затратное по времени мероприятие. Кроме этого, чтобы сравнить условия, например, по ипотечным кредитам разных банков, необходимо достаточно хорошо разбираться не только в кредитовании, но и в страховании, а также быть неплохим юристом. Чтобы упростить процедуру Центральный Банк России ввел такое понятие как "полная стоимость кредита" (ранее было введено понятие "эффективная процентная ставка"). Для вкладов может использоваться понятие полная стоимость вклада.

Формула расчета полной стоимости кредита

выглядит следующим образом:

![]() , где

, где

- d i — дата i-го платежа;

- d 0 — дата первоначального платежа — является датой перечисления денежных средств заемщику;

- n — количество платежей;

- ДП i — сумма i-го платежа по кредитному договору.

разнонаправленные платежи отражаются с разными математическими знаками. Так, выплата заемщику кредитных средств отражается со знаком минус, возврат средств и выплаты комиссий отражаются с положительным знаком;

- ПСК — полная стоимость кредита, отражается в % годовых

При определении полной стоимости кредита все платежи, связанные с выдачей кредита (комиссия за выдачу, рассмотрение заявки и пр.) отражаются в первоначальном платеже.

Что включается в расчет полной стоимости кредита:

1. Точно известные платежи по кредитному договору, которыми являются платежи, связанные с заключением и сполнением кредитного договора:

по погашению основной суммы долга по кредиту;

по уплате процентов по кредиту;

сборы и комиссии за оформление кредитного договора, рассмотрение заявки на кредитование, выдачу кредитных средств, открытие и ведение счета;

комиссии за расчетно-кассовое и операционное обслуживание

если расчет ведется по кредиту на банковской карте — комиссии за выпуск и годовое обслуживание кредитных карт

2. Платежи третьим лицам, если обязанность заплатить эти платежи вытекает из заключения кредитного договора

- страхование объектов недвижимости или автотранспортных средств

- выплаты нотариальным конторам и нотариусам

- оценка имущества, передаваемого в залог

В расчет полной стоимости кредита не включаются

платежи заемщика, не вытекающие из кредитного договора, а из требований законодательства России. Например, для оформления автокредита — это будет ОСАГО, которое должно быть заключено в любом случае;

платежи, связанные с несоблюдением заемщиком условий кредитного договора. Например, просрок по платежам;

платежи заемщика по кредиту, которые зависят от решения заемщика или от варианта его поведения. Например, комиссия за досрочное погашение, комиссия за получение денежных средств наличными, плата за предоставление информации о состоянии задолженности.

Если кредитный договор предполагает различные виды начисления по кредиту в зависимости от решения заемщика, расчет полной суммы кредита рассчитывается исходя из мсаксимально возможной суммы кредита (лимита овердафта), срока кредитования, равномерных платежей по кредитному договору.

Пример расчета:

Основные условия кредита:

| Дата | Выплата процентов | Выплата основной суммы | Комиссии и другие платежи | Остаток задолженности на конец месяца |

|---|---|---|---|---|

| 01.01.2011 | — 50 000,00 | |||

| 31.01.2011 | 833,33 | 4 166,67 | 1 500,00 | 45 833,33 |

| 28.02.2011 | 763,89 | 4 166,67 | 500,00 | 41 666,67 |

| 31.03.2011 | 694,44 | 4 166,67 | 500,00 | 37 500,00 |

| 30.04.2011 | 625,00 | 4 166,67 | 500,00 | 33 333,33 |

| 31.05.2011 | 555,56 | 4 166,67 | 500,00 | 29 166,67 |

| 30.06.2011 | 486,11 | 4 166,67 | 500,00 | 25 000,00 |

| 31.07.2011 | 416,67 | 4 166,67 | 500,00 | 20 833,33 |

| 31.08.2011 | 347,22 | 4 166,67 | 500,00 | 16 666,67 |

| 30.09.2011 | 277,78 | 4 166,67 | 500,00 | 12 500,00 |

| 31.10.2011 | 208,33 | 4 166,67 | 500,00 | 8 333,33 |

| 30.11.2011 | 138,89 | 4 166,67 | 500,00 | 4 166,67 |

| 31.12.2011 | 69,44 | 4 166,67 | 500,00 | 0,00 |

| Итого | 5 416,67 | 50 000,00 | 7 000,00 | 0,00 |

В данном примере полная стоимость кредита составила 55,49 %

Как можно заметить полная стоимость кредита может очень сильно отличаться от процентной ставки заявленной и рекламируемой банком.

Кроме этого, не стоит путать ее с таким понятием как удорожание кредита, которое в большей степени зависит не от процентной ставки, а от срока кредитования.

Полную стоимость кредита достаточно тяжело рассчитать помощью калькулятора, но огромную помощь в его рассчете может оказать программа Excel. В электронных таблицах данный расчет реализуется с помощью функции ВСД (внутренняя ставка доходности). Если вам требуется сравнить несколько программ, скачайте форму Excel для расчета полной стоимости кредита.

← Полная стоимость вклада

Пополнение вклада →

Многие заёмщики берут долгосрочные кредиты, которые выплачиваются не одним, а несколькими (зачастую многочисленными) платежами. Вручную рассчитать полную стоимость таких займов по стандартным формулам просто нереально.

S – общая сумма всех выплат по кредиту (включая комиссии, страховки и т.д.);

S 0 – сумма выданного кредита;

n – срок кредитования (в годах).

Давайте в качестве примера рассчитаем полную стоимость нашего трёхмесячного аннуитетного кредита. Итак, его сумма (S 0 ) равна 100 000 рублей . Кредит будет погашаться тремя аннуитетными платежами по 35 296 рублей. Предположим, что банк не навязывает заёмщику никаких дополнительных скрытых платежей. В таком случае общая сумма всех выплат (S ) составит 105 888 рублей (35 296*3=105 888). Срок кредитования (n ) равен 0,25 года (3месяца/12месяцев=0,25). Подставляем эти данные в нашу формулу и находим ПСК:

Итак, полная стоимость кредита равна 23,552% годовых. Для её расчёта нам понадобился обычный калькулятор и несколько секунд времени. Аналогичным образом можно рассчитать любой кредит с любым количеством платежей. Нашей формуле можно смело присвоить звание «Народная формула расчёта ПСК» – с ней легко разберётся как профессор, так и дворник.

Что же, друзья, с формулами и расчётами разобрались. Давайте выясним, .

ПСК (полная стоимость кредита) показывает действительную процентную ставку по кредитному займу. Ранее этот критерий называли эффективной процентной ставкой. Параметр учитывает не только основную сумму долга и проценты, но и практически все дополнительные платежи заемщика согласно условиям кредитного договора (комиссии, плата за кредитную карту, страховые взносы и премии, если страховка влияет на порядок выдачи кредитного займа). Не учитываются регистрационные сборы, пени, штрафы и другие платежи, не влияющие на размер и условия получения кредита.

Формула расчета ПСК

С 1 сентября 2014 года действует новая формула для расчета полной стоимости кредита. Основание – ФЗ № 353 от 21.12.2013 г. «О потребительском кредите (займе)» (см. ст. 6 «Полная стоимость потребительского кредита (займа)»).

Для нового расчета ПСК законодатели установили формулу, которая в ряде зарубежных стран используется для нахождения эффективной годовой процентной ставки (APR, или Annual Percentage Rate).

Сама формула:

ПСК = i * ЧБП * 100 .

- ЧБП – число базовых периодов в календарном году. Длительность календарного года принимается равной 365 дней. При стандартном графике платежей с ежемесячными выплатами по системе «аннуитет» ЧБП = 12. Для ежеквартальных выплат этот показатель составит 4. Для ежегодных – 1.

- i – процентная ставка базового периода в десятичной форме. Находится способом подбора как самое меньшее положительное значение следующего уравнения:

Разберем составляющие:

- ДП к – величина k-ого денежного потока по договору займа. Сумма, предоставленная банком заемщику, включается в денежный поток со знаком «минус». Регулярные платежи по кредитному договору – со знаком «плюс».

- m – число платежей (количество сумм в денежном потоке).

- e k – период, выраженный в частях установленного базового периода, рассчитанный со времени завершения qk-ого периода до даты k-ого денежного платежа;

- q k – число базовых периодов с даты выдачи займа до k-ого денежного платежа;

- i – ставка базового периода в десятичной форме.

Покажем расчет на примере.

Пример расчета ПСК в Excel

Заемщик берет 100 000 рублей 01.07.2016 под 19% годовых. Срок кредитования – 1 год (12 месяцев). Способ выплаты – аннуитет. Ежемесячный платеж – 9216 рублей.

Внесем входные данные в таблицу Excel:

Произведем расчет:

В нашем примере получилось, что i = 0,01584. Это месячный размер ПСК. Теперь можно рассчитать годовую величину полной стоимости кредита.

Формула расчета ПСК в Excel проста:

Для ячейки со значением установлен процентный формат, поэтому умножать на 100% нет необходимости. Мы просто нашли произведение срока кредита и процентной ставки базового периода.

Расчет по новой формуле показал ПСК, равный договорной процентной ставке. Впрочем, в данном примере заемщик не уплачивает кредитору дополнительные суммы (комиссии, сборы). Только проценты.

Рассмотрим другой пример, с дополнительными расходами.

Денежный поток, соответственно, изменится. Теперь заемщик получит на руки 99 000 рублей. А ежемесячный платеж из-за сбора увеличится на 500 рублей.

Процентная ставка базового периода и полная стоимость кредита значительно увеличились.

Это понятно, т.к. заемщик, кроме процентов, уплачивает кредитору комиссию и сбор. Причем сбор ежемесячный. Поэтому наблюдается такой заметный рост ПСК. Соответственно, стоимость кредитного продукта обойдется дороже.

Как вы уже убедились, сравнение кредитов достаточно трудоемкое и затратное по времени мероприятие. Кроме этого, чтобы сравнить условия, например, по ипотечным кредитам разных банков, необходимо достаточно хорошо разбираться не только в кредитовании, но и в страховании, а также быть неплохим юристом. Чтобы упростить процедуру Центральный Банк России ввел такое понятие как "полная стоимость кредита" (ранее было введено понятие "эффективная процентная ставка"). Для вкладов может использоваться понятие полная стоимость вклада .

Формула расчета полной стоимости кредита

выглядит следующим образом:

- d i - дата i-го платежа;

- d 0 - дата первоначального платежа - является датой перечисления денежных средств заемщику;

- n - количество платежей;

- ДП i - сумма i-го платежа по кредитному договору. разнонаправленные платежи отражаются с разными математическими знаками. Так, выплата заемщику кредитных средств отражается со знаком минус, возврат средств и выплаты комиссий отражаются с положительным знаком;

- ПСК - полная стоимость кредита, отражается в % годовых

При определении полной стоимости кредита все платежи, связанные с выдачей кредита (комиссия за выдачу, рассмотрение заявки и пр.) отражаются в первоначальном платеже.

Что включается в расчет полной стоимости кредита:

1. Точно известные платежи по кредитному договору, которыми являются платежи, связанные с заключением и сполнением кредитного договора:

по погашению основной суммы долга по кредиту;

по уплате процентов по кредиту;

сборы и комиссии за оформление кредитного договора, рассмотрение заявки на кредитование, выдачу кредитных средств, открытие и ведение счета;

комиссии за расчетно-кассовое и операционное обслуживание

если расчет ведется по кредиту на банковской карте - комиссии за выпуск и годовое обслуживание кредитных карт

2. Платежи третьим лицам, если обязанность заплатить эти платежи вытекает из заключения кредитного договора

- страхование объектов недвижимости или автотранспортных средств

- выплаты нотариальным конторам и нотариусам

- оценка имущества, передаваемого в залог

В расчет полной стоимости кредита не включаются

платежи заемщика, не вытекающие из кредитного договора, а из требований законодательства России. Например, для оформления автокредита - это будет ОСАГО, которое должно быть заключено в любом случае;

платежи, связанные с несоблюдением заемщиком условий кредитного договора. Например, просрок по платежам;

платежи заемщика по кредиту, которые зависят от решения заемщика или от варианта его поведения. Например, комиссия за досрочное погашение, комиссия за получение денежных средств наличными, плата за предоставление информации о состоянии задолженности.

Если кредитный договор предполагает различные виды начисления по кредиту в зависимости от решения заемщика, расчет полной суммы кредита рассчитывается исходя из мсаксимально возможной суммы кредита (лимита овердафта), срока кредитования, равномерных платежей по кредитному договору.

Пример расчета:

Основные условия кредита:

| Дата | Выплата процентов | Выплата основной суммы | Комиссии и другие платежи | Остаток задолженности на конец месяца |

|---|---|---|---|---|

| 01.01.2011 | - 50 000,00 | |||

| 31.01.2011 | 833,33 | 4 166,67 | 1 500,00 | 45 833,33 |

| 28.02.2011 | 763,89 | 4 166,67 | 500,00 | 41 666,67 |

| 31.03.2011 | 694,44 | 4 166,67 | 500,00 | 37 500,00 |

| 30.04.2011 | 625,00 | 4 166,67 | 500,00 | 33 333,33 |

| 31.05.2011 | 555,56 | 4 166,67 | 500,00 | 29 166,67 |

| 30.06.2011 | 486,11 | 4 166,67 | 500,00 | 25 000,00 |

| 31.07.2011 | 416,67 | 4 166,67 | 500,00 | 20 833,33 |

| 31.08.2011 | 347,22 | 4 166,67 | 500,00 | 16 666,67 |

| 30.09.2011 | 277,78 | 4 166,67 | 500,00 | 12 500,00 |

| 31.10.2011 | 208,33 | 4 166,67 | 500,00 | 8 333,33 |

| 30.11.2011 | 138,89 | 4 166,67 | 500,00 | 4 166,67 |

| 31.12.2011 | 69,44 | 4 166,67 | 500,00 | 0,00 |

| Итого | 5 416,67 | 50 000,00 | 7 000,00 | 0,00 |

В данном примере полная стоимость кредита составила 55,49 %

Как можно заметить полная стоимость кредита может очень сильно отличаться от процентной ставки заявленной и рекламируемой банком. Кроме этого, не стоит путать ее с таким понятием как удорожание кредита, которое в большей степени зависит не от процентной ставки, а от срока кредитования.

Полную стоимость кредита достаточно тяжело рассчитать помощью калькулятора, но огромную помощь в его рассчете может оказать программа Excel. В электронных таблицах данный расчет реализуется с помощью функции ВСД (внутренняя ставка доходности). Если вам требуется сравнить несколько программ, скачайте

Не каждый представляет, что значит полная стоимость кредита Сбербанк, каким образом она рассчитывается и зачем нужна. При получении всех видов займов, помимо предлагаемых банками условий, важно обращаться к такому параметру. Он помогает сравнивать между собой варианты предложений и выбирать из них более выгодное. Правила его вычисления изложены в правовом документе ФЗ-N 353 от 07.03.18.

Что такое полная стоимость кредита

Полная стоимость рассрочки подразумевает совокупность предполагаемых взносов, которые обязуется оплачивать заемщик. Исчисляется в процентном значении, а иногда – денежном. Назначенные ежемесячные и другие платы подробно оговариваются в соглашении между клиентом и финансовой компанией.

Понять с первого раза, что это такое, обычному потребителю непросто. Например, на сайте Сбербанка размещена реклама о том, что банк снижает стоимость до 11,9% годовых тем, кто подает заявку на кредит через сервис Сбербанк Онлайн. Но если зайти в раздел сайта, то можно увидеть информацию о том, что минимальное значение для полной стоимости потребительских займов составляет 12,51%. Там же размещена информация о максимальной величине – 20,94%. Становится неясным, откуда взялись все эти сведения и что они значат.

Это понятие не является синонимом процентной суммы. Ее клиент оплачивает за то, что пользуется средствами кредитора. Начисляется она за определенный период. Есть еще целый перечень выплат, часть которых на законном уровне обязательно включаются в платеж. Другая часть, в силу тех или иных обстоятельств, имеет право не рассматриваться при вычислении этой величины.

На законодательном уровне закреплен перечень платежей, которые в обязательном порядке должны учитываться при определении полной стоимости заемных средств. Финансовые компании обязаны полностью раскрывать потребителю все нюансы предоставления ссуды, в том числе расценки, по которым производился подсчет.

Организации берут во внимание следующие затраты потребителя при вычислении полной рассрочки:

- Закрытие долга по договору. Исчисление его производится по формуле, которую можно найти в нормативно-правовых документах.

- Погашение процентов, которые устанавливаются условиями договора. Выданные деньги оценивается переплатой – суммой, которая будет возвращена покупателем сверх основной задолженности.

- Уплаты, которые зависят от выдачи ссудных денег. Например, во избежание возможных рисков при крупных сделках приходится обращаться к аккредитивной системе расчета – открытию специального счета или размещению наличных в индивидуальном сейфе.

- За пластиковую карту.

- Траты за услуги сторонним фирмам-партнерам. К ним относятся компенсации за страховку, работу оценщика, нотариуса и др. Платными являются также услуги операций через другие организации. Исключением будет случай с кредитованием авто – в полную задолженность не включается КАСКО.

- Оплата страховки, где приобретателем выгоды определен не заемщик или родственники, а сама фирма. Например, при страховом случае, связанном с жизнью и здоровьем заемщика, страховая фирма обязана перечислить всю полную стоимость кредитору.

- Дополнительные виды страхования, в зависимости от заключения которых кредитор предлагает различные условия выдачи наличных. Например, компании могут снизить проценты, если потребитель согласен заключить подобный договор на страхование, или, наоборот, повысить их при отказе.

В случае переоформления договора при смене страховой компании полная стоимость задолженности изменяется. Об этом фирма должна заранее уведомить покупателя.

Существуют платежи, которые официально разрешается не принимать во внимание при высчитывании полной стоимости рассрочки. Выходит, что полная цена займа является относительной единицей. Остается полагаться на порядочность финансовой организации, которая предварительно раскрывает потребителю всю информацию о тратах. Следует обращаться только к надежному кредитору, у которого проверенная репутация.

Банк оставляет за собой право не учитывать:

- Платы, прописанные в законных требованиях. Например, не включается ОСАГО, но по факту он обязателен.

- Штрафные удержания, пени при нарушении условий соглашения. Чаще всего они связаны с несвоевременной оплатой. Как только кредитор узнает о , наступает срок исковой давности. В течение этого времени продавец может .

- Различные удержания: при выдаче наличных в банкомате, при досрочной оплате и др.

- Денежные отчисления страховым компаниям при .

- Оплата услуги защиты имущества, которая не оказывает влияние на ценник займа. На с одновременным страхованием своей жизни тарифы будут ниже, чем при оформлении того же без страховки.

Клиент имеет право написать отказ на страхование в течение полумесяца, с просьбой возвратить часть оплаченных средств. При этом теряется часть денег, т.к. услуга была уже оказана до написания уведомления.

Нормативные правила о кредитовании не приводят конкретизированную информацию о расчетах. Не выяснены также четкие границы того, что следует включать в состав полной стоимости займа. Это становится причиной двоякой трактовки закона. Организации, пользуясь этим, считают так, чтобы иметь максимальную для себя выгоду.

Центробанк России ежеквартально устанавливает ограничения с максимальным и минимальным диапазоном цен. Кредитно-финансовым организациям это невыгодно, поэтому у них есть два пути решения: снижать ценники, что не принесет прибыли, или исключить добавочные платежи.

Сбербанк в состав задолженности по ипотеке вводит:

- основной долг с процентами;

- , при оформлении которого снижается 1%.

В общую цену не добавляются другие виды страховок и оценка недвижимости.

При оформлении ссуды в СБ России есть несколько вариантов вычисления полной цены обязательства. Организация сознательно старается не учитывать иные платежи. Если все же включается какая-либо страховка, то она вычитается из общей величины.

Если взять взаймы у СБ России 150000 руб. со страховкой 8000 руб., то впоследствии ее включат в состав общей задолженности. Таким образом, по факту заемщик получает 142000 руб. вместо заявленной суммы.

На этапе оформления документов клиенту предоставляют сведения о расценках. В договоре полная стоимость рассрочки размещается на 1-й странице в верхнем правом углу и выделяется рамками. Информация печатается в виде читабельного текста, содержит конкретные цифры и их расшифровку прописными буквами. Площадь такой рамки в соответствии ФЗ-378 имеет величину не меньше 5% от всей страницы.

При досрочном закрытии задолженности значение полной суммы меняется. Эту информацию клиент смело может получить у продавца в виде уведомления о полной стоимости кредита.

Как рассчитать полную стоимость кредита самостоятельно

Формула нахождения полной стоимости займа приводится в статье 6 ФЗ о кредитовании. Для того, чтобы уметь считать по ней, необходимы специальные математические знания. Даже банковские служащие иногда затрудняются произвести подсчет без специальной программы.

- ПСК = СДП + КДВ + П

При вычислении КДВ рассматриваются все предполагаемые траты, как одноразовые, так и ежемесячные, за весь период соглашения. Переплата находится в зависимости от начисляемых процентов. Числовые данные выражаются в денежном эквиваленте.

Далее необходимо выбрать вид оплаты: аннуитетный или . Первый означает одинаковые фиксированные уплаты по договору. Второй вид платежа – дифференцированный – означает, что взносы будут неодинаковые. Как правило, в начальном периоде они имеют максимальную величину.

После заполнения полей калькулятора надо нажать кнопку «Рассчитать». Программа даст примерный результат.

Узнав конкретные данные, можно сделать несложный подсчет полной стоимости, используя формулу. Например, имеется заем стоимостью 320 000 руб. Срок – 36 месяцев под 16% годовых. Есть дополнительные взносы: 2% за предоставление, 1,2% за обслуживание.

При ежемесячном внесении одинакового взноса переплата составит 85 000.

За выдачу денег с клиента возьмут:

- 320 х 2% = 6,4 тыс.руб.

Стоимость за обслуживание равна:

- (320 + 82) х 1,2% = 4,86 тыс.руб.

Полная стоимость задолженности:

- 320 + 85 + 6,4 + 4,86 = 416,26 тыс. руб.

Вычисление является приблизительным, но с его помощью можно сравнить несколько вариантов предложений и выбрать что-то с наименьшими затратами.

Как снизить стоимость кредита

Применяемые банками правила высчитывания полной стоимости не всегда оказываются выгодными для обычных потребителей. Поверх основного обязательства накладываются многочисленные денежные удержания.

В сложившейся ситуации можно попробовать снизить полную стоимость обязательства несколькими способами:

- Оформить соглашение с наименьшими расценками.

- После регистрации договора, клиенту можно попробовать , если оно действительно не помогает снижать погашение. Если снижает – сравнить и выбрать более выгодную сторону. При отсутствии возможности отказа необходимо тщательно выбирать страховую организацию, проверяя ее надежность и качество предлагаемых услуг.

- При возможности воспользоваться дифференцированной схемой расчетов. Она подразумевает разные ежемесячные оплаты по решению заемщика. При внесении большего взноса уменьшается основной долг, а остальная часть погашается постепенно. При этом размер ежемесячной платы постепенно сокращается. Дифференцированная плата позволяет уменьшить итоговую переплату по рассрочке.

- Выбирать потребительскую ссуду, где отсутствует удержание за .

- Не допускать нарушений условий соглашения, в частности, просрочки внесения денег на счет.

- По возможности, выбирать ссуду с меньшим сроком. Чем меньше срок, тем ниже будет полная стоимость рассрочки.

- Воспользоваться денежной компанией, через которую заемщик получает зарплату. Некоторые продавцы денежного продукта предлагают выгодные программы своим покупателям.

Не следует ориентироваться лишь на снижение стоимости обязательства. Отказываясь от страховки, необходимо сознательно проанализировать возможные риски, от которых она может уберечь при возникновении непредвиденной ситуации.

Финансовые организации по-разному включают в стоимость ссуды добавочные платежи. Вычислительный процесс полной рассрочки довольно трудный и запутанный. По этой причине он может трактоваться неоднозначно. Это мешает корректному сравнению различных вариантов продуктов. Поэтому важно научиться производить подсчеты самостоятельно и уметь выбирать среди продавцов более надежного.

Рассчитать самостоятельно полную цену заемных денег можно по стандартной формуле, указанной в ст. 6 ФЗ-N 353. Выбрать более выгодное предложение можно и другим способом. Нужно определиться с ее полным размером и реальным сроком погашения, проанализировать предлагаемые различными банками варианты, затем посчитать стоимость переплаты по всем предложениям. Количество средств, которое будет возвращено продавцу сверх основного долга, определяет полную его стоимость.

Полная стоимость кредита