Наши специалисты рассказывают обо всех нюансах, связанных с ведением КУДИР (Книгой учета доходов и расходов), которая предназначается для ИП на «упрощенке» - 6. В этой же статье опубликован образец ее заполнения

01.08.2016Основные вопросы ИП на УСН 6% по ведению :

1. Нужно ли книгу заверять в налоговой службе?

В налоговой службе КУДИР не заверяется уже с 2013 года. Но это не значит, что ИП может ее не вести совсем. Такой вид отчетной документации должен быть в наличии и регулярно заполняться, в противном случае ИП ждут штрафные санкции.

Этот документ должен выдаваться по первому требованию сотрудников налоговой инспекции. Такое требование предъявляется только в письменном виде в определенных случаях, например, выездной проверке. Но вместе с декларационными документами по «упрощенке» КУДИР на проверку сотрудникам налоговой службы не сдается, значит, и заверять ее нет необходимости.

2. Как правильно вести КУДИР?

Министерство финансов нашего государства утвердило определенную форму Книги учета доходов и расходов, специально рассчитанную для индивидуальных предпринимателей на «упрощенке» с процентной ставкой в 6% - приказ №135н (от 22.10.12 г.). Но этой формой КУДИР могут пользоваться все ИП, что применяют УСН, вне зависимости объекта обложения налогами. Но правила ведения данного вида документации несколько отличаются.

На бумаге:

- распечатываются бланки;

- пронумеровываются;

- прошиваются;

- скрепляются печатью (если таковая у ИП имеется в наличии) и подписью.

В электронном варианте:

- устанавливается специальная программа;

- заполнение ведется в «экселе»;

- в конце года заполненные бланки распечатываются, прошиваются и заверяются подписью и печатью.

3. Существуют ли особенности заполнения 1 раздела КУДИР в 2016 году?

ИП, использующие «упрощенку» с процентной ставкой в 6%, часто испытывают трудности с заполнением 1 раздела КУДИР. В этот раздел нужно вносить доходы двух видов:

- от реализации;

- вне реализации.

Эти цифровые показатели нужно вносить в графу №4. А те доходы, которые относятся к необлагаемым, вообще не подлежат фиксации.

В графу №2 вносят данные самого документа, на основании которого ИП получил прибыль - его номер и дату заполнения (например, кассовый чек). В случае, когда денежные средства перечислены сразу на расчетный счет, то в эту графу вносят реквизиты банковских выписок. Также для фиксирования доходов можно использовать накладные, различные акты (например, приемки-передачи имущества).

Графа №3 предназначена для фиксирования содержания проведенной операции.

При внесении требуемых сведений следует учитывать, что все записи ведутся строго в хронологическом порядке, в момент фактического поступления (это связано с тем, что при «упрощенке» используется кассовый метод).

4. Как заполнять раздел №1 КУДИР в 2016 году (с образцами и комментариями)?

Также особое внимание следует уделить ситуации, когда денежные средства уже поступившие на счет ИП, нужно вернуть. В этом варианте цифровой показатель прописывается со знаком «минус» в разделе №1 - графа №4.

К этому разделу следует составлять справку тем ИП, что применяют «упрощенку» с объектом налогообложения «доходы минус расходы» - порядок заполнения КУДИР, пункт 2.6. Для ИП с «упрощенкой» и объектом «доходы» цифровой показатель доходов, а именно их общую сумму, вносится в строку 010 справочной части.

5. Есть ли нюансы при заполнении раздела №4 КУДИР (для ИП с УСН с процентной ставкой 6%)?

Раздел №4 КУДИР предназначен для фиксации страховых взносов. Для этого существуют различные графы:

- №4 - пенсионные;

- №6 - медстрахование.

Чаще всего такие обязательные страховые взносы ИП отчисляют в конце года. В этом варианте цифровой показатель суммы вносят в ту часть таблицы, что соответствует 4 кварталу. При этом уменьшение налогов может быть произведено только после завершения отчетного периода.

В случае, если перечисление взносов проводилось ежеквартально, то и фиксируются они соответственно. Специалисты считают такой варрант для ИП более выгодным, потому что могут уменьшиться не только налоги по итогам года, но и платежи по авансам.

6. Есть ли образец заполнения раздела №4 КУДИР с наличием рабочих и без таковых?

Мы предлагаем для ознакомления образец заполнения раздела №4 КУДИР для ИП, что работают по «упрощенке» с процентной ставкой 6%, без наемных рабочих.

Как вести книгу доходов и расходов при упрощенке? Это окажется несложным, если знать основные правила. Расскажем о них, а также приведем бланки и образцы заполненной книги. Скачать их можно бесплатно.

Ведение книги доходов и расходов при УСН: правила и ответственность

В соответствии со ст. 346.24 НК РФ все налогоплательщики, избравшие УСНО, должны вести учет полученных доходов и понесенных затрат с целью определения объекта обложения налогом. Для этой цели ежегодно заводится налоговый регистр: книга доходов и расходов.

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный - 40 000 руб. (п. 3 ст. 120 НК РФ).

Если нарушение порядка ведения налогового учета не привело к занижению налога, штраф для налогоплательщика составит от 10 000 до 30 000 рублей (пп. 2 и 3 ст. 120 НК РФ). Непредставление книги по требованию проверяющих обернется штрафом в размере 200 руб. (ст. 126 НК РФ) плюс 300-500 руб. (ст. 15.6 КоАП) в виде административного взыскания на руководителя юридического лица.

Подробнее об ответственности за совершенные налоговые правонарушения читайте в статье «Ответственность за налоговые правонарушения: основания и размер санкций» .

Как вести книгу доходов и расходов ИП

Порядок ведения книги доходов и расходов для индивидуальных предпринимателей ничем не отличается от общих правил.

Предприниматели не указывают в графе 4 раздела I книги доходы, которые облагаются НДФЛ. Об этом прямо говорится в п. 2.4 Порядка, утвержденного приказом № 135н.

В разделе IV ИП на УСН 6% без наемных работников отражают перечисленные ими за себя страховые взносы. Те, кто производит выплаты другим физическим лицам, в этой графе отражают как взносы, перечисленные за себя в фиксированном размере, так и аналогичные платежи, уплаченные за сотрудников.

Как вести книгу учета доходов и расходов в электронном формате

На большинстве официальных порталов с нормативными документами предлагается скачать файл в формате MS Excel для ведения регистра в электронном виде. При его загрузке открывается электронный документ в виде форматированного приложения к приказу № 135н.

В связи с тем, что порядок ведения книги в электронном и бумажном форматах одинаков, особых сложностей с ее оформлением на компьютере возникнуть не должно. В случае если ошибка, допущенная при регистрировании операции, была обнаружена до вывода книги на бумажный носитель, ее легко исправить. Если же ошибка была обнаружена, когда регистр был распечатан, исправление производится на основании п. 1.6 Порядка (заверяется подписью руководителя и печатью (при ее наличии) с проставлением даты внесения корректировки).

Регистр, который в течение года велся в электронном формате, должен быть распечатан по завершении налогового периода. Листы его нумеруются, сшиваются и скрепляются подписью руководителя — юридического лица или ИП и печатью (при ее наличии).

Отправка книги в ИФНС в электронном формате с цифровой подписью указанным Порядком не предусмотрена.

Как заполнить разделы книги учета доходов и расходов

Каждая хозяйственная операция, совершаемая налогоплательщиком на УСН в налоговом периоде, которая оказывает влияние на формирование налогооблагаемой базы, должна регистрироваться в книге. Записи производятся в хронологическом порядке. По итогам каждого квартала и в конце года подбиваются итоги.

В графе 4 раздела I отражаются доходы, перечень которых содержится в ст. 249-250 НК РФ. Соответственно, сюда не заносятся операции, перечисленные в ст. 251 НК РФ, а также те, которые облагаются налогом на прибыль у юридических лиц или НДФЛ у ИП. Доходы, полученные в натуральной форме, отражаются по рыночной цене поступившего имущества.

Налогоплательщики, избравшие объект учета «доходы минус расходы», вносят в графу 5 этого же раздела свои затраты (их перечень указан в ст. 346.16 НК РФ). «Упрощенцы», уплачивающие налог от объекта «доходы», указывают в этой графе свои расходы, произведенные в рамках реализации бюджетных программ по безработице, а также затраты, которые были произведены из субсидированных на развитие предпринимательства средств.

Раздел II, касающийся основных средств, заполняют упрощенцы, избравшие объектом налогообложения «доходы минус расходы». Раздел III также оформляют налогоплательщики, работающие с объектом «доходы минус расходы», если у них по итогам предшествующих лет есть убытки, которые можно учесть, рассчитывая налог за текущий год.

Раздел IV заполняется налогоплательщиками, которые рассчитывают единый налог от объекта «доходы». Здесь регистрируются все уплаченные страховые взносы, которые оказывают влияние на снижение суммы начисленного налога.

С 2018 года книга доходов и расходов дополнена еще разделом V, в котором налогоплательщики, избравшие объектом налогообложения «доходы», отражают уплаченные суммы торгового сбора, которые влияют на размер налога, подлежащего уплате в бюджет.

Подробнее о различиях в порядке заполнения книги в зависимости от выбранного объекта налогообложения читайте в материале «Порядок заполнения КУДиР при УСН доходы минус расходы» .

Скачать бланки книги расходов и доходов, применяемых до и после 2018 года можно на нашем сайте.

Скачать бланк книги доходов и расходов, применяемый в 2013-2017 годах:

Скачать бланк книги доходов и расходов за 2018 год:

Как проверить книгу доходов и расходов в 1С

Возможность проверить правильность ведения книги доходов и расходов есть в программе «1С: Бухгалтерия». Для этого предусмотрена специальная функция «Помощник заполнения книги». С ее помощью бухгалтер может запускать регламентные операции и анализировать полученные результаты.

При загрузке встроенного в программу специального сервиса можно просмотреть все принимаемые и непринимаемые расходы. Самой распространенной ошибкой является «неподтягивание» программой документов, подтверждающих оплату понесенных расходов. А в случае отсутствия оплаты расходы не могут быть приняты к учету (ст. 346.17 НК РФ). Исправить ошибку можно путем группового перепроведения всех документов за налоговый период.

Обо всех нюансах использования этой бухгалтерской программы упрощенцами читайте в статье «Использование ”1С Бухгалтерия“ при УСН» .

Книга учета доходов и расходов: пример заполнения в особых ситуациях

Пример заполнения книги учета доходов и расходов поможет избежать ошибок в ее оформлении. Это особенно актуально в ситуациях, когда возникает какая-либо нестандартная операция.

Пример:

Налогоплательщик на УСН перечислил предоплату поставщику, но тот не отгрузил ему товар, и в конце концов вернул предоплату. В этой ситуации запись в графе 5 не может быть сделана при перечислении аванса, поскольку такой вид расходов не указан в ст. 346.16 НК РФ. А значит, возвращенный аванс не показывается и в графе 4 «Доходы». Об этом говорится и в письме Минфина России от 12.12.2008 № 03-11-04/2/195.

Если налогоплательщик получает предоплату, эта сумма отражается в доходах, поскольку упрощенцы обязаны применять кассовый метод. А вот при возврате аванса необходимо сторнировать запись, сделанную ранее на сумму возвращенного покупателю аванса.

Образец заполнения книги доходов и расходов за 2017 и 2018 годы можно найти на нашем сайте.

Итоги

Не пренебрегайте заполнением книги доходов и расходов, ведь заполнить этот регистр несложно, а последствия его отсутствия могут быть достаточно ощутимы. Скачайте бланки и образцы из нашей статьи и проверяйте себя при заполнении.

Графа 3 – указываем содержание хозяйственной операции. Насколько подробно нужно раскрывать суть Дохода (Расхода) – это должен решить сам ИП или директор организации. Строгих рекомендаций нет.

Можно ограничиться краткой формулировкой «выручка от продажи товаров», «аванс за услуги», «расчет по Договору №», а можно сделать подробную запись «выручка от продажи 4-х мониторов ООО «Первый» по Договору «№ 5 от 10.02.2017 г.», «аванс за услуги по расчистке кровли от снега ИП Зимин», «расчет за услуги по ремонту обуви Каримова С.Ю.». Помните, что в первую очередь записи в КУДиР должны быть понятны вам, как ИП (директору организации), а уже потом налоговому инспектору.

Графа 4. Доходы, учитываемые при исчислении налоговой базы.

В данную графу вносим все поступившие на расчетный счет или в кассу денежные средства, кроме:

- личных средств индивидуального предпринимателя;

- сумм полученных (возвращенных) займов;

- тех денег, которые вернул поставщик за бракованный товар;

- полученных задатков;

- денежных средств, внесенных учредителями в качестве вклада в уставный капитал;

- перечисленных из бюджета излишне уплаченных налогов (и такое бывает).

Оформление возврата

Как быть в тех ситуациях, когда ИП или организации приходится возвращать часть полученной ранее оплаты поставщику? В таких случаях в графу «Доход» записывается возвращенная сумма со знаком «-», т.е. вы уменьшаете свой Доход на сумму возврата. Обратите внимание на то, что запись в КУДиР нужно сделать в том периоде, когда вы вернули деньги. Рассмотрим ситуацию подробнее:

16.03.2017 от ООО «Первый» получен аванс за товар в размере 270 000 руб.

20.03.2017 вы передаете товар покупателю ООО «Первый» на сумму 240 000 руб.

05.04.2017 переплату в размере 30 000 руб. возвращаем ООО «Первый».

В КУДиР делаем записи:

Расчеты с электронными деньгами

Большое распространение получили расчеты при помощи электронных денег с использованием различных платежных систем.

Принцип продажи через любую платежную систему такой:

- ИП или организация открывает специальный электронный счет на сайте оператора (например, «Яндекс. Деньги», «WebMoney», «PayPal», «QIWI» (КИВИ).

- Этот оператор является посредником между покупателем и продавцом, оператор принимает оплату от покупателя и передает ее продавцу (ИП или организации).

- Покупатель оплачивает товар.

- Деньги за товар попадают на электронный счет продавца (ИП, организации).

- Посредник по распоряжению ИП переводит деньги на банковский счет продавца. Также ИП (организация) может использовать эти деньги для оплаты товаров (услуг) – например, пришла оплата от покупателя на «Яндекс. Деньги» – ИП, минуя основной расчетный счет, заплатил этими деньгами за товар поставщику и т.п.

Как в этом случае определить дату получения Дохода? Министерство финансов и ИНФС дает однозначный ответ: Доход возникает в момент зачисления денег на электронный счет продавца и неважно, как ИП (или организация) в дальнейшем их использует, т.е. в тот момент, когда покупатель заплатил за товар.

Это правило очень важно соблюдать в тех случаях, когда деньги Покупатель заплатил в одном квартале (например, товар у вас купили 31.03.2017 г.), а оператор переводит поступления уже 01.04.2017 г. В КУДиР необходимо сделать запись о выручке 31.03.2017 г.

Графа 5. Расходы, учитываемые при исчислении налоговой базы.

Эту графу заполняют те налогоплательщики, которые выбрали УСН с объектом «доходы – расходы».

В графу Расходы можно включить только те затраты, которые обоснованы, относятся к вашей дельности, подтверждаются правильно оформленными первичными документами и прямо перечислены в п.1 ст. 346.16 НК РФ. Если какие-либо затраты в этом пункте не указаны, то в расходах их учесть нельзя, даже если они связаны с вашей хозяйственной деятельностью.

Стоимость товаров, приобретенных для дальнейшей реализации, включаются в состав расходов только по мере их реализации. А вот затраты, которые связаны с продажей товаров (хранение, транспортировка, обслуживание), учитываются в составе расходов независимо от факта реализации. Поясним на примере:

ИП (или организация) 10 апреля 2017 г. у ООО «Второй» приобрела партию сумок (100 штук) для перепродажи общей стоимостью 180 000 руб., деньги поставщику перечислены в полном объеме авансом через расчетный счет 04.04.2017 г., – этот платеж нельзя сразу занести в Расходы, нужно сначала продать товар (сумки).

Затраты на услуги транспортной компании составили 16 000 руб. и оплачены в момент получения товара – эту плату можно сразу принять в Расходы и записать в КУДиР.

До конца апреля удалось реализовать 30 сумок (стоимостью 54 000 руб.), в мае – еще 60 штук (стоимостью 108 000 руб.) и остаток – 10 сумок (на сумму 18 000 руб.) находится на складе продавца.

В КУДиР будут внесены следующие записи:

Несмотря на то, что товар оплачен и получен, остаток платежа нельзя включить в расходы до того момента, пока не будет реализована вся партия товара (сумок).

Как быть, если товар для продажи покупается у разных поставщиков и по разной стоимости?

Не усложняйте себе учет, комплектуйте товары в группы, ведите учет проданных товаров и в конце месяца вы самостоятельно сможете определить, сколько из тех денег, что вы уже заплатили поставщикам, можно принять в Расход. Запись в КУДиР можно сделать в конце месяца одной строкой на основании сделанного расчета.

Конечно, если у ИП или организации широкий ассортимент товаров (более 250 позиций) и большой оборот, то лучше пользоваться программой складского учета (не бухгалтерской!). Такие программы позволяют вести отдельный учет по конкретному наименованию, видеть более детальное движение и остатки товаров на складах и в магазинах.

Какие затраты ИП или организации ошибочно принимают к учету? Перечислим основные:

- расходы на личные нужды предпринимателя;

- расходы на приобретение и доставку питьевой воды;

- себестоимость испорченного товара;

- расходы на информационные услуги;

- расходы на обеспечение нормальных условий труда (т.е. нельзя учесть в расходах установку кондиционеров или приобретение обогревателей для офиса);

- расходы на изготовление и размещение на фасаде здания световой вывески и прочие расходы.

Будьте внимательны, если вы ведете учет самостоятельно: прежде чем включить затраты в список расходов – уточните у налогового консультанта, является ли это Расходом!

«Справка к разделу 1»

ИП и организации, применяющие УСН «доходы», заполняют только строчку 010 (сумма полученных доходов за год). Цифра в этой строке должна совпадать со строкой «Итого за год» таблицы «Доходы и расходы»

Налогоплательщики УСН «доходы – расходы» заполняют строки 010, 020, 040, 041; строка 030 – при необходимости. Результат с отрицательным значением в строках 040 и 041 не указывается.

Раздел 2. Расчёт расходов на приобретение основных средств и нематериальных активов

Раздел заполняют только применяющие УСН «доходы-расходы», у кого в налоговом периоде были соответствующие расходы.

Основные средства – это материальные активы, использующиеся в деятельности организации или ИП, имеющие срок эксплуатации больше года (здания цехов, складские помещения, оборудование, транспортные средства, рабочий инструмент, инвентарь и др.) и стоимостью более 100 000 руб.

Нематериальные активы – активы, не имеющие физических свойств (результаты интеллектуальной собственности, права на патент, товарный знак и др.). Срок полезного использования превышает 12 месяцев, стоимость более 100 000 руб.

Покажем на примере как заполнить этот раздел. ИП приобрел сверлильный станок стоимостью 120 000 руб. и сроком использования 2 года.

Раздел 3. Расчёт суммы убытка, уменьшающей налоговую базу по налогу

Раздел заполняют те ИП и организации, которые выбрали УСН «доходы-расходы», в случае, если в прошлых годах или истёкшем году были убытки, которые можно перенести на следующий налоговый период, т.е. подтвержденные расходы превысили доходы. Если убытки получены в 2018 году, то их необходимо указать в Справке к Разделу 1.

В этом случае Раздел 3. Необходимо будет заполнить только в 2019 г.

Раздел 4. Расходы, уменьшающие сумму налога (авансовые платежи по налогу)

Раздел заполняют только налогоплательщики УСН «доходы». Необходимо указать уплаченные и , на сумму которых можем уменьшить налог УСН.

, уплаченные предпринимателем или организацией. Раздел V заполняют только те «упрощенцы», которые выбрали в качестве объекта налогообложения «доходы». В день уплаты торгового сбора (части торгового сбора) ИП делает запись в разделе V. Уже сейчас вы можете посмотреть образец заполнения:

Книга и Патентная система налогообложения

Для тех ИП, которые работают на патенте, разработана и утверждена специальная упрощенная Книга учета доходов. Она состоит из Титульного листа и Раздела 1, в котором фиксируются выручка, полученная от того вида деятельности, на который выдан патент. Доход признается кассовым методом, т.е. в момент получения денег.

Обратите внимание на то, что на каждый полученный патент (на каждый вид деятельности) заполняется своя КУД. Таким образом, если у ИП четыре патента, то ему придется вести раздельный учет и заполнять четыре налоговых регистра. Все КУД должны быть оформлены в бумажном виде, пронумерованы, прошиты и заверены подписью предпринимателя. Штраф за отсутствие или неправильное оформление КУД составит 10 000 руб.

Титульный лист КУД для патента

Учет доходов в КУД для патента

Мы подобрали для вас лучшие предложения для ИП и ООО по открытию расчетного счета.

|

|

Открытие расчетного счета в банке "Точка"

|

Открытие расчетного счета в банке "Восточный банк"

Подать заявку на регистрацию счета кредит для бизнеса сразу после открытия счета |

Предприниматели, ведущие учет самостоятельно, часто не торопятся использовать книгу учета доходов и расходов. Объясняют тем, что с 2013 года ее не нужно визировать в налоговой инспекции, значит можно ничего не делать. Тем не менее книгу желательно вести. Что такое КУДиР, когда и кем она применяется? Как вести и заполнять книгу учета доходов и расходов в 2018 году, читайте в этой статье.

Что это такое КУДиР?

Книга учета доходов и расходов - дневник движения денег, который применяется при ведении бухучета на специальных налоговых режимах, таких как упрощенная система налогообложения (УСН) и ПСН. Все, кто работают на “упрощенке” или патенте, ведут на ее основе учет доходов и расходов. Она имеет свои стандарты и их нельзя менять. Заполнить книгу можно самостоятельно или доверить специалистам аутсорсинговой компании, например, популярного сервиса .

Книга нужна, прежде всего, предпринимателю. Чтобы контролировать свою прибыль и не «вылететь» с упрощенки. Для этого нужно помнить про ограничения объема доходов по УСН. В 2018 году - 150 млн рублей в год. Однако если вы потеряли возможность использовать упрощенную систему налогообложения и вынуждены перейти на общий режим, понадобятся все чеки с начала текущего квартала. Поэтому их все равно лучше хранить и записывать в КУДиР.

Заполнить КУДиР можно несколькими способами

Купить в магазине книгу и вести ее вручную. В этом случае ее придется пронумеровать, прошить насквозь, поставить печать, а на последней странице наклеить этикетку со словами: Прошито-пронумеровано Х страниц. На наклейке ставят подпись либо директор, либо предприниматель.

Электронно . Обычно используют таблицы в эксель или любой специальный сервис.

Бумажную КУДиР оформляют в январе, перед началом работы на текущий год. Если книга ведется в электронном виде, то в конце года ее распечатывают, пересчитывают количество страниц, прошивают и ставят печать. На следующий календарный год рекомендуется открыть новую КУДиР.

Не следует откладывать заполнение Книги учета – лучше ежедневно тратить на это один час, чем на неделю выпасть из рабочего графика перед сдачей отчетности.

Закон обязывает хранить КУДиР четрые года. При УСН налогоплательщик может воспользоваться правом закрыть убытки прошлых лет или уменьшать УСН с помощью уточненки. Поэтому, выгоднее не выбрасывать 11 лет.

Штрафные санкции . Если книга отсутствует, то налоговики могут расценить это как грубое нарушение учета доходов и расходов и могут наложить взыскание на сумму от 100 до 30 тысяч рублей. Поэтому, если не вели книгу с начала работы, то экономичнее ее восстановить задним числом самостоятельно или обратиться в сервис .

Если вы не работали , то у вас будет нулевая КУДиР - заполняется титульный лист и вместо цифр ставятся нули. Нулевая КУДиР аналогично пронумеровывается, прошивается и скрепляется печатью.

Как заполнять - общие правила

Книгу заполняют кассовым методом, используя первичные документы. В этом случае, доходом является время внесения денег в кассу или на расчетный счет. То есть все записи вносят по очереди, а чеки, счета и квитанции хранятся в папке.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчетности, записи в книгу учета надо вносить регулярно: этого требует закон и здравый смысл. Достаточно выделить полчаса в конце или начале рабочего дня для заполнения Книги.

Вырывать страницы из книги ни в коем случае нельзя, а вот вносить изменения в записи не возбраняется, надо лишь подтвердить достоверность каждой правки подписью руководителя.

Когда и кем применяется КУДиР?

Ведут КУДиР налогоплательщики на УСН - по ставке 6% с объектом “Доходы” и по ставке 15% с объектом “Доходы минус расходы”, а также те, кто работает на патенте и уплачивает торговый сбор. В 2018 году в книге появилась новая страница про торговый сбор. Законодатели ввели ее для удобства расчета УСН в трех городах, где его применяют, а именно - Москва, Санкт-Петербург и Севастополь.

Раньше сумма торгового сбора не выделялась отдельной строкой, поэтому в книге она сразу указывалась с вычетом. Это усложняло процесс расчета УСН. Итак, как заполнять книгу учета доходов и расходов ИП при УСН?

КУДиР для ИП на УСН 6%

На УСН "Доходы" (ставка 6%) в книге используют страницы 1 - 4 параграфа I "Доходы и расходы" и параграф IV "Расходы на страхование и больничные". Разделы I и III упрощенцы «по доходам» не заполняют.

Первые три графы обычно не вызывают сложности. В них переписывают данные из первичных документов: выписок банка, счетов на оплату и других. На последних двух графах остановимся подробнее.

В графе 4 последовательно указывают все доходы, поступившие на расчетный счет или в кассу. Сюда же вписывают внереализационные доходы – это доходы, полученные от разницы курса валют, от сдачи имущества в аренду, в виде процентов по кредитному договору и другие.

КУДиР для ИП на УСН 15%

При УСН “Доходы минус расходы” (ставка 15%) бухучет ведется на основе первичной документации: чеков, квитанций, счетов-фактур. Но все расходы вносить нельзя. У ФНС есть закрытый список трат, на основе которых уменьшается налог.

При заполнении книги учета при УСН 15% предприниматель заполняет графу 5 и вносит расходы, оговоренные в Налоговым кодексе РФ. Их список ограниченный и всего 37 пунктами.

К сожалению, в список входят не все затраты, связанные с предпринимательской деятельностью. Например, покупку холодильника и микроволновки для сотрудников нельзя учитывать в составе расходов. А вот оплата за онлайн-кассу - учитывать можно. Главное правило - помогают ли эти затраты зарабатывать предпринимателю деньги. Ведь можно купить холодильник, зачесть в расходе и поставить на даче. Налоговики следят за такими злоупотреблениями и наказывают штрафами за умышленное занижение налогооблагаемой суммы.

Образец заполнения КУДиР для ИП на УСН 15% . ИП Мартьянов занимается производством и продажей детских игрушек. Он закупил материал и фурнитуру для новых кукол на сумму 230000 рублей и детский сад купил потом игрушек на 10000 рублей. И поступила аванс в размере 2000 рублей. Кроме того, вернули мелкую игрушки за 20 рублей. В январе Мартьянов принял первого сотрудника и начислил ему зарплату 30.000 рублей. Начисленные взносы составили 9000 рублей и НДФЛ - 3900 рублей. Все расходы и доходы Мартьянов занес в КУДиР.

Расходы на пенсионное и медицинское страхование помогут снизить налог по УСН. Если это взносы за самого предпринимателя, то налог снижают до 100%, а если за работников – только 50%.

Итак, мы разобрались, как заполнять книгу доходов и расходов ИП. Самое главное, вносить все доходные операции в книгу постоянно и не запускать. Помните, что доходом в бизнесе считаются все, что вы заработали и неважно как его получили - налично, безналично или взаимозачетом. Все средства обязательно указываются в КУДиР и облагаются налогом.

Вложенные файлы

- Образец заполнения КУДиР для ИП.xls

- Образец КУДиР для предпринимателей на УСН.xls

- Образец КУДиР для предпринимателей на ПСН.xls

- Образец КУДиР для ИП на ЕСХН.xls

Любой бизнес, большой или малый, требует учёта. Для этих целей применяются разнообразные сервисы, регистры и т. п. Выбор алгоритма и методов обуславливается типом компании (юрлицо/ИП) и применяемым налогообложением. КУДиР (книга учёта доходов и расходов) - один из способов фиксации фактов финансово-хозяйственной деятельности некоторых организаций и большинства индивидуальных предпринимателей. При кажущейся простоте формирования документа, процесс имеет свои особенности и тонкости.

КУДиР: что это такое и кому это нужно

Книга учёта доходов и расходов (сокращённо КУДиР) - документ, фиксирующий хозоперации некоторых категорий ИП и ООО. Она обязательна для ИП и организаций, применяющих упрощённую систему налогообложения. Причём и тех, кто выбрал в качестве объекта «Доходы», и тех, для кого таким показателем служат доходы, «очищенные» от расходов.

Необходим подобный регистр и предпринимателям, применяющим ЕСХН, ОСН, ПСН. КУДиР заполняют все ИП, кроме «вменёнщиков» (плательщиков ЕНВД).

Здесь находят своё отражение факты предпринимательской и хоздеятельности за каждый отчётный период. Данные берутся из «первички» и фиксируются в хронологическом порядке.

Внесённые сведения позволяют определить результат деятельности субъекта и рассчитать величину налога.

При возникновении вопросов по заполнению КУДиР следует проконсультироваться у инспектора ФНС

Видовое разнообразие КУДиР и основные требования к их ведению

Форма документа определяется применяемой системой налогообложения. В 2018 году утверждены 4 её вида для:

- ЕСХН;

В трёх первых находят отражение доходные и расходные операции компаний. В четвёртой, патентной системе, учитываются только полученные доходы. Логично, что в этом случае бланк называется «Книга учёта доходов» (сокращённо КУД). Она имеет по сравнению с КУДиР более простую структуру.

Ко всем вышеперечисленным видам предъявляется ряд общих требований:

Раньше КУДиР необходимо было заверять у налоговиков, а по окончании года - сдавать её в это ведомство. С 2013 года такое требование отменено.

Заполняем КУДиРы: легко и просто

Рассмотрим алгоритм формирования Книги для всех систем налогообложения, которым законодательно предписано их обязательное ведение. С этим вопросом важно разобраться, так как отсутствие у хозяйствующего субъекта такого регистра повлечёт за собой со стороны налоговиков штрафные санкции:

- индивидуальные предприниматели наказываются штрафом в 200 руб.;

- организация-упрощенец платит 10 000 руб.

КУДиР для упрощёнщиков

Начнём с книги учёта доходов и расходов при УСН. В зависимости от того, какой объект облагается налогом, заполняются те или иные её разделы.

Порядок заполнения КУДиР при УСН в зависимости от объекта налогообложения

Например, если за облагаемую базу взяты получаемые доходы, то, прежде всего, следует определиться, получали ли вы целевые средства из бюджета. Ваш ответ «да», в первом разделе кроме полученных доходов укажите расходы, понесённые при использовании бюджетных средств. Ответили отрицательно? Тогда заполняйте в первом разделе только доходные сведения.

Если объектом налогового обложения выбраны «доходы минус расходы», то в первом разделе заполняются данные как по доходам, так и по расходам.

В компании имеются собственные основные средства и нематериальные активы - заполняем раздел 2. Нет такого имущества, но имеются убытки прошлых лет - переходим сразу в раздел 3.

Тем, у кого нет ни ОС, ни НМА, ни убытков, следует ограничиться только заполнением 1 раздела.

Пример оформления титульного листа КУДиР индивидуального предпринимателя

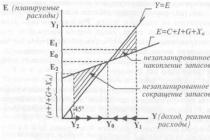

Формирование раздела 1

Каждая таблица содержит 5 столбцов:

- порядковый № записи;

- дата и № первичного документа;

- содержание операции;

- доходы, учитываемые при исчислении налогооблагаемой базы;

- расходы, принимаемые для расчёта налоговой базы.

Последний столбец заполняется только при объекте налогообложения «Доходы, уменьшенные на расходы».

Образец заполненного I раздела КУДиР

Как видим из примера, к первому разделу регистра имеется справочная информация.

Если налог считается по доходам, то заполняется лишь 10 строчка. В ней проставляется общая величина всех доходов, полученных за год. Если же объектом служат доходы за минусом расходов, то необходимо заполнить строчки 010, 020, 040, 041.

Заполнение раздела 2

Во втором разделе рассчитываются израсходованные средства на ОС и НМА. Формируется он лишь на «упрощёнке» «Доходы - расходы» при наличии затрат на приобретение собственных основных средств и нематериальных активов.

Образец Раздела II КУДиР предпринимателя, работающего на УСН

Расчёт убытков, снижающих облагаемую налогом базу

Заполнять таблицу в третьем разделе нужно упрощенцам, когда у них есть убытки в прошедшем или нынешнем расчётном периоде.

Раздел III - пример оформления КУДиР при УСН

Оформление раздела 4

И наконец, раздел номер IV, повествующий о расходах, уменьшающих суммы налога (авансовые выплаты по налогу). Здесь следует указать сведения о проплаченных в отчётном периоде страховых взносах. Данные берутся из платёжных поручений либо банковских квитанций.

Образец заполненного Раздела IV КУДиР при ведении учёта на УСН

КУДиР для ИП на общей системе налогообложения

Переходим к следующему виду КУДиР - для предпринимателей, применяющих ОСН. Этот документ уже гораздо объёмнее предыдущего.

Порядок ведения регламентируется приказом Минфина РФ и МНС РФ № 86н/БГ-3–04/430 от 13.08.2002. Этим же документом утверждён бланк КУДиР .

Учёт ведётся с использованием кассового метода, то есть доходы/расходы учитываются при расчёте налога в момент фактического поступления денег (для доходов) либо произведённой оплаты (для расходов). В одной КУДиР учитываются все виды предпринимательской деятельности, но раздельно по каждому из них.

Фотогалерея: пример заполнения некоторых листов КУДиР

Пример заполненной таблицы 1–1А: учёт приобретённого сырья и материалов Продолжение примера по таблице 1–1А: расчёт итоговых показателей Образец заполненной таблицы 1–4А: учёт материальных расходов Продолжение примера заполнения таблицы 1–4А: регистрация остатков материалов Заполненный бланк таблицы 1–7А: подведение итогов налогового периода Пример заполнения таблицы 2–1: учёт амортизации основных средств Образец таблицы 6–2: регистрация прочих расходов

КУДиР для ИП-сельхозтоваропроизводителей

Индивидуальные предприниматели - плательщики ЕСХН также обязаны вести подобный учётный регистр. Порядок заполнения подробно прописан в Приложение №2 к минфиновскому приказу от 11.12.2006 №169н.

Таблица: заполнение 1 раздела

Заполненный титульный лист документа содержит Ф. И. О. индивидуального предпринимателя, его ИНН, место получения патента и срок его действия, а также период ведения КУД.

Образец заполненного титульного листа для Книги на ПСН

Заполнять лист 1 необходимо на основании первичных платёжных документов: приходных кассовых ордеров, чеков ККТ, платёжных поручений банка.

Образец заполненного Раздела 1 книги доходов предпринимателя на ПСН

На каждый патент заводится отдельная книга учёта доходов. Если у ИП имеется несколько действующих патентов, то и книг будет столько же.

Некоторые особенности электронной КУДиР

Книга может вестись в электронном виде с помощью различных бухгалтерских сервисов. Работать в них не составит труда даже тем бизнесменам, кто не владеет специальными бухгалтерскими знаниями.

Вся введённая в базу «первичка», содержащая сведения о доходах и расходах, автоматически подтягивается сервисом в нужные разделы КУДиР. Это позволяет значительно сэкономить время пользователя и избежать досадных ошибок.

Если в последующем первичные документы по каким-либо причинам корректируются, то все изменения сразу же отражаются и в самой книге.

По окончании налогового периода электронный регистр следует обязательно распечатать на бумаге, сброшюровать, сделать заверительную надпись, проставив подпись руководителя (ИП) и печать, если таковая имеется.

Видео: всё, что нужно знать о КУДиР

Чтобы бизнес приносил удовлетворение, следует должным образом организовать все его участки. Важная роль в этом процессе принадлежит правильной фиксации фактов финансово-хозяйственной деятельности организации или ИП. В зависимости от выбранного налогообложения, применяются те или иные учётные регистры. КУДиР - самый распространённый способ учёта хозопераций у большинства налогоплательщиков-ИП. Умение ориентироваться в видовом многообразии этого документа, знание некоторых особенностей его ведения позволит избежать проблем с налоговой службой, а предпринимательскую деятельность сделать более прозрачной.