Cтраница 1

Нормативный коэффициент эффективности равен 0 15, он показывает, какая часть капитальных вложений в новую технику должна окупаться в течение года.

Нормативный коэффициент эффективности позволяет объединить в одной функции капиталовложения и годовые издержки.

НОРМАТИВНЫЕ КОЭФФИЦИЕНТЫ ЭФФЕКТИВНОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ (Ен)

Нормативный коэффициент эффективности для разных отраслей промышленности установлен в настоящее время 0 1 — 0 2, что соответствует срокам окупаемости 10 — 5 лет.

Нормативный коэффициент эффективности в настоящее время принимается для энергетики равным 0 125, что соответствует сроку окупаемости 8 лет.

Нормативный коэффициент эффективности учитывает различную экономическую природу капитальных вложений и эксплуатационных расходов. Капитальные вложения являются единовременными, а объекты, которые вводятся в эксплуатацию в результате этих капитальных вложений, служат в течение длительного времени. Эксплуатационные затраты являются текущими и расходуются в производственном процессе в течение года.

Нормативный коэффициент эффективности выполняет функции определения нижней границы доходности общественного производства, за пределами которой данное производство становится для общества в целом невыгодным.

Нормативный коэффициент эффективности, равный 0 1, будет способствовать развитию нефтедобывающей промышленности, отличающейся высокой фондоемкостью, продолжительностью подготовки промышленных запасов (геологоразведочные работы) и освоением новых нефтеносных районов.

Нормативный коэффициент эффективности является внешним (экзогенным) параметром сравнительных расчетов.

Нормативный коэффициент эффективности выражает ту минимальную прибыль, которую можно ежегодно получать при использовании данных капитальных вложений в народном хозяйстве. Эта неполученная прибыль есть расход, который должен учитываться в данной отрасли. Это означает, что нижней границей эффективности капитальных вложений при сравнении вариантов является получение ежегодного эффекта от снижения себестоимости в размере 15 коп.

Нормативный коэффициент эффективности капвложений является обобщающим показателем и отражает уровень эффективности всего инвестиционного процесса.

Нормативный коэффициент эффективности Ен может быть принят 0 12 по Типовой методике определения экономической эффективности, капвложений из расчета срока окупаемости 8 лет.

Принимая нормативный коэффициент эффективности капитальных и приравненных к ним вложений равным 0 44, находим годовой экономический эффект от оцениваемой задачи. Поскольку по существующей методике оценки экономической эффективности автоматизированных систем управления предпроизводствен-ные затраты на разработку системы приравниваются к капитальным вложениям, то при оценке годового экономического эффекта в данном и других случаях расчета расходы на постановку задачи на ЭВМ суммируются с капитальными вложениями на задачу. Следует, однако, оговориться, что экономическая природа капитальных затрат и затрат на постановку задач на ЭВМ различная. Кроме того, при принятой методике оценки эффективности задач имеет место двойной учет расходов на их постановку на ЭВМ. Они включаются и в текущие расходы, и в капитальные затраты на задачу.

Уровни нормативных коэффициентов эффективности различны в зависимости от того, какие показатели (себестоимость, рентабельность, чистая продукция) используются для ее измерения. Поскольку в большинстве случаев сравнительная эффективность измеряется отношением экономии на себестоимости по вариантам к разности капитальных вложений, нормативный коэффициент эффективности для подобных расчетов также должен выводиться из соотношения этих величин.

При нормативном коэффициенте эффективности Еа 0 2 (Г0 5 лет) второй вариант является более целесообразным.

Еи — нормативный коэффициент эффективности, 1 / год; GMI, дЫ2 — масса изделий из металла в базовом и новом вариантах, т, определяются по данным завода или ТЭС.

Страницы: 1 2 3 4

Расчет KPI в Excel примеры и формулы

KPI – показатель эффективности, позволяющий объективно оценить результативность выполняемых действий. Данная система применяется для оценки различных показателей (деятельности всей компании, отдельных структур, конкретных специалистов). Она выполняет не только функции контроля, но и стимулирует трудовую активность. Часто на основе KPI строится система оплаты труда. Это методика формирования переменной части зарплаты.

KPI ключевые показатели эффективности: примеры в Excel

Стимулирующий фактор в системе мотивации KPI – денежное вознаграждение. Получить его может тот работник, который выполнил поставленную перед ним задачу. Сумма премии / бонуса зависит от результата конкретного сотрудника в отчетном периоде. Объем вознаграждения может быть фиксированным или выражаться в процентах к окладу.

Каждое предприятие определяет ключевые показатели эффективности и вес каждого индивидуально. Данные зависят от задач компании. Например:

- Цель – обеспечить план продаж продукта в размере 500 000 рублей ежемесячно. Ключевой показатель – план продаж. Система измерения: фактическая сумма продаж / плановая сумма продаж.

- Цель – повысить сумму отгрузки в периоде на 20%. Ключевой показатель – средняя сумма отгрузки. Система измерения: фактическая средняя величина отгрузки / плановая средняя величина отгрузки.

- Задача – увеличить число клиентов на 15% в определенном регионе. Ключевой показатель – число клиентов в базе данных предприятия. Система измерения: фактическое число клиентов / плановое число клиентов.

Разброс коэффициента (весы) предприятие также определяет самостоятельно. Например:

- Выполнение плана менее 80% — недопустимо.

- Выполнение плана 100% — коэффициент 0,45.

- Выполнение плана 100-115% — коэффициент 0,005 за каждые 5%.

- Отсутствие ошибок – коэффициент 0,15.

- В отчетном периоде не было замечаний – коэффициент 0,15.

Это лишь возможный вариант определения мотивационных коэффициентов.

Ключевой момент в измерении KPI – отношение фактического показателя к плановому.

НОРМАТИВНЫЕ КОЭФФИЦИЕНТЫ ЭФФЕКТИВНОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ (ЕН)

Практически всегда заработная плата сотрудника складывается из оклада (постоянной части) и премии (переменной / изменяемой части). Мотивационный коэффициент влияет на формирование переменной.

Предположим, что соотношение постоянной и изменяемой частей в зарплате – 50 × 50. Ключевые показатели эффективности и вес каждого из них:

Примем следующие значения коэффициентов (одинаковые для показателя 1 и показателя 2):

Таблица KPI в Excel:

Пояснения:

Это примерная таблица KPI в Excel. Каждое предприятие составляет собственную (с учетом особенностей работы и системы премирования).

Матрица KPI и пример в Excel

Для оценки работников по ключевым показателям эффективности составляется матрица, или соглашение о целях. Общая форма выглядит так:

- Ключевые показатели – критерии, по которым оценивается работа персонала. Для каждой должности они свои.

- Веса – числа в интервале от 0 до 1, общая сумма которых равняется 1. Отражают приоритеты каждого ключевого показателя с учетом задач компании.

- База – допустимое минимальное значение показателя. Ниже базового уровня – отсутствие результата.

- Норма – плановый уровень. То, что сотрудник должен выполнять обязательно. Ниже – работник не справился со своими обязанностями.

- Цель – значение, к которому нужно стремиться. Сверхнормативный показатель, позволяющий улучшить результаты.

- Факт – фактические результаты работы.

- Индекс KPI показывает уровень результата по отношению к норме.

Формула расчета kpi:

Индекс KPI = ((Факт – База) / (Норма – База)) * 100%.

Пример заполнения матрицы для офис-менеджера:

Коэффициент результативности – сумма произведений индексов и весов. Оценка эффективности сотрудника наглядно показана с помощью условного форматирования.

Нормативный коэффициент эффективности капитальных вложений

Понятие эффекта и эффективности

Для того, что бы лучше понять, что такое эффективность, необходимо разграничить понятие эффективности и эффекта.

База экономической эффективности – соотношение эффекта и затрат по его достижению. Но кроме абсолютной величины эффекта важно определить его относительную величину, которую можно вычислить отношением общего результата (эффекта) на ресурсные затраты, которые обусловили его получение.

Практически при осуществлении расчетов используют 2 показателя эффективности:

- Относительная эффективность (в сравнении с чем-либо),

- Общая (абсолютная) эффективность, которая определяется отношением общей суммы эффекта к соответствующим затратам на его осуществление

Формула экономической эффективности

Формула экономической эффективности вычисляется путем деления экономического эффекта на затраты на данный эффект. Формула экономической эффективности выглядит следующим образом:

Е = ЭЭ/З

Здесь ЭЭ – величина экономического эффекта,

З – затраты на его осуществление.

На практике формула экономической эффективности сложна к применению, поскольку числитель и знаменатель для ее расчета чаще всего не поддаются измерению в количественном отношении.

.Капитальные вложения,инвестиции,понятие и показатели эффективности использования

Это происходит по причине многообразия экономической деятельности, которую проще выразить в качественных показателях, чем в количественных.

Показатели эффективности

На макроэкономическом уровне чаще всего используют два показателя, имеющие отношение к эффективности:

- Увеличение произведенного ВВП (национального дохода НД) на душу населения;

- Производство ВВП (НД) на каждую единицу затрат.

Макроэкономические показатели, которые используются для определения уровня эффективности в целом, отличаются от показателей, которые применяются на уровне предприятий (первичные субъекты хозяйствования).

На микроэкономическом уровне система показателейэкономической эффективности состоит из:

- Показатели по видам применяемых ресурсов,

- Оценочные показатели.

Оценочными показателями экономической эффективности предприятия считаются:

- рентабельность продукции, фондов;

- производство продукта на соответствующее количество затрат;

- относительная экономия основных и оборотных средств,

- материальные, трудовые затраты и фонд оплаты труда.

Проблемы определения эффективности

Самой главной проблемой определения экономической эффективности считается выбор (что производить, какие виды товаров, какими способами, как проводить их распределение, какое количество ресурсов использовать при этом).

Формула экономической эффективности основана на принципе сравнительного преимущества, который считается базой специализации как каждого государства в отдельности, так и мирового сообщества в целом. Благодаря сравнительному преимуществу при использованииопределенных ресурсов перед другими появляется возможность определить самый эффективный вариант производства, который обеспечит максимальную разницурезультата и затрат. При этом можно установить альтернативную стоимость любого ресурса.

В связи с вышесказанным, экономическая эффективность определяется, какотношение ценностей произведенных товаров к ценностям товаров, от производства которых пришлось отказываться по причине их максимальной альтернативной стоимости.

Эффективность определяется с двух сторон:

- Отношение производственного результатак осуществленным затратам,

- Отношение произведенного результата к тому количеству (сумме), от которого пришлось отказаться в процессе выбора альтернативного варианта.

Примеры решения задач

Метод расчета коэффициента эффективности инвестиций (норма прибыли на капитал) имеет две характерные черты:

— отсутствие учета временной стоимости денег, то есть он не предполагает дисконтирования показателей дохода;

— доход характеризуется показателем чистой прибыли PN (балансовая прибыль за вычетом отчислений в бюджет).

Данный коэффициент называют также — учетная (бухгалтерская) доходность. Он измеряет доходность с обычной точки зрения, связывая указанные инвестиции (или средние инвестиции) с будущей ежегодной средней чистым прибылью.

Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике : коэффициент эффективности инвестиции (ARR) рассчитывается делением среднегодовой прибыли (PN) на среднюю величину инвестиций. Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной стоимости (RV), то ее оценка должна быть учтена в расчетах.

Для расчета ARR применяется формула:

(50)

(50)

Имеется следующий туристский проект (в тыс.

Нормативные коэффициенты эффективности капитальных вложений (Ен)

Начальные инвестиции — 100 000; Установленная продолжительность — 20 лет; Ежегодный приток наличных средств — 15 500; Ежегодная прямолинейная аммортизация — 5000. Определить показатель ARR.

Чистый доход 15 500 — 5 000 10 500

ARR = Инвестиции = 100 000 = 100 000 = 10, 5%

С экономической точки зрения — наиболее эффективнее тот туристский проект, который имеет наибольшую норму прибыли. Так как доход и использованное количество инвестиций являются обычными величинами в бухгалтерском учете, учетная (бухгалтерская) доходность (ARR) проста для понимания и расчета.

Метод, основанный на коэффициенте эффективности инвестиций, имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной компоненты денежных потоков (нет возможности оценить ценность денег во времени), и вместо данных о потоке наличности используются данные бухгалтерской отчетности. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьируемой суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет. Именно поэтому этот метод является последним основанием.

Не нашли то, что искали? Воспользуйтесь поиском.

Являются капитальные вложения.

Капитальными вложениями называются инвестиции, направлкаенные на постройку или приобретение объектов (). Капитальные вложения иначе именуются вложениями во ).

Капитальные вложения могут быть использованы на создание новых объектов основных фондов или на реконструкцию действующих их объектов.

Существует объективная тенденция, в соответствии с которой в динамике, т.е. с течением времени, постоянно возрастает удельный вес капитальных вложений, которые направляются на реконструкцию, в том числе на техническое перевооружение производства, в общей сумме капитальных вложений.

В связи с этим соответственно уменьшается доля капитальных вложений, направляемых на строительство новых объектов основных фондов. Дело в том, что реконструкция экономически более эффективна , чем новое строительство, так как она требует значительно меньших затрат и осуществляется в более короткие сроки, чем сооружение новых объектов основных фондов.

Проект капитальных вложений и его анализ

Любые проекты , осуществляемые в области капитального строительства, вначале проходят экспертную проверку , которая представляет собой начальный этап анализа эффективности капитальных вложений .

В процессе проведения экспертной проверки данный проект оценивается в техническом и экономическом плане. С этой целью изучается предварительное технико-экономическое обоснование проекта. В том случае, если в результате предварительного рассмотрения проекта он будет оценен положительно, то затем осуществляется более углубленное проектное исследование, к которому допускаются лишь наиболее эффективные проекты.

Проектное исследование может быть подразделение на три основных аспекта:

- технико-экономический анализ;

- финансовый анализ;

- общеэкономический анализ.

В процессе осуществления технико-экономического анализа проводится исследование производственных мощностей, и кроме того, ведутся разработки в области .

Финансовый анализ изучает возможности получения финансовых результатов, то есть прибылей или убытков, в результате осуществления данного проекта.

Общеэкономический анализ изучает возможности изменений величин бюджетов различных уровней в результате осуществления определенных проектов.

Анализ проекта начинается с рассмотрения целесообразности его осуществления. При этом необходимо установить, что данный проект технически возможно и экономически целесообразно осуществить.

На данном этапе изучается целесообразность осуществления проекта в условиях климата данного региона, обеспеченность персоналом необходимой квалификации, наличие необходимой инфраструктуры, а также рассматривается потенциальный объем рынка и возможная конкурентоспособность на нем сооружаемого или реконструируемого предприятия.

Те проекты, которые успешно прошли стадию предварительной оценки, рассматриваются более подробно.

В связи с этим проекты, по которым имеются заключения о возможности и целесообразности их осуществления, подвергаются предпроектному исследованию. Здесь, прежде всего, изучается техническая выполнимость данного проекта;

Следующим этапом изучения представленных к рассмотрению проектов является составление детального технико-экономическое обоснования.

Технико-экономическое обоснование имеет следующее содержание:- История и цель возникновения анализируемого проекта.

- Производственные мощности и рынки сбыта.

- Предполагаемые рынки материальных ресурсов.

- Предполагаемое территориальное местонахождение проектируемой .

- Техника осуществления данного проекта.

- Организационная структура проекта.

- Потребность в персонале.

- Предполагаемые сроки осуществления данного проекта.

Эти разделы технико-экономического обоснования проекта рассматриваются в процессе проведения технико-экономического анализа.

Предметом же изучения финансового анализа являются следующие пункты технико-экономического обоснования:- предусматриваемые величины поступлений денежных средств и их использования;

- окончательно установленные величины источников финансирования анализируемого проекта;

- данные о прибылях и убытках и балансовые показатели;

- оценка эффективности представленного проекта;

С помощью общеэкономического анализа определяется влияние осуществления определенных проектов на величины бюджетов различных уровней, а следовательно, и на состояние экономики регионов и экономики страны в целом.

Общеэкономический анализ рассматривает такие моменты:- состояние экономики страны;

- взаимное влияние и осуществления отдельных инвестиционных проектов;

- затраты и прибыли по анализируемым проектам, соотносящиеся с общенациональными экономическими субъектами;

- переоценка осуществляемых затрат и получаемых результатов в соответствии с общеэкономическими критериями;

Оценка эффективности капитальных вложений

В экономической литературе рассматриваются различные виды эффективности проектов капитальных вложений . Так, выделяются общественная, коммерческая и бюджетная эффективность. Эти понятия имеют следующее содержание.

Общественная эффективность характеризуется системой показателей, отражающих социально-экономические результаты реализации данного проекта, воздействующие на жизнь всего .

Коммерческая эффективность характеризуется системой показателей, дающих возможность установить целесообразность осуществления данного проекта с позиций инвестора.

Бюджетная эффективность проекта капитальных вложений характеризуется системой показателей, выражающих целесообразность осуществления этого проекта с позиций различных уровней. Понятие бюджетной эффективности используется в том случае, когда проектом предусматривается использование средств бюджетов для финансирования капитальных вложений.

В процессе проведения анализа необходимо проверить обоснованность сумм, направляемых на финансирование капитальных вложений, их фактическое использование, а также целесообразность и эффективность осуществления конкретных мероприятий за счет определенных источников средств.

В результате анализа влияния осуществляемых капитальных вложений на эффективность основной (производственной), финансовой и определяется, какое воздействие оказали реализуемые проекты на следующие показатели:- на повышение , и ;

- на повышение финансовых результатов деятельности организации (увеличение и снижение убытков) за счет снижения себестоимости выпускаемой продукции вследствие экономии материальных, трудовых и финансовых затрат, а также уменьшения затрат на амортизацию и других расходов;

- на укрепление анализируемой организации.

Следовательно, при проведении анализа влияния осуществляемых капитальных вложений (в том числе научно-технических мероприятий) на эффективность деятельности организации необходимо установить, каким образом изменяются как обобщающие, так и частные показатели деятельности организации за счет общего действия всех факторов, а также каждого фактора в отдельности.

Рассмотрим порядок проведения такого анализа на примере показателя .

Величина снижения себестоимости продукции в целом по данной равняется сумме изменений этого показателя, имевших место за счет влияния различных технико-экономических факторов, в том числе и за счет научно-технических мероприятий, проводимых за счет капитальных вложений.

Следовательно, для того, чтобы определить величину снижения себестоимости, отражающую повышение эффективности производства, за счет проведения научно-технических мероприятий в порядке капитальных вложений, следует определить экономию от снижения себестоимости в разрезе отдельных видов затрат, полученную за счет влияния отдельных технико-экономических факторов, и полученные результаты разделить на расчетную себестоимость продукции.

Так, для определения влияния совокупности научно-технических мероприятий, осуществляемых в порядке капитальных вложений, которые относительно уменьшили затраты на оплату труда, на общую величину снижения себестоимости продукции, следует относительную экономию по фонду , полученную за счет внедрения рассматриваемых мероприятий, разделить на расчетную себестоимость продукции:

СС = СФот / СР · 100% ,

- СС — величина снижения себестоимости продукции, выраженная в процентах;

- СФот — величина относительной экономии (снижения) фонда оплаты труда (заработной платы), полученная за счет внедрения научно-технических мероприятий в порядке капитальных вложений;

- СР — величина расчетной себестоимости выпускаемой продукции.

Аналогичным образом можно определить влияние совокупности научно-технических мероприятий, осуществляемых в порядке капитальных вложений, которые относительно уменьшили другие виды затрат (материальные затраты, амортизацию и др.) на общую величину снижения себестоимости продукции.

Исходя из этого, величина общего изменения себестоимости выпускаемой продукции должна равняться сумме её изменений под влиянием осуществленных мероприятий в порядке капитальных вложений, воздействующих на различные элементы себестоимости.

Снижение себестоимости продукции (работ, услуг) является важнейшим резервом увеличения анализируемой организации. Следовательно, увеличение прибыли за счет осуществления научно-технических мероприятий в порядке реализации проектов капитальных вложений, направленных на увеличение эффективности расходования средств на оплату труда, материальных затрат, затрат на амортизацию и других расходов, можно определить на основе величины экономии этих затрат, умноженной на коэффициент рентабельности продукции в базисном периоде.

Важным этапом в процессе управления инвестициями является оценка эффективности инвестиционных проектов, так как от полученных результатов зависит решение о приемлемости конкретного инвестиционного проекта для предприятия.

Различают экономический эффект, срок окупаемости инвестиционного проекта и экономическую эффективность.

Срок окупаемости инвестиционного проекта и экономическая эффективность относятся к основным обобщающим показателям инвестиций и рассчитываются по абсолютной и сравнительной эффективности.]

I. Абсолютная (общая) экономическая эффективность капитальных вложений.

Экономический эффект (Э э ) от капитальных вложений - это результат, выражающийся накопленной суммой экономии от снижения себестоимости продукции (или в приросте чистой прибыли) с амортизационными отчислениями по новым фондам после создания илц воспроизводства основных фондов.

Нужно иметь в виду, что расчет зависит от предприятия, которое является либо действующим, либо вновь строящимся, и это можно представить следующими формулами:

а) действующее предприятие:

Э э = (П ед2 - П ед1) . Q 2 + А

или Э э = (С, - С 2) Q 2 + А;

б) вновь строящееся предприятие:

Э э = R,-3, + А,

где П еД1, П е д 2 - прибыль единицы продукции до и после вложения инвестиций, руб.;

С, С 2 - себестоимость единицы продукции до и после вложения инвестиций, руб.;

Q 2 - годовой объем производства продукции после освоения инвестиций, шт.

А - амортизационные отчисления по новым фондам, руб.

Л, - поступления от реализации проекта, руб.;

3, - текущие затраты на реализацию проекта, руб.

Срок окупаемости инвестиционного проекта (Т) - срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой экономического эффекта и объемом инвестиционных затрат приобретаетположительное значение, начисляется по формуле

где Э эг - годовой экономический эффект, руб.;

К, - сумма капитальных вложений в проект, руб.;

t- номер временного интервала реализации проекта;

Т - срок реализации проекта, лет.

Данный расчет срока окупаемости менее точен по сравнению с расчетом, представленным выше, так как годовой экономический эффект берется обычно за 1-й год и не учитывает, например, рост объема производства или дальнейшее снижение себестоимости продукции в последующие годы.

Экономическая эффективность (коэффициент эффективности капитальных вложений - Е) показывает долю экономического эффекта в каждом рубле капитальных вложений, обеспечивших этот эффект.

Это можно представить формулой

Коэффициент эффективности и срок окупаемости капитальных вложений находятся по отношению друг к другу в обратно пропорциональной зависимости, поэтому коэффициент эффективности проекта можно рассчитать также по следующей формуле: Е = 1 / Т.

В экономическом плане капитальные вложения считаются обоснованными, если расчетный коэффициент эффективности равен или превышает нормативный (Е р ≥Е п) и, соответственно, срок окупаемости расчетный должен быть равен или меньше нормативного (Т р ≤ Т окн).

Величина нормативных показателей эффективности капитальных вложений установлена в 1995 г. Госстроем России. Для большинства расчетов был рекомендован Е и = 0,16, при этом Т н = 1 / Е н = 1 / 0,16 = 6,2 года.

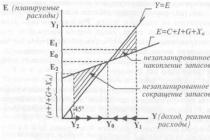

II. Сравнительная экономическая эффективность капитальных вложений определяется по различным вариантам решения, и наиболее экономичный вариант выбирается на основе сравнительной эффективности:

1)если при одном из вариантов обеспечивается снижение текущих издержек производства, например, 3, > 3 2 при равенстве капитальных вложений К, = К 2 , то второй вариант будет наиболее выгодным;

2)если 3, = 3 2 , а К, < К 2 , то первый вариант - выгоднее, так как капитальные вложения наименьшие;

3)если варианты отличаются и по капитальным вложениям, и по издержкам производства, то необходимо привести расчет в сопоставимый вид путем приведения капитальных вложений и текущих издержек производства на единицу продукции. Формула примет следующий вид:

![]()

Примечание. 2-й вариант должен быть более капиталоемким, т.е. К 2 > К,.

Капиталоемкий вариант (К 2) считается более выгодным при условии, если Е р > Е н или Т р < Т н. Если это условие не соблюдается, наиболее экономичным вариантом является 1-й вариант.

Пример. Необходимо определить наиболее эффективный вариант модернизации оборудования.

капитальные вложения:К, = 585 тыс. руб.; К 2 = 1040тыс. руб.;

текущие затраты на реализацию проекта: 3, = 540 тыс. руб.; 3 2 - 520 тыс. руб.;

годовой объем производства: - 45 ООО шт.;- 52000 шт.

Решение. Необходимо определить коэффициент эффективности капитальных вложений:

Определить срок окупаемости: Т ок = 1/0,28= 3,6 лет.

ВЫВОД. Так как Е р > Е н (0,28 > 0,16) или Т р < Т н (3,6 < 6,2), то более эффективным будет являться капиталоемкий вариант № 2;

по нескольким вариантам. Методика определения сравнительной эффективности капитальных вложений основана на приведении затрат по вариантам. Экономически целесообразным вариантом является тот, который обеспечивает минимум приведенных затрат, т.е.:

где З пр - приведенные затраты по вариантам, руб.;

3 i - затраты продукции по /-му варианту, руб.;

Qi - объем производства по /-му варианту, шт.;

К; - капитальные вложения по /-му варианту, руб.;

Е н - установленный коэффициент эффективности капитальных вложений,

Современная методология расчета предусматривает иные критерии для оценки инвестиционной деятельности.

Понятие инвестиций

В самом общем виде инвестиции определяются как денежные средства, банковские вклады, ценные бумаги, технологии, машины, оборудование лицензии кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта.

По финансовому определению инвестиции - это все виды активов (средств), вкладываемых в хозяйственную деятельность в целях получения дохода. Экономическое определение инвестиций рассматривает их как расходы на создание, расширение, реконструкцию и техническое перевооружение основных средств, а также на связанные с этим изменением оборотных средств. Ведь изменение в товарно-материальных запасах во многом объясняются движением расходов на основной капитал.

Инвестиции в рыночной экономике как процесс вложений средств в любой форме неразрывно связано с получением дохода или какого-либо эффекта. Инвестиции - это ресурс, затрачивая который можно получить намечиный результат. Таким образом, сущность инвестиций содержит в себе сочетание двух сторон инвестиционной деятельности: затрат ресурсов и получение результатов. Если затраты ресурса, т.е. инвестиции, не приводят к желаемому результату, то они становятся бесполезными.

Инвестиции представляют собой использование финансовых ресурсов в форме краткосрочных или долгосрочных капиталовложений. Инвестиции осуществляются юридическими или физическими лицами.

Понятие капитальных вложений

Капиталообразующие инвестиции - это вложения в новое строительство, расширение, реконструкцию, техническое перевооружение и поддержание действующего производства, а также вложение средств в создание товарно-производственных запасов, прироста оборотных средств и нематериальных активов.

Капитальные вложения - составная часть капиталообразующих инвестиций. Они представляют собой затраты, направляемые на создание и воспроизводство основных средств. Капитальные вложения являются необходимым условием существования предприятия. Пренебрегая ими, фирма может увеличить свои прибыли в краткосрочном периоде, но в долгосрочном периоде это приведет к потере прибыли, неспособности предприятия конкурировать на рынке.

В состав капитальных вложений входят: затраты на строительно-монтажные работы; затраты на приобретение основных средств (станки, машины, оборудование); затраты на научно-исследовательские и опытно-конструкторские разработки (НИОКР), проектно-изыскательские работы и т.д.; инвестиции в трудовые ресурсы; прочие затраты.

Направление использования капитальных вложений

Важнейшими направлениями использования капитальных вложений являются:

· Новое строительство, т.е. строительство новых предприятий на вновь осваиваемых площадях;

· Расширение действующих предприятий за счет сооружения их вторых и последующих очередей, введения в строй дополнительных цехов и производств, расширение уже функционирующих основных и вспомогательных цехов;

· Реконструкция, т.е. осуществляемое в процессе деятельности предприятия частичное или полное переустройство производства без строительства новых или расширения действующих основных цехов. К реконструкции также относятся расширение существующих и сооружение новых объектов вспомогательного назначения, возведение новых цехов взамен ликвидированных;

· Техническое перевооружение действующего предприятия, т.е. повышение технического уровня отдельных участков производства и агрегатов за счет внедрения новой техники и технологии, механизации и автоматизации, процессов модернизации изношенного оборудования.

Выбор предприятием того или иного направления капитальных вложений зависит от целей, которые оно преследует при осуществление инвестиций. Однако чаще эффективнее осуществлять капитальные вложения на реконструкцию и техническое перевооружение действующего производства, что позволяет значительно сократить сроки ввода в действие производственных мощностей (как правило, отпадает необходимость сооружения вспомогательных цехов, коммуникаций, линий электропередач и систем водоснабжения), с относительно меньшими капитальными вложениями, чем при строительстве новых или расширении действующих предприятий. Окупаются такие затраты в среднем в три раза быстрее.

Необходимость капитальных вложений обусловлена долгосрочными прогнозами сбыта, которые определяют мощность и форму производственных процессов, в отдельных случаях на несколько лет.

Кроме капитальных вложений в средства производства фирма может также инвестировать в человеческий капитал. Инвестиции в человеческий капитал - это любое действие, которое повышает квалификацию и способности или производительности труда рабочих. Эти затраты можно рассматривать как инвестиции, поскольку эти затраты будут многократно компенсированы возросшим потоком доходов в будущем.

Показатели эффективности

По отдельным отраслям и подотраслям промышленности, предприятиям и объединениям, объектам строительства обобщающими показателями сравнительной экономической эффективности капитальных вложений является срок окупаемости (Ток) или коэффициент эффективности капитальных вложений (Е), которые определяются соответственно по формулам:

a) Для отраслей, подотраслей и хозяйственных объединений

Ток.расч=К/П1 - П0; Е=П1 - П0/К

Где Ток.расч - срок окупаемости расчетный; К - объем капитальных вложений в основные производственные фонды за планируемый период; П1 - прибыль в последнем году планируемого периода; П0 - прибыль в базисном гоу;

b) Для объектов строительства, отдельных предприятий

Ток.расч= К/Ц - С; Е=Ц - С/К,

Где К - сметная стоимость строящегося объекта; Ц - стоимость годового выпуска продукции в ценах предприятия; С - проектная себестоимость годового выпуска продукции.

Для определения фактической эффективности капитальных вложений экономический эффект от их реализации в виде прироста прибыли можно сопоставить с приростом основных производственных фондов:

Е=П1 - П0/Ф1 - Ф0 или Ток.расч= Ф1 - Ф0/ П1 - П0

Где Ф1 - размер основных производственных фондов на конец планируемого года; Ф0 - размер основных производственных фондов в базисном периоде.

В целях всестороннего анализа экономической эффективности капитальных вложений учитываются также показатели, отрожающие отдельные стороны получаемого эффекта: удельные капитальные вложения, капиталоотдача, фондоемкость, фондоотдача, производительность труда, себестоимость продукции и т.д.

Расчет срока окупаемости и коэффициента эффективности:

К=631321,8т.р. - 598500т.р.=32821,8т.р.

П=166242,31т.р. - 151437,11т.р.=14805,2т.р.

Ток=32821,8т.р./14805,2т.р.=2,22

Е=14805,2т.р./32821,8т.р.=0,45

Капитальные вложения: сущность, структура.

Капитальные вложения -- это реальные инвестиции (вложения) в основной капитал (основные фонды), в том числе затраты на новое строительство, на расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, проектно-изыскательские работы и другие затраты, а также затраты на жилищное и культурно-бытовое строительство.

В статистическом учете и экономическом анализе их называют еще капиталообразующими инвестициями.

По экономическому содержанию капитальные вложения представляют часть общественного продукта (главным образом фонда накопления), направляемую на воспроизводство основных фондов.

По форме же капитальные вложения выступают в виде денежных средств, которые идут на капитальное строительство, приобретение оборудования и других средств труда, входящих в состав основных фондов.

Капитальные вложения, являясь основой развития материально-технической базы хозяйствующих субъектов, служат фактором усиления их независимости в условиях рынка, а государства -- укрепления обороноспособности.

Сущность капитальных вложений заключается в понесении затрат на реконструкцию, приобретение или техническое перевооружение уже существующих основных средств. Подобные затраты четко регулируются бюджетом, но могут быть как плановыми, так и экстренными в случае непредвиденных поломок основных средств, которые частично или полностью нарушают производительный процесс фирмы.

Капитальные вложения классифицируют по ряду признаков. По признаку целевого (отраслевого) назначения будущих объектов выделяют:

- * строительство объектов производственного назначения;

- * строительство объектов сельскохозяйственного назначения;

- * строительство объектов транспорта и связи;

- * жилищное строительство;

- * геологоразведочные работы;

- * строительство объектов социальной сферы (учреждений здравоохранения, образования, культуры, торговли и др.).

По формам воспроизводства основных фондов капитальные вложения разделяют:

- а) на новое строительство;

- б) на расширение действующих предприятий;

- в) на техническое перевооружение и реконструкцию.

По источникам финансирования различают следующие капитальные вложения:

- * на централизованные;

- * на нецентрализованные.

По технологическому признаку капитальные вложения подразделяют:

- а) на строительные и монтажные работы;

- б) на приобретение машин и оборудования;

- в) на прочие капитальные работы и затраты.

В зависимости от указанных признаков классификации структура капитальных вложений подразделяется на отраслевую, воспроизводственную, технологическую и территориальную.

Под технологической структурой понимается состав капитальных затрат на сооружение объекта и их доля в общей сметной стоимости объекта.

В таблице приводится условная технологическая структура капитальных вложений при сооружении условного объекта.

Технологическая структура оказывает существенное влияние на использование капитальных вложений. Совершенствование этой структуры заключается в повышении доли машин и оборудования в общей сметной стоимости до оптимального уровня. Увеличение доли машин и оборудования, то есть активной части фондов будущего предприятия, способствует увеличению производственной мощности предприятия, а, следовательно, снижаются затраты на единицу продукции.

Воспроизводственная структура означает распределение капитальных вложений по формам воспроизводства основных производственных фондов. Она показывает, какую долю составляют вложения, направленные на строительство новых объектов, на реконструкцию и техническое перевооружение, модернизацию. Совершенствование этой структуры заключается в повышении доли капитальных вложений, направленных на реконструкцию и техническое перевооружение. Практика свидетельствует, что перевооружение гораздо эффективнее, чем новое строительство. Во-первых, сокращается срок ввода в действие дополнительных мощностей, во-вторых, снижаются капитальные вложения на единицу продукции.

Отраслевая структура означает распределение капитальных вложений по подотраслям связи.

Совершенствование отраслевой структуры состоит в том, чтобы направлять капитальные вложения в те подотрасли, которые имеют наибольшее значение для развития отрасли в целом, а также в те, которые имеют наибольший спрос на рынке услуг связи.

Территориальная структура означает распределение капитальных вложений по отдельным районам, областям страны.

Показатели эффективности капитальных вложений.

Экономическая эффективность капитальных вложений - это показатель, получаемый при сопоставлении достигнутого конечного результата (эффекта) и объемов произведенных вложений. Его определяют для того, чтобы экономически обосновать наиболее целесообразные направления использования инвестиций и выбрать наилучший вариант развития отраслей сельскохозяйственного производства, строительства новых, расширения и модернизации функционирующих сельскохозяйственных предприятий, а также внедрения в производство достижений научно-технического прогресса и передового опыта.

Экономическая эффективность капитальных вложений в сельском хозяйстве подразделяется на общую (абсолютную) и сравнительную экономическую эффективность капитальных вложений.

Знание общей (абсолютной) экономической эффективности капитальных вложений необходимо для того, чтобы иметь полное представление об общих величинах экономического эффекта при сравнении с нормативами и аналогичными показателями за предыдущий период, а также с показателями лучших сельскохозяйственных предприятий области или региона.

Норматив общей (абсолютной) эффективности капитальных вложений для сельского хозяйства установлен на уровне Ен сх = 0,07. Этот норматив может возрастать по мере роста производительности труда, ускорения научно-технического прогресса, снижения материалоемкости и фондоемкости произведенной сельскохозяйственной продукции.

Для определения общей (абсолютной) экономической эффективности капитальных вложений в сельскохозяйственное производство используются следующие показатели и доходы.

В целом по сельскому хозяйству - это отношение годового прироста объема валового дохода в сопоставимых ценах последнего года к объему капитальных вложений, вызвавших этот прирост (прибавку), которое определяется по формуле:

Эсх = ДД/ К,

где Эсх - экономическая эффективность капитальных вложений, руб., ДД - валовый доход по сельскому хозяйству за год, руб., К - капитальные вложения, руб.

Для определения экономической эффективности капитальных вложений по отдельным отраслям сельскохозяйственного производства используется формула:

Эчп = ДчП/ К,

где Эчп - экономическая эффективность капитальных вложений в отрасль, руб; ДчП - прирост годового объема чистой продукции по отрасли, руб.; К - капитальные вложения в отрасль, руб.

Если надо определить экономическую эффективность капитальных вложений по сельскохозяйственному предприятию, для этого используют формулу:

Эп = ДП/ К,

где Эп - экономическая эффективность капитальных вложений в сельскохозяйственное предприятие; ДП - прирост годовой прибыли, руб.; К - объем капитальных вложений, обеспечивших этот прирост, руб.

При необходимости определения экономической эффективности капитальных вложений по отрасли, предприятию или объекту, где применяется показатель снижения себестоимости производимой сельскохозяйственной продукции, применяется формула:

Эс =(С1 - С2)/ К,

где Эс - экономическая эффективность капитальных вложений в зависимости от себестоимости производимой продукции, руб.;

С1 - себестоимость ее до осуществления капитальных вложений, руб.;

С2 - себестоимость продукции после осуществления капитальных вложений, руб.;

К - капитальные вложения, позволившие получить экономию от снижения себестоимости продукции, руб.

Небезразличен для сельскохозяйственного предприятия и такой общий экономический показатель, как срок возврата капитальных вложений.

Срок возврата представляет собой время (период), в течение которого объем полученной прибыли может сравняться или превысить объем капитальных вложений, и определяется по формуле:

где Т - срок возврата капитальных вложений, лет, гг.; К - объем капитальных вложений, руб.; Пt - объем прибыли нарастающим итогом, полученной за время (период) t, в течение которого она сравнивается с объемом капитальных вложений, руб.

Таким образом, экономический смысл показателей общей (абсолютной) эффективности капитальных вложений состоит прежде всего в том, чтобы доступными методами сопоставить сумму полученной чистой продукции, чистого дохода, прибыли или экономии затрат с капитальными вложениями, которые обеспечили эти результаты. Но критерий эффективности капитальных вложений найдет свое отражение в производительности труда. Дополнительными показателями могут быть стоимость валовой продукции на 1 руб. капитальных вложений, себестоимость единицы продукции сельского хозяйства и другие.

Сравнительная экономическая эффективность капитальных вложений применяется, как правило, при выборе оптимального варианта их использования в сельскохозяйственном производстве. Показателем сравнительной экономической эффективности капитальных вложений являются произведенные затраты, которые включают в себя объем текущих производственных затрат и капитальных вложений, приведенных к одинаковой размерности в соответствии с нормативом эффективности (за определенный период времени), рассчитанные по формуле:

Сi + ЕнКi = Min,

где Сi - текущие производственные затраты (себестоимость) произведенной продукции) по i-ому варианту капитальных вложений, руб.; Ен - нормативный коэффициент сравнительной эффективности капитальных вложений; Кi - капитальные вложения по i-му варианту, руб.

Произведенные объемы текущих затрат можно определить также по формуле:

Сi + ТнКi = Min,

где Сi - объем произведенных текущих затрат, руб.; Тн - нормативный срок окупаемости дополнительных капитальных вложений (период времени) за счет экономии по себестоимости (величина обратная Ен); Кi - капитальные вложения, руб.

Причем показатели Сi и Кi могут применятся в полной сумме в виде удельных затрат в расчете на 1 га, 1 т, 1 м2 и т.д.

Нормативный срок окупаемости капитальных вложений - это обратная величина нормативного коэффициента сравнительной эффективности, которая рассчитывается по формуле:

где Тн - нормативный срок окупаемости капитальных вложений; Ен - нормативный коэффициент сравнительной эффективности капитальных вложений.

При ограниченном числе вариантов возможно их последовательное, попарное сравнение с использованием формулы:

Е =(С1 - С2)/ (К1 - К2)

Т = (К1 - К2)/ (С1 - С2)

где Е - коэффициент сравнительной эффективности; Т - срок возврата дополнительных капитальных вложений экономией от снижения себестоимости; С1, С2 - себестоимость произведенной продукции по сравнительным вариантам, руб.; К1, К2 - капитальные вложения по сравниваемым вариантам.

В случае, если при расчетах коэффициент сравнительной эффективности (Е) больше нормативного коэффициента сравнительной эффективности капитальных вложений (Ен), или же срок возврата дополнительных капитальных вложений экономией от снижения себестоимости (Т) меньше нормативного срока окупаемости капитальных вложений (Тн), то дополнительные капитальные вложения и наиболее капиталоемкий вариант считается эффективным. Нормативный коэффициент сравнительной эффективности в целом по сельскому хозяйству установлен на уровне не ниже 0,12. Этот норматив говорит о минимальном снижении себестоимости на единицу дополнительных капитальных вложений, но он может быть использован только для соизмерения (сопоставления) приростных величин и не должен отождествляться с нормативом общей эффективности.