Для каждой организации актуально ведение двух законодательно закрепленных видов учета. Каждый из них имеет свои цели и задачи. В чем же заключается разница между бухгалтерским и налоговым учетом?

Во-первых, различаются цели ведения учета. Бухгалтерский учет дает информацию о результатах деятельности руководству организации и заинтересованным лицам. Налоговый учет позволяет фискальным органам контролировать полноту уплаты налогов, достоверность отчетности и исполнение законодательства о налогах и сборах.

Во-вторых, для целей налогообложения разработано соответствующее законодательство, в частности, Налоговый кодекс. Бухгалтерская отчетность ведется согласно федеральному закону, ПБУ и другим документам. Именно законодательное регулирование — это главная причина возникновения различий.

Чем отличается бухгалтерский учет от налогового учета?

- порядком отражения и признания в отчетах доходов и расходов;

- порядком отражения имущества, подлежащего амортизации и способом ее начисления;

- порядком формирования резервов;

- подходом к оценке МПЗ и др.

Из-за отличий в порядке учета возникает расхождение в размере налогооблагаемой прибыли, следовательно, появляются временные и постоянные разницы в бухучете и налоговом учете.

Постоянные разницы в бухгалтерском и налоговом учете

Постоянные разницы возникают из-за части прибыли, которая относится только на бухгалтерскую или только на налогооблагаемую прибыль. То есть, если в вашей организации фактические и налогооблагаемые доходы или расходы отличаются, то возникают постоянные разницы. Так появляются постоянные налоговые обязательства (ПНО) или активы (ПНА). Из-за ПНО налог на прибыль, который вы отразите в отчетном периоде, возрастет, а ПНА уменьшает платежи. В балансе ПНО и ПНА не отражайте, так как они признаются в периоде, когда возникли постоянные разницы.

Однако ПНО и ПНА нужно показать в отчете о финрезультатах, а именно в строке 2421. Для их учета используют счета 68 и 99.

Начислено ПНО:

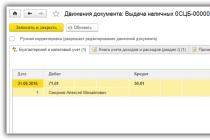

Дт 99 Кт 68

Начислен ПНА:

Дт 68 Кт 99

Временные разницы в бухгалтерском и налоговом учете

Если вы относите на различные отчетные периоды доходы и расходы, которые образуют фактическую прибыль и формируют базу по налогу на прибыль, — появляются временные разницы. Они по-разному влияют на налогооблагаемую прибыль, поэтому их разделяют на две группы.

- Если доходы в налоговом учете признаются раньше, а в бухучете — позже, появляются вычитаемые временные разницы. Это приводит к появлению отложенного налогового актива (ОНА).

- В обратной ситуации появляются налогооблагаемая временная разница, и возникает отложенное налоговое обязательство (ОНО).

Образование ОНА или ОНО приводит к тому, что в последующих отчетных периодах сократится или возрастет сумма налога на прибыль. В балансе ОНА учитывается в строке 1180, ОНО — в строке 1420. ОНА и ОНО отражаются на счете 68, однако для них предусмотрены и специальные счета — 09 и 77 соответственно.

Начислен ОНА:

Дт 09 Кт 68

Начислено ОНО:

Дт 68 Кт 77

В отчете о финрезультатах ОНО находит свое отражение в строке 2430, а ОНА — в строке 2450. Из-за сложности формирования и отражения постоянных и временных разниц, регулирующие органы стараются создать единый подход к формированию прибыли. Но пока бухгалтеру приходится учитывать все тонкости систем бухгалтерского и налогового учета.

Учет налога на прибыль

При расчете налога на прибыль между налоговым и бухучетом есть взаимосвязь, ее раскрывает ПБУ 18/02. В положении отражены особенности формирования и учета данных по налогу на прибыль, оно позволяет отразить в отчетности суммы, которые формируют налогооблагаемую базу в последующих периодах. Использование правил ПБУ поможет учесть все образующиеся разницы. Если ваша организация использует спецрежимы, то применение ПБУ 18/02 необязательно.

Учет основных средств

В бухгалтерском и налоговом учете неодинаковый порядок отнесения имущества к объектам основных средств. Этот вопрос регулируется ПБУ 6/01 и Налоговым кодексом. По ПБУ, чтобы отнести имущество к ОС необходимо выполнение условий:

- объект используется в производственной деятельности, применяется для оперативного управления или подлежит сдаче в аренду;

- срок использования больше 12 месяцев;

- объект используется для получения экономических выгод.

Пунктом 5 ПБУ 6/01 закреплено, что ОС стоимостью меньше 40 000 рублей могут быть единовременно списаны как производственные запасы. А в Налоговом кодексе лимит стоимости — 100 000 рублей, а значит имущество, с меньшей стоимостью должно быть списано как МПЗ и не подлежит амортизации. Поэтому, что при стоимости актива от 40 до 100 тысяч рублей возникнут временные разницы.

Примечание: правило распространяется на активы, эксплуатируемые с 31.12.2015.

Не можете разобраться во всех тонкостях ведения бухгалтерского и налогового учета? Облачный сервис Контур.Бухгалтерия поможет легко вести все операции через интернет, подскажет и автоматизирует процесс. Избавьтесь от рутины и авралов, ведите учет, начисляйте зарплату, отправляйте отчетность онлайн. Первый месяц работайте бесплатно.

Место проведения: г. МоскваТема: «Взаимосвязь бухгалтерского и налогового учета: применение ПБУ 18/02 и расчет разниц»

Длительность: 2 часа

Стоимость: бесплатно только для подписчиков БСС «Система Главбух»

Компания-организатор:

БСС «Система Главбух» ,

тел. (495) 788-53-12

Расходы или доходы в бухгалтерском и налоговом учете могут признаваться в разном порядке. В этом случае необходимо учитывать разницы, чтобы связать бухгалтерскую и налоговую прибыль. Для этого и нужно ПБУ 18/02 . Не применять его вправе только некоммерческие организации и малые предприятия.

Постоянные и временные разницы

Когда порядок признания доходов или расходов в бухгалтерском и налоговом учете отличается, то возникают разницы. Их ПБУ 18/02 делит на два типа – временные и постоянные. Разобраться, к какому типу относится выявленная разница, поможет схема (см. ниже. – Примеч. ред.).

Как определить тип разницы согласно ПБУ 18/02

Если доход или расход признается только в одном учете, то образуется постоянная разница. В этом случае расхождение между бухгалтерским и налоговым учетом не устранится даже с течением времени. К примеру, постоянная разница возникнет, если затраты в бухучете признаются, но с точки зрения налогового законодательства расходами не являются. К таковым можно отнести представительские затраты и расходы на рекламу сверх лимита. В бухучете компания признает их в полной сумме, а для целей налога на прибыль учесть расходы сверх норматива не получится. Тогда возникнет постоянная разница, которая увеличивает сумму налоговой прибыли.

Иногда формируется и постоянная разница, которая, наоборот, уменьшает прибыль в налоговом учете. Правда, случается это не так уж часто. В качестве примера можно привести ситуацию, когда у компании возникает доход от передачи имущества в счет доли в уставном капитале другой организации. В налоговом учете этот доход признавать не нужно (подп. 2 п. 1 ст. 277 НК РФ), а вот в бухгалтерском – наоборот.

Когда из-за возникшей постоянной разницы прибыль в налоговом учете больше, чем в бухгалтерском, формируется постоянное налоговое обязательство (ПНО). А если, наоборот, бухгалтерская прибыль больше налоговой, отражается постоянный налоговый актив – ПНА. Чтобы рассчитать ПНО или ПНА, нужно умножить постоянную разницу на ставку налога на прибыль.

В учете ПНО отражается записью по дебету счета 99 субсчет «Постоянные налоговые обязательства» и кредиту счета 68 субсчет «Расчеты по налогу на прибыль». А чтобы зафиксировать актив, бухгалтер делает обратную проводку по дебету счета 68 и кредиту счета 99 субсчет «Постоянные налоговые активы».

ПРИМЕР 1

Постоянные разницы

Рассчитывая налог на прибыль за 2014 год, бухгалтер обнаружил, что за год сумма представительских расходов составила 30 000 руб. Однако так как расходы на оплату труда за год равны 700 000 руб., в налоговом учете признать можно только 28 000 руб. (700 000 руб. × 4%). В этом случае образуется постоянная разница в сумме 2000 руб. (30 000 – 28 000) и соответствующее ей ПНО – 400 руб. (2000 руб. × 20%). Ведь расходы, превышающие норматив, никогда не будут признаны в налоговом учете и они увеличивают сумму налога на прибыль. Бухгалтер учел представительские расходы и начислил ПНО проводкой:

ДЕБЕТ 26 КРЕДИТ 60

– 30 000 руб. – приняты к учету представительские расходы;

ДЕБЕТ 99 субсчет «Постоянные налоговые обязательства»

КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 400 руб. – начислено постоянное налоговое обязательство.

Также в отчетном году компания приобрела долю в уставном капитале другой организации на сумму 10 000 руб. В счет вклада в уставный капитал компания передала товары, балансовая стоимость которых составила 7000 руб. Разницу между оценочной и балансовой стоимостью вклада в сумме 3000 руб. (10 000 – 7000) бухгалтер включит в состав прочих доходов. Для этого он сделает запись:

ДЕБЕТ 76 КРЕДИТ 91 субсчет «Прочие доходы»

– 3000 руб. – отражен доход от передачи товаров в счет вклада в уставный капитал другой организации.

Однако в налоговом учете дохода не возникает (подп. 2 п. 1 ст. 277 НК РФ). Поэтому образуется постоянный налоговый актив в сумме 600 руб. (3000 × 20%), который бухгалтер отразит в учете так:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль»

КРЕДИТ 99 субсчет «Постоянные налоговые активы»

– 600 руб. – начислен постоянный налоговый актив.

Когда расход или доход в налоговом учете признается в одном периоде, а в бухгалтерском в другом, возникают временные разницы. В этом случае в отличие от постоянных разниц различие между бухгалтерским и налоговым учетом с течением времени устраняется. К примеру, временная разница может возникнуть, если в бухгалтерском и налоговом учете компания по-разному начисляет амортизацию. Наглядный пример – амортизационная премия. Такая возможность есть только в налоговом учете, где компания часть стоимости основного средства может списать сразу. А в бухучете такой механизм не предусмотрен. Тут стоимость имущества будет списываться в обычном порядке.

Временные разницы делятся на два типа – вычитаемые и налогооблагаемые. Когда из-за разницы налоговая прибыль больше бухгалтерской, возникает вычитаемая временная разница. Тогда бухгалтер сформирует отложенный налоговый актив (ОНА), величина которого равна временной разнице, умноженной на ставку налога.

А если возникшая разница уменьшает прибыль в налоговом учете и увеличивает в бухгалтерском, она является налогооблагаемой и формирует отложенное налоговое обязательство (ОНО). Рассчитывается ОНО по аналогии: умножением налогооблагаемой разницы на ставку налога.

Для учета ОНА бухгалтер использует счет 09 «Отложенные налоговые активы», а обязательств – счет 77 «Отложенные налоговые обязательства». Начисление актива отражается проводкой по дебету счета 09 и кредиту счета 68 субсчет «Расчеты по налогу на прибыль», а обязательства – по дебету счета 68 и кредиту счета 77 . В будущих отчетных периодах доходы и расходы в бухгалтерском и налоговом учете начнут постепенно сближаться, а отложенные активы и обязательства будут погашаться обратными проводками.

ПРИМЕР 2

Налогооблагаемые временные разницы

В ноябре 2014 года компания приобрела автомобиль. Его первоначальная стоимость – 1 080 000 руб. (без учета НДС). Бухгалтер отнес транспортное средство ко второй амортизационной группе и установил срок полезного использования 36 месяцев. В учетной политике компании по налогам предусмотрена возможность использовать амортизационную премию и единовременно списать 10 процентов от первоначальной стоимости автомобиля. В бухучете сумма ежемесячной амортизации составит 30 000 руб. (1 080 000 руб. : 36 мес.).

А вот в налоговом расчет будет иным. Сначала бухгалтер определит сумму амортизационной премии. Она составит 108 000 руб. (1 080 000 руб. × 10%). Эту величину бухгалтер включит в расходы в полном объеме в декабре – в том периоде, когда компания начнет эксплуатировать основное средство. Стоимость автомобиля, с которой в налоговом учете будет начисляться амортизация, равна 972 000 руб. (1 080 000 – 108 000), соответственно, ежемесячная сумма отчислений составит 27 000 руб. (972 000 руб. : 36 мес.). Таким образом, в декабре сумма расходов на амортизацию в налоговом учете равна 135 000 руб. (27 000 + 108 000). А в бухгалтерском – 30 000 руб. Возникнет налогооблагаемая временная разница в сумме 105 000 руб. (135 000 – 30 000) и ОНО – 21 000 руб. (105 000 руб. × 20%). В декабре бухгалтер сделает записи:

ДЕБЕТ 26 КРЕДИТ 02

– 30 000 руб. – начислена амортизация за декабрь;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 77

– 21 000 руб. – отражено отложенное налоговое обязательство.

А далее с января следующего года расход на амортизацию в бухгалтерском учете станет больше, чем в налоговом, на 3000 руб. (30 000 – 27 000). На эту сумму ежемесячно будет сокращаться временная разница. А ОНО каждый месяц бухгалтер будет погашать на 600 руб. (3000 руб. × 20%) проводкой по дебету счета 77 «Отложенные налоговые обязательства» и кредиту счета 68 субсчет «Расчеты по налогу на прибыль».

ПРИМЕР 3

Вычитаемые временные разницы

На балансе компании числится производственное оборудование первоначальной стоимостью 120 000 руб. Для целей бухучета срок полезного использования оборудования составляет 24 месяца. А в налоговом учете бухгалтер установил больший срок – 40 месяцев. Компания ввела в эксплуатацию оборудование в ноябре 2014 года, а декабре начала начислять амортизацию. Ее величина в бухгалтерском учете составит 5000 руб. (120 000 руб. / 24 мес.). А в налоговом учете сумма ежемесячной амортизации – 3000 руб. (120 000 руб. : 40 мес.).

Ежемесячно бухгалтер будет фиксировать вычитаемую временную разницу – 2000 руб. (5000 – 3000) и формировать отложенный налоговый актив записью:

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 400 руб. (2000 руб. × 20%) – отражен отложенный налоговый актив.

По истечении 24 месяцев, когда в бухгалтерском учете стоимость оборудования будет полностью списана в расходы, а в целях налога на прибыль оно все еще будет амортизироваться, временная разница начнет уменьшаться. И бухгалтер будет ежемесячно погашать отложенный налоговый актив проводкой:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09

– 600 руб. (3000 руб. × 20%) – погашен отложенный налоговый актив.

Налоговые обязательства и активы компания показывает в отчетности (см. таблицу ниже. – Примеч. ред.). Отложенные налоговые активы и обязательства отражаются в балансе (строки , ), а их изменение – в отчете о финансовых результатах (строки , ). Информация о постояннных налоговых активах и обязательствах приводится справочно в отчете о финансовых результатах по строке 2421 .

Как отражать постоянные и отложенные налоговые активы и обязательства в отчетности

| Вид актива или обязательства | Как отражается в отчетности |

|---|---|

| Отложенный налоговый актив | В бухгалтерском балансе по строке 1180 отражается сальдо счета 09 . А в отчете о финансовых результатах по строке 2450 фиксируется разница между дебетовым и кредитовым оборотом счета. Если она положительна – сумма указывается со знаком «+». А когда она отрицательна – со знаком «–» |

| Отложенное налоговое обязательство | По строке 1420 баланса показывается сальдо счета 77 . А по строке 2430 отчета о финансовых результатах – разница между оборотом по кредиту и дебету счета 77 . Положительная сумма отражается со знаком «–», отрицательная – со знаком «+» |

| Постоянный налоговый актив, постоянное налоговое обязательство | Разница между ПНО и ПНА фиксируется по строке 2421 отчета о финансовых результатах. Если разница получилась отрицательной, ее нужно указать со знаком «–» |

О ЛЕКТОРЕ

Сергей Александрович Тараканов – советник государственной гражданской службы РФ 2-го класса. Окончил Современный гуманитарный университет (институт) в 1998 году. Бакалавр юриспруденции. До 2003 года работал в различных коммерческих организациях юристом. С 2003 года по настоящее время работает в ФНС России (ранее МНС России) сначала консультантом в Управлении крупнейших налогоплательщиков, сейчас начальником отдела в Контрольном управлении.Условный доход или расход и текущий налог на прибыль

Постоянные и временные разницы нужны для того, чтобы связать прибыль в бухгалтерском и налоговом учете. Для этого ПБУ 18/02 вводит дополнительные понятия – «условный расход (доход) по налогу на прибыль» и «текущий налог на прибыль».

Чтобы рассчитать условный расход, нужно умножить прибыль по данным бухучета на ставку налога. А если компания получила в отчетном периоде убыток, то налог на прибыль с его суммы формирует условный доход. Для учета условного расхода или дохода используют счет 99 . Первый отражают записью по дебету счета 99 субсчет «Условный расход по налогу на прибыль» и кредиту счета 68 субсчет «Расчеты по налогу на прибыль». А условный доход начисляют проводкой по дебету счета 68 субсчет «Расчеты по налогу на прибыль» и кредиту счета 99 субсчет «Условный доход по налогу на прибыль».

Текущий налог на прибыль – результат умножения прибыли в налоговом учете на ставку налога. Этот показатель рассчитывается по формуле (п. 21 ПБУ 18/02):

ТНП = +(–) У – ПНА + ПНО +(–) ОНА +(–) ОНО,

где ТНП – текущий налог на прибыль;

У – условный расход или доход по налогу на прибыль.

"Бухгалтерский учет", N 2, 2004

Бухгалтерский учет основных средств осуществляется на основании ПБУ 6/01 "Учет основных средств".

Налоговый учет доходов и расходов по операциям с основными средствами (амортизируемым имуществом) регулируется гл.25 НК РФ "Налог на прибыль организаций".

Различия в бухгалтерском и налоговом учете основных средств приводят к возникновению постоянных и временных разниц, уменьшающих (увеличивающих) налогооблагаемую базу по налогу на прибыль в сравнении с бухгалтерской прибылью (убытком) и отражаемых по правилам, установленным ПБУ 18/02 "Учет расчетов по налогу на прибыль".

В соответствии с п.4 ПБУ 18/02 постоянные разницы - это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при расчете налогооблагаемой прибыли как отчетного, так и последующего периодов.

Временные разницы - это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль - в другом или в других отчетных периодах (п.8 ПБУ 18/02).

Вычитаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Вычитаемые временные разницы приводят к увеличению налогооблагаемой базы отчетного периода и уменьшению налогооблагаемой базы в следующем за отчетным или в последующих отчетных периодах.

Налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Налогооблагаемые временные разницы приводят к уменьшению налогооблагаемой базы отчетного периода и увеличению налогооблагаемой базы в следующем за отчетным или в последующих отчетных периодах.

Постоянные разницы

Постоянные разницы в виде расходов, которые исключаются при расчете налоговой базы по налогу на прибыль, увеличивая налоговые платежи по налогу на прибыль в отчетном периоде, образуются:

- В размере начисленной в отчетном периоде в бухгалтерском учете амортизации по объектам основных средств в случаях, когда в налоговом учете амортизация не начисляется или объект исключен из состава амортизируемого имущества:

- согласно пп.3 п.2 ст.256 НК РФ не подлежит амортизации имущество, приобретенное (созданное) с использованием бюджетных средств целевого финансирования.

В п.3 разд.5.3 "Амортизационные отчисления" Методических рекомендаций по применению главы 25 НК РФ, утвержденных Приказом МНС России от 20.12.2002 N БГ-3-02/729, разъяснено, что только стоимость имущества, сформированная за счет собственных средств организации, имеет первоначальную стоимость в сумме расходов на приобретение, которая может быть признана в качестве расхода, уменьшающего доходы через начисление амортизации.

ПБУ 6/01 не содержит ограничений по начислению амортизации имущества, приобретенного (созданного) с использованием бюджетных средств целевого финансирования.

Пример 1 . В августе 2003 г. организация приняла к учету оборудование по первоначальной стоимости 100 000 руб. Оборудование было приобретено частично за счет средств целевого бюджетного финансирования (80 000 руб.), частично за счет собственных источников (20 000 руб.).

Срок полезного использования в бухгалтерском и налоговом учете составляет 5 лет. Амортизация начисляется линейным методом.

Сумма амортизации, начисленной за сентябрь 2003 г., составляет:

в бухгалтерском учете - 1667 руб. (100 000 руб. : 5 лет х 12 мес.);

в налоговом учете - 333 руб. (20 000 руб. : 5 лет х 12 мес.).

Постоянная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составляет 1334 руб. (1667 - 333);

- в связи с исключением из состава расходов, учитываемых для целей налогообложения, сумм начисленной амортизации по имуществу в период, когда оно не используется для ведения деятельности, направленной на получение дохода (по объектам, не переведенным на консервацию в установленном порядке).

В соответствии с п.23 ПБУ 6/01 начисление амортизации не приостанавливается в случае перевода объекта основных средств на консервацию на срок не более 3 месяцев, а также в период восстановления объекта, продолжительность которого не превышает 12 месяцев.

В налоговом учете из амортизируемого имущества исключены объекты основных средств, переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев, а также находящиеся на реконструкции и модернизации продолжительностью свыше 12 месяцев (п.3 ст.256 НК РФ).

В гл.25 НК РФ не содержится указаний по амортизации объектов основных средств в период, когда они временно не используются, но не исключаются из состава амортизируемого имущества. Суммы амортизации, начисленной по амортизируемому имуществу в период, когда оно не используется для ведения деятельности, направленной на получение дохода, не могут уменьшать размер налоговой базы по налогу на прибыль (п.3 разд.5.3 "Амортизационные отчисления" Методических рекомендаций).

Пример 2 . Объект основных средств на 2 месяца (август, сентябрь 2003 г.) переведен на консервацию и не используется для ведения деятельности, направленной на получение дохода. Начисление амортизации за этот период не приостанавливается. Предположим, что сумма начисленной амортизации в бухгалтерском и налоговом учете одинакова и составляет 1800 руб. за каждый месяц.

Сумма начисленной в налоговом учете амортизации не будет учтена при налогообложении прибыли, поэтому постоянная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 3600 руб. (1800 руб. х 2);

- в связи со списанием в налоговом учете объектов основных средств, принятых на учет до 1 января 2002 г., стоимостью менее 10 тыс. руб. на расходы переходного периода.

В соответствии со ст.10 Федерального закона от 06.08.2001 N 110-ФЗ (ред. от 31.12.2002) объекты основных средств, принятые на учет до 1 января 2002 г., стоимостью менее 10 тыс. руб. должны быть списаны на расходы переходного периода, формирующие налоговую базу переходного периода, и не учитываются в дальнейшем в составе расходов при расчете налогооблагаемой базы.

В бухгалтерском учете на основании ПБУ 6/01 по данным объектам амортизация начисляется в порядке, установленном организацией при их постановке на учет.

Пример 3 . Сумма начисленной в бухгалтерском учете амортизации по объекту основных средств, принятому к учету в декабре 2001 г., за 9 месяцев 2003 г. составила 1350 руб.

Постоянная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 1350 руб.

- В размере стоимости объектов основных средств, переданных безвозмездно, и расходов, связанных с этой передачей.

На основании п.29 ПБУ 6/01 стоимость выбывающего объекта основных средств, в том числе в результате безвозмездной передачи, подлежит списанию с бухгалтерского учета. В соответствии с п.16 ст.270 НК РФ стоимость безвозмездно переданного имущества и расходы, связанные с этой передачей, не учитываются в целях налогообложения.

Пример 4 . Организация А безвозмездно передала оборудование организации Б. Остаточная стоимость оборудования в бухгалтерском и налоговом учете составляет 15 000 руб. Расходы по передаче составили 3000 руб.

В учете организации по дебету счета 91-2 "Прочие расходы" будет отражена сумма 18 000 руб., которая не будет учтена в виде расходов в налоговом учете. Постоянная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 18 000 руб.

Постоянные разницы в виде расходов, которые прибавляются при расчете налоговой базы по налогу на прибыль, уменьшая налоговые платежи по налогу на прибыль в отчетном периоде, образуются в размере начисленной в отчетном периоде в налоговом учете амортизации по объектам основных средств в случаях, когда в бухгалтерском учете амортизация не начисляется.

В соответствии с пп.2 п.2 ст.256 НК РФ не подлежит амортизации имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности.

Если объект основных средств был приобретен после 1 января 2002 г. за счет прибыли от коммерческой деятельности и используется в предпринимательской деятельности, то он относится к имуществу, амортизируемому для целей налогообложения.

Для целей бухгалтерского учета амортизация по объектам основных средств некоммерческих организаций не начисляется независимо от источника приобретения. Применение указанного пункта ПБУ 6/01 разъяснено Письмом Минфина России от 31.07.2003 N 16-00-14/243. Вместо амортизации некоммерческие организации в конце года начисляют износ.

Возникающая постоянная разница будет уменьшать налогооблагаемую базу по налогу на прибыль текущего периода.

В этом случае к постоянным разницам следует отнести расходы, которые не формируют бухгалтерский убыток как отчетного, так и последующих периодов, но учитываются при расчете налогооблагаемой прибыли.

Пример 5 . Некоммерческая организация в августе 2003 г. приняла к бухгалтерскому учету оборудование по первоначальной стоимости 100 000 руб. Оборудование было приобретено частично за счет средств целевого финансирования (80 000 руб.), частично - за счет собственных источников (20 000 руб.). Оборудование используется для осуществления предпринимательской деятельности.

Срок полезного использования в бухгалтерском и налоговом учете составляет 5 лет.

В бухгалтерском учете амортизация по объекту не начисляется, в налоговом - начисляется линейным методом.

Сумма начисленной амортизации за сентябрь 2003 г. в налоговом учете составит 333 руб. (20 000 руб. : 5 лет х 12 мес.).

Постоянная разница, на которую будет уменьшена налогооблагаемая база отчетного периода, составит 333 руб.

Вычитаемые временные разницы

Вычитаемые временные разницы, приводящие к увеличению налогооблагаемой базы отчетного периода и уменьшению налогооблагаемой базы в следующем за отчетным или в последующих отчетных периодах, образуются:

- В размере превышения сумм амортизации, начисленной в отчетном периоде в налоговом учете, в сравнении с суммами амортизации, начисленной в бухгалтерском учете:

- в связи с исключением в налоговом учете из состава амортизируемого имущества объектов основных средств, переданных в безвозмездное пользование в соответствии с п.3 ст.256 НК РФ.

Начисление амортизации не производится начиная с 1-го числа месяца, следующего за месяцем, в котором произошла данная передача, и возобновляется начиная с 1-го числа месяца, следующего за месяцем, в котором произошел возврат объектов основных средств налогоплательщику ссудополучателем (п.2 ст.322 НК РФ).

ПБУ 6/01 не содержит ограничений по начислению амортизации по безвозмездно переданному имуществу, поэтому в бухгалтерском учете отражается начисление амортизации. Поскольку переданное безвозмездно имущество не используется организацией при реализации товаров (работ, услуг), то суммы амортизации, начисленной по данному объекту, отражаются в учете организации как прочие расходы по дебету счета 91-2 "Прочие расходы".

Пример 6 . Организация А в июне 2003 г. передала в безвозмездное пользование организации Б объект основных средств. Объект был возвращен в сентябре 2003 г.

В бухгалтерском и налоговом учете ежемесячная сумма амортизации по объекту одинакова и составляла до передачи 800 руб. в месяц.

Сумма начисленной амортизации за III квартал 2003 г. в бухгалтерском учете составит 2400 руб. (800 руб. х 3 мес.). В налоговом учете начисление амортизации за указанный период приостанавливается.

Вычитаемая временная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 2400 руб.;

В бухгалтерском учете способы начисления амортизации установлены п.18 ПБУ 6/01. В налоговом учете способы начисления амортизации установлены ст.259 НК РФ.

Пример 7 . В августе 2003 г. организация приняла к учету оборудование первоначальной стоимостью 600 000 руб. Срок полезного использования оборудования - 6 лет. В бухгалтерском учете амортизация начисляется по сумме чисел лет полезного использования, в налоговом учете применяется линейный метод.

в бухгалтерском учете - 14 286 руб. (600 000 руб. х 6 лет: (6 + 5 + 4 + 3 + 2 + 1) х 12 мес.);

в налоговом учете - 8333 руб. (600 000 руб. : 6 лет х 12 мес.).

Вычитаемая временная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 5953 руб. (14 286 - 8333);

В бухгалтерском учете первоначальная стоимость объектов формируется в соответствии с правилами, установленными п.п.7 - 16 ПБУ 6/01. В налоговом учете - в соответствии с п.п.1 - 2 ст.257 НК РФ.

Пример 8 . В августе 2003 г. организация приняла к учету оборудование первоначальной стоимостью 600 000 руб. В первоначальную стоимость включены проценты банка за кредит - 40 000 руб. Срок полезного использования объекта в бухгалтерском и налоговом учете составляет 4 года. Амортизация начисляется линейным методом.

Сумма начисленной амортизации за сентябрь 2003 г. составит:

в налоговом учете - 11 667 руб. (560 000 руб. : 4 года х 12 мес.).

Вычитаемая временная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 833 руб. (12 500 - 11 667);

В бухгалтерском учете срок полезного использования объектов основных средств устанавливается в соответствии с требованиями п.20 ПБУ 6/01. В налоговом учете срок полезного использования устанавливается по правилам, установленным ст.258 НК РФ на основании принадлежности их к определенной амортизационной группе.

Пример 9 . В августе 2003 г. организация приняла к учету оборудование первоначальной стоимостью 600 000 руб. Срок полезного использования оборудования в бухгалтерском учете составляет 4 года, в налоговом - 5 лет. Амортизация в бухгалтерском и налоговом учете начисляется линейным методом.

Сумма начисленной амортизации за сентябрь 2003 г. составит:

в бухгалтерском учете - 12 500 руб. (600 000 руб. : 4 года х 12 мес.);

в налоговом учете - 10 000 руб. (600 000 руб. : 5 лет х 12 мес.).

Вычитаемая временная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 2500 руб. (12 500 - 10 000).

- В размере убытка от реализации объектов основных средств в случаях, когда в налоговом учете остаточная стоимость имущества с учетом расходов, связанных с его реализацией, превышает выручку от реализации.

Такая ситуация может возникнуть также из-за применения разных правил признания для целей бухгалтерского учета и налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей.

В бухгалтерском учете прибыли и убытки от реализации объектов основных средств учитываются при формировании финансового результата в соответствии с ПБУ 9/99 "Доходы организации" и ПБУ 10/99 "Расходы организации".

В налоговом учете полученный убыток включается в состав прочих расходов равными долями в течение срока, определяемого в качестве разницы между сроком полезного использования и фактическим сроком эксплуатации до момента реализации (п.3 ст.268 НК РФ). При этом остаточная стоимость и оставшийся срок полезного использования принимаются по данным налогового учета. Списание убытка на расходы начинается с месяца, следующего за месяцем, в котором произведена реализация, поскольку с этого времени прекращается начисление амортизации в обычном порядке.

Пример 10 . Организация в августе 2003 г. реализовала объект основных средств за 200 000 руб. (без учета НДС), остаточная стоимость которого в бухгалтерском учете составила 220 000 руб., в налоговом учете - 230 000 руб.

Размер убытка для целей бухгалтерского учета составляет 20 000 руб., налогового - 30 000 руб.

Вычитаемая временная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 30 000 руб.

- В размере разницы между стоимостью безвозмездно полученных основных средств и суммой начисленной в отчетном периоде в бухгалтерском учете амортизации по указанным объектам.

В бухгалтерском учете рыночная стоимость безвозмездно полученных объектов основных средств отражается по кредиту счета 98 "Доходы будущих периодов", субсчет 2 "Безвозмездные поступления".

По мере начисления амортизации по безвозмездно полученному объекту основных средств в учете организации отражается признание внереализационного дохода отчетного периода на основании п.8 ПБУ 9/99 "Доходы организации", производится запись по дебету счета 98-2 "Безвозмездные поступления" и кредиту счета 91-1 "Прочие доходы".

В соответствии с п.8 ст.250 НК РФ доходы в виде безвозмездно полученного имущества, за исключением случаев, указанных в ст.251 НК РФ, признаются внереализационными. Данное имущество оценивается по рыночной стоимости, определяемой с учетом положений ст.40 НК РФ (но не ниже остаточной стоимости). Датой признания внереализационного дохода в виде безвозмездно полученного имущества в налоговом учете является дата подписания сторонами акта приема-передачи (п.4 ст.271 НК РФ).

Пример 11 . В августе 2003 г. организация приняла к учету безвозмездно полученное оборудование, рыночная стоимость которого (не менее остаточной) составила 60 000 руб.

Сумма начисленной амортизации за сентябрь 2003 г. в бухгалтерском учете составила 1250 руб. В бухгалтерском учете доходы отчетного периода по безвозмездно полученному имуществу составили 1250 руб.; в налоговом - 60 000 руб.

Вычитаемая временная разница, на которую будет увеличена налогооблагаемая база отчетного периода, составит 58 750 руб. (60 000 - 1250).

Налогооблагаемые временные разницы

Налогооблагаемые временные разницы, приводящие к уменьшению налогооблагаемой базы отчетного периода и увеличению налогооблагаемой базы в следующем за отчетным или в последующих отчетных периодах, образуются:

- В размере превышения сумм амортизации, начисленной в отчетном периоде в бухгалтерском учете, в сравнении с суммами амортизации, начисленной в налоговом учете:

- в связи с различиями в способах начисления амортизации.

Пример 12 . В июле 2003 г. организация приняла к учету оборудование первоначальной стоимостью 600 000 руб. Срок полезного использования оборудования составляет 6 лет. В бухгалтерском учете амортизация начисляется линейным методом, в налоговом учете применяется нелинейный метод.

Сумма начисленной амортизации за август 2003 г. составит:

в налоговом учете - 16 667 руб. (2 х 600 000 руб. : 6 лет х 12 мес.).

Сумма начисленной амортизации за сентябрь 2003 г. составит:

в бухгалтерском учете - 8333 руб. (600 000 руб. : 6 лет х 12 мес.);

в налоговом учете - 16 204 руб. (2 х (600 000 руб. - 16 667 руб.) : 6 лет х 12 мес.).

Налогооблагаемая временная разница, на которую будет уменьшена налогооблагаемая база отчетного периода, составит 16 205 руб. (16 667 руб. + 16 204 руб. - 8333 руб. х 2);

- в связи с различиями в оценке первоначальной стоимости объектов.

Пример 13 . В августе 2003 г. организация приняла к учету безвозмездно полученное оборудование по рыночной стоимости 500 000 руб. К налоговому учету оборудование принято по остаточной стоимости у передающей стороны - 600 000 руб. Срок полезного использования объекта в бухгалтерском и налоговом учете составляет 4 года. Амортизация в бухгалтерском и налоговом учете начисляется линейным методом.

Сумма начисленной амортизации за сентябрь 2003 г. составит:

в бухгалтерском учете - 10 417 руб. (500 000 руб. : 4 года х 12 мес.);

в налоговом учете -12 500 руб. (600 000 руб. : 4 года х 12 мес.).

Налогооблагаемая временная разница, на которую будет уменьшена налогооблагаемая база отчетного периода, составит 2083 руб. (12 500 - 10 417);

- в связи с различиями в сроках полезного использования (нормы амортизации) объектов.

Пример 14 . В августе 2003 г. организация приняла к учету оборудование первоначальной стоимостью 600 000 руб. Срок полезного использования объекта в бухгалтерском учете составляет 6 лет, в налоговом - 5 лет. Амортизация в бухгалтерском и налоговом учете начисляется линейным методом.

Сумма начисленной амортизации за сентябрь 2003 г. составит:

в бухгалтерском учете - 8333 руб. (600 000 руб. : 6 лет х 12 мес.);

в налоговом учете -10 000 руб. (600 000 руб. : 5 лет х 12 мес.).

Налогооблагаемая временная разница, на которую будет уменьшена налогооблагаемая база отчетного периода, составит 1667 руб. (10 000 - 8333);

- в связи с различным моментом начала начисления амортизации.

В соответствии с п.21 ПБУ 6/01 в бухгалтерском учете начисление амортизации начинается с первого числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету. В налоговом учете на основании п.2 ст.259 НК РФ в общем случае начисление амортизации также осуществляется с первого числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию.

Различия возникают в отношении объектов основных средств, по которым требуется регистрация права собственности (здания, сооружения и прочее недвижимое имущество). В соответствии с п.8 ст.258 НК РФ объекты основных средств, права на которые подлежат государственной регистрации в соответствии с законодательством Российской Федерации, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию данных прав. На основании бухгалтерского законодательства объекты основных средств принимаются к учету только после государственной регистрации.

Пример 15 . В июне 2003 г. организация приобрела объект недвижимости, право собственности на который подлежит государственной регистрации. Документы на регистрацию представлены в июне, а получены в августе (в этом же месяце объект принят к бухгалтерскому учету). Первоначальная стоимость объекта составила 600 000 руб. Срок полезного использования объекта в бухгалтерском учете и налоговом учете составляет 5 лет. Амортизация в бухгалтерском и налоговом учете начисляется линейным методом.

Сумма начисленной амортизации за III квартал 2003 г. составит:

в бухгалтерском учете - 10 000 руб. (600 000 руб. : 5 лет х 12 мес.);

в налоговом учете - 30 000 руб. (600 000 руб. х 3 мес. : 5 лет х 12 мес.).

Налогооблагаемая временная разница, на которую будет уменьшена налогооблагаемая база отчетного периода, составит 20 000 руб. (30 000 - 10 000).

- В размере начисленной в отчетном периоде в бухгалтерском учете амортизации по объектам основных средств стоимостью не более 10 тыс. руб., принятым на учет после 1 января 2002 г., если организация не воспользовалась правом списывать указанные объекты на затраты при передаче их в эксплуатацию или организацией установлен меньший лимит стоимости, при котором объекты основных средств разрешается списывать на затраты при их вводе в эксплуатацию.

В целях налогообложения имущество первоначальной стоимостью не более 10 000 руб. не признается амортизируемым и его стоимость списывается на затраты в момент ввода в эксплуатацию (п.1 ст.256 НК РФ).

Пример 16 . Организация установила лимит стоимости списания объектов основных средств на затраты в размере 2 тыс. руб.

В августе 2003 г. объект стоимостью 9000 руб. введен в эксплуатацию. Амортизация в бухгалтерском учете начисляется линейным методом. Срок полезного использования объекта - 3 года.

Сумма начисленной амортизации за сентябрь 2003 г. в бухгалтерском учете составляет 250 руб. (9000 руб. : 3 года х 12 мес.).

В налоговом учете расходы отчетного периода в связи со списанием объекта в момент ввода его в эксплуатацию составят 9000 руб. Налогооблагаемая временная разница, на которую будет уменьшена налогооблагаемая база отчетного периода, составит 8750 руб. (9000 - 250).

Е.А.Пронина

ООО "Кампан-Аудит"

Только так можно устранить те расхождения, которые есть в бухгалтерском и налоговом учете.

Налог на прибыль в бухгалтерском учете

Учет начисленных и уплаченных сумм налога на прибыль, а также авансовых платежей по нему организуйте на счете 68 . Для этого откройте отдельный субсчет «Расчеты по налогу на прибыль». Если вы обязаны применять ПБУ 18/02 , то просто взять и отразить в бухучете налог на прибыль, зафиксированный в декларации, вы не можете. Эту величину вы получите, но только после того, как просуммируете на счете 68 значения следующих показателей за период:

- условный расход по налогу на прибыль, рассчитанный исходя из бухгалтерской прибыли;

- условный доход по налогу на прибыль, который считают с бухгалтерского убытка;

- постоянные налоговые активы и обязательства с постоянных разниц;

- отложенные налоговые активы и обязательства с временных разниц.

Величина прибыли в бухгалтерском и налоговом учете может не совпадать. А значит, просто умножить полученную прибыль на ставку налога недостаточно. Это не покажет в бухучете сумму реальных налоговых обязательств организации.

Новые суммовые разницы

Постоянные разницы, налоговые активы и обязательства

Постоянная разница возникает каждый раз, когда какой-либо доход или расход учитывают полностью или частично только в бухучете или только при налогообложении. Вот, например, когда это происходит:

- в бухучете расходы учитывают полностью, а в налоговом только в установленном размере. Это относится, например, к нормируемым затратам;

- затраты, связанные с передачей в безвозмездное пользование имущества (товаров, работ, услуг), признают только в бухучете;

- убыток перенесен на будущее, но по истечении определенного срока (10 лет) при налогообложении учесть его уже нельзя.

В том же отчетном периоде, в котором возникли постоянные разницы, отразите соответствующие им налоговые активы или обязательства. То есть те суммы, на которые будет уменьшен или увеличен налог в бухучете. Для учета постоянных налоговых обязательств и активов откройте к счету 99 одноименные субсчета.

|

Причина возникновения постоянных разниц |

Проводки |

||

|---|---|---|---|

|

Доходы учитывают только в налогообложении |

Постоянные налоговые обязательства (ПНО) |

Увеличивают сумму налога |

ДЕБЕТ 99 субсчет «Постоянные налоговые обязательства» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» |

|

Расходы, которые не признают при налогообложении |

|||

|

Доходы отражают только в бухучете |

Постоянные налоговые активы (ПНА) |

Уменьшают сумму налога |

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 99 субсчет «Постоянные налоговые активы» |

|

Расходы признают только при налогообложении |

Размер ПНО и ПНА определяйте по формуле:

В течение года постоянные налоговые обязательства и активы не погашают. Списать их со счета 99 можно только в составе чистой прибыли или убытков при реформации баланса.

Временные разницы, налоговые активы и обязательства

Временная разница возникает, если какой-либо доход или расход в бухучете учитывают в одном периоде, а при налогообложении в другом. Временные разницы бывают двух видов – вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемая временная разница (ВВР) возникает, например, в следующих ситуациях:

- когда амортизацию в бухгалтерском и налоговом учете считаю по-разному. Как вариант, в налоговом учете считают линейно, а в бухгалтерском – способом уменьшаемого остатка;

- при наличии убытка, перенесенного на будущее, который учтут при налогообложении до истечения 10 лет;

- если расходы по-разному учитываются в себестоимости продукции в бухучете и при налогообложении.

Налогооблагаемая временная разница (НВР) образуется, в частности, в результате:

- применения разных способов амортизации в бухгалтерском и налоговом учете. Например, в налоговом учете считают линейно, а в бухгалтерском – способом уменьшаемого остатка;

- когда применяют кассовый метод в налоговом учете, а в бухучете отражают доходы и расходы исходя из временной определенности.

В том же отчетном периоде, в котором возникли или были погашены (полностью или частично) временные разницы, отразите и отложенные налоговые активы или обязательства. То есть те суммы, на которые будет уменьшен или увеличен налог в бухучете в последующих отчетных периодах и которые не учитывают в текущем.

Для учета отложенных налоговых активов используйте счет 09 , а для обязательств – счет 77 . В последующих периодах по мере сближения доходов и расходов в бухгалтерском и налоговом учете отложенные налоговых обязательств и активы погашайте (ПБУ 18/02).

Вот как отразить возникновение и погашение отложенных налоговых активов и обязательств:

|

Причина возникновения временных разниц |

Вид налоговых активов и обязательств |

Как влияет на налог на прибыль в бухучете |

Проводки |

|---|---|---|---|

|

Доходы, которые в бухучете текущего отчетного периода не отражают |

Отложенные налоговые активы (ОНА) |

Уменьшают сумму налога будущих отчетных периодов. Налог текущего периода увеличивают |

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09 |

|

Расходы, которые не признают при налогообложении в текущем отчетном периоде |

|||

|

Доходы, которые при налогообложении в текущем отчетном периоде не учитывают |

Отложенные налоговые обязательства (ОНО) |

Увеличивают сумму налога будущих отчетных периодов. Налог текущего периода уменьшают |

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 77 ДЕБЕТ 77 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» |

|

Расходы, которые в бухучете текущего отчетного периода не отражают |

Размер ОНА и ОНО определяйте по формуле:

Условный расход по налогу на прибыль

Считайте условный расход по формуле:

Условный расход по налогу на прибыль отражайте на одноименном субсчете счета 99:

ДЕБЕТ 99 субсчет «Условный расход по налогу на прибыль» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– начислен условный расход по налогу на прибыль за отчетный (налоговый) период.Условный доход по налогу на прибыль.

Условный доход по налогу на прибыль

Даже если организация по данным бухучета в отчетном (налоговом) периоде получила убыток, зафиксируйте налог на прибыль с этой суммы. Его называют условным доходом по налогу на прибыль. Этот показатель представляет собой произведение действующей ставки налога на прибыль на сумму убытка, отраженного в бухучете. То есть считать его нужно так:

Условный доход по налогу на прибыль отражайте на одноименном субсчете счета 99:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 99 субсчет «Условный доход по налогу на прибыль»

– начислен условный доход по налогу на прибыль за отчетный (налоговый) период.

В налоговом учете с убытка ничего не считают. Так, если расходов больше, чем доходов, прибыли нет, то и налог считать не с чего. База для расчета налога на прибыль равна нулю. Однако в будущих периодах убыток может уменьшать налогооблагаемую прибыль.

Правилами бухучета аналогичные нормы не предусмотрены. Следовательно, возникает вычитаемая временная разница. Поэтому после того как в бухучете будет определен условный доход по налогу на прибыль и можно будет точно определить размер ВВР, отразите в бухучете ОНА.

В том периоде, в котором определили налоговый убыток, в бухучете сделайте запись:

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– отражен отложенный налоговый актив с налогового убытка, который будет погашен в следующих отчетных (налоговых) периодах.

По мере переноса убытка показатель отложенного налогового актива погашайте:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 09

– списан отложенный налоговый актив с погашенного убытка.

В отличие от постоянных, временные разницы возникают, когда момент признания расходов (доходов) в бухгалтерском и налоговом учете не совпадают. То есть в бухгалтерском учете суммы признаются в одном отчетном периоде, а в налоговом учете - в другом,со сдвигом во времени . Суммы, которые в бухгалтерском и налоговом учете признаются в разные периоды, называются временными разницами (п.8 ПБУ 18/02).

Это может происходить, например, при применении различных способов начисления амортизации в бухгалтерском и налоговом учетах.

Аналогично временные разницы возникают при выборе различных способов списания товаров и материалов в производство в бухгалтерском учете и для целей налогообложения, например, для целей бухгалтерского учета - по методу ФИФО, а для целей налогообложения - по методу ЛИФО.

Временные разницы, в зависимости от их влияния на налогооблагаемую прибыль (убыток), делятся на:

Вычитаемые;

Налогооблагаемые.

Вычитаемые временные разницы (ввр) и отложенные налоговые активы (она)

Вычитаемые временные разницы (ВВР) возникают, если расходы в бухгалтерском учете признают раньше, чем в налоговом, а доходы - позже, со сдвигом во времени.

Такие ситуации могут возникать, например, если:

сумма начисленных расходов (например, амортизации основных средств) в бухгалтерском учете больше, чем в налоговом;

фирма, использующая кассовый метод, начислила расходы, но фактически их не оплатила;

убыток прошлого периода не был использован в этом году и перенесен на будущее;

в текущем году произошла переплата налога на прибыль и вам должны засчитать его в счет будущих платежей.

Вычитаемая временная разница - это доходы или расходы, которые учитываются при формировании "бухгалтерской" прибыли в текущем отчетном периоде, а налогооблагаемой прибыли - в следующих отчетных периодах. Иными словами, это сумма, на которую текущая налогооблагаемая прибыль больше "бухгалтерской" (однако в последующие периоды это различие исчезнет).

Такие временные разницы приводят к образованию отложенного налога на прибыль, который ведет к уменьшению суммы налога на прибыль в будущих отчетных периодах.

Если вычитаемую временную разницу умножить на ставку налога, получится та сумма налога на прибыль будущих периодов, которую вы оплатили сейчас, но зачтете в будущем. Она носит название отложенный налоговый актив (ОНА).

Отложенный налоговый актив - это положительная разница между реальным, текущим налогом на прибыль и условным расходом по налогу, исчисленным из балансовой прибыли. Он показывает, на сколько можно будет уменьшить сумму этого "условного" налога в следующем за отчетным или в последующих отчетных периодах.

Отложенный актив представляет собой произведение ставки налога на вычитаемую временную разницу:

ОНА = ВВР х Ставка налога на прибыль

Аналог ОНА - НДС, который учитывается на счете 19. При выполнении всех необходимых согласно НК РФ условий он будет принят к вычету, будет уменьшать обязательства перед бюджетом. Аналогично будет учитываться и ОНА по налогу на прибыль, но только на счете 09.

Организация признает отложенные налоговые активы в том отчетном периоде, когда возникают вычитаемые временные разницы, если есть вероятность получения в будущем налогооблагаемой прибыли.

Вычитаемые временные разницы, как и налогооблагаемые, в отчетном периоде отражаются в бухгалтерском учете обособленно, а именно в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых они возникают.

ОНА учитываются на счете 09 "Отложенный налоговый актив".

Пример 3.

В ноябре 2003 г. организация ввела в эксплуатацию оборудование стоимостью 48 000 руб. Срок его полезного использования - 4 года.

Учетной политикой установлено, что организация для целей бухгалтерского учета начисляет амортизацию по оборудованию по сумме чисел лет полезного использования, а для целей налогообложения применяет линейный метод начисления амортизации.

Допустим, что в IV квартале 2003 г. получена бухгалтерская прибыль в размере 50 000 руб.

На основании бухгалтерской прибыли отчетного периода организация должна исчислить сумму условного расхода по налогу на прибыль:

Дебет 99, субсчет "Условный доход (расход) по налогу на прибыль" Кредит 68, субсчет "Расчеты по налогу на прибыль"

- 12 000 руб. (50 000 руб. х 24%)- начислен условный расход по налогу на прибыль, возникший в данном отчетном периоде.

Начислять амортизацию по оборудованию бухгалтер должен с 1 декабря 2003 года. Расхождение данных бухгалтерского и налогового учета представлено ниже в таблице.

┌─────────────────────────────┬────────────────────────┬────────────────┐

│ Показатели │ В бухгалтерском учете │ В налоговом │

│ │ │ учете │

│Первоначальная стоимость обо-│ 48 000 │ 48 000 │

│рудования │ │ │

├─────────────────────────────┼────────────────────────┼────────────────┤

│Сумма начисленной амортизации│1600 = 48000 х 4 / (1 +2│1000 = 48 000 /│

│за декабрь │+ 3 + 4) / 12 │4 / 1 │

├─────────────────────────────┼────────────────────────┼────────────────┤

│Остаточная стоимость на│46400 = (48 000 - 1 600)│47000 =(48 000 -│

│31.12.2003 │ │1000) │

└─────────────────────────────┴────────────────────────┴────────────────┘

Вычитаемая временная разница составит 600 руб. (1600 - 1000).

Отложенный налоговый актив с этой разницы равен 144 руб. (600 руб. х 24%.).

В бухгалтерском учете должна быть сделана проводка:

Дебет 09 "Отложенный налоговый актив" Кредит 68, субсчет "Расчеты по налогу на прибыль"

- 144 руб. (600 руб. х 24%.) - отражена сумма отложенного налогового актива.

Уплатить в бюджет налог на прибыль следует в сумме 12 144 руб.(12 000 + 144).

На конец отчетного периода сумма отложенного налогового актива 144 руб. отражается по строке 145 баланса.

По мере уменьшения или полного погашения вычитаемых временных разниц сумма отложенных налоговых активов будет уменьшаться или полностью погашаться.

В нашем примере, когда сумма амортизации в бухгалтерском учете станет меньше суммы амортизации в налоговом учете, будут сделаны бухгалтерские проводки:

Дебет 68, субсчет "Расчеты по налогу на прибыль" Кредит 09 "Отложенный налоговый актив"

- уменьшены (списаны) суммы отложенного налогового актива, приходящиеся на вычитаемые временные разницы.

В итоге за какой-то период времени объект полностью самортизируется.

Объект, по которому образуется отложенный налоговый актив, может выбывать в связи с продажей, ликвидацией или безвозмездной передачей иному собственнику.

Если налог на прибыль будущих отчетных периодов уже не может быть уменьшен на сумму ОНА, то по данному объекту осуществляется бухгалтерская проводка:

Дебет 99 Кредит 09 "Отложенный налоговый актив"

- списана сумма отложенного налогового актива в связи с выбытием объекта, по которому он был начислен.

Примером возникновения вычитаемой временной разницы может служить реализация организацией амортизируемого имущества с убытком. Сумма убытка в бухгалтерском учете учитывается полностью в том отчетном периоде, в котором реализован объект. В налоговом учете сумма убытка не уменьшает налоговую базу текущего периода. Убыток, рассчитанный по данным налогового учета, должен признаваться в течение оставшегося срока полезного использования объекта. Следовательно, в отчетном периоде, в котором реализован объект амортизируемого имущества, налоговая база по налогу на прибыль превышает бухгалтерскую прибыль на сумму убытка. Для получения налоговой базы по налогу на прибыль в этом отчетном периоде сумму налогового убытка необходимо вычесть из бухгалтерской прибыли.

В дальнейших отчетных периодах происходит списание в состав "налоговых" расходов суммы убытка. При этом бухгалтерская прибыль остается неизменной, так как сумма убытка в бухгалтерском учете была учтена единовременно.

Таким образом, в периоде реализации амортизируемого имущества в бухгалтерском учете необходимо отразить вычитаемую временную разницу в сумме налогового убытка, связанного с такой реализацией.