Непременный атрибут клиентоориентированного банка и важнейший фактор удержания клиента, создания ему комфортных условий обслуживания - четкая система оценки качества обслуживания клиентов. В этой проблеме есть организационная составляющая. Речь идет об обратной связи любого процесса управления, в том числе управления клиентской базой. Отсюда объективная необходимость получения от клиентов информации о качестве работы с ними служб и подразделений банка, проведение всевозможных опросов и исследований, анализ замечаний и предложений и другие формы работы. Организационно эту работу ведет специальная служба или кто-то из сотрудников отдела клиентских отношений.

В этой работе есть один важный момент: ряд стран мира (США, Швейцария, Германия и др.) уже установили систему определения национального индекса удовлетворенности клиентов, который соединяет в себе отраслевые индексы удовлетворенности клиентов. В российских условиях, к большому сожалению, публикуемые банковские рейтинги не содержат оценку мнения клиентов этих финансово-кредитных учреждений по качеству их обслуживания, что, по нашему мнению, является большим недостатком в работе как составителей этих рейтингов, так и в работе многих учреждений, особо ориентированных на работу с клиентами (банки, страховые компании, пенсионные фонды, предприятия сферы торговли и обслуживания и ряд других).

Факторы, влияющие на отношение клиента к банку, его ожиданий по взаимодействию с банком.

А. Потребности (интересы) клиентов.

Необходимо отметить надежность банков и организаций, с кем работает клиент. После банковского кризиса 1998 г. именно эта составляющая приоритетна при выборе клиентом банка, страховой или инвестиционной компании. Да и другие компании тоже нужны клиенту как надежные, предсказуемые организации, которые не исчезнут в одночасье, часто с деньгами (или товарами) клиентов.

Следующий фактор ожидания качества обслуживания клиентов - комплексность обслуживания. Клиент не хочет взаимодействовать по спектру своих потребностей со множеством банков или компаний. Идеальный случай - когда мои клиентские запросы решаются в одном месте, я работаю с одними и теми же людьми, знаю их и их банк. Вот почему следует приветствовать банки, берущие на себя дополнительную нагрузку по максимальному обеспечению клиента в его многообразии запросов и пожеланий. С учетом современного состояния экономики России необходимо в этом факторе выделить удобства финансового обслуживания клиентов. Если брать банки, то здесь важно предложить клиенту широкий спектр финансовых инструментов, удобных для расчетов с данным банком (с учетом возможностей обслуживающих этих клиентов банков). Речь идет о кредитных картах, чеках, аккредитивах, векселях и других инструментах, о таких видах банковского обслуживания клиентов, как операции факторинга, финансового лизинга, хеджирования рисков клиента и др. Видимо, чем шире спектр таких инструментов, чем яснее преимущества каждого из них для конкретного клиента. Чем шире возможности обслуживающих банков, тем выше удовлетворенность клиента своим взаимодействием с данным банком.

Если брать другие финансовые учреждения, то там удобства обслуживания клиента зависят от того, насколько эти учреждения знают и понимают финансовые проблемы клиента и насколько пред-ставляемые этими учреждениями услуги и продукты затрагивают решения наиболее насущных проблем клиента, особенно в области налогообложения и финансового управления.

Следующая составляющая фактора знания потребностей (запросов) клиента - безопасность клиента, в том числе сохранение конфиденциальности переговоров и сделок, безопасности в офисе и на автостоянках, в хранении ценностей и информации о клиенте и его счетах, финансовых возможностях. Эта составляющая обеспечивается комплексом технических средств (в том числе в области информационных технологий и их защиты), хорошо обученным персоналом, умеющим работать с конфиденциальной информацией. Критерий оценки безопасности клиента - имеющиеся прецеденты в данной области, реальная репутация банка.

Важным фактором понимания потребителей (запросов) клиентов является их информационное обеспечение как о товарах и услугах, их ценах и объемах, так и о состоянии самого банка, ее надежности, стабильности.

В понимании потребностей (запросов) клиентов серьезное значение имеют и такие факторы, как послепродажное обслуживание клиента, удобства доставки и возврата товара, удобства по расположению банка, часах ее работы, четкости и быстроте сделок.

Б. Имидж банка. Здесь все играет серьезную роль - и внешний вид банка и его сотрудников, и методика представления товара, и надежность.

На имидж банка серьезно работает общественное мнение клиентов. Как показывают исследования консалтингового центра IMD наиболее опасны для имиджа банка неудовлетворенные клиенты. Они молчат и не пытаются жаловаться и получать разрешения их проблем.

Серьезное влияние на имидж банка оказывают действия его руководителей по прозрачности действий банка (пресс-конференции, аналитические статьи и др.). Любопытную работу по оценке эффективности такой прозрачности провели исследователи из консалтинговой фирмы Price Water House Coopers . Отсутствие хорошо формализованных и отлаженных процедур не только мешает развитию деловых отношений, отпугивает инвесторов и клиентов, но означает и дополнительные расходы для предпринимателей (так называемый налог на прозрачность). По оценке этих исследователей, Россия находится на предпоследнем месте в списке оцененных 35 стран (ниже только Китай), имея следующие показатели по влиянию непрозрачности на стоимость капитала: фактор непрозрачности - 84; налог на непрозрачность - 43; рисковая премия за отсутствие прозрачности - 1,225 (для сравнения - в лучшей стране - Сингапуре эти показатели соответственно 29, 0, 0).

Из этих примеров следует вывод: банк должен иметь отработанные процедуры, показывающие прозрачность своих финансовых и других коммерческих действий, и это выгодно самому банку. Приемы по укреплению позитивного имиджа банка: пресс-конференции; аналитические статьи о банке, его клиентах; благотворительная деятельность; проведение «дней открытых дверей» банка для новых клиентов, желающих подробно разобраться в преимуществах данного банка и повстречаться с его топ-менеджерами для детального обсуждения интересующих клиентов вопросов; научные симпозиумы, конференции, проводимые за свой счет банком, тематика которых имеет большое общественное звучание; показ технологии поддержки бизнеса своих клиентов и ряд других.

На имидж банка влияют: внешний вид и внешняя реклама банка, внешний вид сотрудников банка и их доброжелательность по отношению друг к другу и к клиентам; сложившаяся репутация банка

1 См.: Сколько стоит непрозрачность // Ведомости. 2001. № 13 (336).

как надежного, точного в расчетах, выгодного по ассортименту товаров и услуг, своей тарифной (ценовой) политикой партнера по бизнесу.

В. Проблемы оценки качества обслуживания клиентов.

Формы и методы оценки качества обслуживания касаются приемов опросов клиентов и восприятия ими уровня обслуживания в данном банке.

Практикуются:

а) общие исследования мнения и ожиданий клиентов (опросы клиентов 1-2 раза в год и сравнение результатов исследований), в том числе по отдельным аспектам работы с клиентами. Наше предупреждение в работе с опросной анкетой заключается в особом внимании на саму процедуру проведения опросов и исследований. Важно не рассчитывать на автоматизм и простоту действий («разложил перед окошком операционного работника или у стола продавца анкеты, пусть берут их и возвращают заполненными»), ибо они в этих случаях не срабатывают. Нужна серьезная работа по подготовке и проведению таких опросов, включающая, как минимум, выделение группы специально обученных сотрудников, знающих элементы социологии, понятие «репрезентативности выборки опрашиваемых», личные встречи этих людей с клиентами, беседы с руководителями клиентских организаций (с людьми в руководстве, принимающими решения по взаимодействию с данным банком, компанией), обработку результатов опросов;

б) оценка степени удовлетворенности клиентов сразу после совершения сделки, оформления покупки или постановки на расчетно- кассовое обслуживание. Такие исследования нужны как для оценки первичного восприятия клиентом процедур оформления покупки, сделки, действий персонала, так и для последующего сравнения этой первичной оценки с результатами исследований по истечению длительных сроков обслуживания клиента в данном банке. Попутно выявляется и степень миграции клиентов, выясняется цифра реальных уходов клиентов;

в) интервью с группами клиентов. Чаще всего происходит в ходе плановых встреч руководства банка и ее подразделений с клиентами (о пользе и необходимости таких встреч мы говорили выше), хотя возможны и так называемые фокус-группы клиентов, дающие ответы на важнейшие проблемы обслуживания. Работа с фокус-группами требует от сотрудников специальных знаний или привлечение к такому исследованию сторонних специалистов;

г) экспертные оценки конкурентности клиентских технологий. При таких исследованиях важнейшая задача - получение достоверной информации о принятых процедурах работы с клиентами других родственных по профилю бизнеса, особенно конкурирующих банков. Это делается с помощью простого наблюдения при приходе в другой банк специалистов данного банка под видом клиентов. Мы уже упоминали форму бесед по таким технологиям с бывшими сотрудниками конкурирующих банков (не важно, пришли ли они на работу в данный банк или работают совсем в других отраслях). Много дают беседы с клиентами, которые обслуживаются в разных банках. Важно наладить в банке процедуру такой регулярной оценки и внесения соответствующих корректив в свои действующие клиентские технологии. Каждый сотрудник банка, работающий с клиентами, должен иметь задачу изучения рынка таких услуг и оценки конкурентности тех приемов и процедур, которые определяют качество работы с клиентами и которые он применяет ежедневно в своей работе;

д) анализ жалоб, замечаний и предложений клиентов. Одна из центральных задач при организации работы современной клиенто- ориентированного банка - это обеспечение полного учета жалоб, замечаний и предложений клиентов, перекрытие всех каналов их замалчивания в банке. Отдел клиентских отношений обязан регулярно (лучше еженедельно) докладывать руководству банка о наличии таких жалоб и предложений, ходе их рассмотрения и реализации по сути дела. Сегодня на рынке таких услуг существуют специальные информационные программы, способные систематизировать такую информацию. Можно работать и на бумажных носителях, регулярно собирая от всех начальников служб и подразделений докладные записки о наличии таких заявлений, их сути и принимаемых мерах по исправлению положения дел. Важно добиться действительного анализа динамики неудовольствий клиентов, понимать причины возникновения проблемы и принимать действенные меры по исправлению положения дел. Хорошо, когда есть годовые сведения по таким проблемам;

е) проверка качества работы с клиентами сотрудников и подразделений банка. К сожалению, далеко не во всех банках существует отлаженная система оценки качества работы с клиентами ее сотрудников и подразделений. В лучшем случае такая оценка ведется по 1-2 отделам. Чаще всего это операционные отделы и отделы клиентских отношений. Не отработаны даже по этим подразделениям критерии оценки качества обслуживания, не решены вопросы стандартов (норм) качественной работы сотрудников на их рабочих местах. В нашем представлении такая работа должна иметь четкую управленческую и организационную структуру: поручение отделу клиентских отношений координировать работу по оценке качества обслуживания клиентов всеми работающими с клиентами подразде-лениями, наличие у отдела разработанных параметров такой оценки и средств на обеспечение этой работы, поощрение лучших из сотрудников, достаточность полномочий и контролируемый высшим руководством график проведения такой работы с итоговым докладом на правлении.

Хороший завершающий аккорд в такой работе - проведение рейтинга клиентоориентированных подразделений банка.

Следует к этой процедуре (как работы по рейтингу, так и подведения итогов) привлечь внимание местной прессы, отделов рекламы и общественных связей, даже самих клиентов. Публичный показ подобных вещей положительно влияет на имидж банка, укрепляет ее клиентскую базу.

Серьезно вести разговор о качестве обслуживания клиентов можно, если есть люди (или служба в целом), которые головой отвечают за такой вид деятельности. И не важно, сколько людей входит в эту службу - один или десять, важно, что существует в регламенте работы банка и ее основных производственных технологиях данный вид работы, есть процедуры ее ведения и есть ответственные за итоговые результаты.

Маркетинговое исследование услуги или ее рыночного окружения представляет собой систематические мероприятия по получению оперативной информации в отношении данных, описывающих текущее или перспективное (прогнозное) состояние самой услуги или ее маркетингового окружения, а также анализ и отражение данных в форме, необходимой для решения стратегических и тактических задач, стоящих перед фирмой. Проведенные в плановом порядке маркетинговые исследования дают возможность получать конкурентные преимущества, снижать финансовые и коммерческие риски предпринимательской деятельности, определять отношение покупателей к оказываемой услуге, давать оценку стратегической и тактической деятельности фирмы, повышать эффективность коммуникационных рыночных мероприятий, определять оптимальные сегменты позиционирования услуг, характер их жизненного цикла.

Качество банковской услуги можно определить как совокупность свойств и характеристик банковской услуги, которые придают ей способность удовлетворять обусловленные и предполагаемые потребности. Будучи продуктом труда, качество банковской услуги - категория, неразрывно связанная как со стоимостью, так и с потребительной стоимостью. В этом смысле для клиента важно, что банковская услуга обладает нужными для него свойствами, которые являются объектом потребления. Предметом потребления могут быть банковские услуги - разные по способу использования, условиям предоставления и назначению. Одна и та же банковская услуга может обладать множеством различных свойств и быть пригодной для разных способов использования, так, например, банковский кредит обладает такими свойствами, как платность, срочность, возвратность и так далее, а способов использования банковского кредита настолько много, что подсчитать их вряд ли удастся. В свою очередь, совокупность свойств, присущих отдельной банковской услуге, выделяет ее из множества аналогичных банковских услуг, и поэтому, с экономической точки зрения, качество банковской услуги - характеристика ее способностей удовлетворять ту или иную потребность, а сама банковская услуга представляет собой ни что иное, как совокупность полезных свойств. Эта совокупность делает банковскую услугу товаром.

Конкурентоспособность банковской услуги, в отличие от качества, определяется совокупностью только тех конкретных свойств, которые представляют несомненный интерес для данного клиента и обеспечивают удовлетворение его потребности, а прочие характеристики во внимание не принимаются. Кроме того, банковская услуга с более высоким уровнем качества может быть менее конкурентоспособной, если значительно повысить ее стоимость за счет придания ей новых свойств, не представляющих существенного интереса для основной группы ее клиентов.

Большое значение для конкурентоспособности и качества банковской услуги имеют стабильность и известность банка, который ее предоставляет. Банковская услуга не будет конкурентоспособна, если банк малоизвестен и не имеет хорошей репутации. Если банк не является стабильным, то качество его услуг снижается, поскольку банковская услуга не может удовлетворить потребность клиента в надежности.

Таким образом, в новейшей теории банковская услуга рассматривается в контексте современных тенденций развития мирового хозяйства. В целях получения максимального результата банкам следует использовать маркетинговый подход к реализации своих услуг. Для этого целесообразно применять концепцию «банковская услуга как товар», которая предполагает рассмотрение жизненного цикла, ассортимента и рентабельности банковской услуги. Реализация концепции «банковская услуга как товар» предполагает формирование банком товарной политики, призванной обеспечить: формирование ассортимента и управление им; поддержание конкурентоспособности услуг на требуемом уровне; нахождение для банковских услуг оптимальных товарных ниш (сегментов); разработку и осуществление стратегии расширенных услуг. При разработке новой услуги банку необходимо следовать концепции банковской услуги, в результате чего банковская услуга должна отвечать потребностям, которые сформируются к моменту, когда она выйдет на рынок. Также важно рассмотреть конкурентоспособность и качество банковской услуги, что позволит выявить пути усовершенствования услуги и, как следствие, повысить ее прибыльность.

Реализация банком концепции «банковская услуга как товар» повышает эффективность и прибыльность банковских услуг, улучшает структуру ассортимента банка и, следовательно, делает сам банк более прибыльным, стабильным и конкурентоспособным на международном рынке. Данный тезис подтверждает деятельность ведущих иностранных банков, которые реализуют концепцию «банковская услуга как товар» на практике и добиваются значительных успехов.

Специфика маркетинга в банковской сфере определятся тем, что банк работает в сфере услуг. Банковским услугам, как и всем другим видам услуг, присущи специфические характеристики:

· неосязаемость услуг, их абстрактный характер;

· непостоянство качества услуг;

· несохраняемость услуг.

Неосязаемость услуг означает, что их невозможно ощутить материально, увидеть и оценить до тех пор, пока клиент их не получит. Поэтому ключевым словом в маркетинге услуг является «польза», которую получит клиент, обратившись к услугам банка.

Непостоянство качества и неотделимость услуг от квалификации людей предъявляют особые требования к обучению кадров. Работники банка должны знать не только технику банковского дела, но и психологию общения с людьми. Дополнительное качество оказываемых банком услуг создает окружающая обстановка (интерьер банка, офисная мебель и прочие внешние элементы).

Несохраняемость услуг означает, что должен быть особый механизм выравнивания спроса и предложения. Услуги нельзя хранить, как товары, поэтому в периоды пикового спроса важно заранее планировать, что будет предпринимать банк для того, чтобы не было очередей: привлекать дополнительных работников из других отделов; стимулировать обращение в банк в другое время и т.д.

Наряду с перечисленными характеристиками, присущими всем видам услуг, банковский продукт имеет свои отличительные особенности:

1. Оказание банковских услуг связано с использованием денег в различных формах (наличных, безналичных расчетов).

2. Нематериальные банковские услуги приобретают зримые черты посредством имущественных договорных отношений.

3. Большинство банковских услуг имеет протяженность во времени, устанавливаются более или менее продолжительные связи клиента с банком.

В работах отечественных ученых встречаются различные определения банковских услуг. О.И. Лаврушин определяет банковскую услугу как одну или несколько операций банка, удовлетворяющих определенные потребности клиента, и проведение банковских операций по поручению клиента в пользу последнего за определенную плату. По мнению Ю.В. Головина, «банковская услуга - это совокупность операций, представляющая законченный комплекс услуг, удовлетворяющих какую-либо потребность клиента». В целом определение банковских услуг отечественными учеными сводится к банковским операциям, которые банки выполняют по поручению клиентов. В свою очередь, А.Ю. Викулин на основе действующего законодательства определяет банковские операции как систематично проводимые сделки, совершаемые банками в силу законодательно закрепленной правоспособности, объектами которых выступают деньги, ценные бумаги, драгоценные металлы, драгоценные природные камни. Наравне с понятиями банковской услуги и банковской операции в отечественной экономической литературе встречается понятие банковского продукта. О.И. Лаврушин относит к банковскому продукту предоставление банковского кредита, особенность которого заключается в том, что он предоставляется не как некая сумма денег, а как капитал. Данное определение основано на понятии банка как специфического предприятия, производящего товар особого рода в виде денег, платежных средств.

В то же время зарубежные ученые считают, что банк - это фирма, предоставляющая финансовые услуги, успех которой зависит от того, насколько предоставляемые ею финансовые услуги соответствуют общественному спросу, насколько они качественны и конкурентоспособны в ценовом отношении. Таким образом, с позиции зарубежных ученых любую банковскую услугу следует рассматривать как товар, который банк реализует на рынке банковских услуг. И в практической банковской деятельности, как отмечает Е.В. Егоров, большинство передовых коммерческих банков в странах с рыночной экономикой рассматривают сегодня услуги клиентам как своеобразный «товар», а предоставление услуги как «продажу» этого товара.

Оценить качество услуг гораздо сложнее, чем качество товара. Ведь клиент воспринимает не только результат услуги, но становится соучастником ее оказания. Для того чтобы измерить качество банковской услуги, необходимо понимать, что представляет собой качество обслуживания в банке. Банковская услуга как товар - это неосязаемое, нематериальное действие или выполнение работы, не ведущее к владению чем-нибудь материальным. Как правило, такие действия или виды работ происходят в момент непосредственного контакта производителя банковской услуги и ее потребителя. По этим причинам, по мнению специалистов, качество банковской услуги имеет отношение к интерактивному процессу, происходящему между банком и клиентом.

Качество банковской услуги существенно зависит от процесса сравнения потребителем своих ожиданий качества банковской услуги до ее потребления с непосредственным восприятием качества банковской услуги в момент, и после ее потребления. Восприятие качества банковской услуги потребителем в момент ее потребления происходит по двум главным аспектам: что потребитель получает от банковской услуги (технический аспект качества) и как потребитель получает банковскую услугу (функциональный аспект качества).

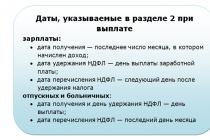

По мнению специалистов, восприятие потребителем функционального и технического аспектов качества банковской услуги происходит на основе своеобразной пятиступенчатой лестницы (рис. 1).

Первая ступень - это разрыв между ожиданиями потребителя относительно качества банковской услуги и реакцией руководства банка на эти ожидания. Вторая ступень - разрыв между пониманием руководством банка ожиданий потребителя и процессом внедрения системы качества в своем банке. Третья ступень - разрыв между внедренной руководством банка системой качества и неподготовленностью персонала банка следовать установленным стандартам. Четвертая ступень - разрыв между существующей в банке системой качества и завышенной рекламой этой системы качества в СМИ. Наконец, пятая ступень, самая главная - это разрыв между ожиданиями потребителей банковской услуги и процессом предоставления банком этой услуги.

Рисунок 1. Концепция качества банковской услуги и критериев ее оценки

В практической деятельности маркетолога модель SERVQUAL может служить для определения уровня удовлетворенности потребителей продуктами/услугами, существующими на рынке.

SERVQUAL (от servicequality, качество сервиса) - исследовательский инструмент, предложенный в 80-х годах в США (ZeithamlV., ParasuramanA., BerryL.) как универсальный инструмент измерения качества сервиса, являющийся частным случаем статистического анализа диффузионных Бассовских моделей. Задача SERVQUAL - измерить степень разрыва между ожиданиями покупателей и их восприятием (то есть фактическим положением дел). Полученная информация (в форме индексов) используется как один из индикаторов успешности функционирования предприятия, наряду с финансовыми, экономическими и другими показателями.

Алгоритм модели - «Ожидание Минус Восприятие» (Expectation-Perception, P-E). Понимание воспринимаемого качества в методике может быть отражено в следующей цитате из классической работы Паразурмана по этому вопросу: «Воспринимаемое качество воплощено в методику как разность между замерами покупательского восприятия товара и ожидаемой реакции на товар». При этом ожидание рассматривается как «потребительские надежды и желания», как стандарт при создании товаров или услуг. Восприятие в настоящей методике рассматривается как замеренное потребительское отношение к реально созданному и воспринимаемому товару в рамках пробного маркетинга.

Базовый алгоритм, выявляющий «степень качества товара», отражающий концепцию SERVQUAL, может быть отражен следующим уравнением:

SQi = sumWj (Pij - Eij),

· SQi - воспринимаемое качество стимула;

· Wj - весовой фактор атрибута;

· Pij - созданное восприятие i стимула по отношению к атрибуту j;

· Eij - ожидаемый уровень для атрибута j, который является нормативом стимула i.

При создании методик, базирующихся на концепции P-E, используется однофакторная модель:

MQi = -1 ((Pi - I) (Eij - I)),

· MQi - модифицированное значение SERVQUAL качества стимула;

· Pi - созданное восприятие i стимула;

· I - идеальное максимальное значение атрибута, в соответствии с классической относительной моделью идеальной точки.

Разумеется, метод SERVQUAL, прочно обосновавшийся с 1985 года в мировой (большей частью Американской) теории маркетинга, претерпел целый ряд прогрессивных усовершенствований и развился во множестве аналогичных методов, некоторые из которых по ряду своих черт имеют естественные преимущества по отношению к базовому методу.

По утверждению Джозефа Кронина, SERVQUAL описана как форма позиции (attitude), отнесенная к «удовлетворенности», но не эквивалентная ей, а результируется как разность между ожиданием и восприятием. По его мнению, воспринимаемый уровень сервиса - это, скорее, отношение потенциальных потребителей, выраженное в «наиболее общем протяженном развитии». В свою очередь, понятие «удовлетворенности» он рассматривает как замер специфических параметров удовлетворенности, более однозначно характеризующих потенциальную потребительскую тенденцию. Д. Кронин обозначил в данном случае под уровнем качества, сославшись на ATTITUDE, модель сервисного качества, разработанную Болтом и Дреув в качестве математического описания алгоритма SERVQUAL .

ATTITUDE модель - воспринимаемый уровень сервисного качества рассматривает как функцию:

ATTITUDEt = f (CS/Dt, ATTITUDEt-1),

где ATTITUDEt-1 - уровень качества сервисного обслуживания в предыдущем периоде;

CS (Consumer Satisfaction) - уровень потребительской удовлетворенности;

Dt (Dissatisfaction) - уровень потребительской неудовлетворенности.

Эта модель послужила базой для создания описательной связи между параметром «удовлетворенности» и «уровнем качества»:

SERVQUAL = f (CS/Dt, Disconfirmation),

CS/Dt = f" (Disconfirmation, E, Performance).

Критерии качества банковской услуги

Исследования показали, что потребители оценивают функциональные и технические аспекты качества банковской услуги по пяти основным критериям (табл.4):

Таблица 4.Измерения качества услуг в модели SERVQUAL

|

Измерение: |

Краткое описание измерения: |

|

Материальность (Tangibles) |

Восприятие помещений, оборудования, внешнего вида персонала и других физических свидетельств услуги |

|

Надежность (Reliability) |

Способность выполнить обещанные услуги точно и основательно |

|

Отзывчивость (Responsiveness) |

Желание помочь клиенту и быстрое оказание ему услуги |

|

Уверенность (Assurance) |

Воспринимаемая компетентность и вежливость персонала. Формируемое доверие компании и персонала к себе. Безопасность услуг. |

|

Сопереживание (Empathy) |

Доступность (физически и психологический контакт с сотрудниками должен быть легким и приятным), коммуникативность (фирма информирует потребителей об услугах на понятном им языке), понимание (стремление лучше понять специфические потребности клиента и приспособиться к ним) |

Методика измерения качества банковской услуги

Цели исследования:

1. Определение предпочтений потребителя относительно качества исследуемых услуг.

2. Определение качества исследуемых услуг, предоставляемых конкретной организацией, и разработка рекомендаций для его улучшения.

1-й шаг. Формируются анкеты (Приложение 1, 2).

Пять коэффициентов качества «Q»:

· I. Q (М) - материальность;

· II. Q (Н) - надежность;

· III. Q (О) - отзывчивость;

· IV. Q (У) - убежденность;

· V. Q (С) - сочувствие.

Они являются цифровым выражением состояния качества. Каждый из пяти коэффициентов качества «Q» измеряется 5 подкритериями. Таким образом, 5 критериев качества «Q» разбиты в целом на 22 подкритерия.

Первая анкета оценивает восприятие качества полученной услуги потребителем в конкретной обследуемой организации.

Вторая анкета оценивает соответственно ожидание потребителей относительно «предпочитаемой» и «адекватной» услуги.

2-й шаг. Проводится опрос среди потребителей услуг. Респонденты отбираются из числа настоящих или недавних пользователей исследуемой услуги. Потребителей с помощью пятибалльной шкалы Лайкерта (полностью не согласен - полностью согласен) просят высказать свои специфичные восприятия тех же пяти критериев качества услуги, но уже в конкретном обследуемом банке.

Затем с помощью аналогичной шкалы потребителей просят высказать свои общие ожидания относительно пяти вышеперечисленных критериев качества банковской услуги.

3-й шаг. Проводится расчет средних оценок по каждой из пяти групп критериев.

Проводится расчет обобщенной оценки качества рассматриваемой услуги:

· Расчет коэффициентов качества по каждой из 22 составляющих рассчитывается путем вычитания 22 полученных рейтингов ожидания из 22 полученных рейтингов восприятия. Затем они с помощью метода средних значений группируются в пять коэффициентов качества. Qi= Pi - Ei, где Pi - уровень (оценка) воспринятой услуги по i-му фактору (i =1…22), Еi - уровень (оценка) ожидаемой услуги по I-му фактору (i =1…22).

· Расчет средних коэффициентов качества по каждому из пяти критериев: Qj (j =1…5).

· С помощью метода средних значений средние значения по 22-м критериям группируются в глобальный коэффициент качества услуги в обследуемом банке (табл.5).

Ожидания потребителей относительно качества либо подтверждаются, либо нет. Последнее ведет к уходу потребителей в банки-конкуренты, к более высоким затратам на маркетинг в банке для привлечения новых потребителей взамен ушедших. Подтверждение ожиданий ведет в долгосрочной лояльности потребителя к банку, что называется «маркетингом отношений». Маркетинг отношений обеспечивает долгосрочный успех банка за счет стабильной прибыльности, основанной на лояльности потребителей, и за счет сокращения расходов на маркетинг для привлечения клиентов.

Результаты исследования качества с помощью методики SERVQUAL интерпретируются следующим образом:

· Нулевое значение какого-либо из коэффициентов качества означает совпадение уровня ожидания качества и уровня восприятия качества по этому критерию или подкритерию.

· Негативные значения указывают на то, что уровень ожиданий превышает уровень восприятия.

· Наконец, положительные значения указывают на то, что восприятие качества выше уровня ожиданий.

Успешным результатом считаются положительные и нулевые значения коэффициентов качества. Удовлетворительным результатом считаются негативные коэффициенты качества, максимально приближающиеся к нулевому значению. Неудовлетворительным результатом считаются негативные коэффициенты качества, отдаляющиеся от нулевого значения.

В таблице 5 приведены результаты одного из исследований подобного рода. По результатам исследования оказалось, что наиболее низкий коэффициент качества был получен по критерию «отзывчивость» (Q = -1,4). Наиболее высокий коэффициент качества был получен по критерию «материальность» (Q = -0,7). Глобальный коэффициент качества услуги составил -1,1 балла, что можно охарактеризовать как удовлетворительный результат.

Таблица 5.Результаты исследования качества банковских услуг

|

№ п/п и тип |

Коэффициент качества (Qi) |

|||

|

В банках должны быть современные оргтехника и оборудование |

||||

|

Интерьеры помещений в банках должны быть в отличном состоянии |

||||

|

Персонал банка должен быть приятной наружности и опрятен |

||||

|

Внешний вид информационных материалов (буклетов, проспектов) в банке должен быть привлекателен |

||||

|

Q материальность (М1-М4) |

||||

|

В банке должны выполняться обещания оказать услугу к назначенному времени |

||||

|

Если у клиентов случаются проблемы, то банк должен искренне пытаться их решить |

||||

|

У банка должна быть надежная репутация |

||||

|

Услуги банка должны предоставляться клиентам аккуратно и в срок |

||||

|

Банк должен избегать ошибок и неточностей в своих операциях |

||||

|

Q надежность (Н1-Н5) |

||||

|

Персонал банка должен быть дисциплинированным |

||||

|

Персонал банка должен оказывать услуги быстро и оперативно |

||||

|

Персонал банка должен всегда помогать клиентам в решении их проблем |

||||

|

Персонал банка должен быстро реагировать на просьбы клиентов |

||||

|

Q отзывчивость (О1-О4) |

||||

|

Между клиентами и персоналом банка должна существовать атмосфера доверия и взаимопонимания |

||||

|

В отношениях с банком клиенты должны чувствовать себя безопасно |

||||

|

Персонал банка должен быть вежливым в отношениях с клиентами |

||||

|

Руководство банка должно оказывать всяческую поддержку персоналу для эффективного обслуживания клиентов |

||||

|

Q убежденность (У1-У4) |

||||

|

К клиентам в банке должен проявляться индивидуальный подход |

||||

|

Персонал банка должен проявлять личное участие в решении проблем клиентов |

||||

|

Персонал банка должен знать потребности своих клиентов |

||||

|

Персонал банка должен ориентироваться на проблемы банка |

||||

|

Часы работы банка должны быть удобны для всех клиентов |

||||

|

Q сочувствие (С1-С4) |

||||

|

Глобальный коэффициент качества |

Одновременно с рынком банковских услуг изменяется и клиентский сегмент. Все больше людей обращается в банки за получением финансовых услуг, при этом уже имея опыт получения аналогичных услуг в других банках. Растет и доля клиентов, которые пользуются продуктами и услугами сразу нескольких банков, так как они не удовлетворенны услугами какого-то одного из них.

Все эти факторы заставляют банки делать акцент на увеличение эффективности бизнеса и рост уровня качества предоставления банковских продуктов и обслуживания клиентов. Хотя, по большому счету, качество предоставления услуг давно уже перестало быть конкурентным преимуществом, недостаточное качество услуг и недовольство клиентов могут негативно повлиять как на репутацию банка, так и на его доходность в целом.

Обычно под качеством банковских услуг понимают совокупность свойств и характеристик услуги, которые придают ей способность удовлетворять обусловленные или предполагаемые потребности клиента. Если услуга в полной мере удовлетворяет потребности клиентов, то считается, что она оказывается качественно. В этом случае под управлением качеством мы будем понимать системную деятельность банка, направленную на постоянное изменение и контроль процесса оказания банковских услуг в целях улучшения качества предоставляемых услуг.

Оценивая качество предоставляемых услуг, многие банки связывают его с удовлетворенностью клиентов полученными услугами. При этом банки либо проводят анкетирование клиентов, либо оценивают количество полученных от них жалоб. Однако, делая выводы на основании анкетирования и анализе жалоб, необходимо понимать, что такие выводы могут быть необъективными. Большинство клиентов не хочет тратить время на заполнение различных анкет и опросов, и только самые лояльные соглашаются в них участвовать. Далеко не все недовольные обращаются с жалобами и претензиями. При этом банк при всем желании не в состоянии провести анкетирование и опросы по всем клиентам, а значит, и оценка удовлетворенности будет недостаточно объективна.

Оценка удовлетворенности клиентов на основании анализа коммуникаций с клиентом

Более объективным вариантом определения степени удовлетворенности клиентов является методика, основанная на анализе активности клиентов, частоте коммуникаций клиентов с банком и использования ими услуг. При использовании данной методики необходимо разбить существующую клиентскую базу на определенные сегменты по специальным ключевым параметрам.

Первым параметром будет являться параметр R (Recency - «новизна») - дата совершения последней операции, инициируемой клиентом. Для физлица это может быть дата снятия наличных в банкомате, дата открытия вклада или осуществление перевода, дата последнего захода в интернет-банк или оплата платежей. Для юрлица параметром R может служить дата последнего захода в Банк-Клиент, дата проведения платежа с расчетного счета или уплаты процентов по кредиту. Чем ближе параметр R к текущей дате, тем выше вероятность повторного совершения какой-либо банковской операции.

Вторым параметром является параметр F (Frequency - «частота») - общее количество совершенных клиентом операций. При автоматизации расчета удобнее всего отслеживать количество операций за последний год. Чем больше значение показателя F, вслед за R, тем выше вероятность продолжения сотрудничества клиента с банком.

Третьим параметром является N (Number), который равен количеству используемых банковских продуктов. В некоторых случаях параметр N заменяют параметром M (Monetary), который равен прибыли, полученной от клиента за все время сотрудничества клиента с банком. Однако в подавляющем большинстве банков управленческая отчетность настроена таким образом, что они не могут корректно рассчитать прибыль, полученную за определенный период от конкретного клиента, особенно это касается розничных клиентов.

Присваивая параметрам R, F, N определенные значения, можно разбить всех клиентов на более мелкие клиентские сегменты (группы клиентов). Пример такой сегментации для розничных клиентов приведен в табл. 1.

Таблица 1. Сегментация розничных клиентов с использованием параметров R, F, N

| Код | |

|---|---|

|

Последняя банковская операция была осуществлена клиентом в течение последних 40 календарных дней с момента формирования отчета |

|

|

Последняя банковская операция, была осуществлена клиентом не ранее 40 последних календарных дней, но не позже одного года с момента формирования отчета |

|

|

С момента совершения клиентом последней операции прошло более одного года |

|

|

Клиент совершил 15 и больше операций за последний квартал |

|

|

Клиент совершил не более 15 операций за последний квартал |

|

|

Клиент совершил не более 15 операций за последний год |

|

|

Клиент использует три и более банковских продукта |

|

|

Клиент пользуется двумя банковскими продуктами |

|

|

Клиент пользуется только одним банковским продуктом |

Надо отметить, что для каждого банка будут свои показатели R, F и N, так как банки используют банковские продукты с разными параметрами и условиями их предоставления. Для каких-то банков, возможно, потребуется более детальная разбивка и соответственно увеличение числа клиентских сегментов.

Для анализа уровня удовлетворенности клиентов полученные клиентские сегменты необходимо дополнительно разбить на подгруппы, исходя из значений параметров R, F, N. Пример такой сегментации для розничных клиентов приведен в табл. 2.

Таблица 2. Сегментация розничных клиентов для определения уровня удовлетворенности

| Код R-F-N | Описание клиентского сегмента |

|---|---|

|

1-1-1 |

Максимально лояльные клиенты. Чем выше доля таких клиентов, тем выше удовлетворенность клиентами услугами банка |

|

1-1-2 |

Клиентский сегмент, который в целом лоялен банку. Для перевода клиента в сегмент 1-1-1 банку потребуется во время очередной коммуникации провести работу по выявлению дополнительных потребностей |

|

1-1-3 |

Клиентский сегмент с высоким потенциалом. Требуются дополнительные коммуникации со стороны банка для продажи новых продуктов |

|

1-2-1 |

Необходимо обратить особое внимание на данный клиентский сегмент. Осуществить дополнительный анализ банковских продуктов, используемых клиентом, и при очередной коммуникации при необходимости выявить причины возможного снижения удовлетворенности банковскими услугами |

|

1-2-2 |

Осуществить дополнительный анализ используемых продуктов и при необходимости выявить причины возможного снижения удовлетворенности банковскими услугами |

|

1-2-3 |

Если клиент перешел в эту категорию из категории 1-1-3, то высока вероятность, что удовлетворенность клиента снизилась и он перешел на использование продукта банка-конкурента. Нахождение клиента длительное время в данной категории может характеризоваться свойствами самого продукта, однако в любом случае банку желательно во время очередной коммуникации провести работу по выявлению дополнительных потребностей клиента |

|

1-3-1 |

Необходим дополнительный анализ используемых продуктов. Клиент либо отказался от использования некоторых продуктов, либо, наоборот, стал более лояльным и недавно стал пользователем новых продуктов |

|

1-3-2 |

|

|

1-3-3 |

Необходимо обратить внимание на данную категорию клиентов. В нее попадают, в том числе все новые клиенты, которые в первый раз пришли в банк в течение последних 40 дней |

|

2-1-1 |

С большой долей вероятности эти клиенты стали реже или вообще перестали пользоваться услугами банка. Необходимы дополнительный анализ и дополнительная коммуникация с выявлением причин и попыткой удержания клиентов |

|

2-1-2 |

|

|

2-1-3 |

|

|

2-2-1 |

Недостаточно высокий уровень удовлетворенности клиентов услугами банка, несмотря на наличие у клиента нескольких разных банковских продуктов. Возможно, потребуется дополнительный анализ качества и конкурентоспособности некоторых продуктов |

|

2-2-2 |

|

|

2-2-3 |

Клиентский сегмент, который нечасто пользуется банковским продуктом и, вероятнее всего, использует продукты банка-конкурента. Требуются дополнительные коммуникации со стороны банка для продажи новых продуктов |

|

2-3-1 |

Низкий уровень удовлетворенности клиентов. Вероятнее всего, клиенты получают услуги у банков-конкурентов и не используют все банковские продукты |

|

2-3-2 |

|

|

2-3-3 |

Очень высока вероятность того, что клиент со временем перейдет в категорию 3-3-3 или разорвет все договорные отношения с банком |

|

3-3-1 |

Эти группы клиентов не удовлетворены услугами банка и с большой долей вероятности получают банковские услуги у банков-конкурентов. Чем выше доля таких клиентов, тем ниже удовлетворенность клиентов услугами банка |

|

3-3-2 |

|

|

3-3-3 |

Клиент еще не потерян для банка только в том случае, если у него оформлен вклад на длительный срок или он получает регулярные ежегодные выплаты, например дивиденды. Вероятность того, что клиент перейдет к банку-конкуренту после окончания срока вклада, очень высока. Требуется особое внимание сотрудников банка при очередной коммуникации с клиентом |

Разбивая регулярно клиентскую базу на такие сегменты и анализируя процентную динамику изменений величины клиентских сегментов, можно объективно оценить изменения уровня удовлетворенности клиентской базы в целом. Так, рост клиентских сегментов 1-1-1 и 1-1-2 и уменьшение клиентских сегментов 3-3-1, 3-3-2 и 3-3-3 будет свидетельствовать о росте удовлетворенности клиентов услугами банка. Для простоты можно считать коэффициент удовлетворенности как процентное отношение числа удовлетворенных клиентов (сумма категорий 1-1-1 и 1-1-2) к числу неудовлетворенных клиентов (сумма категорий 3-3-1, 3-3-2, 3-3-3) и клиентов, разорвавших за последний год все договорные отношения с банком. Чем выше коэффициент удовлетворенности, тем выше удовлетворенность клиентов услугами банка.

Данная методика также позволяет более эффективно выстроить коммуникации с соответствующими клиентскими сегментами и за счет этого увеличить доходность на одного клиента в целом по банку. Такой инструмент оценки удовлетворенности клиентов поможет оценивать, как проводимые изменения в области управления качеством влияют на изменение отношения клиентов к банку.

Организация работы с претензиями (жалобами)

Не секрет, что письменные претензии оставляют только очень небольшой процент недовольных клиентов. В большинстве своем клиенты хотят не жаловаться, а решить свои проблемы максимально быстро и эффективно. Очень большая доля (до 90%) огорченных или недовольных клиентов никогда не жалуется, а через некоторое время, если возникшая проблема не решена или регулярно повторяется, просто «голосует ногами». Клиенты, которые пишут письменную жалобу, еще имеют определенный уровень доверия к банку и в случае, если их претензия будет удовлетворена, готовы продолжить сотрудничество. Если же банк никак не отреагирует на жалобу, то почти наверняка такой клиент уйдет к конкуренту.

Основными этапами организации работы с претензиями являются:

Поощрение обращений клиентов;

Прием и рассмотрение жалоб и претензий;

Обработка претензий и урегулирование конфликтных ситуаций;

Систематизация и анализ жалоб и претензий;

Внесение изменений в бизнес-процессы для предотвращения ситуаций, приводящих к возможности возникновения жалобы или претензии.

Во многих банках распространена практика, когда при получении жалобы или претензии от клиента «виновного» сотрудника заставляют писать соответствующую объяснительную записку, а потом еще и зачастую наказывают по итогам «расследования». Регулярные проверки банковских отделений руководителями разных рангов, аудиторами и «тайными» покупателями также приводят к тому, что сотрудников отделений на основании отчетов проверяющих наказывают за несоблюдение, незнание и нарушение регламентов.

Естественно, что сотрудники в таких банках даже в случае возникновения конфликтной ситуации никогда не предложат клиенту заполнить бланк претензии или пожелания по улучшению качества работы банка. А ведь жалоба - это, по сути, обратная связь от клиента, которую порой так трудно получить. Руководству банка необходимо помнить, что в подавляющем большинстве случаев в возникновении конфликта виноват не конкретный сотрудник, который общается с клиентом, а руководитель, который отвечает за организацию бизнес-процессов и соответствующее обучение персонала, в том числе и умению работать в конфликтных ситуациях. При этом далеко не всегда маленькое количество жалоб говорит о хорошем качестве банковского сервиса и наоборот, большое - о плохом или недостаточно хорошем качестве обслуживания. Поэтому одной из главных задач менеджмента является стимулирование клиентов оставлять жалобы и пожелания по улучшению качества сотрудникам банка по разным каналам коммуникаций, и необходимо эффективно работать с полученными жалобами и предложениями.

Для организации приема и рассмотрения жалоб и претензий в банке должен быть разработан нормативный документ, который регулирует все эти вопросы. В нем также должны быть прописаны ответственные за работу с жалобами, полномочия сотрудников и уровень принятия решений, имеющих отношение к приему, рассмотрению и анализу поступивших претензий. В крупных банках имеет смысл создать специальное подразделение (центр обработки жалоб), ответственное за все вопросы, связанные со сбором и обработкой жалоб. Иногда таким подразделением может быть колл-центр банка. Часто необходимо дополнительно создавать специальное программное обеспечение (можно на базе существующей в банке системы электронного документооборота), в котором отражаются все жалобы и пожелания клиентов с учетом статуса, важности, категории (первичная или повторная жалоба), наименования банковского продукта, ответственного и т.д.

Также в обязательном порядке, для понимания текущей ситуации с качеством клиентского обслуживания руководству банка должны предоставляться регулярные (еженедельные, ежемесячные или ежеквартальные) аналитические отчеты по жалобам и предложениям, полученным от клиентов. Как показывает практика, во многих банках информация по жалобам и претензиям часто не доходит до руководителей, которые просто не представляют себе масштабность вопросов, связанных с качеством предоставления банковских услуг.

Работа с внутренними жалобами

Еще реже встречаются банки, в которых эффективно выстроен сервис по работе с внутренними жалобами и претензиями, когда сотрудники одних подразделений недовольны качеством работы сотрудников других подразделений.

Обычно эти вопросы решаются путем написания соответствующих служебных записок или проведением совещаний с участием руководителей заинтересованных подразделений. Однако при этом руководителям банка также не виден масштаб внутренних проблем, связанных с недостаточной эффективностью бизнес-процессов. Анализ внутренних жалоб не менее важен, чем анализ жалоб, полученных от недовольных клиентов банка.

Пять «почему»

При рассмотрении причин возникновения жалоб, как внутренних, так и внешних, полученных от клиентов, очень важно понять действительные причины возникновения внутренней или внешней жалобы. Для этого необходимо помнить, что причиной возникновения жалобы или претензии никогда не является человеческий фактор - такой причиной всегда является неправильно выстроенный бизнес-процесс, будь то процесс предоставления клиентам продуктов, какой-либо внутренний процесс или процесс обучения сотрудников банка.

В каждом случае при возникновении жалобы или претензии либо происходит какое-то нарушение существующих стандартов (в том числе по причине отсутствия необходимых ресурсов для их выполнения - временных, людских, технических, организационных и т.д.), либо соответствующие стандарты неработоспособны или отсутствуют вообще.

При каждой внутренней или внешней жалобе в результате анализа причин ее возникновения ответственные сотрудники должны давать рекомендации по изменению бизнес-процессов в банке. В технологиях бережливого производства (lean-технологии) есть инструмент «Пять “почему”», когда сотрудник задает один и тот же вопрос «Почему так произошло?» до тех пор, пока причина не станет очевидна. Причем эта причина никогда не будет связана с человеческим фактором. Например, если в случае проверки сотрудники СВК обнаружили некорректно оформленный кредитный договор, то «виноват» должен быть не сотрудник, который что-то «перепутал» или «забыл» провести действия, указанные в соответствующем нормативном документе. Очевидно, что проблема - в самом кредитном процессе, в который должным образом не «встроили» соответствующий контроль качества, не позволяющий допускать подобные ошибки.

Необходимо к решению каждой проблемы подходить так, чтобы она никогда не повторялась по тем же самым причинам.

Роль сотрудников

Один из самых распространенных факторов, влияющих на возникновение клиентских жалоб, - недостаточный уровень обучения персонала, когда процессу обучения сотрудников, в том числе и знанию стандартов, не уделяется должного внимания. В этих случаях основной причиной является отсутствие или неэффективная работа учебного центра банка. Зачастую обучение происходит в условиях нехватки времени у преподавателей или сотрудников, проводится недостаточно качественно и сотрудники не получают требуемых знаний и навыков в полном объеме. Как следствие непрофессионализм сотрудников приводит к жалобам на плохой сервис. А ведь сотрудники, принимающие жалобы от клиентов, должны обладать дополнительными специальными знаниями и навыками, такими как навыки поведения в конфликтных ситуациях, техники работы с возражениями, знания делового этикета и основ межличностных коммуникаций. Учебные центры банков редко учат этому своих сотрудников, непосредственно взаимодействующих с клиентами.

Сотрудники центра обработки жалоб и претензий также должны иметь больший уровень знаний, проходить специальное обучение, дополнительно знать и хорошо понимать бизнес-процессы, действующие в банке, знать условия предоставления и тарифы продуктов.

Выводы

Получив инструмент для измерения удовлетворенности клиентов, эффективно выстроив системную работу с жалобами и обращениями клиентов и постоянно улучшая бизнес-процессы, банк решает несколько важных стратегических задач:

Увеличение конкурентоспособности банковских продуктов;

Выявление потребностей клиентов;

Осознание тенденций развития банковских услуг и понимание будущих потребностей клиентов;

Увеличение повторных продаж;

Увеличение уровня удовлетворенности клиентов.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Понятие активных операций коммерческого банка: их виды и сущность. Анализ расчетно-кассового обслуживания юридических лиц в ЦБУ ЗАО АКБ "Белросбанк". Изучение кредитных операций. Развитие банковских услуг на основе банковских карт – "Зарплатный проект".

дипломная работа , добавлен 25.06.2015

Информационные технологии, нормативная база и риски в сфере дистанционного банковского обслуживания. Анализ тенденций развития банковских услуг по дистанционному обслуживанию в России. Системы дистанционного банковского обслуживания юридических лиц.

дипломная работа , добавлен 02.06.2011

Коммерческий банк и его роль в развитии предприятий. Анализ структуры и динамика пассивных и активных операций Банка "БТБ 24". Проблемы развития услуг банка юридическим лицам в современных условиях. Пути улучшения банковского обслуживания в России.

дипломная работа , добавлен 27.04.2014

Валютная система и рынок в Российской Федерации. Принципы банковского обслуживания физических лиц. Организация кредитных операций в организации ОАО "СКБ-Банк". Анализ обслуживания физических и юридических лиц. Обслуживание банковских счетов в валюте.

курсовая работа , добавлен 14.01.2015

Информационная справка о банке ОАО "Ханты-Мансийский Банк". Анализ активов и пассивов по балансу за 2011 г. Кредитные продукты банка (кредиты для юридических и физических лиц, ставки, условия). Депозитарная деятельность банка. Структура и объем депозитов.

контрольная работа , добавлен 10.07.2012

Политика банка в сфере обслуживания юридических лиц. Совершенствование расчетно-кассового обслуживания юридических лиц в Кузбасском филиале ОАО "УРСА Банк". Особенности предоставления услуг юридическим лицам. Открытие и ведение расчетных счетов клиентов.

дипломная работа , добавлен 25.12.2015

Формы привлеченных ресурсов от юридических лиц и их правовая основа. Оценка качества обслуживания юридических лиц в Региональном филиале АКБ "МБРР" (ОАО) в городе Сыктывкаре. Проблемы и пути развития форм привлечения денежных средств юридических лиц.

дипломная работа , добавлен 10.10.2010

Изучение сущности банковской услуги и ее основных характеристик. Организация расчетно-кассового обслуживания и кредитных операций коммерческого банка на примере Сбербанка России. Анализ и оценка общих услуг по обслуживанию предприятий коммерческим банком.

дипломная работа , добавлен 21.04.2011