Компания может арендовать имущество, которое находится в ведении муниципалитетов, субъектов РФ или Российской Федерации. В этом случае сумма арендной платы облагается налогом, и арендатор становится налоговым агентом, который обязан удержать и уплатить указанный налог в бюджет.

Аренда имущества в 1С 8 3 фиксируется последовательностью операций, которые позволяют сформировать нужные документы, отразить движение средств на счетах и правильно сформировать бухгалтерские проводки.

Рассмотрим алгоритм действий на примере. Допустим, компания «Чистый дом» находится на общей системе налогообложения. Для учета расчетов по налогу на прибыль применяется ПБУ 18/02.

«Чистый дом» берет в аренду у муниципалитета имущество (производственные или складские помещения). Между муниципальными властями и компанией заключен договор аренды, в котором прописан срок, условия и порядок взаиморасчетов. Арендный платеж включает НДС (18% от суммы) и составляет 472000 рублей. Аренда предоставляется на предоплатной основе, расчетный день – 20 число, если день расчетов выпал на выходной, оплатить аренду необходимо в последний рабочий день, предшествующий расчетной дате.

Сдача в аренду имущества 1С сопровождается внесением данных о договоре, который прикрепляется к контрагенту. Важно, чтобы при заполнении информации, была выставлена галочка «Организация выступает в качестве налогового агента по уплате НДС», в поле «Вид агентского договора» выбирается «Аренда (абз. 1 п. 3 ст. 161 НК РФ)». Выплаты по договору относятся на общехозяйственные расходы арендатора:

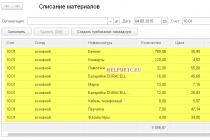

Начисляется аренда имущества в 1С 8 3 одновременно с начислением налога. Так как платеж за аренду уже включает 18% (эта сумма оплачивается арендатором), то арендодателю компания должна перечислить 400000 рублей, а 72000 рублей – в бюджет в качестве налога. По отношению к организации, собственник является поставщиком услуги, поэтому выплата арендодателю формируется через списание с расчетного счета операцией «Оплата поставщику»:

Плательщик должен составить счет-фактуру. В 1С это можно сделать несколькими способами: ввести на основании списания с расчетного счета или через регистрацию счетов-фактур. Табличная часть заполняется автоматически при нажатии кнопки «Заполнить». Подтверждается операция кнопкой «Выполнить»:

Полученный счет-фактура отражается в списке документов в разделе «Счета-фактуры выданные». Данный документ отражает, что компания является налоговым агентом с кодом операции 06. Для счета-фактуры формируются проводки, отражающие начисление НДС (72000 рублей) Дт 76 – Кт 68.32, создается запись в книге продаж. Также документ записывается в журнал учета счетов-фактур:

Чтобы перечислить удержанный налог в бюджет, необходимо выполнить списание с расчетного счета с видом операции «Уплата налога». Списание будет выполняться со счета 68.32. В соответствующие поля вносится контрагент (собственник), данные о договоре, документ оплаты услуг аренды.

02 августа

Федеральные и муниципальные образования являются крупными собственниками государственного и муниципального имущества, и с целью повышения эффективности использования имущества, находящегося на праве оперативного управления учреждений, допускается сдача временно не использованных в их деятельности объектов основных средств в аренду сторонним организациям.

Передача в аренду имущества бюджетной собственности производится только с согласия собственника (или уполномоченного им лица) по договору аренды и оформляется приемно-передаточным актом или иному документу о передаче, подписываемому сторонами (ст. 655 Гражданского кодекса РФ (далее - ГК РФ)).

Согласно ст. 214, 215 ГК РФ государственное и муниципальное имущество может быть разделено на две группы:

Имущество, закрепленное на праве хозяйственного ведения и оперативного управления за государственными и муниципальными предприятиями и учреждениями;

Имущество, не закрепленное за вышеуказанными юридическими лицами, составляющее государственную и муниципальную казну. При этом права собственника осуществляют органы государственной власти и местного самоуправления и при сдаче в аренду имущества, закрепленного за учреждением на праве оперативного управления, в договоре может появиться сторона - балансодержатель .

В договоре аренды должен предусматриваться состав и стоимость передаваемого в аренду имущества, сроки аренды, распределение обязанностей сторон по поддержанию имущества в состоянии, соответствующем условиям договора и назначению имущества, оговаривается срок их предстоящей службы, рассчитанной исходя из оценки имущества с учетом его фактического износа и действующих норм амортизационных отчислений. Существенным условием договора аренды здания, сооружения, нежилого помещения является размер арендной платы (п. 1 ст. 654 ГК РФ). При этом в случаях, когда плата за аренду здания или сооружения установлена в договоре на единицу площади здания (сооружения), арендная плата определяется исходя из фактического размера переданного арендатору здания или сооружения (п. 3 ст. 654 ГК РФ). На практике размер арендной платы в большинстве случаев устанавливается в определенной сумме за месяц или год за квадратный метр.

При отсутствии согласованного сторонами в письменной форме условия о размере арендной платы договор аренды здания или сооружения считается незаключенным.

Статьей 41 Бюджетного кодекса РФ (далее - БК РФ) «Доходы бюджета» предусмотрено, что «доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных» признаются доходами бюджета.

Таким образом, арендная плата в полном объеме должна учитываться у казенных учреждений в доходах бюджета (код КОСГУ - 120 «Доходы от собственности»), и учреждение имеет право на дополнительный источник бюджетного финансирования (в виде дополнительных лимитов бюджетных обязательств (далее - ЛБО)).

При сдаче в аренду государственного и муниципального имущества, находящегося на праве оперативного управления и временно не используемого, бюджетными и автономными учреждениями арендная плата признается собственным доходом учреждения.

Решение по сдаче в аренду государственного и муниципального имущества казенными учреждениями принимает уполномоченный орган учредителя - Комитет по управлению имуществом, который также уполномочен на подписание договоров аренды от имени учредителя.

Решение по сдаче в аренду государственного и муниципального имущества бюджетными и автономными учреждениями принимает самостоятельно учреждение (для бюджетных учреждений необходимо согласие собственника, а для автономных учреждений - согласие наблюдательного совета). При этом руководитель бюджетного или автономного учреждения уполномочен на подписание договора аренды от имени учредителя.

Передача имущества в аренду на территории РФ (как реализация услуг) является объектом обложения НДС. Его исчисление при передаче в аренду государственного и муниципального имущества органами государственной власти и органами самоуправления, а также казенными учреждениями имеет свои особенности. Арендатор признается налоговым агентом, так как в соответствии с

п. 3 ст. 161 Налогового кодекса РФ (далее - НК РФ) арендаторы являются налоговыми агентами по уплате в бюджет начисленного на суммы арендной платы НДС, поэтому на казенные учреждения возлагается только контроль за поступлениями в соответствующий бюджет сумм арендной платы в виде дохода бюджета, исключая НДС.

При этом налоговый агент обязан определять налоговую базу как сумму арендной платы с учетом НДС. Таким образом, сумма арендной платы, определенная в договоре с собственником имущества (органом государственной власти или органом самоуправления), должна содержать сумму НДС. Как правило, расчет ставок арендной платы за муниципальное имущество обычно формализован и унифицирован, а базовая ставка устанавливается нормативным актом муниципального образования. При этом некоторые собственники имущества прописывают в договоре суммы и порядок уплаты НДС, а некоторые отмечают, что сумма арендной платы указана без НДС. Отсутствие указания суммы НДС в договоре аренды не является основанием ни для признания его недействительным, ни для освобождения арендатора от обязанностей налогового агента. При этом согласованная сторонами арендная плата подлежит увеличению на сумму НДС в силу налогового законодательства от наличия или отсутствия в договоре соответствующего условия, так как в п. 1 ст. 168 НК РФ указано, что НДС нужно предъявить к оплате, а не установить в договоре.

Органы государственной власти и местного самоуправления, а также казенные учреждения при сдаче в аренду имущества бюджетной собственности в отличие от других арендодателей не обязаны выписывать счета-фактуры. В этом случае арендатор вправе получить налоговый вычет по НДС на основании документов, подтверждающих уплату НДС в качестве налогового агента.

Бюджетные и автономные учреждения не имеют налоговых агентов по НДС, поэтому обязаны своевременно начислять и уплачивать в бюджет сумму НДС, а также своевременно отчитываться по налоговым периодам налоговой декларацией по НДС.

Имущество государственных и муниципальных учреждений, закрепленное собственником на праве оперативного управления и переданное в аренду, продолжает учитываться на балансе учреждения по счету 101 00 «Основные средства» с начислением амортизации и с одновременным отражением балансовой стоимости переданного в аренду имущества по забалансовому счету 25 «Имущество, переданное в возмездное пользование (аренду)».

При сдаче в аренду закрепленного в оперативном управлении имущества казенному учреждению необходимо соблюдать следующие требования действующего законодательства РФ:

Оформление аренды государственного и муниципального имущества трехсторонним договором, по которому учреждение выступает как балансодержатель сдаваемого в аренду имущества;

Предусмотреть в договоре, что арендатор перечисляет суммы арендной платы (исключая НДС) непосредственно в доход соответствующего уровня бюджета (код КОСГУ - 120) на единый счет бюджета.

В зависимости от того, признано или не признано казенное учреждение администратором по кассовому администрированию дохода бюджета по сдаче в аренду имущества (код 120), определяется соответствующий порядок отражения операций в бюджетном учете.

Если казенное учреждение не является администратором по кассовому администрированию дохода бюджета, то используется механизм распределения бюджетных полномочий. В этом случае одно юридическое лицо (казенное учреждение) обязано начислять доход бюджета, а другое юридическое лицо (как правило, дополнительные полномочия возлагаются на главного распорядителя средств бюджета (далее - ГРСБ)) - осуществлять кассовое администрирование дохода бюджета. Поскольку данная хозяйственная операция связана с внутриведомственным расчетом, в учете казенного учреждения администратор дохода бюджета по начислению и ГРСБ, осуществляющий полномочия администратора по кассовому администрированию, используется счет 304 04 «Внутриведомственные расчеты».

Обязанность казенных учреждений по начислению дохода бюджета закреплена бюджетным законодательством. Таким образом, даже если казенное учреждение не является администратором дохода бюджета по кассовому администрированию, оно обязано начислять доход бюджета (код КОСГУ 120) и задолженность арендатора по арендной плате перед бюджетом. Данная операция отражается в учете казенным учреждением следующими учетными записями:

Дебет 1 205 21 560 Кредит 1 401 10 120 (без НДС);

Поступление арендной платы на единый счет бюджета на основании Извещения (ф. 0504805), полученного от администратора по кассовому администрированию (ГРСБ):

Дебет 1 304 04 120 Кредит 1 303 05 730 и одновременно:

Дебет 1 303 05 830 Кредит 1 205 21 660 .

В случае осуществления казенным учреждением обязанностей кассового администрирования дохода бюджета (код КОСГУ 120) по данной операции, учреждение обязано начислять доход бюджета и отражать в бюджетном учете поступление администрируемого дохода в следующем порядке:

Начисление арендной платы (дохода бюджета):

Дебет 1 205 21 560 Кредит 1 401 10 120 (без НДС)

Поступление арендной платы на единый счет бюджета на основании Сводного реестра поступлений и выбытий средств бюджета:

Дебет 1 210 02 120 Кредит 1 205 21 660 .

Бюджетные и автономные учреждения отражают на бухгалтерском учете операции по сдаче в аренду имущества в следующем порядке:

Начисление арендной платы, выставление счета-фактуры с учетом НДС:

Дебет 2 205 21 560 Кредит 2 401 10 120 (с учетом НДС)

Начисление НДС в задолженность перед бюджетом:

Дебет 2 401 10 120 Кредит 2 303 04 730

Поступление арендной платы (включая НДС на лицевой счет учреждения):

Дебет 2 201 11(21) 510 Кредит 2 205 21 660 17 код КОСГУ 120

Начисление налога на прибыль:

Дебет 2 401 10 120 Кредит 2 303 03 730.

Предоставление бюджетными и автономными учреждениями имущества, закрепленного за ними учредителем на праве оперативного управления, признается в целях бухгалтерского учета деятельностью, приносящей доход. В целях налогового учета, если предоставление имущества в аренду не является предметом деятельности организации (для учреждений не является основным видом деятельности), то в соответствии с п. 4 ст. 250 НК РФ доходы от сдачи имущества в аренду признаются внереализационными доходами. При этом датой получения внереализационных доходов от сдачи имущества в аренду признается дата осуществления расчетов в соответствии с условиями заключенного договора или предъявления документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода. Выбор одной из дат производится на основании принятой для целей налогообложений учетной политики учреждения.

При методе начисления в состав доходов, учитываемых в целях налогообложения прибыли, не включаются авансовые платежи по арендной плате (п. 1 ст. 251 НК РФ).

При использовании кассового метода определения доходов, датой получения дохода признается день поступления денежных средств на лицевые счета бюджетного и автономного учреждения (п. 2 ст. 273 НК РФ).

Арендуя помещения, арендаторы, как правило, пользуются разными видами коммунальных услуг: отопление, освещение, водоснабжение, газоснабжение, канализация, услуги телефонной связи и т.д. Условия их предоставления часто включаются в договор аренды, но неправильное оформление учета коммунальных платежей нередко становится причиной конфликтов с контролирующими и налоговыми органами.

Проблемной является ситуация, когда договор со снабжающей организацией заключен арендодателем, а коммунальные услуги оплачиваются (компенсируются) арендатором отдельно от арендной платы на основании выставленных арендодателем счетов на возмещение потребленных коммунальных услуг арендатором. При этом необходимо учесть, что условие о компенсации коммунальных услуг должно быть прописано в договоре отдельно от арендной платы.

В соответствии с условиями договора коммунальные услуги:

Компенсируются сверх арендной платы. В этом случае арендатор признает их расходом и НДС к вычету не принимается. У арендодателя уменьшаются расходы на коммунальные услуги и НДС к вычету по ним не принимается;

Коммунальные услуги включены в арендную плату. В этом случае арендатор признает их расходом и НДС к вычету принимается. У арендодателя признается доход от арендной платы и НДС по коммунальным услугам принимается к вычету.

В случае когда арендатор возмещает арендодателю расходы на оплату коммунальных услуг сверх арендной платы, арендодатель не осуществляет реализацию услуг и обязан выставить бухгалтерский счет (счет-фактуру нельзя выставлять) на компенсацию свои расходов. В этом случае отсутствует объект налогообложения прибыли и НДС не возникает. Таким образом, у арендодателя не подлежат вычету суммы НДС по коммунальным услугам в части потребленных арендатором и в книге покупок отражается счет-фактура, выданный снабжающей организацией, только в части потребленных им услуг.

Налоговые агенты - это организации и индивидуальные предприниматели, которые обязаны исчислить, удержать из денежных средств, выплачиваемых налогоплательщику, и перечислить налог в бюджет (ст. 24 НК РФ ).

Следовательно, за лиц, не являющихся плательщиками НДС, уплачивать НДС в бюджет не нужно.

В то же время обязанности налогового агента должны исполнять даже те лица, которые сами плательщиками НДС не являются (например, применяют специальные налоговые режимы или освобождены от уплаты НДС по ст. 145 НК РФ ).

Обязанности налогового агента по НДС возникают:

- при приобретении товаров (работ, услуг) на территории РФ у иностранных лиц, не состоящих на учете в российских налоговых органах (п.п. 1 , 2 ст. 161 НК РФ);

- при аренде федерального имущества, имущества субъекта РФ или муниципального имущества непосредственно у органов государственной власти и/или местного управления (п. 3 ст. 161 НК РФ);

- при приобретении казенного имущества (абз. 2 п. 3 ст. 161 НК РФ);

- при реализации на территории РФ уполномоченными организациями или индивидуальными предпринимателями конфискованного имущества, бесхозяйных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству. Кроме того, к такому имуществу относится также имущество, реализованное по решению суда (п. 4 ст. 161 НК РФ);

- при приобретении имущества и (или) имущественных прав должников, признанных банкротами (п. 4.1 ст. 161 НК РФ);

- oпри реализации на территории РФ товаров (работ, услуг, имущественных прав) иностранных лиц, не состоящих на налоговом учете в РФ (п. 5 ст. 161 НК РФ);

- если в течение 45 календарных дней с момента перехода права собственности на судно от налогоплательщика к заказчику регистрация судна в Российском международном реестре судов не осуществлена. Налоговым агентом является лицо, в собственности которого находится судно по истечении 45 календарных дней с момента такого перехода права собственности (п. 6 ст. 161 НК РФ).

Рассмотрим на примере аренды муниципального имущества, как отразить в программе «1С:Бухгалтерия предприятия 8 (ред.3.0)» операции от принятия на учет арендованного имущества и до принятия к вычету суммы агентского НДС.

Аренда (или имущественный наем) - договор, по которому одна сторона (наймодатель) обязуется предоставить другой стороне (нанимателю) какое-либо имущество во временное владение и (или) пользование за определенное вознаграждение.

Право сдачи имущества в аренду принадлежит его собственнику, а также лицам, которые управомочены законом или самим собственником (ст. 608 ГК РФ).

Арендная плата может устанавливаться как за все арендованное имущество в целом, так и отдельно по каждой из его составных частей. При этом порядок, условия и сроки внесения арендной платы определяются договором аренды (ст. 614 ГК РФ).

В целях бухгалтерского учета расходы по арендной плате признаются ежемесячно на последнее число текущего месяца в составе расходов по обычным видам деятельности (п. 5 , п. 18 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99) и отражаются по дебету затратных счетов.

В целях налогового учета арендные платежи признаются прочими расходами, связанными с производством и реализацией, согласно пп. 10 п. 1 ст. 264 НК РФ . Дата признания расходов определяется в соответствии с условиями заключенных договоров или по дате предъявления налогоплательщику документов для расчетов, либо на последнее число месяца (пп. 3 п. 7 ст. 272 НК РФ).

При аренде федерального имущества, имущества субъекта РФ или муниципального имущества у органов государственной власти и/или органов местного самоуправления арендатор признается налоговым агентом по НДС согласно абз. 1 п. 3 ст. 161 НК РФ . Он определяет налоговую базу по НДС в момент оплаты аренды, т.к. данной статьей прямо предусмотрена обязанность удерживать и перечислять в бюджет налог из средств, уплачиваемых арендодателю (см. также письмо ФНС России от 06.04.2011 № КЕ-4-3/5402), отдельно по каждому арендованному объекту имущества и исходя из суммы арендной платы с учетом налога. При этом сумма НДС рассчитывается по ставке 18/118, которая указывается в счете-фактуре (п. 4 ст. 164 НК РФ).

На исчисленную сумму налога налоговый агент должен составить счет-фактуру, который выписывается не позднее пяти календарных дней, считая со дня оплаты. Счет-фактура налогового агента составляется в одном экземпляре и регистрируется в книге продаж. Далее, в момент вычета НДС, этот счет-фактура регистрируется в книге покупок.

Для бухгалтерского учета расчетов по НДС налоговым агентом в плане счетов "1С:Бухгалтерии 8" предусмотрены специальные счета 68.32 "НДС при исполнении обязанностей налогового агента" и 76.НА "Расчеты по НДС при исполнении обязанностей налогового агента".

В целом в программе необходимо отразить следующие группы проводок:

|

Операция |

Документ в 1С |

||||

|

Принято на учет арендованное имущество |

Операция (бухгалтерский и налоговый учет) |

||||

|

Регистрация оплаты аванса арендодателю |

|||||

|

Регистрация счета-фактуры налогового агента |

Счет-фактура выданный |

||||

|

Регистрация оплаты НДС в бюджет |

|||||

|

Начислена арендная плата за месяц |

|||||

|

Учтен входящий НДС |

|||||

|

Начислен НДС при исполнении обязательств налогового агента |

|||||

|

Зачтен аванс |

|||||

|

НДС принят к вычету |

1.Принято на учет арендованное имущество

Для создания операции необходимо создать новый элемент в журнале «Операции (бухгалтерский и налоговый учет)». Открыть журнал операций можно из раздела «Учет, налоги, отчетность» в группе «Ведение учета»

Затем необходимо в открывшемся журнале добавить новую операцию и заполнить ее, как показано на рисунке

2.Регистрация оплаты аванса арендодателю

После оформления операции по принятию на учет арендованного имущества необходимо оформить выплату аванса арендодателю.

Для этого необходимо оформить документ «Списание с расчетного счета». Данный документ необходимо открыть в разделе «Банк и касса» в группе «Банк»

При создании документа необходимо указать вид операции равный значению «Оплата поставщику» и указать все обязательные для заполнения реквизиты

При заполнении документа по списанию денежных средств необходимо корректно заполнить параметры Договора аренды. Пример заполнения договора аренды муниципального имущества ниже

После проведения документа будут сформированы проводки по оплате аванса арендодателю

3.Регистрация счета-фактуры налогового агента

Чтобы сформировать Счет-фактуру налогового агента, необходимо на основании документа «Списание с расчетного счета» ввести документ «Счет-фактура выданный»

Программа автоматически заполнит основные и обязательные для заполнения реквизиты. Необходимо будет только визуально проверить документ и провести его.

При проведении будет сформирована проводка по начислению задолженности перед налоговыми органами.

При необходимости можно вывести на печать форму счета-фактуры агента

4.Регистрация оплаты НДС в бюджет

Для оформления операции по оплате задолженности перед налоговыми органами необходимо сформировать документ по «Списание с расчетного счета» с видом операции равным значению «Перечисление налога»

При проведении документа сформируются проводки по погашению задолженности перед налоговыми органами

5.Регистрация операций по начислению НДС при исполнении обязательств агента

С помощью документа «Поступление товаров и услуг» регистрируются операции:

- Начисления арендной платы за месяц

- Учета входящего НДС

- Начисления НДС при исполнении обязанностей налогового агента

- Зачета аванса поставщику (если была предоплата)

Документ «Поступление товаров и услуг» необходимо добавить из журнала Поступления товаров и услуг. Данный журнал находится в разделе «Покупки и продажи» в группе «Покупки»

После заполнения основных параметров документа необходимо его провести. При проведении будут сформированы следующие проводки

6.НДС принят к вычету

После проведения документа по начислению арендной платы за месяц необходимо провести зачет входного НДС.

Для этого необходимо заполнить и провести документ «Формирование записей книги покупок».

Данный документ необходимо открыть из раздела «Учет, налоги, отчетность» в группе «НДС/Регламентные операции НДС»

Добавив новый документ, необходимо заполнить закладку «Вычет НДС по налоговому агенту»

После проведения документа будут сформированы проводки по вычету входного НДС

По итогам регламентных операций с НДС можно заполнять Декларацию по НДС - программа автоматически заполнит соответствующие разделы

С помощью таких простых действий необходимо отразить в программе операции по агентскому НДС и сформировать Декларацию по НДС.

С наилучшими пожеланиями,

Коллектив компании «АркНет»

Скачать вервию Статьи в формате или

В соответствии с п. 2 ст. 161 НК РФ, налоговым агентом в 2014 году считается лицо, которое является посредником между плательщиком налога и государством. При этом данное лицо может не являться плательщиком налога на добавленную стоимость, либо получить освобождение от обязанности налогоплательщика и, согласно гл. 26.1 — 26.3 НК РФ, применять специальные режимы налогообложения.

Основная обязанность, которую должен выполнять налоговый агент – это своевременное и правильное исчисление и удержание у налогоплательщика НДС при аренде муниципального имущества или при приобретении товаров и услуг у иностранных лиц.

Законодательной базой российского государства предусмотрен ряд случаев, когда физическое или юридическое лицо могут считать налоговым агентом:

- организация или индивидуальное предприятие приобретает на территории российского государства товары (работы, услуги) у зарубежных лиц, не состоящих на учете в РФ;

- данное лицо арендует муниципальное или же государственное имущество;

- реализация данным предприятием по поручению государства скупленного, конфискованного либо бесхозного имущества;

- организация вступает в роли посредника и реализует продукцию (или работы и услуги) иностранного предприятия, что не зарегистрировано в России;

- предприятие приобретает непосредственно у органов власти права на государственное или муниципальное имущество;

- по решению суда фирма реализует имущество или конфискат.

Исчисление налоговой базы и определение ставки в 2014 году

Независимо от вида операции, в налоговую базу в обязательном порядке всегда должен быть включен налог на добавленную стоимость. Размер налоговой ставки рассчитывается, как процентное соотношение ставки налога согласно п. 2 или 3 ст.164 НК РФ и налоговой базы, что условно принята за 100 и увеличена на размер этой ставки.

Данный порядок утвержден в п. 4 ст. 164 НК РФ.

Налоговый агент в 2014 году обязан предоставить в контролирующий орган декларацию не позже двадцатого числа месяца, идущего следующим за отчетным. В случае, когда на протяжении трех месяцев ежемесячный доход не превышает 1 миллиона рублей, декларация подается раз в квартал.

В данной декларации обязательным к заполнению является титульный лист, а также разделы 1.1 и 2.1. Дополнительно заполняется раздел 1.2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента» и раздел 2.2 «Расчет суммы налога, подлежащей перечислению налоговым агентом». Если предприятие не осуществляла операция, что облагаются НДС в данном отчетном периоде или же применяла специальный режим, то в указанных разделах проставляются прочерки.

При аренде государственного или муниципального имущества налоговой базой является та сумма арендной платы, которая перечисляется органу местного самоуправления или государственной власти.

Налоговый агент исчисляет налоговую базу отдельно по всем арендованным объектам. В декларации эта сумма будет отражаться в разделе 2.2 по строке 090, а также в итоговых строчках 050 и 170.

При удержании НДС у зарубежной компании, налоговой базой в 2014 году считается сумма выручки от продажи, которая перечисляется налоговым агентом своему партнеру. Ее величина определяется отдельно по каждой операции, то есть с каждого перечисления иностранному лицу налоговый агент исчисляет, удерживает и перечисляет в государственный бюджет НДС.

В п. 3 ст. 45 НК РФ говорится, что уплата налога осуществляется только в национальной валюте России. Поэтому при выплате иностранному контрагенту дохода в иностранной валюте должны быть произведены расчеты НДС в российских рублях по официально действующему на момент выплаты курсу Банка России.

В декларации объем выплаченного иностранному лицу дохода и исчисленный из этих сумм объем налога на добавленную стоимость отражается в разделе 2.2 по строчкам 070 или 080, а также в итоговых строках 050 (или 060) и 170.

Строки 130 и 140 будут заполняться в том случае, когда налоговый агент перечисляет иностранному контрагенту авансовые платежи в счет будущих операций. Данные суммы включаются в раздел 2.2 лишь в момент выплаты, то есть один раз, иначе может произойти задвоение в лицевом счете и у предприятия возникнет необоснованная задолженность перед государственным бюджетом.

При реализации конфискованного имущества налоговая база будет равна стоимости данного имущества (с НДС) и акцизов. Стоимость имущества должна рассчитывается, исходя из ст. 40 НК РФ.

Полученная сумма отражается в разделе 2.2 декларации по строкам 100-120 и в итоговых строчках 040-060, 170. Строки 15-20 и 160 предусмотрены для отображения авансовых платежей.

Также следует обратить внимание на то, что суммы, которые перечисляются за товары (работы, услуги) иностранному лицу или органам власти, не должны быть включены в показатели, что отображены в разделе 2.1 декларации.

В процессе выплаты денежных средств органам власти или иностранным контрагентам выписывается счет-фактура. Данный документ составляется в единственном экземпляре и остается у физического или юридического лица, которым выполняются функции налогового агента. В случае, когда покупателем иностранной продукции или арендатором вносятся авансовые платежи, счет-фактура также заполняется, однако при фактическом оприходовании (выполнении) товаров (работ, услуг) этот документ не выписывается повторно.

Выписанный счет-фактура обязательно регистрируется в книге продаж. Записи в книге покупок производятся только тогда, когда все условия, что предусмотрены для вычета, будут выполнены.

Уплата НДС в 2014 году

Объемы налога на добавленную стоимость, что были удержаны посредством налогового агента, перечисляются в бюджет по его месту нахождения.

В случае если у иностранного предприятия была приобретена продукция, местом реализации которой была признана Россия, то удержанные сумы уплачивают в государственный бюджет в сроки, что были установлены для уплаты налогоплательщиками НДС п. 1 ст. 174 НК РФ. При приобретении в иностранных компаниях работ или услуг сумма налога перечисляется в бюджет одновременно с перечислением средств иностранному контрагенту. При этом в банк предоставляется два платежных поручения: одно из них – на перечисление средств за товары (работы, услуги) иностранному предприятию, а второе – на уплату НДС в бюджет.

При операциях по реализации конфискованного имущества или взятии в аренду муниципального и государственного имущества одна обязанностей налогового агента — это перечисление удержанных сумм в такие же сроки, что и перечисление НДС по своей непосредственной деятельности.

Код бюджетной классификации (КБК) в 2014 году

Одной из важнейших составляющих бюджетной политики российского государства является бюджетная классификация. В соответствии с п. 1 Федерального закона от 15.08.96 г. № 115-ФЗ «О бюджетной классификации Российской Федерации», она предусматривает присвоение соответствующих кодов объектам классификации для обеспечения единства формы бюджетной документации.

Применение КБК в Российской Федерации осуществляется согласно Указаний Минфина России, принятых на основании Закона № 115-ФЗ. Использование КБК предусмотрено при заполнении расчетной документации на перечисление платежей. Эти правила распространяются и на налогового агента. Каждый платеж зачисляется на соответствующий внесенному КБК (в графе «Назначение платежа» платежного поручения) счет учета доходов государственного бюджета.

Для указания какой-либо дополнительной информации в платежном поручении существует показатель «Примечание», который, так же как и код бюджетной классификации, несет информацию виде налога. В случае, если эти два показателя содержат различную информацию, кредитное учреждение будет руководствоваться КБК. Поэтому оформление платежного поручения требует особого внимания.

Для уплаты НДС по реализуемым на внутреннем рынке страны товарам (работам, услугам) в 2014 году предусмотрен код бюджетной классификации (КБК) 182 1 03 01000 01 1000 110. Этот КБК применяет как налоговый агент, так и налогоплательщик.

При неверно указанном КБК вся ответственность по не зачислению налога на добавленную стоимость по его назначению возлагается на плательщика. Также Контролирующий орган может счесть неисполненной обязанность по уплате налога.

За невыполнение этих обязанностей законодательством предусматривается ответственность в виде взыскания штрафа в размере двадцать процентов от подлежащей удержанию и уплате суммы НДС. Но из этой ситуации существует выход — в случае, когда в платежном документе налоговый агент указал неправильный КБК, то он вправе подать заявление о допущенной ним ошибке с просьбой внести уточнения типа платежа и его принадлежности.

К такому заявлению следует приложить подтверждающие перечисление НДС документы. Далее проводится совместная сверка перечисленных объемов, после чего контролирующий орган уточняет платеж на день его фактического осуществления и пересчитывает размеры пени.

Налоговые вычеты в 2014 году

Согласно п. 3 ст. 171 НК РФ, налоговый агент вправе включить в налоговые вычеты удержанную и уплаченную в бюджет сумму НДС. Однако налогоплательщики, что осуществляют деятельность, указанную в п. п. 4 и 5 ст. 161 НК РФ, не имеют права включать объемы налога по этим операциям в вычеты. По операциям, что перечислены в ст. 161 НК РФ вычеты предусмотрены только тогда, когда имущественные права или товары (работы, услуги) приобретались для деятельности, что подлежит обложению данным налогом и при их покупке он был уплачен.

Основанием для осуществления вычетов в 2014 году является подтверждающая уплату налога документация, а также документы на приобретение продукции.

Вычеты производятся в доле, не превышающей объемы НДС, что были исчислены при отгрузке продукции, передаче имущественных прав или оказания услуг и выполнения работ. Налоговый агент имеет полное право на вычет объема НДС в том периоде, в котором данная сумма была фактически уплачена в государственный бюджет.

Основные бухгалтерские проводки по НДС в 2014 году

Налоговый агент при учете операций, связанных с налогом на добавленную стоимость отражает его следующим образом.

Если предприятие приобретает на территории российского государства товары (работы, услуги) у зарубежных лиц, не состоящих на учете в РФ:

При аренде муниципального и государственного имущества налоговый агент делает такие проводки:

Ежемесячное начисление аренды:

- Дт 20,23,44,26,25 Кт 60, 76 – начисление аренды;

- Дт 19 — Кт 60,76 – отражение суммы приобретенного налога, в соответствии с договором аренды;

При перечислении арендной платы арендатор (налоговый агент) делает следующие записи:

- Дт 68 — Кт 51 – перечисление НДС налоговым агентом;

- Дт 60,76 — Кт 68 – удержан НДС из доходов арендодателя;

- Дт 68 — Кт 19 – принят к возмещению НДС.

Как отражаются в учете организации, применяющей общий режим налогообложения, операции по аренде земельного участка, находящегося в муниципальной собственности (у муниципалитета)?

Согласно договору аренды ежемесячная арендная плата составляет 80 000 руб., расчетные документы на сумму арендной платы выставляются арендодателем ежемесячно. Земельный участок используется в основной производственной деятельности организации. Организация применяет метод начисления учета доходов и расходов для целей налогообложения прибыли.Гражданско-правовые отношения

Земельный участок, находящийся в муниципальной собственности, предоставляется организации в аренду на основании заключенного договора аренды (п. 2 ст. 22, пп. 3 п. 1 ст. 39.1 Земельного кодекса РФ) . Условия договора аренды земельного участка, находящегося в муниципальной собственности, определяются гражданским законодательством, ЗК РФ и другими федеральными законами и должны учитывать особенности, предусмотренные ст. 39.8 ЗК РФ (п. 1 ст. 39.8 ЗК РФ). Размер платы за аренду земельного участка, находящегося в государственной или муниципальной собственности, определяется в порядке, установленном ст. 39.7 ЗК РФ , в соответствии с основными принципами определения арендной платы, установленными Правительством РФ. Размер арендной платы указывается в договоре аренды (п. 4 ст. 22 ЗК РФ). В данном случае арендная плата, в соответствии с договором, уплачивается ежемесячно.Налог на добавленную стоимость (НДС)

По общему правилу исходя из нормы п. 3 ст. 161 Налогового кодекса РФ арендаторы муниципального имущества признаются налоговыми агентами по НДС и обязаны исчислить, удержать из доходов, уплачиваемых арендодателю-муниципалитету, и уплатить в бюджет соответствующую сумму НДС. Однако из анализа законодательства следует, что плата за аренду муниципального земельного участка - это платеж за пользование природным ресурсом, который является неналоговым доходом местного бюджета (пп. 1 п. 1 ст. 6 ЗК РФ , п. 3 ст. 41 , ст. ст. 42 , 62 Бюджетного кодекса РФ). Платежи в бюджеты за право пользования природными ресурсами (к которым, как было рассмотрено, относится и плата за аренду муниципального земельного участка) не облагаются НДС на основании пп. 17 п. 2 ст. 149 НК РФ . Таким образом, арендная плата за пользование земельным участком, находящимся в муниципальной собственности, НДС не облагается. Аналогичной точки зрения придерживаются Минфин России и налоговые органы (см., например, Письма Минфина России от 18.10.2012 N 03-07-11/436, ФНС России от 30.11.2006 N ШТ-6-03/1157@). По данному вопросу см. также Энциклопедию спорных ситуаций по НДС. Соответственно, у организации в отношении указанной арендной платы не возникает обязанностей налогового агента, предусмотренных п. 3 ст. 161 НК РФ .Налог на прибыль организаций

Арендные платежи за арендуемое имущество (в том числе земельные участки) признаются прочими расходами, связанными с производством и реализацией, на последнее число отчетного (налогового) периода независимо от факта оплаты (пп. 10 п. 1 ст. 264 , пп. 3 п. 7 ст. 272 НК РФ). По общему правилу расходы признаются при соблюдении требований п. 1 ст. 252 НК РФ , т.е. если они обоснованны и документально подтверждены. В данной консультации исходим из предположения, что данные условия выполняются. О порядке документального подтверждения расходов в виде платы за аренду см. Письмо Минфина России от 15.06.2015 N 03-07-11/34410, а также Энциклопедию спорных ситуаций по налогу на прибыль.Бухгалтерский учет

Расходы на аренду земельных участков, используемых в производственной деятельности, являются расходами по обычным видам деятельности (п. п. 5, 7 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н). Указанные расходы признаются ежемесячно исходя из суммы арендной платы, причитающейся арендодателю по договору за текущий месяц, независимо от даты фактического перечисления арендной платы (п. п. 6, 6.1, 16 ПБУ 10/99). Бухгалтерские записи по принятию к учету затрат на аренду, а также по расчетам с арендодателем производятся в порядке, установленном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок. Договор аренды земельного участка, находящегося в муниципальной собственности, заключается в порядке, установленном ст. 39.6 ЗК РФ . В данной консультации затраты, связанные с заключением договора аренды земельного участка, не рассматриваются. Л.В.Гужелева

Консультационно-аналитический центр по бухгалтерскому учету и налогообложению