Кредитный брокер. Помощь кредитного брокера

Страховка в банке по кредиту как вернуть. Отказ от страховки

Статьи про кредитных мошенников

Статьи для должников. Банки кредиты должники, судебные приставы

Статьи про коллекторов. Отношения должник коллектор

Ошибки при оформлении кредита. Анкета на получение кредита

Общаясь с заемщиками по рабочим вопросам, я часто сталкиваюсь с тем, что человек изначально получить кредит мог, но наделал в процессе оформления кредита ошибок и из перспективного для банка заемщика переместился в разряд «нежелательного». Причем подобные превращения происходят сплошь и рядом.

Итак, Вам понадобилось срочно взять кредит. По какой-то причине Вы решили не подавать анкету в офисе банка, а отправить заявку на кредит онлайн . Выбрали сайт известного банка и начали отвечать на вопросы анкеты. Ответили почти на все, но пару незначительных проигнорировали или ответили некорректно. Без злого умысла, просто не поняли, что именно от Вас требуется. В итоге анкета ушла с неполными данными и, как результат, – банк отказал , оформить кредит не удалось. Повторная заявка идет во второй банк – там та же история, потом в третий – и опять отказ.

При подаче анкеты на кредит наличными в офисе оператор сам заполняет Вашу анкету и, чаще всего, сумеет правильно и доходчиво сформулировать вопрос, коряво написанный в анкете. В итоге анкета уйдет с полными данными и, скорее всего, ответ банка будет положительным и Вы получите нужный денежный заем без излишних мытарств (читайте, как правильно заполнить анкету в банке).

Также надо учитывать, что количество отказов имеет значение . В большинстве банков система автоматом откажет в кредите, если за текущий месяц у Вас было больше 4 отказов при оформлении кредита.

Получив несколько отказов, заемщик понимает, что делает что-то неправильно, и начинает искать специалиста. Такими специалистами являются кредитные брокеры.

На этом этапе часто совершаемая ошибка – попытка найти спеца, который даст 100% гарантию и при этом согласится работать за минимальный гонорар.

Точно знаю – ни один спец никогда не даст 100% гарантию получения кредита после короткого разговора по телефону. Не даст не потому, что не знает, о чем заемщика спросить, а потому, что знает – многие заемщики склонны негативную информацию «забывать», надеясь «на авось». Это, кстати, еще одна частая ошибка заемщиков – «забывать» свои негативы при общении с брокером . Брокер может не перепроверять полученную от Вас инфу и, оптимизировав анкету, отправить заемщика по своим «каналам» оформляться, но, как правило такой клиент получает отказ на скоринге, утратив возможность воспользоваться связями спеца. Иногда – последнюю возможность для себя.

В процессе оформления кредитов заемщики допускают массу ошибок. Те, что я описал, встречаются очень часто. Есть, конечно, и масса других. Рекомендации для заемщиков такие:

- Заявку на кредит нужно подавать в офисе банка.

- Негатив, вызванный большим количеством отказов, ощутимо снизится через месяц после последней заявки на кредит. И, еще лучше, после истечения месяца с последнего отказа дождаться 1-го числа. Т.е., если месяц истек 15-го марта, то подавать анкету на кредит следует с 1-го апреля.

- Если выбираете брокера, помните – помощь настоящего спеца «со связями» не может стоить дешево. Специалист не дает гарантий на основании слов незнакомых людей, например, после беседы по телефону с заемщиком.

- Врать брокеру вредно для Вас. Это Вам нужна помощь, а не ему. Если Вы что-то утаили, то брокер просто не заработает, а Вы можете остаться «у разбитого корыта».

- Если есть текущие просрочки, Вы не пройдете скоринг на потребительский кредит. Как говорится: «компьютер не пропустит». Плохо погашенный или «забытый» и невыплаченный денежный заем даже спустя 7 лет отображается в Бюро кредитных историй. У таких заемщиков единственный вариант — получить наличные деньги через товарный кредит. Звоните 8916-316-88-89.

Кредитные карты сегодня. Суть кредитной карты и получение кредитной карты

Надо сказать, что наше население, независимо от возраста, не очень жалует «пластик». Связанно это с вполне обоснованным недоверием к банкам. Почти каждый житель нашей страны или кто-то из его близких знакомых попадал в неприятную ситуацию, связанную с этими учреждениями. У некоторых чудесным образом со счета пропадали деньги и приходилось тратить время и нервы на то, чтобы доказать банку, что к списанию со счета хозяин денег не имеет отношения. И не всегда получалось доказать это. У кого-то банкомат «зажевывал» в самый неподходящий момент купюры и опять-таки надо было не заниматься своими делами, а звонить в службу поддержки и что-то там доказывать, после чего возврат денег если и происходил, то не сразу, а в течение 2-3 недель. И, естественно, никаких компенсаций за трудности, созданные банкоматом, держатель пластиковой карты от банка не получал. Типа, скажи спасибо, что тобой вообще занимались и деньги тебе вернули.

Ну и, конечно, все мы сталкивались с ситуацией, когда, подойдя с полной тележкой к кассе, выясняли, что магазин из-за сбоя процессинга именно сегодня не принимает этот кусок пластмассы – и извольте раскошелиться наличными. Если они отсутствуют, то вон стоит (причем, как правило, не Вашего банка) банкомат – снимайте налик и платите. И снимаем, попадая на проценты за снятие в чужом аппарате, и идем домой с испорченным настроением.

В общем, неприязнь к данному продукту у наших граждан вполне объяснима и понятна. И поэтому, несмотря на засилье рекламы о кэш бэках и прочих программах лояльности, большинство тех, кто так или иначе насильно привязан к этому чуду цивилизации – пенсионеры, бюджетники, зарплатники и многие другие – предпочитают при первой возможности снимать с карт деньги и пользоваться при расчетах ими. Так безопаснее, проще и дешевле.

Но, поскольку банковские карты неизбежное зло, нужно понимать, какие карты бывают и тонкости владения ими. Ведь банковские карты стали неотъемлемой частью жизни современного человека, на них перечисляется зарплата, стипендия, кредитный продукт, льготы от государства. Карта является личным ключом к банковскому счету, на котором хранятся деньги. Вопреки распространенному заблуждению, правом собственности на карту обладает не ее держатель, а выпустивший ее банк.

Виды банковских карт

Наиболее популярные платежные системы:

- Master Card

- American Express

- Union Pay.

Этими системами пользуется 98% населения страны. Около половины всех выпущенных карт относятся к категории кредитных.

Кредитные карты

Кредитной называется карта, на которую банк переводит заемщику одобренную сумму кредита. Владелец такой карты может пользоваться не принадлежащими ему деньгами в пределах определенного лимита. Как правило, чем лучше кредитная история у человека, тем больший лимит ему доступен.

Лица, желающие получить кредитные банковские карты в Москве, обязаны подтвердить официальный ежемесячный доход не ниже 15 000 рублей, в регионах – 10 000 рублей. Вначале новому заемщику выдается карта с минимальным лимитом, через определенный срок он увеличивается, если человек соблюдает взятые на себя обязанности и возвращает деньги в срок. Период увеличения лимита в разных банках отличается, он составляет от 3 месяцев до одного года.

Проценты по кредитным картам начисляются на сумму задолженности с даты ее возникновения. Но кредитные карты без процентов – это реальность. Если вы полностью погасите задолженность до окончания расчетного периода, проценты не будут начислены. В среднем расчетный период составляет 20-50 календарных дней. Если вы расчетливы и экономны, то сможете вообще не платить процентов за пользование кредитом.

Дебетовые карты

Для управления собственными средствами клиента банка, размещенными на его расчетном счете, служат дебетовые карты. К одному счету может быть привязана одна главная карта и несколько дополнительных, которые, например, можно передать в распоряжение членов семьи.

Чем выше статус карты, тем дороже ее обслуживание, поэтому при выборе следует учитывать свои финансовые потребности и возможности.

Кредитный скоринг, проверка заемщика, кредитный андеррайтинг

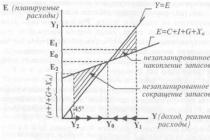

Андеррайтинг в кредитовании – это оценка банком рисков предоставления кредита заемщику. У каждого банка своя система андеррайтинга, но чаще всего она складывается из оценки трех составляющих – дохода заемщика, его кредитной истории и обеспечения по кредиту.

После проведения оценки банк выдает кредит или отказывает в выдаче кредита. Причем выдать кредит банк может не на тех условиях, которые запрашивал заемщик – дать меньшую сумму или запросить больший кредитный процент. Что же представляет собой андеррайтинг и что влияет на его результаты? Андеррайтинг бывает автоматическим (скоринг) и индивидуальным.

Скоринг – что это такое и как работает

Скоринг или скоринговая система – это экспресс-оценка платежеспособности заемщика, которая занимает от 5 минут. Название происходит от английского слова «score» – зарабатывание/ подсчет очков в игре или где-то еще. Скоринговую проверку используют при кредитовании на небольшие суммы – например, при потребительском кредитовании, экспресс кредитовании, товарном кредите. Сотрудник банка заносит информацию о заемщике в специальную скоринговую программу и получает скоринговый балл, на основе которого принимается решение по кредиту.

Скоринговая система – это компьютерная программа, использующая статистические и математические алгоритмы обработки информации о заемщике. Обычно учитываются все виды скоринга – заявочный, поведенческий и оценка мошенничества.

Заявочный скоринг – оценка данных, предоставленных в заявке на кредит. Это обычно вопросник или анкета банка, и за каждый ответ система дает балл. Какие же вопросы наиболее существенны?

Один из самых важных факторов – материальное положение заемщика . Есть ли у него имущество в собственности (квартира, дача, автомобиль и т.д.), каков размер подтвержденного дохода и опыт работы, есть ли родственники на иждивении.

Важен возраст заемщика . Людям до 30 лет и пенсионерам кредиты дают с меньшей охотой, чем людям среднего возраста. При этом женщинам и семейным парам с детьми часто дают займы охотнее, т.к., по статистике, они аккуратнее погашают кредиты.

Если потенциальный заемщик лично пришел в кредитную организацию , сотрудник банка дополняет кредитную анкету своими личными впечатлениями. Учитываются адекватность поведения, внешний вид (одежда, опрятность), наличие дорогих техники и часов при себе, связность речи и то, вызывает ли клиент доверие – нет ли явных признаков того, что он врет.

Кроме этих факторов, банк проверяет достоверность предоставленных клиентом данных – легальность паспорта, существование адреса проживания, иногда осуществляет звонок на работу.

Поведенческий скоринг учитывает кредитную историю (КИ) и кредитный рейтинг человека . Они зависят от того, какие кредиты в прошлом он брал и как их выплачивал, а также текущей кредитной нагрузки – закредитованности клиента, т.е. имеющихся в данный момент кредитов, их размера и регулярности выплат. КИ хранится в Бюро кредитных историй (БКИ).

Кредитная организация обязательно оценивает потенциальное мошенничество – старается отсеять заведомо недобросовестных заемщиков, которые и не планируют выплачивать кредит. Не стоит путать такие ситуации с вынужденными неплатежами, связанными с потерей работы, несчастными случаями и т.д. – в этих случаях банки обычно идут навстречу заемщикам и стараются смягчить условия выплаты кредита (сдвигают дату выплаты, растягивают кредит на больший срок и т.д).

Полученный в результате оценки скоринговый балл

дает основание банку отказать в получении кредита или рассматривать заявку дальше. У каждой кредитной организации есть профиль «хорошего» заемщика – и именно его стараются вычленить, прогоняя через скоринг большую массу потенциальных клиентов и автоматически отсеивая потенциально «невозвратные» кредиты. При этом современные скоринговые системы самообучающиеся – они оценивают выданные кредиты, стараются выделить одинаковые черты у неплательщиков и в соответствие с этим дорабатывают схемы выставления баллов.

Андеррайтинг кредита – что это такое и что он учитывает

Андеррайтинг – оценка заемщика при кредитовании на крупные суммы, в т.ч. в автокредитовании и ипотеке. Рассмотрение кредитной заявки занимает в этом случае до 10 дней. Кредитную оценку тщательно производят сразу несколько служб банка: кредитная, юридическая, служба безопасности банка. Фактически они оценивают клиента по тем же скоринговым принципам, но используя человеческий ресурс, т.е. намного тщательнее.

Хотите получить кредит в Москве без предоплаты? Мы поможем! Звоните 8916-316-88-89

Рефинансирование кредита и реструктуризация кредита

Если обстоятельства сложились так, что заемщик не может в полной мере выполнять взятые на себя обязательства перед банком, на помощь приходит услуга реструктуризация кредита. Суть ее заключается в том, что условия кредитного договора подлежат пересмотру. После процедуры срок займа увеличивается, а ежемесячный платеж становится меньше.

Реструктуризации возможно подвергнуть кредит, взятый на любые цели. Однако услуга доступна не каждому клиенту, а только обладающим безупречной кредитной историей и наличием официальной работы. Если банк отказал в данной услуге, то можно прибегнуть к рефинансированию в других банках.

Выбрав этот вариант, вы получаете новый кредит на более выгодных условиях (процентная ставка ниже, срок кредитования больше) уже в другом банке и используете его на оплату первого. Соответственно, ежемесячный платеж и общая переплата становятся ниже. Не все банки предлагают данную услугу, однако некоторые, наоборот, привлекают этим предложением клиентов. Провести подобное рефинансирование в Москве проще, чем в другом городе.

Профессия судебных приставов изначально не вызывает положительных эмоций у населения, а когда еще дело касается своего кровно нажитого, то и подавно. Но есть некоторая часть неплательщиков, которая считает, что им незачем бояться судебных приставов, так как они ничего не могут у них изъять по причине отсутствия оного. На что могут посягать судебные приставы и насколько они грозные, попытаемся разобраться в...

В наше время при помощи интернета, возможно сделать очень много. Можно купить товар, оплатить платежи и налоги, заказать услугу. Можно даже через интернет получить кредит. Так что же такое онлайн-кредитование? Онлайн-кредитование – это быстрый и простой способ получить деньги. Положительный момент - это быстрота. Отсутствует необходимость сбора множества документов, не надо подтверждать свой доход, не требуется много времени, чтобы ваша...

В середине 19 века в России стали появляться первые кредитные союзы – общества, предоставляющие своим членам кредит на очень выгодных условиях и принимающие вклады своих участников. В последнее время кредитных союзов становится всё больше (причём как в России, так и в мире в целом), поэтому людям, желающим взять кредит, совершенно необходимо знать, что же такое кредитные союзы и как они...

В быстроразвивающейся экономической ситуации осуществлять долговременные прогнозы достаточно трудно. Помимо этого, тяжело предугадать все изменения, касающиеся долгосрочного кредитования. Поэтому часто мы можем наблюдать, как заёмщики превращаются в должников.

Аннуитетный платеж – распространённый вариант ежемесячного платежа по кредиту, когда его объем остается постоянным. Во время аннуитетной схемы погашения задолженности согласно кредиту, величина ежемесячного платежа остается непрерывной на протяжении всего времени кредитования. В данном случае оплата складывается из 2-х элементов, где первая состоит в ликвидации процентов за использование кредита (процентов по кредиту), а другая в ликвидации обязанности (тела самого кредита).

Не стоит вдаваться в подробности и называть все преимущества пластиковых карт. Это неоценимый вклад в цивилизованный мир. Пользу от таких карт прочувствовали даже пенсионеры, которые так легко и просто получают свои пенсии на счет. Однако каким же образом можно экономить кредитные деньги?

Казалось бы, все просто и понятно - хочешь кредит, иди и бери его. Однако не все безоблачно, как на первый взгляд представляется. Перед тем, как получить свои заветные деньги на учебу, лечение, покупку мебели или техники, банк обязательно будет рассматривать заявку на получение таких денежных средств. Каждый банк имеет свою рисковую политику, которая отражается в системе скоринга. У какого-то банка...

Заключительная публикация мини-цикла «Как не платить кредит», в ней рассмотрим более тщательно, на какое имущество может наложить арест служба судебных приставов. Данный вопрос очень актуален, ведь зачастую у должников забирают то, что по закону обязаны оставить. Ранее мы писали о самом процессе конфискации и наложения ареста на имущество, как там отстоять свои права, обязательно прочитайте данный материал.

Банки и банковские деньги никогда не дают покоя мошенникам и аферистам.

Объявления на остановках, столбах и т.д.

Объявления с текстами «кредиты за час», «кредиты безработным», «наличные деньги за 10 минут» в последнее время буквально усыпали все остановки и фонарные столбы крупных городов.

Кредит на автомобиль с пробегом

Автокредиты уже давно всем известны и пользуются огромной популярностью в обществе.

Смогут ли микрофинансисты составить конкуренцию банкам?

Микрофинансовые организации, которые выдают небольшие займы по высоким ставкам населению, уже достаточно давно стали полноправными участниками рынка кредитования.

Сколько всего кредитов можно взять?

По данным специалистов, буквально за несколько последних лет доля заемщиков значительно увеличилась.

Можно ли отказаться от уже взятого кредита?

Часто в нашей жизни различные неожиданные обстоятельства заставляют граждан отказаться от взятого ими кредита и разговаривать с банком уже после подписания договора и даже после выдачи денежных средств.

Необычные случаи в банках

Банки – это места, где только за один день проходит более 100 человек.

Виды кредитных историй

Кредитная история – это важная составляющая каждого заемщика.

Что россияне не знают о кредитных историях?

Кредитная история есть у каждого человека, который хотя бы один раз брал деньги у банка взаймы.

Основные моменты договора по кредитам

Краткая история возникновения договора по кредитам.

В какой валюте лучше брать кредит?

Как обстоит дело с валютой на сегодняшний день? Современные граждане с уверенностью пользуются рублями.

Получение кредита с плохой кредитной историей

Наши клиенты часто спрашивают у нас один и тот же вопрос: можно ли взять кредит с негативными отметками в кредитной истории? В данной статье мы подробно расскажем, что такое кредитная история, как она работает и что делать, если вы попали в черный список.

Как подправить свою репутацию перед банком?

Вам постоянно отказывают в кредите? Вам не дают большие суммы? Вам не дают длительных кредитов? Кредиты выдаются на крайне невыгодных условиях? Возможно, здесь виновата кредитная история, которая есть у каждого человека, даже если он никогда не пользовался услугами банка.

Как разделить кредиты при разводе?

Семейная жизнь зачастую не является вечной.

Функции и особенности кредитования в России

Кредитование – это одна из основных форм финансового взаимодействия между субъектами.

Современные россияне уже давно оценили все прелести кредитов, которые можно взять в любое время, практически в любой сумме, на любые сроки и с минимальными процентными ставками.

Срочные кредиты безналичными

Срочно понадобились деньги в кредит безналичными? Думаете, где их можно выгодно получить? Об этом в данной статье.

Кредит в иностранном банке

Кредит в иностранном банке в последнее время приобретает все большую популярность у российских граждан, даже несмотря на то, что в условиях жесткой конкуренции многие российские банки поддерживают минимальные процентные ставки.

Кредит в иностранной валюте

Многие люди в последнее время предпочитают брать кредит в иностранной валюте.

Кредит как инвестиция в будущее

Сегодня кредит доступен большим слоям населения.

Кредит без процентов

Многие считают, что кредита без процентов не существует, однако они очень глубоко ошибаются.

Консолидация задолженностей

Сегодня у множества людей есть неоплаченные кредиты.

Помощь в получении кредита «ФинансКредит»

Брокерское агентство «ФинансКредит» оказывает помощь в получении кредита и предоставляет профессиональные консультации по вопросам кредитования юридических и физических лиц, а также субъектов предпринимательской деятельности.

Инвестиционное кредитование

Инвестиционное кредитование быстро набирает популярность в России.

Кредит иностранным гражданам - Кредитный Брокер «ФинансКредит»

Большинство иностранцев, которые проживают в России, волнует один вопрос: возможно ли им получитькредит наличными на территории этого государства? Заемщиком в российских банках может быть любое физическое или юридическое лицо, которое способно подтвердить собственную платежеспособность.

Кредит несовершеннолетним

Многие считают, что кредит несовершеннолетним не выдается, однако это ошибка.

Кредит пенсионерам

В нашей стране пенсионеры также часто желают взять денежные средства в кредит.

История кредитования

Желания и потребности у людей были всегда: Античный Рим и Греция.

Микрозаймы

Современная жизнь – это постоянный стремительный поток различных неожиданностей и ситуаций, когда часто и очень срочно может понадобиться определенная сумма денег.

За что штрафуют банкиров?

А сколько банку должен ты?

Или сколько каждый без исключения россиянин должен банкам? Возможные проблемы российских заемщиков.

Меры приставов против должников

Судебные приставы работают достаточно эффективно в силу своих возможностей, однако данная эффективность мало видна, так как законодательство накладывает множество ограничений на работу судебных приставов, основные из них: Взыскание долгов силой.

Почему сразу не подают в суд на должников?

Часто должники по кредитам сами упрашивают банки и кредитные организации, чтобы те подали на них в суд.

Ипотечные кредитыКредит на строительство дома

Собственный дом за городом намного удобнее душной и тесной квартиры, особенно, когда речь идет о большой семье.

Страхование ипотечных кредитов

Ипотечное кредитование в России сегодня очень востребовано.

Ипотечные кредиты молодым

Потребность в жилье совершенно не зависит от возраста.

Как купить гараж в ипотеку?

В последние годы ипотечное кредитование стало очень популярным среди россиян.

Почему ипотеку нельзя брать на потребительские нужды?

Многие современные заемщики хотят оформить ипотечные кредиты не на покупку жилья, а на другие цели, например: Покупка автомобиля.

Рост спроса на ипотеку

Как отмечают многие банкиры, после длительного летнего затишья каждой осенью начинает заметно оживать интерес людей к ипотеке.

Стоит ли брать ипотеку?

Безусловно, кто бы что ни говорил, ипотека – это огромный груз на шее, который может висеть на протяжение целых 20-30 лет.

Ипотека действительно в целом положительно сказывается на людях, несмотря на то, что надолго загоняет их «в долговые ямы».

Ипотека на коммерческую недвижимость

Кредитные картыКредитные карты и возможные ловушки

Просто и легко пользоваться кредиткой.

Как получить кредитную карту?

Желаете приобрести кредитку? Столкнулись с этим в первый раз и мало представляете всю эту процедуру? Не знаете, какие нужны документы? Все подробности в данной статье.

Кредитные карты и их виды

Что такое кредитная карта? Это особый банковский продукт в виде пластиковой карты, предназначенной либо для безналичных расчетов, либо для снятия наличных денежных средств в банкоматах.

Как заблокировать кредитную карту?

Вам нужно заблокировать кредитную карту? Срочно? Это возможно в каждом банке! В каких ситуациях необходима блокировка карты? Ситуации могут быть любые, следует рассмотреть наиболее распространенные среди них: Кредитная карта была утеряна, и найти ее больше невозможно.

Кредитные карты для покупок в зарубежных интернет-магазинах

Интернет-магазины в последнее время начали пользоваться у россиян огромным спросом! Сегодня в интернете можно купить абсолютно все, а товар доставлять из любой точки планеты! Что чаще всего россияне покупают в зарубежных интернет-магазинах? Цифровая техника, которая всегда новая и эксклюзивная.

Как увеличить лимит на кредитной карте?

Вопрос риторический, но ответ на него все-таки есть.

Недостатки кредитных карт и возможные проблемы

В данной статье речь не пойдет о том, что кредитные карты – это плохо.

Кредит на кредитной карте

Кредитные карты имеют массу преимуществ: Всегда денежные средства под рукой Возможность купить любую понравившуюся вещь.

Преимущества использования кредитной карты

В последнее время все более востребованным и популярным продуктом кредитования становятсякредитные карты.

Кредитные карты – удобство, выгода, эффективность!

Кредитная карта сегодня считается самым удобным способом хранить деньги.

Что лучше - кредиты наличными или кредитная карта

И кредиты наличными и кредитные карты имеют одинаковые права на существование в современном мире.

Что лучше кредитная карта или потребительский кредит

Что выбрать: кредит наличными или кредитную карту? Оба данных банковских продукта очень похожи и в то же время имеют существенные различия.

Как избавиться от невыгодной кредитной карты?

Слишком высокие процентные ставки.

Кредиты для БизнесаКредиты для бизнеса. Покупка готового бизнеса.

Кредиты для бизнеса. Ипотека на коммерческую недвижимость

Ипотека на коммерческую недвижимость – это особый вид кредитов для бизнеса, который очень похож по своему механизму на обычную жилищную ипотеку.

Кредиты для бизнеса и бизнес-план

Почему юридическим и физическим лицам интересно, как правильно составить бизнес-план, чтобы получить кредит? Потому что данный документ значительно увеличивает шансы на получение денежных средств в долг.

Инвестиционное кредитование для бизнеса

Каждый человек хотя бы раз слышал про инвестиции, но не все задумывались о том, зачем надо вкладывать собственные деньги, и как они используются.

Кредиты для покупки готового бизнеса

Казалось бы, готовый действующий бизнес – это что-то материальное, что можно оценить, потрогать, пересчитать.

Тендерные кредиты для бизнеса

Тендерные кредиты для бизнеса дают возможность предпринимателям активно участвовать в открытых или закрытых аукционах по размещению государственных или муниципальных заказов и не только.

Займы малому бизнесу. На что обращается внимание?

Представители малого бизнеса достаточно часто жалуются на то, что взять кредит в банке им всегда сложно.

Кредит для бизнеса без залога

Кредит для бизнеса без залога, несмотря на свою некоторую невыгодность, является самым популярным кредитным продуктом для бизнесменов.

Кредитование малого и среднего бизнеса

Кредитование малого и среднего бизнеса – это популярная услуга, предоставляемая современными банками и кредитными организациями.

Кредит на исполнение госконтракта

Кредит на исполнение госконтракта является очень популярным банковским предложением на сегодня.

Кредит индивидуальным предпринимателям

Кредитование индивидуальных предпринимателей в России относится во всех финансовых организациях к сфере малого бизнеса.

Бизнес кредиты под обеспечение и под низкие проценты

Вы уже давно и долго планировали открыть свой бизнес, тщательно готовились к старту, но в определенный момент обнаружили, что денежных средств вам не хватает? Что делать в такой ситуации? Отказываться от своей мечты? Ни в коем случае нельзя разочаровываться, а уж тем более отказываться от идеи открыть собственный бизнес! В данной ситуации можно легко воспользоваться бизнес кредитом под обеспечение с низкими процентными ставками.

Пример взятия бизнес кредита из жизни

Про бизнес кредиты пишут многие: Расписываются их преимущества.

Где взять финансы для малого бизнеса?

Сегодня открыть малое предприятие не составляет труда.

Кредиты наличнымиГде лучше взять кредит наличными?

Решив взять кредит в банке, многие задаются вопросом, где это лучше сделать? Ответ на этот вопрос на первый взгляд кажется не слишком сложным, но, на деле, всё оказывается далеко не так просто.

Как подобрать кредит наличными?

Не желаете оформить кредит со ставкой в 90% годовых? Наверняка нет.

Кредит наличными - условия банков

Самый доступный займ современности – это кредит наличными.

Кредит наличными под маленький процент

Решив взять в банке кредит, наверняка, каждый из нас желает найти наиболее выгодное предложение, с минимальной процентной ставкой и лояльными условиями возврата.

Как получить кредит наличными?

Кредит наличными – это определённая сумма денег, которую заёмщик получает в банке на потребительские цели.

Как взять кредит наличными без поручителей?

С необходимостью раздобыть более-менее крупную сумму денег в срочном порядке периодически сталкивается каждый из нас.

Где взять выгодный кредит наличными?

Плох тот заемщик, который не мечтает о выгодном кредите.

Кредит наличными и микрокредит - в чём разница и что лучше?

Слышали ли Вы когда-нибудь про ставку кредита, равную 365% в год? При обращении в банк за маленькой суммой денег можно получить именно такую ставку.

Получить кредит наличными, оформив заявку онлайн – как это возможно?

В определённый момент времени любой из нас может попасть в ситуацию, когда деньги нужны очень срочно, а их просто нет.

Кредит наличными для студентов

Жизнь современного человека устроена так, что именно в молодом возрасте у него возникает наибольшее количество потребностей и каждое из них требует денежных затрат.

Кредиты наличными без кредитной истории

Как бы кто не ругал кредиты, но жизнь современного человека без них не представляется возможной.

Кредит наличными без трудоустройства

Следуя законам Российской Федерации, можно отметить, что человек, который не имеет официального места работы, считается безработным.

Выгодный кредит наличными в Москве

Наверное, в современном мире не найдется человека, который хоть раз в жизни не сталкивался с проблемами, решение которых требует финансовых затрат.

Доступные кредиты наличными

В нашей жизни нередки ситуации, когда деньги нужны были еще вчера, а вот одолжить их попросту не у кого, так как друзья, родственники и знакомые находится не в лучшем финансовом положении.

Кредит наличными юридическим лицам

Абсолютно каждое предприятие стремится успешно развиваться, тем самым увеличивая свою продуктивную деятельность.

Потребительские кредиты наличными - цена и поручители

Потребительский кредит наличными: Почему так дорого и почему необходимы часто поручители? Про общие условия кредитования наличными написано на любых банковских или брокерских сайтах.

Кредиты наличными и тарифы

При изучении договоров банковского кредитования наличными — самое важное для всех содержится, конечно же, в части главного кредитного соглашения.

Кредиты наличными с плохой кредитной историей

Кредитная история – это особая информация о человеке, который брал кредиты.

Нюансы оформления срочных кредитов

Кредиты наличными в день обращения — очень популярная услуга в банках, однако самая невыгодная для клиентов.

Кредит наличными под минимальный процент

На сегодня предоставление потребительских кредитов — крайне популярное и выгодное занятие.

Кредит наличными в день обращения

В жизни часто случаются ситуации, когда нужны срочно деньги, а ждать одобрения в банке просто нет времени, друзья и родственники также не могут одолжить нужной суммы.

Кредит наличными без залога и поручителей

Почти каждый из нас хотя бы раз сталкивался с ситуацией, когда деньги нужны именно сейчас, в данный момент времени, но всегда либо собственных сбережений не хватает, либо возможности знакомых и родственников не позволяют найти нужной суммы денежных средств.

Срочные кредиты наличными

Понадобились деньги и очень срочно? Речь идет о наличных денежных средствах? Думаете, где их взять? В этой статей будут рассмотрены способы не только получения денег, но и способы получить эти деньги: Быстро.

Как получить кредит наличными в кратчайшие сроки?

Существует множество идей, которые можно реализовать в кредит.

Кредит наличными - стоит ли брать?

Огромное количество кредитных учреждений готово на самых различных условиях предложить потребителю кредит наличными.

Особенности кредитов наличными

С точки зрения целевого использования, существует множество разновидностей кредитов.

Кредиты под залогОнлайн кредитование под залог

Редко кто в современной жизни ни разу не брал кредиты, ведь практически все в современном мире давно уже привыкли жить в долг.

Кредит под залог недвижимости – нюансы

Практически все современные банки готовы выдать крупные кредиты лишь при наличии у потенциальных заемщиков возможности подтвердить свои доходы и платежеспособность.

Кредиты под залог драгоценных металлов

Данный вид займа относится к залоговому кредитованию с высокой степенью ликвидности, а, следовательно, условия по кредиту будут самыми лучшими.

Кредит под залог недвижимости – рискуйте с умом

В наше время взять кредит под залог недвижимости – не проблема.

Кредит с залогом - плюсы, минусы и риски

Кредит с залогом (обеспечением) популярен как в России, так и во всем мире, так как максимально снижает риски банка, а банк, ввиду этого, выдает кредит на более выгодных условиях.

Потребительские кредитыВзять кредит без первоначального взноса

При получении большой суммы денег в кредит, одним из обязательных условий очень часто является первоначальный взнос.

Какой лучше взять кредит

Современная система кредитования довольно сложна, разобраться во всех тонкостях и нюансах простому обывателю зачастую совсем непросто.

Как получить потребительский кредит в ВТБ 24

ВТБ-24 на сегодняшний день является одним из крупнейших банков России, специализирующимся на обслуживании частных лиц и индивидуальных предпринимателей.

Потребительский кредит в Сбербанке

Одним из самых востребованных продуктов Сберегательного Банка России является потребительский кредит.

В каком банке лучше взять потребительский кредит?

Любой, желающий получить кредит, человек, наверняка, хочет взять его на самых выгодных условиях.

Погашение потребительского кредита

Погашение потребительского кредита представляет собой возврат суммы денег, занятой у банка на оговоренное кредитным договором время, а также оплату процентов, начисленных за её пользование.

Получение потребительского кредита

Получение потребительского кредита является весьма ответственным решением, принимая которое, заёмщик должен реально оценить нагрузку, возлагаемую на свои плечи, а также решить такие вопросы, как: сумма кредита; срок кредитования; в какое учреждение обратиться за кредитом.

Перекредитование потребительских кредитов

Очень часто случается так, что, только заёмщик оформил потребительский кредит и уже начал выплачивать по нему проценты, как появляется другой банк, предлагающий более выгодные условия кредитования.

Получить потребительский кредит за один день без НДФЛ

Взять потребительский кредит в банках Москвы и Санкт-Петербурга на выгодных условиях и под низкий процент! Целевой или нецелевой займ на любые Ваши потребности и без ограничений по сроку.

Причины отказа в потребительском кредите

Пообщавшись с друзьями и знакомыми, можно услышать десятки историй о том, как взявпотребительский кредит, люди уезжали в долгожданный отпуск, приобретали товары без необходимости копить необходимую сумму… Все эти истории сладко льются из уст тех, кому одобрили кредит наличными.

Самые распространенные цели потребительских кредитов

На каждом углу мы все чаще слышим: «Потребительские кредиты! Берите Потребительские кредиты!».

Потребительский кредит в отличии от бизнес-кредита

Количество предложений банковских услуг растет с каждым днем.

Потребительский кредит – кабала или реальная помощь?

В настоящее время невозможно представить человека, которому не нужны были бы деньги.

Виды потребительских кредитов

Видов потребительских кредитов достаточно много.

Что полезно знать о потребительском кредите?

Статистика современной России показывает, что в банки чаще всего обращаются за потребительскими кредитами.

Перекредитование (рефинансирование) потребительских кредитов

Потребительские кредиты весьма популярны.

Из чего складывается процентная ставка по кредиту?

Процентная ставка потребительского кредита зависит от множества факторов.

Страхование потребительских кредитов

В последние годы отношения между страховыми компаниями и кредитными организациями активизируются.

Выгода потребительских кредитов

Сегодня одна из основных функций банков – выдача потребительских кредитов.

Консолидация потребительских кредитов

В России уже привыкли жить взаймы.

Как сделать покупку в кредит?

множество вещей, которые давно хотели приобрести, но никак не могли скопить на это денег.

Как правильно заполнить анкету на получение потребительского кредита?

В современном мире имеется множество различных видов кредита, и все они пользуются популярностью.

Потенциальные опасности потребительских кредитов и основные проблемы потребителей

Потребительский кредит – достаточно обширное понятие.

21.03.2019, 09:00

Для держателей дебетовых и кредитных карт « кэшбэк » - это отличный способ не просто сэкономить личные средства, но и заработать. А вот выгода торговых точек и сервисных компаний на первый взгляд кажется сомнительной. Ведь они выплачивают комиссию банку. Неужели бизнес работает себе в убыток?

Что такое «кэшбэк», и как он действует?

« Кэшбэк » - это один из видов банковских программ лояльности. Суть его очень проста: определённая часть от потраченной клиентом на покупку или услугу суммы денежных средств возвращается обратно на счёт.

Программа « кэшбэка » объединяет три стороны: банк, его клиента, а также торговое или сервисное предприятие. При оплате платёжной картой услуги или товара определённый процент от суммы транзакции или фиксированная ставка возвращается на счет клиенту. Как правило, у российских банков этот процент в среднем составляет 1-10%.

Часто « кэшбэк » сравнивают со скидкой, однако, принципы работы у них разные. Снижение стоимости товара по скидке известно клиенту ещё до покупки. А вот « кэшбэк » возвращается только после оплаты. Кроме того, получить возврат части денег можно и при покупке товара со скидкой. Суть « кэшбэка » в том, что возврат средств рассчитывается от суммы транзакции, а не стоимости товара или услуги.

«Кэшбэк»-сервисы и программы лояльности банков

« Кэшбэк »-сервис помогает банку стимулировать клиента оплачивать товары и услуги с помощью платёжных карт, что увеличивает общий объем транзакций. Кроме того, финансовые учреждения получают и комиссию от торговых и сервисных предприятий - партнеров « кэшбэк »-программы.

Чем «кэшбэк» выгоден покупателю или потребителю сервиса

Клиенту банка, как участнику « кэшбэк »-программы, такой сервис позволяет существенно экономить средства, расходуемые на покупки или оплату услуг. Они возвращаются на счёт в виде денег или особых бонусов, которые можно потратить, например, при покупке топлива на АЗС или авиабилетов.

Российские банки предлагают « кэшбэк »-сервис как для дебетовых, так и для кредитных карт. Чтобы рассчитать «кэшбэк» , можно использовать специальные онлайн-калькуляторы на сайтах банка. Они не просто высчитывают процент от потраченной суммы, но и учитывают категории торговых или сервисных точек, годовые или разовые бонусы.

Чем «кэшбэк» выгоден владельцу торговой точки или сервиса

Участие в « кэшбэк »-программе в качестве партнера банка помогает торговым и сервисным точкам удержать существующих покупателей и расширить клиентскую базу. Это происходит за счёт привлечения мотивированных, заинтересованных клиентов. За это предприятия-партнёры делятся с банками частью прибыли.

Как предпринимателю стать участником программы «кэшбэк»-сервиса

Торговая площадка или сервисное учреждение может стать членом партнёрской сети банка, предлагающего своим клиентам « кэшбэк »-программу. Для этого необходимо обратиться в отдел обслуживания корпоративных клиентов своего банка для заключения договора.

Итак, « кэшбэк » - это один из видов бонусных программ. Он выгоден не только потребителю и банку, но и бизнесу, для которого представляет собой удобный маркетинговый инструмент.

28.01.2019, 02:40

Почти все кредитные учреждения страны выпускают кредитные карточки. Для пользователей это очень выгодный кредитный продукт. Есть льготный период, низкие проценты, бонусы, действие в разных точках мира - все это ключевые преимущества кредитки. Однако не все пользователи расхваливают продукт. Часто можно слышать от владельцев кредитной карточки, что у них внезапно образовалась задолженность. При этом суммы довольно маленькие. Редко когда человек жалуется, что у него внезапно образовалось свыше 1000 рублей долга при том, что он внимательно следил за расходами. Обычно суммы колеблются от 100 до 600 рублей.

Откуда берутся скрытые расходы?

Люди, которые внимательно следят за расходами по кредитной карточке, обычно не сталкиваются с проблемной ситуацией. То есть они сверяют результаты всех операций, используя СМС-коды от банков, чеки и другие средства. Но система не всегда информирует клиента о списании денежных средств с карточки. Есть такие операции, которые трудно проследить. Речь идет о скрытых расходах, которые и являются виновниками образования тех самых мелких задолженностей по кредитке. Давайте рассмотрим пять наиболее популярных случаев:

- Снятие процентов каждый месяц за пользование кредиткой. Почему-то, учитывая расходы по карточке, человек забывает об этом.

- Плата за конвертацию при операциях в иностранной валюте. Например, человек платит кредиткой, будучи в поездке в зарубежную страну.

- Плата за информирование системой посредством СМС. Это платная услуга, не забывайте.

- Небольшие комиссии за отдельные операции. Такие транзакции система не учитывает, и СМС-оповещение не отправляется.

- Штрафы, если гражданин просрочил очередной платеж.

Если четыре пункта как-то можно проследить, то вот один из них представляет особую сложность. Речь идет о пункте 2. Давайте приведем пример. Владелец кредитной карточки совершил бронь гостиницы за рубежом. Списание денег происходит не сразу, нужно какое-то время. При этом у банка, выпустившего кредитку, есть свой курс конвертации. И здесь есть наиболее важный нюанс: списание проводится по курсу не в момент брони услуг отеля, а когда, собственно, происходит списание. При этом разница видна только спустя какое-то время. Допустим, человек заплатил за услуги гостиницы 10 тысяч рублей, а затем он видит, что списано 10 800 рублей. Конечно, человек сможет обратиться в банк и спросить, по какой причине есть такие скрытые расходы. Но сотрудники некоторых финансовых учреждений в таких случаях начинают ссылаться на какие-то внутренние правила и политику конфиденциальности.

В случае с четырьмя другими пунктами все проще - нужно просто контролировать денежные средства на карточке постоянно. В помощь личный кабинет. Не следует доверять одним только СМС-сообщениям. Мало того, что система не информирует о некоторых операциях, так еще может произойти технический сбой. Поэтому совет: систематически контролируйте расход средств на кредитке.

20.01.2019, 12:50

На банковскую карточку могут накладывать арест. В данной неприятной ситуации с «пластика» списываются денежные средства. Причем порой это делается без уведомления владельца карточки. В данном случае гражданину необходимо знать, как правильно действовать. Сразу бежать в суд не нужно, так как данная инстанция и принимает решение об аресте. Владельцу «пластика» необходимо сначала разобраться, как и почему произошло списывание, и что именно послужило поводом для ареста. Зачастую возникают ситуации, когда банк действует неправомерно. И владелец карточки имеет полное право подать в суд.

Что делать гражданину?

Самый первый шаг - обратиться в банк. Сотрудник финансового учреждения должен предоставить сведения, по какому именно документу наложен арест. Бывает, что обычный звонок не помогает, и специалист дает вежливый отказ. Тогда владелец карточки должен написать письменное заявление.

Второй шаг - выяснить, было ли послано уведомление о списывании денежных средств. Ведь если человек является должником, и вынесено проставление о принудительном списании денежных средств с карточки, то должно быть отправлено уведомление. В нем, в частности, говорится о том, что у должника есть пять дней, чтобы добровольно рассчитаться с задолженностью. Если этого не происходит, то, согласно решению суда, списываются денежные средства с «пластика».

Что может служить основанием для ареста?

Здесь нужно понимать, что банк действует в полном соответствии с законодательством. Он имеет право списать деньги, если гражданин является должником. Основания для ареста бывают разные. Например, владелец карточки имеет задолженность в кредитном учреждении. Причем необязательно в той организации, которая выпустила «пластик». Речь может идти, например, о МФО. Поводом для ареста карточки могут послужить и долги коммунальным службам, ГАИ, какие-то налоговое обязательства и тому подобное.

Существующие особенности

Большинство граждан покорно соглашаются с решением суда, что, в общем-то, логично. Но люди, смыслящие в тонкостях юриспруденции, знают, что некоторые моменты можно оспорить. Вот нюансы, которые следуют знать каждому держателю банковской карточки:

- Если «пластик» является зарплатным, то нельзя списывать более половины полученного гражданином дохода. 50 процентов - максимальная сумма, которую можно списать после вынесения постановления об аресте карточки.

- Имеются определенные категории доходов, с которых нельзя списывать деньги в счет погашения задолженности. К ним относятся алименты, различные социальные выплаты, в том числе по материнскому капиталу, компенсации, полученные гражданином от государства.

- Банк должен прислать уведомление о списании денежных средств. Здесь есть интересные тонкости. Бывает так, что финансовое учреждение списывает деньги с карточки должника, не присылая уведомление. Причем организация ссылается на условия кредитного договора, в котором есть пункт, что банк имеет право списывать средства без согласия гражданина. Но эту часть соглашения заемщик может оспорить в суде. В таком случае на финансовое учреждение будет наложен штраф (оно будет привлечено к административной ответственности).

Совет: если Вы считаете, что банк где-то действует неправомерно, в том числе он не прислал уведомление о списании денежных средств, обратитесь к адвокату. Каждая ситуация уникальная. Вполне возможно, что Вам удастся добиться не только наказания для финансового учреждения, но и вернуть свои денежные средства. Даже если Вы являетесь должником кредитной организации, Вам должны предоставить время для оплаты задолженности.

16.01.2019, 10:23

У кредитных учреждений есть несколько методик воздействия на неплательщиков. Обычно все начинается с обычных звонков. Сотрудники финансовой организации, банка или МФО, напоминают клиенту о задолженности и просят в кратчайшие сроки ликвидировать ее. Заемщику начисляются штрафы и пени. Затем в дело вступают коллекторы, которые используют более жесткие методы воздействия на должника. Порой доходит до открытых конфликтов. Причем обе стороны в одинаковой степени заинтересованы в том, чтобы избегать подобных случаев.

Когда обычные способы воздействия на должника не действуют, коллекторы или финансовое учреждение обращаются в суд. Он имеет право вынести решение об аресте банковского счета или конфискации имущества в качестве компенсации за имеющуюся задолженность.

Особенности процедуры

Чтобы изъять у гражданина его имущество, необходимо наличие официального постановления. При этом процедура должна проходить в строгом соответствии с пунктами законодательства. Если где-то будут допущены нарушения, то должник имеет право оспорить действия приставов и сохранить свое имущество.

Прежде всего, приставы должны иметь на руках исполнительный лист, а также копию решения судьи. Все это дает право компетентным органам на активные действия, в том числе принудительную конфискацию имущества. Перед тем как нанести визит должнику, приставы обязаны выслать официальный документ. Бумаги извещают гражданина, что его счета будут арестованы, а имущество - конфисковано. Обязательно в документе должно быть упомянуто время визита приставов. Они не имеют право приходить раньше 6 утра и позже 10 часов вечера. В противном случае визит будет незаконным.

Важно: если гражданин получил уведомление, но во время визита его нет дома, либо он по каким-то причинам не открывает дверь, то приставы имеют полное право взломать ее. Имущество в любом случае будет конфисковано, так как речь идет о постановлении суда. Сопротивление к успеху не приведет. Напротив, должник таким образом может только усугубить ситуацию.

Человек может избежать ареста имущества даже после вынесения постановления суда. Для этого в течение пяти дней необходимо рассчитаться с задолженностью. В таком случае дело оканчивается миром. Да, кредитная история портится, но заемщик гарантирует себе сохранность имущества.

Алгоритм

- Вступает в силу решение судьи о взыскании в принудительном порядке.

- Выносится постановление о начале производства.

- Выносится другое постановление. Оно касается розыска неплательщика, а также имущества, которое по официальным бумагам принадлежит ему. Суд направляет в различные государственные структуры запросы. Ему необходимо получить максимально полную информацию о должнике, о месте его нахождении, о его собственности.

- Накладывается запрет на выезд гражданина, имеющего задолженность перед банком или МФО, из страны. При этом запрет может продлеваться.

- Накладывается арест на недвижимое имущество гражданина. После этого ему запрещено совершать сделки. Например, он уже не сможет продать или предоставить в аренду недвижимое имущество. Все официальные сделки запрещены.

- Блокируются все счета в финансовых учреждениях.

Важно: приставы конфискуют имущество только в том случае, если необходимая сумма собрана не была. Как показывает практика, конфискация - крайняя мера. До этого доходит редко. Либо гражданин самостоятельно погашает задолженность после решения суда, либо списывается сумма со счета в принудительном порядке. Гражданин, имеющий задолженность, не заинтересован в визите судебных приставов.

Какое имущество нельзя арестовать?

Законодательство выделяет целый ряд вещей, которые не могут быть конфискованы даже по решению суда. В первую очередь речь идет о недвижимости, которая является единственным жильем у должника. Не могут быть конфискованы вещи, являющиеся индивидуальными (например, предметы одежды, обувь). Суд не имеет право забирать рабочие инструменты, благодаря которым должником осуществляется профессиональную деятельность. Исключение составляют предметы, чья стоимость превышает 100 МРОТ. Еще к вещам, которые нельзя конфисковать, относятся личные призы, грамоты, медали и тому подобное, топливо для обогрева дома, различные вспомогательные средства для инвалидов (например, коляска для передвижения).

Если в доме проживает несколько человек, то арест накладывается исключительно на те вещи, которые официально принадлежат должнику. В некоторых случаях суд имеет право вынести постановление на арест половины собственности, которую гражданин получил бы в случае развода. Если он прописан в жилье мамы/папы, а также других близких членов семьи, то судебные органы имеют полное право описать данную недвижимость.

Как уберечь все свои ценные вещи от ареста?

Должники, владеющие хорошей недвижимостью и другими ценными вещами, умудряются сохранить все свое имущество, но при этом не отдавая большой долг банку. Они используют вполне законные методики. Вот несколько способов:

- Заключить брачный контракт, согласно которому все имущество принадлежит супругу/супруге.

- Оформить дарственную на близкого человека. То есть подарить ему все ценные вещи.

- Предъявить квитанции или чеки, доказывающие, что владельцем дорогой мебели, ювелирных украшений, бытовой техники является другой человек, несмотря на то, что все эти вещи размещены в единственном жилье должника.

- Попросить об отсрочке в связи с невозможностью ликвидации задолженности. Для этого необходимо заполнить заявление, а также приложить к нему нужный пакет документации.

- Обжаловать постановление суда. Обычно это делается для того, чтобы элементарно выиграть время. У должника будут дополнительно около полутора месяцев, чтобы попытаться рассчитаться с задолженностью, либо предпринять другие действия, гарантирующие сохранность своего имущества.

Юристы рекомендуют не доводить дело до суда. В противном случае придется либо расстаться с имуществом, причем в принудительном порядке, либо искать лазейки с целью сохранения собственности. Это сделать проблематично, учитывая, что приставы стараются исполнить решение суда в максимально сжатые сроки.

14.01.2019, 10:12

Когда кредитное учреждение обращается к коллекторам, значит, оно имеет дело с недобросовестным клиентом, нарушившим оговоренные в кредитном договоре сроки. Для заемщика встреча с выбивальщиками долгов - полноценное испытание, в ходе которого придется выдержать серьезное психологическое давление. Современные коллекторы, действующие под управлением ФССП, не нарушают законодательство. Они не имеют права угрожать, оказывать физическое давление и применять другие противоправные меры. Тем не менее, встреча с ними сулит мало хорошего. Если у Вас образовалась задолженность, не спешите готовиться к контакту с выбивальщиками долгов. Существует пять надежных способов избежать встречи с коллекторами даже при наличии задолженности.

1. Продление договора

Вам необходимо обратиться в кредитное учреждение с просьбой пролонгировать кредитный договор. Конечно, причина должна быть уважительной, а запрос - письменным. Чтобы кредитор продлил договор, заемщику необходимо оплатить только проценты, набежавшие за время с начала оформления ссуды. Как правило, речь идет о незначительной сумме. Продлевая договор, Вы гарантированно избежите встречи с коллектором. У Вас не ухудшится кредитная история. Тем более что в какой-то степени кредитному учреждению выгодно пролонгировать договор. Ведь в таком случае они смогут получить дополнительную прибыль от клиента в виде процентов.

Финансовые организации могут несколько раз продлевать срок действия кредитного договора. Но существуют определенные ограничения, о которых следует знать заранее. Поэтому, если лимит исчерпан, Вам в любом случае придется погасить задолженность.

2. Реструктуризация долга

Она актуальна в тех случаях, если речь идет о большой сумме денег. Для реструктуризации долга необходимо отправить письменный запрос в кредитное учреждение. Плюс целесообразно указать уважительную причину, почему банк или другая организация должны пойти Вам навстречу. Например, у Вас не получается выполнить текущие условия кредитного договора вследствие тяжелой болезни или каких-то других серьезных форс-мажорных обстоятельств. Представитель финансовой организации приглашает заемщика для обсуждения новых условий. Если клиента они устраивают, проводится реструктуризация долга.

Важно: реструктуризацию не следует выполнять в последний момент, когда образовалась серьезная просрочка. Скорее всего, банк или другое кредитное учреждение откажет. Планируйте выплату, что называется, в долгосрочной перспективе.

3. Попросите отсрочку

Правда, речь идет о небольших сроках. Отсрочка и продление договора - разные вещи. В первом случае речь идет о вынужденной задержке выплаты без начисления процентов. Чтобы банк пошел навстречу клиенту, нужно выполнить ряд условий:

- Вы должны быть добросовестным клиентом. То есть иметь хорошую кредитную историю. Большим плюсом будет и то, что Вы ранее вносили все платежи вовремя, без малейших задержек.

- Для задержки должна быть убедительная причина. Например, не прошел перевод вовремя по техническим причинам. Конечно, кредитное учреждение рекомендует клиентам заранее беспокоиться о погашении задолженности. Но всякое может случиться.

- Задержка не должна превышать несколько дней. Свяжитесь с представителем кредитного учреждения заранее и попросите его об отсрочке. При этом обязательно поинтересуйтесь, на сколько дней банк или другая финансовая организация сможет предоставить отсрочку.

4. А имеет ли право кредитное учреждение передавать долг коллекторам?

Данный пункт должен присутствовать в кредитном договоре. Клиент ставит под ним свою подпись. Зачастую банки и микрофинансовые организации игнорируют этот момент. Если образовалась задолженность, то они, несмотря на то, что клиент не давал согласия о передаче дела коллекторам, все равно обращаются в специализированное агентство или бюро по взыскиванию задолженности. Поэтому рекомендуем поинтересоваться заранее, а имеет ли право кредитор обращаться к третьим лицам за помощью. Возможно, таковой пункт организация при заключении кредитного договора не вносит. В таком случае неплохо бы напомнить об ответственности, которая грозит банку или МФО в случае нарушения условий договора. Здесь есть ряд тонкостей. Поэтому рекомендуется при заключении договора на большие суммы воспользоваться помощью профессиональных юристов.

5. Возьмите новый кредит для погашения старого долга

Сразу скажем, что этот способ актуален только в тех случаях, если вышеперечисленные методы в силу разных обстоятельств не работают. Брать новую ссуду следует только в экстренном порядке, когда у Вас больше не остается выбора. Но при этом лучше воспользоваться данным способом, чем доводить дело до общения с коллекторами. Так Вы гарантированно сохраните хорошую кредитную историю. А если вовремя рассчитаетесь с обоими долгами, то кредитная история только улучшится.

Совет: для погашения ссуды в банке воспользуйтесь микрокредитом. Микрофинансовые организации выдают небольшие займы на короткий срок. Этого хватит, чтобы внести платеж по кредитному договору. Правда, в этом случае Вам придется быстро погасить задолженность по микрокредиту. Увы, МФО обычно не церемонятся с клиентами. Если возникла просрочка, а сумма займа менее десяти тысяч рублей, то представители микрофинансовых организаций действуют жестко. Чаще всего они сразу обращаются к коллекторам.

Поэтому мы рекомендуем рассматривать данный метод в качестве запасного. Сначала попробуйте всеми силами добиться продления договора, реструктуризации долга, либо отсрочки. Если ни один из этих методов не подошел, то тогда обратитесь в МФО за микроссудой.

Если Вы все же не смогли вовремя рассчитаться с задолженностью, и дело дошло до коллекторов, постарайтесь как можно скорее избавиться от долга. Поначалу коллекторы будут только звонить. За это время Вы сможете рассчитаться с задолженностью и избежать непосредственной встречи с ними. А если во время телефонного разговора Вы покажете себя компетентным заемщиком, то в таком случае коллекторы смогут дать время на погашение долга. При этом звонков и психологического давления не будет.

26.12.2018, 05:28

При рассмотрении заявки на выдачу ссуды банки и микрофинансовые организации смотрят в первую очередь на кредитный балл или кредитную историю. Чем она лучше, тем больше шансов на одобрение. Сотрудники банков при принятии решения учитывают целый ряд параметров. Однако именно запрос в Бюро кредитных историй зачастую играет решающую роль. Люди, которые имеют плохую КИ, должны стараться улучшить ее всеми силами. И вот пять очень действенных способов, как сделать это.

1. Берите микрокредиты и вовремя их выплачивайте

Все крупные микрофинансовые организации сотрудничают с теми же Бюро кредитных историй, что и банки. Поэтому информация о своевременно погашенной ссуде оперативно отправляется в БКИ. Вы можете брать по 5-10 тысяч рублей и возвращать деньги, тем самым постоянно улучшая кредитную историю. Необязательно брать большой кредит, тем более что с плохой КИ Вам вряд ли его выдадут. А вот небольшие займы - идеальное решение. Главное, чтобы Вы соблюдали условия договора. Например, Вы не можете вернуть займ в день оформления, перехитрив тем самым систему. У микрофинансовых организаций есть определенные ограничения, которые необходимо учитывать.

2. Платите досрочно

Если Вы будете возвращать долг чуть раньше, это хорошо. Банки и МФО, конечно, понимают, что выгоднее, когда клиент оттягивает платеж, ведь проценты начисляются. Но с другой стороны, если человек погашает кредит досрочно, это говорит о его порядочности. Все это положительно сказывается на кредитной истории. К тому же ранее погашение задолженности - гарант того, что Вы не попадает в форс-мажорную ситуацию. Например, если Вы погашаете задолженность за день до крайнего срока, а у банка возникли технические сложности, вследствие чего платеж проходит через 2-3 дня, то считайте, что образовалась маленькая просрочка.

3. Приобретайте кредитку и активно ею пользуйтесь

Поначалу есть ограничения. Но если Вы вовремя кладете деньги, не допускаете просрочек, то в скором времени Вам повысят лимит и уровень. Чем они выше, тем лучше кредитная история. Банки отправляют данные в БКИ. Многие клиенты с плохим кредитным рейтингом исправляют ситуацию именно посредством кредитной карточки. К тому же это очень удобно, учитывая, что с ее помощью можно рассчитаться едва ли не в любом крупном магазине.

4. Мотивируйте свою просрочку

Причем делать это нужно документами, а не словами. Например, если Вы допустили просрочку по кредиту вследствие болезни, предоставьте бумаги из медицинского учреждения. Все это учитывается банками и кредитными бюро. Если Вы не смогли внести платеж по кредитному договору вовремя не по своей вине и смогли это доказать, ничего страшного не произойдет.

5. Подождите

Это совет для тех, кто в ближайшие годы не намерен брать кредиты, но заинтересован в улучшении кредитной истории. Банки хранят информацию о прегрешениях клиента всего несколько лет. Правда, в Бюро кредитных историй данные хранятся до 15 лет. Но это не так принципиально, если Вы нашли «правильное» кредитное учреждение. То есть то, в котором уже нет информации о Ваших просрочках.

23.12.2018, 12:20

Банк или другие кредитное учреждение с охотой выдает ссуду платежеспособным клиентам, которые вызывают доверие. У кредиторов имеется перечень критериев, которым должен соответствовать клиент. В принципе, адаптироваться под них есть возможность у любого человека. Если Вы заинтересованы в получении крупной суммы, то в обязательном порядке должны соответствовать критериям кредитора. Полагаться на удачу не следует. Сегодня банки и микрофинансовые организации с легкостью отказывают неплатежеспособным клиентам, понимая, в следующий раз к ним обратится более надежный гражданин.

Рассмотрим пять наиболее действенных способов, как увеличить шансы на получение ссуды в банке или МФО. Некоторые из методов являются радикальными. Но здесь гражданину стоит решить, так ли обязателен кредит, чтобы что-то менять ради него. Зачастую именно ссуда в банке является для человека судьбоносной, например, при формировании тактики в бизнесе или покупке дорогой вещи.

1. «Обелить» зарплату

Если Вы работаете на солидном предприятии и получаете свыше 100 тысяч рублей, но при этом заработная плата не является официальной, то можете не рассчитывать на получение ссуды. Чем выше официальный доход, тем лучше. Банки часто требуют справки о доходах и другие бумаги с места работы. Для них это первостепенная документация, показывающая уровень платежеспособности. Возможно, стоит немного потерять в деньгах, но «обелить» зарплату, если Вы планируете взять ипотеку. В противном случае придется копить денежные средства, либо искать альтернативные источники получения денежных средств. Но ипотека, как Вы понимаете, надежнее всего. Ее выдают только тем гражданам, которые имеют хорошую официальную зарплату и стаж на последнем месте работы не менее полугода.

2. Улучшить кредитную историю

Даже если у Вас большая официальная зарплата, банк может отказать в выдаче ссуды. И всему виной кредитная история. Это своего рода «визитная карточка» заемщика. В кредитной истории указываются все данные о полученных ранее займах. Причем во всех кредитных учреждениях. Одно бюро кредитных историй может охватывать все крупнейшие банки, микрофинансовые организации, ломбарды и другие различные компании. Кредиторы, прежде чем одобрить ссуду, в обязательном порядке отправляют запрос в БКИ. Если у гражданина хорошая кредитная история, ссуду одобрят.

Но что делать, если КИ плохая? Предлагаем улучшить ее. И самый действенный способ - микрозайм. Достаточно взять пять тысяч рублей в МФО, а затем через неделю вернуть долг, переплатив немного. Вам нужно убедиться, что МФО отправляет данные в БКИ, с которым сотрудничает банк, где Вы хотите взять большой кредит. Чем больше погашенных микроссуд, тем лучше. МФО оперативно отправляют данные в Бюро кредитных историй.

3. Предоставляйте больше документации

Обычно банки и МФО завлекают клиентов тем, что для взятия ссуды необходимо представить минимальное количество документов. Чем меньше бумажной волокиты, тем лучше. Но если Вы предоставляете больше документов, чем требуется, это большой плюс. Банк видит, что Вы явно заинтересованы в получении кредита, и подкрепляете это желание мощными аргументами в свою пользу. Справки с места работы и другие дополнительные документы, которые изначально не требуются, существенно улучшают шансы на получение кредита. Главное, чтобы эти бумаги подтверждали Вашу платежеспособность. То есть документация должна иметь смысл, а не представлена ради количества.

4. Одевайтесь правильно и сформируйте образ порядочного человека

Многие заемщики уверены, что внешность и поведение совершенно не влияют на шансы на получение кредита. Они заблуждаются! Сотрудник банка или МФО формирует впечатление о человеке именно по внешнему виду и поведению. Представьте, гражданин приходит пьяным и в спортивной одежде, а в другую кассу обращается хорошо одетый, приветливый и умеющий правильно вести диалог человек. Кому отдаст предпочтение банк? Конечно, тому гражданину, который хорошо одет и умеет правильно разговаривать. Употребление ненормативной лексики, прием алкоголя перед походом в банк, ненадлежащий внешний вид - все это существенно снижает шансы на получение кредита.

Поэтому, если дома есть деловой костюм, обязательно надевайте его. Найдите в Интернете инструкцию, как правильно вести себя с сотрудниками банка. В частности, нужно вежливо общаться, не перебивать представителя кредитного учреждения, чаще улыбаться, четко отвечать на поставленные вопросы. Если Вы сформируете приятное впечатление, это увеличит шансы на получение кредита. Это, конечно, не означает, что в таком случае ссуду одобряют неплатежеспособным гражданам. Просто, если сотрудник банка станет колебаться, выдавать ссуду или нет, именно поведение и внешний вид сыграют решающую роль.

5. Залог и поручители

Здесь действует простое правило: чем надежнее залог и поручители, тем лучше. Многие МФО не требуют залога или поручителей. Но если Вы их находите, и готовы предоставить обеспечение, то это существенно повышает шансы на получение ссуды. Для кредитного учреждения это гарантия. Например, если человек оставляет в залог транспортное средство, банк в любом случае не останется в минусе. Если будет просрочка, то финансовое учреждение имеет право продать авто, и это сделать позволяют ему условия кредитного договора.

Совет: выбирайте надежных поручителей. Не стоит доверять людям с судимостью, а также гражданам, у которых маленькая зарплата. Поручителем должен быть близкий человек, который в случае необходимости может ликвидировать задолженность. Что касается залога, то чем дороже объект, тем больше шансов, что Вы получите хорошую ссуду. Например, вряд ли Вам выдадут один миллион рублей под залог старого отечественного автомобиля стоимостью до 100 тысяч рублей.

Все эти способы проверены многими клиентами. Старайтесь соответствовать в первую очередь этим пяти критериям. Если соответствия нет, сделайте все возможное, чтобы добиться этого. Сейчас в кратчайшие сроки можно «обелить» зарплату, улучшить кредитную историю, представить больше документов, научиться правильно вести себя с сотрудниками банка и найти хороших поручителей и солидный залог.

21.12.2018, 12:16

Банки и микрофинансовые организации могут отказать клиенту в выдаче ссуды по многим причинам. Сотрудники проверяют каждого заемщика на соответствие всем условиям, предъявляемым кредитором. В пограничных ситуациях, как правило, банки и МФО идут навстречу клиенту. Например, если у заемщика уровень дохода чуть-чуть недотягивает до минимального порога. В банке могут не объяснять причину отказа. Поэтому гражданин может и не понимать, почему именно ему отказали. Однако, согласно статистике, кредитные учреждения отказывают клиентам по следующим десяти причинам.

1. Отсутствие платежеспособности

Уровень дохода всегда должен соответствовать сумме, которую банк или МФО выдает в кредит. Например, Вам вряд ли предоставят 1 миллион рублей, если официальный доход в месяц составляет всего 15 тысяч рублей. Вы же не будете тратить всю заработную плату на погашение задолженности. Банки и МФО это учитывают. Конечно, в некоторых случаях сотрудники финансового учреждения любезно могут предложить снизить сумму кредита. Но так происходит не всегда. Поэтому никогда не следует подавать заявку на сумму, которая слишком большая для Вашей зарплаты.

2. Несоответствие возрасту и региону

Некоторые считают, что это технические формальности. Но если банк выдает ссуду с 21 года, а Вам не момент подачи заявки 20 лет, то это повод отказать. То же самое касается с регионом проживания. Поэтому заранее ознакомьтесь с условиями, при которых кредитор выдает ссуду. Например, многие МФО работают только в определенных субъектах РФ, но сайт, разумеется, доступен всем желающим. Здесь невозможно поставить ограничения.

3. Просрочка в других банках

Речь идет о плохой кредитной истории. Банк и МФО невозможно обмануть. Если Вы напишите, что ни разу просрочили задолженность, но при этом у Вас были ранее проблемы, кредитор на сто процентов откажет. Возможно, банк даже с просрочкой предложил бы Вам кредит на более жестких условиях, но если будет обман в анкете, то не стоит помышлять об одобрении. Вы можете заранее ознакомиться с кредитной историей, подав запрос в БКИ или обратившись на сайт ЦБ. Есть и специализированные сервисы, которые представляют информацию оперативно, но на платной основе.

4. Предоставление заведомо ложной информации

Банки и микрофинансовые организации проверяют любые сведения. Не стоит думать, что их обмануть легко, красиво расписав историю в заявке. Каждый пункт тщательно проверяется. Если какой-то из пунктов заявки вызывает подозрения, сотрудники особенно внимательно перепроверяют его. Особенно это касается заработной платы. Например, сотрудник компании-кредитора может позвонить работодателю, либо потребует у потенциального заемщика принести справку, подтверждающую доход.

5. Присутствие у родственников заемщика судимости

В принципе, по этой причине редко происходят отказы. Но такие прецеденты бывают, и не стоит их не учитывать. Поэтому, если Вы оформляете ссуду и хотите указать поручителя, выбирайте его тщательно. Банки точно откажут, если поручителем выступает человек, у которого была судимость. Пусть даже она уже погашена. Это принципиального значения не имеет. Наличие судимости у родственников заемщиков - одно из стоп-условий. Оно не такое жесткое, как другие, и все же отказ может произойти именно по этой причине.

6. Бракоразводный процесс

Банки и МФО неохотно выдают ссуду тем, кто на момент подачи заявки разводится с женой или мужем. Лучше уладить все проблемы, а затем уже подавать запрос в финансовую организацию. Для банка или МФО не имеет значения, кто является их клиентом, холостой или разведенный человек. Правда, если человек женат или замужем, и у него имеются дети, то это может послужить дополнительной причиной для отказа. Но в целом семейное положение не влияет на одобрение. А вот то, что человек подает запрос в момент бракоразводного процесса, имеет значение.

7. Неофициальное трудоустройство

Финансовым учреждениям всегда нужны официальные подтверждения. Даже если работодатель подтвердит, что у Вас такой-то доход, этого недостаточно. Важно наличие бумаги, подтверждающей доход. Если человек получает много, ездит на хорошей машине, но не имеет официального трудоустройства, банк, вероятно, откажет ему именно по причине того, что нет гарантии. А вдруг человек взял машину у своего друга на время, а насчет заработной платы и места работы приврал.

8. Задолженность по коммунальным платежам

Сейчас эта информация легко проверяется. Сотрудники коммунальных служб активно делятся информацией с банками и микрофинансовыми организациями. Поэтому человеку могут отказать в кредите, несмотря на соответствие всем условиям. И только по той причине, что он давно не оплачивает свет, воду или газ. В принципе, это логично. Банк может предположить, что заемщик халатно относится к своим обязанностям, и есть вероятность, что к погашению задолженности у него будет идентичное отношение.

9. Неправильно заполнена заявка

У сотрудников банка формируется впечатление о человеке. Если он не указывает номер телефона или банковской карточки, забывает приложить важнейшие документы, то все это является поводом для отказа. Запрос должен быть оформлен в полном соответствии с требованиями банка. Кстати, если цель кредитования указана в качестве дополнительного поля, все равно постарайтесь не оставлять его пустым. Лучше написать, зачем именно понадобились деньги. И, конечно, правда только приветствуется.

10. Неопрятный внешний вид, алкогольное опьянение

Опять же, сотрудник банка или МФО формирует впечатление о человеке. И одним из критериев является внешний вид. Неопрятная и плохо пахнущая одежда, алкогольное опьянение, бранная лексика - все это поводы отказать клиенту. Банки или микрофинансовые организации не заинтересованы в сотрудничестве с гражданами, которые не знают элементарных правил этикета и поведения.

Это десять основных причин. Если Вы их учтете и будете соответствовать всем критериям, которые банк или МФО предъявляют своим клиентам, то Ваша заявка обязательно будет одобрена. По крайней мере, шанс получить ссуду увеличится в разы!

19.12.2018, 05:16

Наверняка многие из вас заметили, как часто люди жалуются на то, что ссуду оформили без их ведома. Как следствие, финансовые учреждения начинают жестко требовать возврата денежных средств. К тому же дела передают коллекторам. Причем банки и МФО могут знать о том, что человека, попросту говоря, подставили. Однако им нужно закрыть просрочку и вернуть свои денежные средства. Впоследствии гражданин может урегулировать вопрос, обратившись к юристам. Они докажут, что не он оформлял ссуду. Многих людей интересует резонный вопрос, а как именно мошенники умудряются оформить кредит на чужие данные? Рассмотрим несколько популярных способов.

1. Утерянный паспорт

Пожалуй, это самый распространенный и не теряющий актуальности способ. Люди находят паспорт и не спешат возвращать его владельцу. Они обращаются в МФО, где можно оформить ссуду дистанционным путем, вводят данные документа, придумывают дополнительную информацию и получают деньги. В солидных МФО подобная схема не работает, так как система скоринга работает очень эффективно. Но в более мелких микрофинансовых организациях такой способ вполне эффективен. К тому же мошенники могут вступить в сговор с представителями компании-кредитора. Нередко подобным образом оформляются потребительские кредиты.

Паспорт порой специально крадут, чтобы впоследствии получить ссуду. Мошенники могут выслеживать гражданина несколько дней, внимательно наблюдая за его действиями. Когда представляется удобный случай, документ крадут. А затем, используя данные, оформляется ссуда. Данное мошенничество является уголовно наказуемым преступлением. Поэтому граждане, которые сталкиваются с подобной проблемой, должны написать заявление в полицию.

2. Покупка данных общегражданского паспорта через интернет-порталы

Увы, но этот способ набирает обороты, и ситуацию сложно контролировать. Всего за 500 рублей можно приобрести данные паспорта, а также скан. В некоторых МФО этого достаточно, чтобы оформить микроссуду. Причем утечки происходят из разных мест. Например, не так давно представители СМИ выяснили, что произошла серьезная утечка данных из МФЦ. Причем в открытом доступе оказались личные сведения многих россиян. Наверняка мошенникам удалось получить часть сканов паспортов и личных данных для последующей продажи. Сейчас преступные группы активно покупают данные. Кто-то использует их, в общем-то, в безобидных целях. Например, для рассылки спама. Они фильтруют клиентов по интересам, а затем продвигают продукцию или услугу. А вот часть злоумышленников предпочитает создавать мошеннические схемы для того, чтобы оформить ссуду на третьих лиц.

Только в этом году подобным образом было выдано тысячи кредитов. Задача правоохранительных органов заключается не только в том, что пресечь деятельность мошенников, но и найти канал утечки. По возможности необходимо заблокировать интернет-ресурс, на котором злоумышленники торгуют личными сведениями граждан.

3. Взлом личного кабинета на сайте банка или МФО

Данный способ сложнее. Необходимо не только взломать аккаунт гражданина на сайте одного из банков или МФО, но и получить доступ к мобильному телефону и знать номер карточки. В принципе способ не такой безнадежный, учитывая уровень многих хакеров. Однако банки стараются внедрить максимальную систему безопасности, чтобы при получении пароля третьими лицами владелец личного кабинета был защищен. Например, они могут сказать, что имя владельца «пластика» не совпадает с именем владельца профиля. Это уже является основанием для отказа в выдаче микроссуды.