Бухгалтерский счет 09 показывает сведения об отложенных налоговых активах (ОНА), формирующихся при различиях в учете налоговом и бухгалтерском, когда образуется разница между налогом на прибыль, посчитанным исходя из бухгалтерских данных и налоговых. По дебету счета учитывается возникший отложенный актив, по кредиту он погашается. Рассматриваемый актив формируется и учитывается на 09 счете по отдельной сделке или операции. То есть ОНА – это часть налога на прибыль, отложенная для уплаты на более поздние сроки. При формировании баланса по результатам года величину образовавшегося за год и не погашенного отложенного актива нужно переносить в строку 1180 в сумме сальдо по дебету 09 счета.

Проводки по 09 счету — «отложенные налоговые активы»

Внимание

Если показатель дебета превышает показатель кредита, то результат от продажи ОС будет отрицательный – компания понесет убыток. Данный вид расхода в бухучете можно учесть сразу, а в налоговом - нужно постепенно списывать равными частями ежемесячно на протяжении временного периода, определяемого по формуле: Срок (в мес.) = Срок полезного использования (в мес.) – Фактически период использования ОС (в мес.) Последний показатель считается, начиная с 1-ого месяца после принятия к учету ОС и заканчивая месяцем продажи.

Пример: Компания приобрела ОС, период использования которого установлен в 60 мес. Месяц начала эксплуатации – январь 2013г. В мае 2016г.

Инфо

ОС продается. Фактический период использования = 40 мес. (с февр.2013 по май2016). Сделка по продаже ОС была убыточной, величина убытка = 50 000 руб.

Срок, в течение которого будет признаваться данный расход в налоговом учете = 60 – 40 = 20 мес.

Счет 09 в бухгалтерском учете: отложенные налоговые активы. пример и проводки

В последний день каждого периода была выполнена двойная запись по погашению отложенного актива:

- За I кв. – 450 000 * 20% = 90 000 руб.;

- За 6мес. – (800 000 – 450 000) * 20% = 70 000 руб.

Проводки для этого примера: Дата Операция Сумма Дебет Кредит 31.12.15 Учтен отложенный актив в виде неучтенного при налогообложении расхода 160000 09 68 31.03.16 Отложенный актив частично погашен 100000 68 09 30.06.16 Актив погашен полностью 60000 68 09 Формирование отложенных налоговых активов при продаже ОС Продажа объекта (если это не выступает основной деятельности) проводится через 91 счет, по дебету которого фиксируются расходы в виде остаточной стоимость объекта (изначальная стоимость, сокращенная на величину выполненных амортизационных отчислений), по кредиту – доход в виде поступлений от покупателя.

Убрать счет 09? о_о

Важно

От прошлого бухгалтера в оборотно-сальдовой ведомости осталось сальдо по счетам 09 и 77. Уже несколько лет предприятие считается малым и не применяет ПБУ 18/02.

Как списать ненужные остатки? Существует 2 способа списания остатков: 1. Исправление ошибки прошлого периода. 2. Списание счетов в связи с изменением учетной политики.

Первый способ. Исправление ошибки прошлого периода после сдачи отчетности в налоговые органы. Этот способ предусмотрен пунктом 9 ПБУ 22/2010. В месяце, в котором обнаружена ошибка, необходимо сделать исправительные проводки в корреспонденции со счетом 91 «Прочие доходи и расходы».

Так счет 09 «Отложенные налоговые активы» закрывается записью: ДЕБЕТ 91.02 КРЕДИТ 09 – на сумму остатка по счету 09. Счет 77 «Отложенные налоговые обязательства» закрывается так: ДЕБЕТ 77 КРЕДИТ 91.01 – на сумму остатка по счету 77.

Счет 09 в бухгалтерском учете: примеры и проводки

Люди, ау!!! OV66 21-05-2010, 12:07:07 Кажется мне, что Вам надо было не Д 99-К 09 делать, а сделать сторно Д09-К 68… marinochka 21-05-2010, 12:10:49 Цитата из ПБУ 18/02 Отложенные налоговые активы равняются величине, определяемой как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату. В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов подлежит пересчету с отнесением возникшей в результате пересчета разницы на счет учета нераспределенной прибыли (непокрытого убытка) (абзац дополнен с бухгалтерской отчетности 2008 года приказом Минфина России от 11 февраля 2008 года N 23н — см.

Определение счета 09 бухгалтерского учета

Если ошибка признана существенной, то к годовой отчетности необходимо приложить пояснительную записку с информацией о характере ошибки и сумме корректировки. Второй способ. Если организация подпадает под критерии малого предприятия, и руководство решило не применять с нового отчетного периода ПБУ 18/02. 1.

Необходимо внести изменения в учетную политику по налоговому учету, прописать в ней, что компания с нового года не применяет положения 18/02. 2. Остатки по счетам 09 и 77 списываются в корреспонденции со счетом 84 «Нераспределенная прибыль/непокрытый убыток» следующим образом: ДЕБЕТ 84 КРЕДИТ 09 – на сумму остатка по счету 09; ДЕБЕТ 77 КРЕДИТ 84 – на сумму остатка по счету 77.

3. При утверждении бухгалтерской отчетности также необходимо предоставить пояснительную записку.

Проводка дт 09 и кт 09 (нюансы)

Акт на списание ОС Корректировка суммы ОНА С 01.01.2016 для АО «Метрополь» ставка налога на прибыль снижена с показателя 24% до 20%. В балансе АО «Метрополь» на 31.12.2015 по Дт 09 числиться сумма 64.900 руб.

Бухгалтером был произведен перерасчет суммы ОНА (64.900 руб. / 24% * 20% = 54.083 руб.) и сделана следующая запись по счету бухгалтерского учета 09: Дт Кт Описание Сумма Документ 84 09 Произведена корректировка ОНА (64.900 руб. - 54.083 руб.) 10.817 руб. Бухгалтерская справка-расчет Отражение ОНА при полученном убытке В Отчете о прибыли и убытках и налоговой декларации АО «Север» указана следующая информация: Показатель Данные по итогам 2015 года Данные по итогам 1 квартала 2016 года Данные по итогам 2 квартала 2016 Отчет о прибыли и убытках (бухгалтерский учет) Убыток 181.300 руб. Прибыль 211.400 руб. Прибыль 53.200 руб. Налоговая декларация (налоговый учет) Убыток 181.300 руб.

В избранноеОтправить на почту Дт 09 Кт 09 - бухгалтерская запись, отражающая перенос убытков текущего периода на будущие. Когда применяется внутренняя проводка по счету 09 и как она влияет на показатели налоговой и бухгалтерской отчетности, рассмотрим в этой статье.

Что отражается на счете 09 Когда применяется проводка Дебет 09 Кредит 09 Отражение проводки Дт 09 Кт 09 в налоговой и бухгалтерской отчетности Итоги Что отражается на счете 09 На счете 09 отражаются сведения об отложенных налоговых активах (ОНА), образующихся при возникновении вычитаемых временных разниц (ВВР). ВВР появляются при отражении в бухгалтерском учете суммы прибыли в меньшем размере, чем в налоговом.

В частности, такая ситуация возникает при принятии в бухгалтерском учете расходов ранее и отражении доходов позднее, чем в налоговом.

Формула для расчета отложенных налоговых активов (ОНА): ОНА = расходы, учтенные в бух. учете в текущем периоде, а в нал. учете в последующих (или доходы, учтенные в нал. учете в текущем периоде, а в бух. учете в последующих) * ставка Впоследствии, когда будут признаны бухгалтерские расходы в налогообложении, сформируется обратная ситуация – налоговая прибыль и налог текущий окажутся меньше бухгалтерской прибыли и условного налога вследствие чего ОНА погашается. Аналогичное сокращение отложенного актива наблюдается и при последующем признании налоговых доходов в бухгалтерии. Формула для вычисления суммы для уменьшения отложенных налоговых активов (ОНА): Сумма к погашению = расходы, списанные в бух. учете в прошлом периоде, а нал. учете в текущем) (или доходы, показанные в нал. учете в прошлом периоде, а в бух.

Порядок отражения операций на счете 09 установлен ПБУ 18/02 и актуален для всех налогоплательщиков налога на прибыль, кроме кредитных и муниципальных учреждений (п. 1 ПБУ 18/02). Субъектам малого предпринимательства, а также некоммерческим организациям, отчитывающимся по упрощенной бухгалтерской отчетности, предоставлена возможность отказаться от применения ПБУ 18/02 (п.

2 ПБУ). Свой выбор они обязаны зафиксировать в учетной политике. Подробнее о составлении учетной политики читайте в разделе «Как составить учетную политику организации». Когда применяется проводка Дебет 09 Кредит 09 Проводка Дт 09 Кт 09 нужна налогоплательщикам, применяющим автоматизированные системы учета, для закрытия дебетовых остатков по субконто «Убыток текущего периода» счета 09 на конец года. Пример ООО «Миралюкс» в начале 2015 года приобрело оргтехнику на 120 000 руб.

Почему возникают отложенные налоговые активы Иногда показатели, отражаемые по одной и той же операции, в налоговом и бухучете отличаются, в частности это можно наблюдать в порядке отражения расходов и доходов по отдельным объектам, в целях ведения бухучета и подсчета налога с прибыли. Налог, посчитанный по данным бухучета, называется условным, по налоговым данным – текущим. Именно последний нужно перечислить по результатам каждого периода. При подсчете данных показателей в конце периода возникает разница, влекущая за собой формирование отложенного актива и необходимость его будущего сокращении в предстоящих периодах. Отложенные налоговые активы появляется, если расходы по конкретным операциям показываются в бухучете в текущем периоде (по факту их установления), а в налоговом – в будущих периодах.

На конец года убыток текущего периода, отраженный ООО «Миралюкс» в бухгалтерском учете, закрывается путем его переноса на будущие периоды ручной проводкой: Дт 09 (расходы будущих периодов) Кт 09 (убыток текущего периода) - 4 000 руб. Внутренняя проводка по счету 09 позволяет автоматизированной системе учета при проведении планового закрытия в будущих периодах увидеть учтенную разницу и при наличии полученной прибыли закрыть ее проводкой: Дт 68 (расчет ННП) Кт 09 (расходы будущих периодов). Важно! Согласно ст. 283 гл. 25 НК РФ налогоплательщики имеют право переносить убыток, полученный в текущем периоде, на будущее в полном объеме или частично в течение 10 лет, следующих за периодом, в котором был получен убыток. Причем для списания убытков не нужно ждать следующего налогового периода.

Предназначен для учета отложенных налоговых активов.

Остаток по дебету 09 счета означает, что часть отложенного актива не погашена.

Если по итогам налогового периода в налоговом учете отражен убыток, то дополнительно нужно сделать проводку:

– отражен отложенный налоговый актив с убытка, который будет погашен в следующих отчетных (налоговых) периодах.

Данное сальдо будет закрываться в следующих налоговых периодах при списании суммы убытка за счет налоговой прибыли.

Олега Хорошего, начальника отдела налогообложения прибыли организаций департамента налоговой и таможенно-тарифной политики Минфина России

Как отразить в бухучете начисление и уплату налога на прибыль

Для учета отложенных налоговых активов используйте счет 09 ,* а для обязательств – счет 77 . В последующих периодах по мере сближения доходов и расходов в бухгалтерском и налоговом учете отложенные налоговых обязательств и активы погашайте.

Вот как отразить возникновение и погашение отложенных налоговых активов и обязательств:*

| Причина возникновения временных разниц | Вид налоговых активов и обязательств | Как влияет на налог на прибыль в бухучете | Проводки* |

| Доходы, которые в бухучете текущего отчетного периода не отражают | Отложенные налоговые активы (ОНА) | Уменьшают сумму налога будущих отчетных периодов. Налог текущего периода увеличивают |

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль» Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09

|

| Расходы, которые не признают при налогообложении в текущем отчетном периоде | |||

| Доходы, которые при налогообложении в текущем отчетном периоде не учитывают | Отложенные налоговые обязательства (ОНО) | Увеличивают сумму налога будущих отчетных периодов. Налог текущего периода уменьшают |

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77 Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль»

|

| Расходы, которые в бухучете текущего отчетного периода не отражают |

Размер ОНА и ОНО определяйте по формуле:

Такой порядок предусмотрен пунктами 8–12 , и ПБУ 18/02.

Про счет 09 «Отложенные налоговые активы» и временные разницы

Для отражения разниц между учетами в Плане счетов предусмотрены специальные счета. Один из них - счет 09 «Отложенные налоговые активы».* О нем и пойдет речь в статье.

Как всегда, сначала прочитайте задачку ниже. Загляните в План счетов, ПБУ 18/02 и в Налоговый кодекс РФ. Самостоятельно составьте бухгалтерские проводки. И только после этого прочитайте пояснения в статье и сверьтесь с решением - оно приведено в конце статьи.

Почему возникают разницы между бухгалтерским и налоговым учетом

Претендовать на часть прибыли компании вправе не только участники или акционеры, но и государство. Его право на долю в бизнесе закреплено в Налоговом кодексе РФ. Каким образом? Все очень просто: за счет прибыли организации обязаны платить некоторые налоги. Например, для тех, кто применяет общую систему налогообложения, это налог на прибыль.*

Как вы учтете разницу в учетах при продаже основного средства*

Компания ООО «Инвест» в июне текущего года продала основное средство. Убыток от этой операции составил 120 000 руб. Оставшийся срок эксплуатации объекта - 12 месяцев. В бухучете убыток от продажи основного средства учитывают в расходах единовременно - по правилам, установленным в пункте 11 ПБУ 10/99. А при расчете налога на прибыль его списывают постепенно по правилам, которые приведены в пункте 3 статьи 268 Налогового кодекса РФ. Из-за этого между бухгалтерским и налоговым учетом возникает разница. Какими проводками отразить ее в июне и июле текущего года? Предположим, что в бухучете ООО «Инвест» отчетный период равен месяцу. Налог на прибыль компания тоже считает ежемесячно.

Отражать его в бухучете в той же сумме, которую рассчитали по налоговым правилам, вправе лишь определенные категории предприятий. В частности, малые. А вот для остальных действуют специальные правила. Они предусматривают, что из бухучета должна быть видна разница между двумя показателями. Первый - это прибыль, которую рассчитали по правилам бухгалтерского учета. А второй - прибыль, которую компания определила по правилам Налогового кодекса РФ.

Как у одного и того же предприятия может быть две прибыли? Мы уже говорили, что государство - это, по сути, второй хозяин прибыли. Но при разделе прибыли у двух хозяев могут возникнуть разногласия.

В нашем примере компания ООО «Инвест» продала основное средство. В бухучете убыток от его продажи относят к расходам текущего периода. То есть включают в прочие расходы единовременно - в том месяце, когда произошла реализация (п. 11 ПБУ 10/99). А вот при расчете налога на прибыль такой убыток списывают постепенно - в течение периода, который остался до конца срока полезного использования объекта (п. 3 ст. 268 НК РФ).* То есть в налоговом учете компания «Инвест» должна ежемесячно включать в расходы по 10 000 руб. (120 000 руб.: 12 мес.).

Тем самым государство как бы говорит: «Вы приобретали основное средство не для перепродажи, а для использования. Значит, планировали его амортизировать. Вот теперь и не ускоряйте процесс, списывая убыток единовременно. Давайте договоримся так. В бухучете вы отразите реальную прибыль предприятия. А налог заплатите с прибыли, рассчитанной по правилам Налогового кодекса РФ. Тогда с точки зрения государственных интересов все будет по справедливости».

Что такое вычитаемая временная разница и отложенный налоговый актив

Разницы между учетами бывают двух видов: постоянные и временные. Постоянная разница возникает, когда какой-то доход или расход отражают только в бухучете или только в налоговом учете (полностью или частично). А временная разница - это когда доход или расход отражают и в бухучете, и в налоговом учете. Но в бухучете в одном периоде, а в налоговом учете - в другом.*

В нашем примере у ООО «Инвест» возникла временная разница. Ведь убыток от продажи основного средства компания полностью включит в расходы не только в бухгалтерском, но и в налоговом учете. Просто в налоговом учете это произойдет позднее.

В нашем примере в периоде, когда убыток возник в бухучете, его полностью не учли при расчете налога на прибыль. Вместо этого его учет в налоговых расходах отложили на будущее. В результате бухгалтерская прибыль оказалась меньше, чем налоговая. Отклонение между ними, которое надо отразить в бухучете, называется вычитаемой временной разницей. А произведение этой разницы на ставку налога на прибыль, действующую в отчетном периоде, - отложенным налоговым активом. Таким образом, его можно рассчитать по формуле:*

Отложенный налоговый актив отражают по кредиту счета 68 «Расчеты по налогам и сборам». То есть на том же счете, который требуется использовать для учета начисленных и уплаченных сумм налога на прибыль, а также авансовых платежей по нему. Обычно для этого открывают отдельный субсчет под названием «Расчеты по налогу на прибыль».

С этим счетом в нашем случае корреспондирует специальный счет 09 «Отложенные налоговые активы». Таким образом, проводка, которую бухгалтер ООО «Инвест» должен сделать в июне, выглядит так:*

Когда и как погашают отложенный налоговый актив

Компания «Инвест» продала основное средство в июне текущего года. В этом же месяце в налоговом учете по этому объекту последний раз начислили амортизацию. А в следующем месяце - июле - бухгалтер может списать на налоговые расходы первую часть убытка - 10 000 руб.

Как только бухгалтер это сделает, временная разница станет на 10 000 руб. меньше. И составит уже не 120 000 руб., а 110 000 руб. (120 000 – 10 000). Соответственно, размер отложенного налогового актива тоже надо скорректировать в меньшую сторону. Проводка такая:*

Такие проводки бухгалтер ООО «Инвест» будет делать ежемесячно до тех пор, пока полностью не включит убыток от продажи основного средства в налоговые расходы. В периоде, когда это произойдет, временная разница исчезнет, а вместе с нею и отложенный налоговый актив.*

СергеяРазгулина, действительного государственного советника РФ 3-го класса

Как в бухучете закрывать отчетные периоды и определять финансовые результаты в течение года. Организация применяет общую систему налогообложения

Условный доход (расход) по налогу на прибыль

Если организация применяет ПБУ 18/02 , то одновременно с закрытием отчетного периода нужно отразить в учете условный расход (доход) по налогу на прибыль .

Для расчета этого показателя используйте формулу:*

Сумма условного расхода (дохода) по налогу на прибыль отражается в бухучете на одноименном субсчете, который открывается к счету 99 «Прибыли и убытки».

Такой порядок следует из положений пункта 20 ПБУ 18/02.

В бухучете сумму условного расхода (дохода) отразите проводкой:*

– начислена сумма условного расхода за отчетный период;

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Условный доход по налогу на прибыль»

– начислена сумма условного дохода за отчетный период.

Если по итогам отчетного (налогового) периода в налоговом учете отражен убыток, то дополнительно нужно сделать проводку:*

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражен отложенный налоговый актив с убытка, который будет погашен в следующих отчетных (налоговых) периодах.

Сумма налога на прибыль, отраженная в бухучете на конец отчетного квартала или года, должна совпадать с суммой, отраженной в налоговой декларации , утвержденной приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600 . Поэтому, выполнив такие проводки, проверьте, правильно ли закрыт отчетный период. Для этого сопоставьте суммарные (с начала года) обороты по счету 68 субсчет «Расчеты по налогу на прибыль» в корреспонденции со счетами:*

– 09 «Отложенные налоговые активы»;

– 77 «Отложенные налоговые обязательства»;

– 99 «Прибыли и убытки» субсчет «Условный расход (доход) по налогу на прибыль»;

– 99 «Прибыли и убытки» субсчет «Постоянные налоговые обязательства (активы)».

Если разница между дебетовыми и кредитовыми оборотами по этим счетам совпадает с суммой, отраженной по строке 180 листа 02 декларации по налогу на прибыль, то расчеты по налогу на прибыль отражены в бухучете правильно. Это означает, что отчетный период закрыт корректно.*

В зависимости от того, с какой периодичностью организация отчитывается по налогу на прибыль, такую проверку она должна делать либо по итогам каждого месяца, либо по итогам каждого квартала.

Пример отражения в бухучете условного расхода по налогу на прибыль при закрытии отчетного периода

ООО «Альфа» рассчитывает налог на прибыль ежемесячно от фактической прибыли. Доходы и расходы в налоговом учете определяет кассовым методом. Организация занимается оказанием информационных услуг и пользуется освобождением от уплаты НДС.

В январе «Альфа» реализовала услуги на сумму 1 000 000 руб.

Персоналу организации была начислена зарплата в сумме 600 000 руб. Сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и страхование от несчастных случаев и профзаболеваний с начисленной зарплаты составила 181 200 руб.

По состоянию на 31 января выручка от реализации не оплачена, зарплата персоналу не выдана, обязательные страховые взносы в бюджет не перечислены.

15 января менеджер «Альфы» А.С. Кондратьев представил авансовый отчет по представительским расходам на сумму 24 600 руб. В тот же день эти расходы ему были возмещены в полной сумме. При расчете налога на прибыль учтены представительские расходы в сумме 24 000 руб. (600 000 руб. х 4%).

В январе других операций у «Альфы» не было. В бухучете организации сделаны следующие записи:

Дебет 62 Кредит 90-1

– 1 000 000 руб. – отражена выручка от реализации информационных услуг;

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

– 200 000 руб. (1 000 000 руб. х 20%) – отражено отложенное налоговое обязательство с разницы между выручкой, отраженной в бухгалтерском и налоговом учете;

Дебет 26 Кредит 70

– 600 000 руб. – начислена зарплата за январь;

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 120 000 руб. (600 000 руб. х 20%) – отражен отложенный налоговый актив с разницы между зарплатой, отраженной в бухгалтерском и налоговом учете;

Дебет 26 Кредит 69

– 181 200 руб. – начислены обязательные страховые взносы с зарплаты за январь;

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 36 240 руб. (181 200 руб. х 20%) – отражен отложенный налоговый актив с разницы между суммой налогов (взносов), отраженных в бухгалтерском и налоговом учете;

Дебет 26 Кредит 71

– 24 600 руб. – списаны представительские расходы;

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 120 руб. ((24 600 руб. – 24 000 руб.) х 20%) – отражено постоянное налоговое обязательство с суммы представительских расходов, отраженных в бухгалтерском и налоговом учете;

Дебет 90-2 Кредит 26

– 805 800 руб. (600 000 руб. + 181 200 руб. + 24 600 руб.) – списана себестоимость реализованных услуг;

Дебет 90-9 Кредит 99 субсчет «Прибыль (убыток) до налогообложения»

– 194 200 руб. (1 000 000 руб. – 805 800 руб.) – отражена прибыль за январь;

Дебет 99 субсчет «Условный расход по налогу на прибыль» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 38 840 руб. (194 200 руб. х 20%) – начислена сумма условного расхода по налогу на прибыль.

В январе в налоговом учете «Альфы» отражен убыток в сумме 24 000 руб. (оплаченные представительские расходы). Поскольку этот убыток повлияет на определение налоговой базы в следующих периодах, в бухучете сделана запись:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 4800 руб. (24 000 руб. х 20%) – отражен отложенный налоговый актив с убытка, не признанного в текущем отчетном периоде.

Сумма налога на прибыль, отраженная в декларации за январь, равна нулю. Сальдо по счету 68 субсчет «Расчеты по налогу на прибыль» равно:

200 000 руб. – 120 000 руб. – 36 240 руб. – 120 руб. – 38 840 руб. – 4800 руб. = 0.

Условный расход по налогу на прибыль отражен правильно. Отчетный период закрыт корректно.

Учете, когда образуется разница между налогом на прибыль, посчитанным исходя из бухгалтерского учета и налогового учета.

Корреспонденция счетов:

Счет 09 — это активный счет «Отложенные налоговые активы», служит для отражения отложенных налоговых активов (ОНА).

По дебету счета учитывается возникший отложенный актив, по кредиту он погашается.

ОНА формируется и учитывается на 09 счете по каждой отдельной сделке или операции.

|

№ п/п |

Дебет |

Кредит |

|

|

Отражена сумма ОНА увеличивающего размер условного дохода/расхода отчетного периода |

|||

|

Отражена часть суммы ранее учтенного ОНА, списанного на уменьшение условного дохода/расхода отчетного периода |

|||

|

Отражена часть суммы ранее учтенного ОНА, списанного при выбытии актива в связи с использованием которого он возник |

То есть ОНА - это часть налога на прибыль, отложенная для уплаты на более поздние сроки.

Возникновение ОНА

Иногда показатели, отражаемые по одной и той же операции, в налоговом и бухучете отличаются, это можно наблюдать в порядке отражения расходов и доходов по отдельным объектам основных средств.

Налог по данным бухучета называется условным , а по данным налогового учета - текущим .

Текущий налог перечисляется по результатам каждого периода. При подсчете данных показателей в конце периода возникает разница, влекущая за собой формирование отложенного актива и необходимость его будущего сокращении в предстоящих периодах.

ОНА появляется, если расходы по данной операции показываются в бухучете в текущем периоде (по факту их установления), а в налоговом - в будущем периоде или наоборот.

Например:

- При установлении убытка в момент выбытия ОС при продаже;

- При образовании только в бухучете резерва для оплаты отпускных ;

- При выявлении убытка по итогам годовой деятельности и переносе его на будущие периоды в целях определения налоговой нагрузки;

- При различных методах подсчета амортизационных отчислений ;

- При излишнем перечислении налога и его не возврате;

- При формировании кредиторской задолженности по купленным ценностям, если доходно-расходные показатели признаются кассовым методом;

- В других случаях, когда наблюдается временное отличие в признании затрат.

Формулы для расчета

1. ОНА = Расходы, учтенные в бух. учете в текущем периоде, а в нал. учете в последующих (или доходы, учтенные в нал. учете в текущем периоде, а в бух. учете в последующих) х ставку налога на прибыль

Сумма, вносимая в дебет 09 счета, рассчитывается по этой формуле.

Когда будут признаны бухгалтерские расходы в налогообложении, сформируется обратная ситуация и налоговая прибыль и налог текущий окажутся меньше бухгалтерской прибыли Тогда ОНА погашается. Аналогичное сокращение отложенного актива наблюдается и при последующем признании налоговых доходов в бухгалтерии.

Формула для вычисления суммы для уменьшения отложенных налоговых активов (ОНА):

2. Сумма к погашению = расходы, списанные в бух. учете в прошлом периоде, а нал. учете в текущем (или доходы, показанные в нал. учете в прошлом периоде, а в бух. учете в текущем) х ставку налога на прибыль

Вносимая в Кредит 09 счета сумма определяется по второй формуле. При этом отраженный по конкретной операции по дебету 09 налоговый актив постепенно полностью погашается.

Если тот объект, при поступлении которого образовался отложенный актив, выбывает, то ОНА по нему, зафиксированный по дебету 09, следует списать в дебет 99 счета, предназначенного для учета финансового результата.

Аналитика по счету 09 ведется по каждой операции или сделке, в отношении которой возник ОНА.

Проводки по отражению операций:

|

Название операции |

Дебет |

Кредит |

|

Показан возникший отложенный актив по объекту (обязательству или активу) |

||

|

Отражено погашение отложенного актива по объекту |

||

|

Отражено списание ОНА по выбывшему объекту, по которому возник отложенный актив |

Формирование отложенных налоговых активов при переносе убытка на будущее

Выявленный по итогам года убыток нужно учесть 31 декабря. В целях подсчета налога на прибыль, расход признается постепенно по мере исчисления прибыли.

В данном случае компания сталкивается с образованием отложенного актива, подлежащего отражению на 09 счете в последний день года и постепенному списанию в будущие периоды по факту получения прибыли. Списание проводится на последний день каждого периода до тех пор, пока ОНА не будет погашен в полном объеме.

Пример 1

По окончании 2016 г. у ООО « Калина» убыток составил 800 000 руб.

Сумма отложенного актива:

ОНА = 800 000 * 20% = 160 000 руб.

Посчитанная величина показана в качестве ОНА на 31.12. 2016г.

Прибыль по налоговому учету за I кв. 2017 года - 450 000 руб., за 6 мес. 2017 года - 1 280 000 руб.

ООО «Калина» признала убыток в налогообложении следующим образом:

- за I кв. 2017г. - доля убытка 450 000 руб.;

- за 6 мес. 2017г. - вся сумма убытка за 2016г. 800 000 руб.

В последний день каждого периода были сделаны записи по погашению отложенного актива:

- За I кв. - 450 000 * 20% = 90 000 руб.;

- За 6мес. - (800 000 - 450 000) * 20% = 70 000 руб.

Проводки:

|

Дата |

Операция |

Сумма |

Дебет |

Кредит |

|

Учтен отложенный актив в виде неучтенного при налогообложении расхода |

||||

|

Отложенный актив частично погашен |

90 000 (450 000 х 20%) |

|||

|

Актив погашен полностью |

70 000 (160 000 - 90 000) |

Формирование отложенных налоговых активов при продаже ОС

Продажа ОС (если не основная деятельность) проводится через счет «91», по дебету которого фиксируются расходы в виде остаточной стоимость объекта (начальная стоимость минус амортизация), по кредиту - доход от покупателя.

Если показатель по Д-ту превышает показатель по К-ту, то результат от продажи ОС будет отрицательный (получен убыток).

Данный вид расхода в бухучете можно учесть сразу, а в налоговом он постепенно списывается равными частями ежемесячно на протяжении времени по формуле:

Срок (мес.) = Срок полезного использования (мес.) - Фактический период использования ОС (мес.)

Показатель считается с 1-ого месяца после принятия к учету ОС и заканчивая месяцем продажи.

Пример:

ООО «Калина» приобрело ОС со сроком эксплуатации 60 мес. Месяц начала эксплуатации - январь 2014г. В мае 2017года ОС продается.

Сделка по продаже ОС была произведена с убытком в 50 000 руб.

Срок, в течение которого будет признаваться данный расход в налоговом учете = 60 - 40 = 20 мес.

Сумма, подлежащая ежемесячному учету в прочих расходах = 50 000 / 20 = 2500 руб.

ОНА будет каждый месяц списываться сумма в размере 2500 х 20% = 500 руб.

Пример 2. Увеличение отложенных налоговых активов

ООО «Калина» признает доходы и расходы для целей налогообложения по кассовому методу.

ООО «Калина» в 1 квартале 2017 года получила материалы от поставщика на сумму 590 000 руб., в т.ч. НДС - 90 000 руб. и в дальнейшем передала их в производство.

В 1 квартале 2017 года за материалы перечислено поставщику 295 000 руб., в т.ч. НДС — 45 000 руб.

Ставка налога — 20%. Расчет:

- В бухучете признанный расход будет равен - 500 000 руб. (590 000 — 90 000);

- В налоговом учете признанный расход — 250 000 руб. (295 000 — 45 000);

- Вычитаемая разница — 250 000 руб. (500 000 — 250 000).

Во 2 квартале 2017 года задолженность перед поставщиком полностью погашена.

Проводки:

|

Сумма проводки, руб. |

Основание проводки |

|||

|

Оприходованы на склад материалы |

Товарная накладная (ТОРГ-12) |

|||

|

Отражен НДС |

Счет фактура полученный |

|||

|

Частично перечислено поставщику за материалы |

Банковская выписка |

|||

|

По итогам 1 квартала: на 50 000 руб. увеличена сумма ОНА (250 000 * 20 %) |

Бухгалтерская справка |

|||

|

Перечислена задолженность перед поставщиком за материалы |

Банковская выписка |

|||

|

Погашен ОНА |

Бухгалтерская справка |

|||

|

Списана сумма ОНА |

Бухгалтерская справка |

Для обобщения информации о наличии и движении отложенных налоговых активов организации Планом счетов бухгалтерского учета и Инструкцией по его применению предусмотрен счет 09 «Отложенные налоговые активы» (). Напомним, что понятие отложенного налогового актива введено ПБУ 18/02 для сближения .

Что такое ОНА

Отложенный налоговый актив (ОНА) - это часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в последующих отчетных периодах. ОНА определяется как произведение вычитаемых временных разниц на ставку налога на прибыль (п. 14 ПБУ 18/02).

Счет 09 «Отложенные налоговые активы»: примеры

09 счет бухгалтерского учета - это активный синтетический счет, по дебету которого отражается увеличение отложенных налоговых активов, а по кредиту - уменьшение ОНА (Приказ Минфина от 31.10.2000 № 94н).

ОНА в организации могут возникать по различным причинам. К различиям бухгалтерского и налогового учета, которые могут вести к образованию ОНА, относятся, в частности (п. 11 ПБУ 18/02):

- применение разных способов начисления амортизации для целей бухгалтерского и налогового учета;

- применение разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде в бухгалтерском и налоговом учете;

- убыток, перенесенный на будущее, не использованный для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах;

- применение, в случае продажи объектов основных средств, разных правил признания для целей бухучета и целей налогообложения прибыли остаточной стоимости объектов основных средств и расходов, связанных с их продажей.

Приведем условный пример. В бухгалтерском и налоговом учете применяются разные способы начисления амортизации основных средств. За отчетный период отнесенная на расходы амортизация в бухгалтерском учете составила 130 000 рублей, а в налоговом учете 100 000 рублей. При прочих равных условиях данное обстоятельство приведет к тому, что бухгалтерская прибыль окажется меньше налоговой на 30 000 рублей. Следовательно, в этой же сумме возникнет вычитаемая временная разница, которая приведет к образованию ОНА в размере 6 000 рублей (30 000 рублей х 20%).

Начисленный ОНА отражается следующей бухгалтерской записью (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 09 - Кредит счета 68 «Расчеты по налогам и сборам»

В отчетном периоде ОНА увеличивает величину условного расхода по налогу на прибыль.

По мере погашения возникших ранее разниц отражается уменьшение ОНА:

Дебет счета 68 - Кредит счета 09

Применительно к приведенному выше примеру это будет происходить в том случае, когда налоговая амортизация окажется больше бухгалтерской.

Если же объект, по которому числится ОНА, выбывает вовсе, величина отложенного налогового актива по нему списывается:

Дебет счета 99 «Прибыли и убытки» — Кредит счета 09

Аналитический учет отложенных налоговых активов на счете 09 ведется по видам активов или обязательств, по которым возникла вычитаемая ременная разница.

Счет 09 – отложенные налоговые активы (ОНА) отображает обязательства предприятия по уплате налогов, обобщает информацию о наличии, движении данных активов. Образуется, в случае, когда при учете видов активов возникает временная разница. Данная величина получается за счет разницы прибыли между налоговой и бухгалтерской отчетностью. Такая ситуация может произойти, когда учет налогов в бухучете отражается раньше, чем в налоговой сводке.

Регламент операций по 09 счету установлен ПБУ 18/02, для муниципальных организаций – п. 1 ПБУ, а СМП и некоммерческим организациям можно отказаться от данной отчетности.

Закрытие счета «отложенных налоговых активов» корреспондируется с проводками: 68, 99 .

Пример

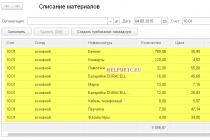

Чтобы приступить к закрытию счета 09 в 1 С, необходимо рассчитать величину ОНА. Формируем закрытие месяца, выбираем «расчет налога на прибыль»

Отчет формируется за весь прошедший год (на примере 2016 г.), который закрывается. В закрытии периода «убыток» будет характеризоваться, как «признание отложенного налогового актива». Для просмотра результата за весь период в меню выбираются «Операции», далее «справки-расчеты».

И по сформированном расчету величина составляет 388138,43 руб. далее переходим к переносу убытков. При закрытии 09 счета в 1С 8.3 формируется «Оборотно - сальдовая ведомость». При этом определяется сумма ОНА (отложенных налоговых активов) за весь период: 388138,43*20% = 77627,68 руб. Данная цифра и переносится вручную на убыток текущего периода, по схеме: меню – «операции» – «операции, введенные вручную».

- Величина 77627,68 руб. перемещается на «Расходы будущих периодов». Обратите внимание, счет остается неизменным.

- Убыток 388138,43 руб. переносится на прочие расходы будущих периодов. С показателем «убыток за 2016 год», который задается самостоятельно и вручную.

Период списания указывается как 2017 – 2023 гг. Закончив со всеми правками, генерируется оборотка, в которой конечное сальдо 77627,68 руб. относится к расходам будущих периодов.

Убыток 388138,43 руб. будет отражаться на счете 97.21, для этого в меню выбирается: «Главное» - «Начало работы» - «Помощник ввода остатков» - «Счет 09». Делается обработка «Закрытие месяца», где просматривается прибыль и списание по прошлогодним убыткам. Т.е. прибыль меньше на величину ОНА.

В программе «1С: Бухгалтерия 8 » для закрытия счета 09 в убыток необходимо сформировать три отчета по 99.01, 97.21, 68.4.2 счетам.