Введено в целях взаимоувязки показателей прибыли (убытка) отраженных в бухгалтерском учете и прибыли (убытка) по данным налогового учета. Оно призвано сблизить бухгалтерский учет расчетов по налогу с налоговым учетом. Поэтому так важно иметь четкие представления о временных и постоянных разницах и сформированных на их основании налоговых активах и обязательствах.

Положение по учету расчетов по налогу на прибыль было утверждено в конце 2002г., т.е. действует уже в течение девяти лет. При этом у пользователей все еще остается множество вопросов и с каждой новой ситуацией в хозяйственной деятельности организации, возникают все новые и новые.

Не у каждого бухгалтера есть время разбираться в хитросплетениях постоянно меняющегося законодательства. К тому же, вопросы по применению ПБУ 18 возникают не каждый день, в связи с чем, даже выясненная и проверенная информация успевает стереться из памяти.

Эта статья призвана помочь бухгалтеру легко ориентироваться в ПБУ 18 без погружения в тонкости «казенного» языка. Мы разберем не только само Положение по налогу на прибыль, но и составим схему с подсказками, воспользовавшись которыми налогоплательщик сможет разработать собственный регламент расчетов по налогу на прибыль для целей бухгалтерского учета.

1. Кто и с какой целью должен вести учет расчетов по налогу на прибыль.

В соответствии с п. 1 ПБУ 18, отражение в бухгалтерском учете информации о расчетах по налогу на прибыль обязательно для организаций, которые согласно действующему законодательству, являются налогоплательщиками налога на прибыль.

Таким образом, на организации, не применяющие общую систему налогообложения (ОСН) и не являющиеся налогоплательщиками налога на прибыль, ПБУ 18 не распространяется .

К предприятиям, не применяющим ОСН, относятся компании, использующие специальные налоговые режимы. Такие как:

- Упрощенная система налогообложения (УСНО);

- Единый налог на вмененный доход (ЕНВД);

- Единый сельскохозяйственный налог (ЕСХН);

- Система налогообложения при выполнении соглашений о разделе продукции.

Положение может не применяться субъектами малого предпринимательства и некоммерческими организациями (п.2 ПБУ 18/02).

Обратите внимание: предприятия, являющиеся субъектами малого предпринимательства и некоммерческие организации, должны отразить в учетной политике организации информацию о том, будут ли они вести учет разниц в соответствии с ПБУ 18 или воспользуются правом не применять Положение.

2. Организация аналитического учета возникающих разниц.

Порядок отражения доходов и расходов в бухгалтерском учете регламентируется Законом «О бухгалтерском учете» №129-ФЗ и Положениями по бухгалтерскому учету (далее - ПБУ). Порядок признания доходов и расходов для целей налогового учета устанавливается Налоговым кодексом РФ.

В результате различий между нормами действующего законодательства по бухгалтерскому и налоговому учету и образуются разницы, влияние которых на расчеты по налогу на прибыль, мы должны отразить в учетных регистрах и раскрыть в своей бухгалтерской отчетности.

В ПБУ 18 отсутствует разъяснение и закрепление методологии учета возникающих разниц: Информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно (п. 3 ПБУ 18/02).

В связи с этим, выбранный метод учета постоянных и временных разниц, состав и форму разработанных учетных регистров, необходимо прописать в учетной политике организации.

Обратите внимание, что в аналитическом учете временные разницы должны отражаться обособленно по видам активов и обязательств из-за различий в учете которых они возникли (п. 3 ПБУ 18/02).

Так каким же методом воспользоваться для формирования полной информации по всем видам разниц?

Рассмотрим несколько способов организации аналитического учета возникающих разниц.

- Если у предприятия отсутствуют временные разницы и учет ведется только по постоянным разницам, все достаточно просто. Можно использовать аналитику к счетам бухгалтерского учета, разделяя «принимаемые в целях НУ» и «не принимаемые в целях НУ» доходы и расходы. Таким образом, мы организуем учет постоянных разниц в рамках системной аналитики.

- Однако, в случае наличия в учете временных разниц, жизнь бухгалтера серьезно усложняется. И чем больше этих разниц, тем сложнее их все учесть обособленно по видам, используя системную аналитику. В таком случае, ничего не остается, как заняться организацией внесистемного* аналитического учета. По нашему мнению, наилучшим образом для этих целей подойдут таблицы программы Excel.

3. Вычитаемые и налогооблагаемые временные разницы.

Что же такое «временные разницы»?

Для целей Положения под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль - в другом или в других отчетных периодах (п.8 ПБУ 18/02).

То есть, в случае, если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета и разница возникает только во времени их признания, такая разница и называется временной разницей для целей ПБУ 18.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль . Согласно п. 9. ПБУ 18/02 под отложенным налогом на прибыль понимается сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах .

Отложенный налог на прибыль - это сумма налога рассчитываемого от временной разницы. Этот налог «отложен» на будущее, то есть, будет влиять (в сторону уменьшения или увеличения) на сумму налога «к уплате» в будущих отчетных периодах.

Временные разницы подразделяются на:

- вычитаемые временные разницы;

- налогооблагаемые временные разницы.

Отложенный налог с вычитаемых временных разниц будет уменьшать сумму налога на прибыль в будущих отчетных периодах.

Примеры вычитаемых разниц:

- сумма амортизации ОС, в бухгалтерском учете больше, чем в налоговом;

- налоговый убыток, который будет перенесен на будущее;

- убыток от реализации ОС, принимаемый в течение срока полезного использования в налоговом учете и списанный сразу в бухгалтерском учете;

- доходы, возникшие от разницы курсов по расчетам в условных единицах;

- расходы, возникшие от разницы курсов по расчетам в условных единицах;

- и т.п.

Отложенный налог с налогооблагаемых временных разниц будет увеличивать сумму налога на прибыль в будущих отчетных периодах.

Примеры налогооблагаемых разниц:

- сумма амортизационной премии с ОС учтена для целей налогового учета и отсутствует в бухгалтерском;

- таможенные пошлины отнесены в состав косвенных расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском;

- брокерские услуги отнесены в состав косвенных расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском;

- расходы по процентам с заемных средств учтены в налоговом учете и включены в стоимость строящегося внеоборотного актива в бухгалтерском;

- и т.п.

При появлении вычитаемых временных разниц возникает отложенный налоговый актив (далее - ОНА). Это как раз та сумма отложенного налога, которая в будущем будет уменьшать

Согласно п. 14 ПБУ 18/02 ОНА отражаются в бухгалтерском учете с учетом всех вычитаемых разниц и признаются в том отчетном периоде, в котором возникают эти вычитаемые временные разницы.

Необходимым условием для признания ОНА является существование вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах.

Увеличение ОНА в отчетном периоде происходит с увеличением вычитаемых временных разниц. Соответственно, уменьшение ОНА происходит с уменьшением или полным погашением вычитаемых временных разниц.

ОНА = вычитаемая временная разница * ставка налога на прибыль.

в настоящее время ставка налога на прибыль составляет 20%.

ОНА отражаются в бухгалтерском учете на счете 09 «Отложенные налоговые активы» по видам активов. Бухгалтерские проводки:

- при возникновении ОНА - Дт 09 «Отложенные налоговые активы» Кт 68.4.2 «Расчеты по налогу на прибыль»;

- при уменьшении ОНА - Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 09 «Отложенные налоговые активы».

При появлении налогооблагаемых временных разниц возникает отложенное налоговое обязательство (далее - ОНО). Это сумма отложенного налога, которая в будущем будет увеличивать сумму налога на прибыль «к уплате».

Согласно п. 15 ПБУ 18/02 ОНО отражаются в бухгалтерском учете с учетом всех налогооблагаемых разниц и признаются в том отчетном периоде, в котором возникают эти налогооблагаемые временные разницы.

Увеличение ОНО в отчетном периоде происходит с увеличением налогооблагаемых временных разниц. Соответственно, уменьшение ОНО происходит с уменьшением или полным погашением налогооблагаемых временных разниц.

ОНО = налогооблагаемая временная разница * ставка налога на прибыль.

ОНО отражаются в бухгалтерском учете на счете 77 «Отложенные налоговые обязательства» по видам обязательств. Бухгалтерские проводки:

- при возникновении ОНО - Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 77 «Отложенные налоговые обязательства»;

- при уменьшении ОНО - Дт 77 «Отложенные налоговые обязательства» Кт 68.4.2 «Расчеты по налогу на прибыль».

В случае, если Налоговым кодексом РФ предусмотрены разные ставки налога на прибыль по отдельным видам доходов, то при оценке ОНА или ОНО ставка налога на прибыль должна соответствовать тому виду дохода, который ведет к уменьшению или полному погашению вычитаемой или налогооблагаемой временной разницы в следующем за отчетным или последующих отчетных периодах (п. 15 ПБУ 18/02).

При выбытии актива или обязательства, по которому были начислены ОНА или ОНО, происходит списание на счета прибылей и убытков той суммы ОНА или ОНО, которая не будет уменьшать (в случае ОНА) или увеличивать (в случае ОНО) налогооблагаемую прибыль согласно Налогового Кодекса РФ.

5. Постоянные разницы. Постоянные налоговые активы и обязательства.

Теперь рассмотрим постоянные разницы .

В соответствии с п. 4 ПБУ 18, для целей Положения под постоянными разницами понимаются доходы и расходы:

- формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;

- учитываемые при определении налоговой базы по налогу на прибыль отчетного периода, но не признаваемые для целей бухгалтерского учета доходами и расходами как отчетного, так и последующих отчетных периодов.

То есть, в случае, если доходы (расходы) признаются только для целей бухгалтерского учета и никогда не будут признаны в налоговом учете, такая разница является постоянной разницей для целей ПБУ 18.

Так же и в случае, если доходы (расходы) признаются исключительно для целей налогового учета и никогда не будут признаны для целей бухгалтерского учета, возникшая разница будет являться постоянной разницей для целей ПБУ 18.

Примеры постоянных разниц:

- расходы на премии или материальную помощь сотрудникам за счет чистой прибыли организации;

- расходы по процентам с долговых обязательств, превышающие установленный лимит для целей налогового учета (ст. 269 Налогового Кодекса РФ);

- доходы в виде финансовой помощи от учредителя организации, доля участия которого превышает 50%;

- и т.п.

ПНО - это сумма налога, которая приводит к увеличению

ПНА - это сумма налога, которая приводит к уменьшению налоговых платежей по налогу на прибыль в отчетном периоде.

ПНО и ПНА признаются в том отчетном периоде, в котором возникает постоянная разница.

ПНО (ПНА) = постоянная разница * ставка налога на прибыль.

ПНО и ПНА отражаются в бухгалтерском учете на счете 99.2.3 «Постоянное налоговое обязательство». Бухгалтерские проводки:

- при возникновении ПНО - Дт 99.2.3 «Постоянное налоговое обязательство» Кт 68.4.2 «Расчеты по налогу на прибыль»;

- при возникновении ПНА - Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 99.2.3 «Постоянное налоговое обязательство».

Согласно п. 20 ПБУ 18/02 сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка), является условным расходом (условным доходом) по налогу на прибыль.

Условный расход (доход)= прибыль (убыток) по данным бухгалтерского учета*ставка налога на прибыль.

Условный расход (доход) отражается в бухгалтерском учете на счете 99.2.2 «Условный доход по налогу на прибыль». Бухгалтерские проводки:

- Условный доход по налогу на прибыль (с убытка) - Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 99.2.2 «Условный доход по налогу на прибыль»;

- Условный расход по налогу на прибыль (с прибыли) - Дт 99.2.2 «Условный доход по налогу на прибыль» Кт 68.4.2 «Расчеты по налогу на прибыль».

Текущий налог на прибыль организаций = Условный расход (- условный доход) + Начисленные ОНА - Погашенные ОНА - Начисленные ОНО + Погашенные ОНО + ПНО - ПНА.

Обратите внимание: способ определения величины текущего налога на прибыль закрепляется в учетной политике организации (п. 22 ПБУ 18/02).

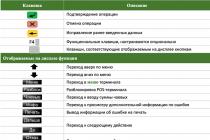

7. Схема по ПБУ 18/02 .

При восстановлении бухгалтерского учета организаций мы столкнулись с непониманием некоторых бухгалтеров положения по бухгалтерскому учету 18\02. в связи с чем решили написать цикл статей, разъясняющийПрактический пример расчета для определения текущего налога на прибыль есть в

Кто применяет ПБУ 18/02?

Читая раздел «Общие положения», мы, безусловно, отвечаем на этот вопрос. Применяют данное ПБУ организации, которые исчисляют и уплачивают налог на прибыль. Другими словами, если вы в соответствии с законодательством не исчисляете и не уплачиваете налог на прибыль, то применять ПБУ 18/02 не нужно. Не применяют ПБУ 18/02:- кредитные учреждения;

- государственные (муниципальные) учреждения;

- применяющие упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность;

Зачем ПБУ 18/02 вообще нужно применять?

Ответ содержится в этом же разделе. Применение ПБУ 18/02 позволяет отражать в бухгалтерском учете и бухгалтерской отчетности различие налога на бухгалтерскую прибыль (убыток), от налога на прибыль, сформированного и отраженного в налоговой декларации по налогу на прибыль. Другими словами, данное ПБУ отражает в бухгалтерском учете некую величину, которая в будущем будет влиять на налог на прибыль. В результате разных правил учета доходов и расходов, изложенных в нормативно-правовых актах по бухгалтерскому учету и в законодательстве о налогах и сборах в РФ, возникает разница между бухгалтерской прибылью (убытком) и прибылью (убытком), отраженной в налоговой декларации по налогу на прибыль и формируется из временных и постоянных разниц п.3 ПБУ 18/02.ОНА (отложенный налоговый актив)-

сначала признаем расходы в бухгалтерском учете, а в последующие периоды в налоговом. Доходы в налоговом, а позднее в бухгалтерском.Сложилась практика использования аббревиатуры ТНП (текущий налог на прибыль) и УРНП (условный расход по налогу на прибыль).Отражаются в отчетности:

Бухгалтерский баланс: Актив:ОНО (отложенное налоговое обязательство)-

противоположность ОНА. Сначала признаем расходы в налоговом учете, а в последующие периоды в бухгалтерском. Доходы в бухгалтерском, а позднее в налоговом. Отражаются в отчетности: Бухгалтерский баланс: Пассив:Постоянные разницы

–доходы и расходы, признаваемые только в бухгалтерском или только в налоговом учете. Они бывают: ПНА-постоянные налоговые активы; ПНО-постоянные налоговые обязательства; Отражаются в отчетности:

Временные разницы.

Итак, мы подходим к самому «серьезному» моменту, который вызывает всегда массу вопросов со стороны бухгалтеров. Это - временные разницы. Что это такое, и как с этим «бороться», мы рассмотрим в этой статье. Временные разницы – это такие разницы, которые будут влиять на налог, в будущем увеличивая его или уменьшая. Соответственно, те разницы, которые увеличат налог на прибыль, будут называться налогооблагаемые временные разницы, а те, которые будут уменьшать налог на прибыль – вычитаемые временные разницы. Отложенные налоговые активы и отложенные налоговые обязательства. Отложенные налоговые активы (ОНА) - это вычитаемые временные разницы, умноженные на ставку налога на прибыль в момент признания ОНА. При уменьшении или погашении вычитаемых временных разниц будут уменьшаться или полностью погашаться ОНА. Бухгалтерские проводки: Начисление ОНА Дт09 Кт68; Погашение ОНА Дт68 Кт09. Отложенные налоговые обязательства (ОНО) - это налогооблагаемые временные разницы, умноженные на ставку налога на прибыль в момент признания ОНО По мере уменьшения или полного погашения налогооблагаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые обязательства. Бухгалтерские проводки: Начисление ОНО Дт68 Кт77; Погашение ОНО Дт77 Кт68. В бухгалтерской отчетности позволяется отражать ОНА и ОНО сальдировано (свернуто). Сумма налога на прибыль (НП) называется условным доходом (расходом) (УД(Р)), если НП определять из бухгалтерской прибыли (убытка). НП сформированный из налоговой прибыли равен УД(Р)-ПНО+(-) ОНА+(-)ОНО ОНА и ОНО отражаются в бухгалтерском балансе соответственно в качестве внеоборотных активов и долгосрочных обязательств. Переплата по налогу на прибыль учитывается в качестве актива, задолженность – в качестве пассива. В отчете о финансовых результатах отражаются ПНО, ОНА, ОНО и текущий налог на прибыль.Отчет о финансовых результатах:

Кроме того, отдельно в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах раскрываются:

Кроме того, отдельно в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах раскрываются:

- условный расход (условный доход) по налогу на прибыль;

- постоянные и временные разницы, возникшие в отчетном периоде и повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль в целях определения текущего налога на прибыль;

- постоянные и временные разницы, возникшие в прошлых отчетных периодах, но повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль отчетного периода;

- суммы постоянного налогового обязательства (актива), отложенного налогового актива и отложенного налогового обязательства;

- причины изменений применяемых налоговых ставок по сравнению с предыдущим отчетным периодом;

- суммы отложенного налогового актива и отложенного налогового обязательства, списанные в связи с выбытием актива (продажей, передачей на безвозмездной основе или ликвидацией) или вида обязательства.

Операции, производимые бухгалтером, не всегда одинаково отражаются в двух видах учета - налоговом и бухгалтерском. При таких условиях появляются постоянные налоговые обязательства. Узнайте, с помощью каких проводок их можно показать в отчетности.

Налог на прибыль перечисляет в бюджет каждая коммерческая организация. На налог влияют постоянные налоговые обязательства. Как вычислить показатель и отразить в учете, читайте в материале.

Что такое ПНО

Встречаются ситуации, когда доходы и расходы признают только в каком-то одном виде учета. В таком случае возникают разницы: временные и постоянные. Их отличие заключается в причине, по которой образовалась разница (п. 3 Положения, утв. приказом Минфина от 19.11.02 № 114н).

Несоответствие сумм в учете может встретиться из-за того, что доход или траты показали в бухгалтерском (БУ) и налоговом (НУ) учете не в одном периоде, а в разных. Такую разницу называют временной. Существует две ее разновидности: вычитаемая (если платеж по налогу на прибыль снижается в текущем периоде) и налогооблагаемая (платеж повышается).

Постоянные разницы возникают, когда доходы (или расходы) в налоговом учете нужно отразить, а вот в бухгалтерском учете их вообще не признают. Возможно и обратное: в БУ суммы показывают, а в НУ – нет (п. 8-12 Положения). Если из-за разницы прибыль в налоговом учете оказывается больше, чем в бухгалтерском, образуются ПНО.

Простыми словами постоянные налоговые обязательства – это суммы налога, которые в отчетном периоде приведут к тому, что компания заплатит налог на прибыль в большем размере.

В ПБУ 18/02 Минфин приводит варианты, при которых может образоваться постоянная разница. Она может возникнуть, например, при безвозмездной передаче имущества. Если быть конкретнее, несоответствие проявляется, когда в целях налогообложения компания не признает расходы (п. 4 Положения).

Вполне вероятно, что в будущем в законодательстве появится новый термин «постоянный налоговый расход». Его хотят ввести вместо действующего ПНО. Такие планы есть у Минфина на 2020 год. На regulation.gov.ru уже появился проект, его номер – 85070. Документ также можно скачать по ссылке ниже.

Как начислить ПНО

ПНО – это показатель, который зависит от постоянных разниц. Они фигурируют в формуле, по которой компании рассчитывают обязательства (п. 7 Положения):

ПНО = Разница x Ставка

Напомним, что основная ставка по прибыльному налогу составляет 20 процентов. Она держится на таком уровне уже 10 лет, с 2009 года (Федеральный закон от 26.11.2008 № 224-ФЗ).

Регионы вправе устанавливать свою ставку. Например, в столице производители автотранспорта перечисляют налог в бюджет по ставке 12,5 процента. Остальные придерживаются требований федерального закона (ст. 1 закона г. Москвы от 17.05.2018 № 12).

Посмотрим пример расчета по формуле. Предположим, что организация на 8 марта купила подарки для женской части коллектива. Сумма покупки составила 43 тыс. руб. Эту операцию нужно показать только в бухучете.

Вычислим показатель, если известно, что компания ведет учет по общим правилам, применяет ПБУ 18/02.

(43 тыс. руб. x 20 процентов) = 8600 руб.

Постоянные налоговые обязательства: проводки

Постоянные налоговые обязательства (сокращенно ПНО) отражаются следующей бухгалтерской записью:

Дебет 99 Кредит 68

Ее используют, если разница оказалась положительной. То есть, в НУ прибыль больше, чем в БУ.

Можно встретить обратную проводку: Дебет 68 Кредит 99. Ее используют, чтобы показать постоянный налоговый актив (или ПНА сокращенно).

В обеих записях фигурирует 99 счет , на котором фирмы показывают прибыль и убытки. Именно на этом счете по закону отражают ПНО (раздел VIII Инструкции, утв. приказом Минфина от 31.10.00 № 94н).

Когда отчетный год заканчивается, 99 счет по прибыли и убыткам закрывают. Сумму списывают на корреспондирующий счет 84 . На нем показывают нераспределенную прибыль либо непокрытый убыток.

ПНО и ПНА в бухучете на примерах

Выше мы уже сказали, что если из-за постоянной разницы прибыль в налоговом учете становится больше, чем в бухучете, появляется обязательство. Когда фирма сталкивается с обратным вариантом, она имеет дело с постоянными налоговыми активами.

То есть постоянные налоговые обязательства повышают налог на прибыль в бухучете, а постоянные налоговые активы – это то, что снижает платеж в бюджет (п. 7 Положения).

Чтобы различия стали очевиднее, объясним на примерах, как показатели отражают в бухучете. Зададим две ситуации и покажем в таблице, какие проводки будет использовать бухгалтер.

Ситуация 1 . Компания передала в безвозмездное пользование офисное оборудование (факс). Первоначальная стоимость этого основного средства (ОС) составляла 45 тыс. руб. Ко дню, когда организация отдала технику, накопилась амортизация в размере 3,7 тыс. руб. В момент передачи факса его рыночная стоимость равнялась 39 тыс. руб. Из этой суммы 7 тыс. руб. составил НДС. Налог на прибыль организация платит в размере 20 процентов.

Ситуация 2 . Организация получила в пользование на безвозмездной основе токарный станок. Его рыночная стоимость равна 140 тыс. руб. А срок полезного использования оборудования составляет 120 месяцев. Налог организация платит в том же размере, что и компания из первого примера.

Какие проводки по начислению ПНО понадобятся бухгалтеру. Таблица

| ПНО | ПНА | ||||||

| Суть записи | Сумма (тыс. руб.) | Дебет | Кредит | Суть записи | Сумма (тыс. руб.) | Дебет | Кредит |

| Списана первоначальная стоимость ОС (либо "показана остаточная стоимость основных средств" | 45 | 01 | 01 | отражена рыночная стоимость ОС | 140 | 08 | 91 |

| Списана сумма начисленной амортизации основного средства | 3,7 | 02 | 01 | ОС введено в эксплуатацию | 140 | 01 | 08 |

| Отражена уценка объекта | 41,3 (45-3,7) | 91 | 01 | Начислена амортизация ОС | 1,167 (140/120 мес.) | 20 | 02 |

| Учтен НДС от продажи объекта | 7 | 91 | 68 | Отражен постоянный налоговый актив | 0,2 (233 руб.) (1,167 x 20 процентов) | 68 | 99 |

| Списан убыток по прочим расходам | 48,3 (41,3+7) | 99 | 91 | ||||

| Отражено постоянное налоговое обязательство | 9,6 (48,3 x 20 процентов) | 99 | 68 | ||||

Учтите, что проводку Дебет 20 Кредит 02 (и Дебет 68 Кредит 99 тоже) бухгалтер нужно делать на протяжении всего срока полезного использования основного средства. В нашем примере этот срок составляет 120 месяцев (или 10 лет).

Таблицу с проводками также можно бесплатно скачать ниже в формате Word.

ПНО в бухгалтерской отчетности

ПНО бухгалтеры показывают в отчете о финансовых результатах (п. 24 Положения). В документе этому виду обязательства отвели строку 2421. По ней же отражают и ПНА (приложение № 4 к приказу Минфина от 02.07.10 № 66н).

Показатель по строке 2421 вычисляют как разницу между кредитовым и дебетовым сальдо по 99 счету ("Прибыли и убытки"). Если сумма получилась отрицательная, ее показывают в скобках.

Некоторые фирмы в отчете о финансовых результатах будут ставить прочерк в строке 2421. Речь идет о тех, кто по закону вправе не применять ПБУ 18/02 . Сюда относится, например, малое предпринимательство и некоммерческие компании (п. 4 ст. 6 Федерального закона от 06.12.11 № 402-ФЗ). Им закон разрешает применять упрощенную бухгалтерскую отчетность.

Важно!

По закону признать обязательство нужно в том отчетном периоде, когда образовалось несоответствие между двумя видами учета. Этого требует законодательство – ПБУ 18/02 (абз. 2 п. 7 Положения).

В качестве постоянных налоговых обязательств учитывается сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде, а под постоянным налоговым активом — сумма налога, которая приводит к уменьшению налоговых платежей по налогу на прибыль в отчетном периоде. Причиной возникновения постоянных налоговых обязательств (активов) является несоответствие сумм отдельных видов доходов или расходов, признаваемых в бухгалтерском учете и в целях налогообложения прибыли (п. п. 4, 7 ПБУ 18/02).

Суммы постоянных налоговых обязательств (активов) учитываются по дебету (кредиту) счета 99 «Прибыли и убытки» обособленно (Инструкция по применению Плана счетов).

Данные бухучета использующиеся при заполнении строки 2421 «в т.ч. постоянные налоговые обязательства (активы)»

Значение показателя этой строки (за отчетный период) определяется как разница между кредитовым и дебетовым оборотами за отчетный период по счету 99 (аналитический счет (субсчет) учета постоянных налоговых обязательств (активов)) и представляет собой сальдо постоянных налоговых активов и постоянных налоговых обязательств, накопленных за отчетный период.

Отрицательная разница означает, что постоянные налоговые обязательства больше постоянных налоговых активов. И поскольку постоянные налоговые обязательства уменьшают чистую прибыль, такая разница показывается в Отчете о финансовых результатах в круглых скобках как отрицательная величина.

Положительная разница означает, что постоянные налоговые активы больше постоянных налоговых обязательств. И поскольку постоянные налоговые активы чистую прибыль увеличивают, такая разница показывается в строке 2421 без круглых скобок как положительная величина.

Поскольку постоянные налоговые обязательства (активы) включены в показатель строки 2410 «Текущий налог на прибыль», при расчете чистой прибыли по Отчету о финансовых результатах показатель строки 2421 «в т.ч. постоянные налоговые обязательства (активы)» не учитывается.

Строка 2421 «в т.ч. постоянные налоговые обязательства (активы)» Отчета о финансовых результатах = Разница между кредитовым и дебетовым оборотами по счету 99, аналитический счет учета постоянных налоговых обязательств и активов.

Показатель строки 2421 «в т.ч. постоянные налоговые обязательства (активы)» (за аналогичный отчетный период предыдущего года) переносится из Отчета о финансовых результатах за этот отчетный период предыдущего года.

Пример заполнения строки 2421 «в т.ч. постоянные налоговые обязательства (активы)»

Показатели по счету 99 в части постоянных налоговых обязательств и активов за отчетный период в бухгалтерском учете:

Фрагмент Отчета о финансовых результатах за 2013 г.

Решение

Разница между кредитовым и дебетовым оборотами по счету 99 положительна и составляет 726 тыс. руб. (1 092 000 руб. — 366 403 руб.).

Фрагмент Отчета о финансовых результатах в примере будет выглядеть следующим образом.

в т.ч.: постоянные налоговые обязательства (активы) 2421 — это сальдо постоянных налоговых обязательств (активов).

Иными словами, это некая величина, которая либо увеличивает, либо уменьшает платежи по налогу на прибыль в отчетном периоде.

Для целей финансового анализа данная величина не является принципиальной, так как не оказывает влияния на последующие расчёты.

Если же со скобками, то в сервисы она вносится с минусом.

Формула расчёта (по отчётности)

Строка 2421 отчёта о финансовых результатах

Норматив

Не нормируется

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Позитивный фактор

Если показатель уменьшается

Негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе и некоторых других сервисах

Если вы увидели какую-то неточность, опечатку - также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно - вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов,

Финансовый анализ:

- Определение Отложенные налоговые обязательства 1420 - это пассив в форме части отложенного налога на прибыль, которая приведёт к росту налога на прибыль в одном или…

- Определение Отложенные налоговые активы 1180 - это актив, который уменьшит налог на прибыль в будущих периодах, тем самым увеличив прибыль после налогообложения. Наличие такого актива…

- Определение Прочие обязательства 1450 - это прочие обязательства организации, срок погашения которых превышает 12 месяцев, которые не вошли в другие группы 4-го раздела баланса. Их наличие…

- Определение Налог на добавленную стоимость по приобретенным ценностям 1220 - это остаток НДС по приобретенным материально-производственным запасам, нематериальным активам, капитальным вложениям, работам и услугам, который не…

- Определение Проценты к уплате 2330 - это проценты, которые организация должна была уплатить в отчётном периоде: проценты, уплачиваемые по всем видам заемных обязательств организации (в…

- Определение Текущий налог на прибыль 2410 - это сумма налога на прибыль, сформированная по данным налогового учета за отчетный (налоговый) период Формула расчёта (по отчётности) Строка…

- Определение Оценочные обязательства 1430 - это оценочные обязательства, предполагаемый срок исполнения которых превышает 12 месяцев Несмотря на не самое простое определение, фактически оценочные обязательства -…

- Определение ИТОГО по разделу V 1500 - это сумма показателей по строкам с кодами 1510 - 1550 - общая величина краткосрочных обязательств организации: 1510 «Заемные средства»…

- Определение Прочие краткосрочные обязательства 1550 - это прочие обязательства организации, срок погашения которых не превышает 12 месяцев: целевое финансирование, полученное организациями-застройщиками от инвесторов и порождающее…

- Определение Проценты к получению 2320 - это проценты, которые должна была получить организация в отчётном периоде: проценты, причитающиеся организации по выданным ею займам; проценты и…