Предприятия могут открывать в банках расчетные и текущие счета. Расчетный счет является основным счетом предприятия, через который проводятся все денежные операции без ограничения их перечня.

Текущие счета открываются для обособленных операций. К текущим счетам относятся: валютные счета, ссудные счета, счета по операциям со средствами целевого назначения и т.п.

Денежные средства со счета списываются по распоряжению его владельца или без распоряжения владельца счета в случаях, предусмотренных законодательством. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований средства списываются по мере их поступления в очередности, установленной законодательством.

Формы безналичных расчетов избираются клиентами кредитных организаций самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами.

Безналичные расчеты оформляются денежно-расчетными документами установленной формы:

Платежные поручения;

Требования-поручения;

Расчеты по инкассо;

Аккредитивы;

Платежное поручение – это поручение банку о перечислении определенной суммы со счета предприятия на счет получателя средств. Платежное поручение составляется в 2-3 экземплярах, первый (мемориальный) экземпляр оформляется подписями предприятия (в соответствии с карточкой) и оттиском его печати. 2 экземпляра предоставляются в банк для местных платежей, 3 экземпляра для междугородных платежей.

Платежное требование – это требование поставщика к покупателю и поручение покупателя своему банку оплатить стоимость поставленной продукции (работ, услуг) на основании расчетных и отгрузочных документов. Поставщик направляет требование-поручение в банк покупателя минуя свой банк.

Инкассовые поручения - это требование о бесспорном списании денежных средств (Например, ИФНС списывает пени и недоимки по налогам).

Аккредитив – это поручение банка, обслуживающего предприятие другому банку, обслуживающему поставщика, производить оплату счетов поставщика за отгруженный товар или оказанные услуги на условиях, предусмотренных в заявлении на открытие аккредитива.

Чек (кассовый) - это поручение банку о выдаче со счета предприятия указанной в чеке суммы наличных денег. Денежные чеки являются документами строгой отчетности и выдаются учреждениями банка на основании заявления установленного образца.

Расчетные документы действительны к предъявлению в обслуживающую кредитную организацию в течение 10 календарных дней, не считая дня их выписки.

Объявление на взнос наличными выписывается при взносе наличных денег на расчетный счет. В подтверждение о получении денег банк выдает вносящему лицу квитанцию, которая служит оправдательным документом.

Для учета операций по расчетному счету применяется активный счет 51 «Расчетные счета» , по дебету которого отражается поступление денежных средств, а по кредиту – их списание (перечисление, снятие). В случае наличия у организации нескольких расчетных счетов учет движения средств по каждому из них производится раздельно на открываемом к счету 51 субсчете. Основанием для отражения операций по счету 51 являются выписки банка.

Выписка – это копия лицевого счета предприятия, открытого банком. Выписка содержит номер счета предприятия и даты, за которые производились операции по расчетному счету (текущая и предыдущая).

Храня денежные средства предприятия банк считает себя его должником, т.е. на эту сумму имеет кредиторскую задолженность. Поэтому остатки средств и поступления на расчетный счет банк записывает по кредиту расчетного счета, а списания и выдачу наличными – по дебету.

Предприятие получает от банка выписку с приложенными копиями документов, на основании которых зачислены или списаны средства. Бухгалтер проверяет выписку и соответствие поступивших и списанных сумм по приложенным к ней документам. При обнаружении ошибки он сообщает об этом в банк. Суммы, ошибочно отнесенные в К-т или Д-т расчетного счета и обнаруженные при проверке выписки, отражаются на счете 76 субсчет «Расчеты по претензиям».

Начнем изучение основ бухучета с участка денежных средств. Одним из его представителей является учет денежных сресдтв на расчетном счете. Пожалуй, это самый простой участок в работе.

Учет денежных средств на расчетном счете - минимум теории

Главное назначение этого участка - хранение части денежных средств фирмы и взаиморасчеты с контрагентами. Деньги, хранящиеся на расчетном счете называют безналичные деньги, или в обиходе - БезНал.

Самые распространенные взаиморасчеты по БезНалу (по расчетному счету) происходят для «оплаты поставщику», «получение оплаты от покупателей», «перечисление налогов», «выплата заработной платы на карточки сотрудников», «погашение кредитов, займов», «снятие денег в кассу фирмы» .

Предприятие может иметь больше чем один расчетный счет. Может иметь в одном банке несколько расчетных счетов, а может открыть расчетные счета в разных банках. Как правило, предприятие открывает расчетные счета в тех банках, где условия обслуживания более выгодные. Да, да «за работу» расчетного счета банк ежемесячно выставляет нашей фирме определенную сумму.

Бухгалтерский счет, ответственный за учет денежных средств на расчетном счете - 51 «Расчетные счета». Суть всех действий по расчетному счету - это приход денег на него и расход, в смысле, уход с него . Все события фирмы, затрагивающие расчетный счет оформляются своими первичными документами.

Первичные документы для участка банк

Самые основные первичные документы в бухучете по расчетному счету - это Платежное поручение и Банковская выписка . Назначение «платежного поручения» - это дать распоряжение банку о перечислении денежных средств, например «перечисление налогов» или «оплата поставщику», или «возврат излишне полученных», «перечисление зарплаты сотрудникам» и т.д.

Банк, в свою очередь, для каждого расчетного счета выдает фирме печатную форму своего документа под названием «Выписка». В этом документе отображается информация о деньгах на расчетном счете: сколько пришло, сколько ушло.

Наше предприятие, у себя в бухучете, оформляет первичный документ с аналогичным названием, а именно «Банковская выписка», куда разносит приходы и расходы денег за определенный день.

Если же нашему предприятию потребуется положить денежные средства на расчетный счет, то в банке оформляется документ «Объявление на взнос наличными»

Примеры первичных документов для работы с участком денежных средств на расчетном счете

Взаимодействие учестка денежных средств с другими счетами

Основные взаимодействия расчетного счета происходят с такими участками бухучета, как: взаиморасчеты с контрагентами, с контролирующими органами по налогам, с сотрудниками .

А сейчас небольшое практическое задание. Детализируйте эти участки бухучета на конкретные, на те, что мы уже знаем из раздела «термины бухучета». Затем каждому участку проставьте свой бухгалтерский счет. Для контролирующих органов вспомните названия и найдите в плане счетов нужные бух счета.

Как выглядит в плане счетов

Сейчас настало время заглянуть в план счетов и посмотреть как выглядит расчетный счет в программе 1С Бухгалтерия. Давайте попробуем рассказать про счет и «предсказать», что мы ожидаем увидеть, когда начнем с ним работать. Ок?

Глядя на характеристики мы видим, что 51 счет:

- «Аналитический», поскольку имеются субконто: «Банковский счета» и «Движения денежных средств»

- «Активный» - видим букву «А»

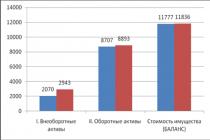

Вспоминаем, счет «Активный» , значит информация с него в Балансе пойдет в таблицу Актив. Остаток по счету может быть только в Дебете либо 0. Приход всех денег будет отображаться в Дебете, а расход пойдет в Кредит.

Субконто «Банковский счета» в проводке будет подставлять выбранный пользователем конкретный банковский счет фирмы.

Субконто «Движение денежных средств» , чем оно нам интересно? Дело в том, что это субконто разделяет информацию по расчетному счету на более подробную, показывая нам Как двигаются безналичные денежные средства. Посмотрите на самые распространенные варианты "Движения денежных средств", что имеются в программе 1С Бухгалтерия.

Пример справочника реального предприятия

Еще пример справочника реального предприятия

Пример отчета

Дополнительно

В начале статьи я говорил, что для фирмы расчетный счет не обходится бесплатно. Банки берут деньги за обслуживание расчетного счета - это как арендная плата за месяц. Они также берут деньги за каждое платежное поручение, которое фирма отдает банку на перечисление денег с расчетного счета. Банк также берет деньги за снятие денежных средств с расчетного счета.

Все услуги банка наше предприятие оформляет как "прочие Расходы" и относит на 91 счет (вот вам еще один счет, с которым взаимодействует 51)

Для работы с расчетным счетом имеются еще несколько первичных документов: расчеты по инкассо, по аккредитиву . Об этом уже можно почитать в учебниках по бухучету.

Расчетный счет может быть арестован(заблокирован) и предприятие не сможет проводить платежи: получать на расчетный счет сможет, а перечислять нет. Сие действие происходит, например, если есть долги по налогам. В этом случае деньги в нужной сумме будут принудительно сняты с расчетного счета, затем его разблокируют.

В настоящее время походы бухгалтера в банк с платежным поручением - крайне редкий случай. Банки повсеместно внедряют свои системы под названием «Банк-клиент». Благодаря этим программам, установленным на компьютерах бухгалтеров, предприятие может оперативно проводить платежи и получать выписки. Для объединения программ 1С и Банк-клиента используются механизмы выгрузки-загрузки платежных поручений и банковских выписок между этими программами.

Бухгалтерские счета, используемые в бухучете, группируются по определенным признакам. К одной из таких групп относится список счетов затрат. О том, что такое затратные…...

Приветствую. В этой статье мы поговорим о поставщиках. О тех организациях, без которых наша фирма не смогла бы работать. Для учета поставщиков в бухучете имеется свой…...

Пожалуй, тема затрат одна из самых важных в жизни фирмы. Пристальным вниманием ее не обходят ни владельцы фирм, ни налоговая инспекция. Для одних, лишние затраты -…...

В практической деятельности каждый хозяйствующий субъект сталкивается с необходимостью осуществлять расчеты в безналичной форме. Расчеты предприятия с поставщиками за приобретенные материалы (услуги); с покупателями за реализуемую продукцию; с кредитными учреждениями по займам; расчеты по обязательным платежам в бюджет, платежи во внебюджетные фонды и другие чаще всего осуществляются через расчетный счет.

Понятийная справка!

Расчетный счет – это счет, открытый предприятием в банке в рублевой валюте и предназначенный для хранения денежных средств организации и осуществления расчетов в безналичной форме.

Расчетный счет является основным счетом организации, через который осуществляются денежные операции. При этом организация самостоятельно определяет необходимое количество расчетных счетов. Каждому открытому счету присваивается 20-тизначный номер, с указанием этого в уставе предприятия. В дальнейшем данный номер указывается во всех документах связанных с движением денежных средств по расчетному счету. Банковское расчетно-кассовое обслуживание осуществляется на основании заключенного договора между организацией и банком. Операции по расчетному счету осуществляются в хронологическом порядке по соответствующему распоряжению владельца счета (организации), а также без распоряжения владельца в случаях, определённых законодательством. При образовании недостатка денежных средств списание со счета осуществляется в следующем порядке:

Соблюдение данной очереди регламентируется ст. 855 Гражданского кодекса РФ .

Расчетный счет открывается в кредитных учреждениях (банках), которые предприятия выбирает для себя самостоятельно.

Управляющий банком на Заявление об открытии счета ставит «разрешительную» подпись и хозяйствующему субъекту, открывающему счет, присваивается номер расчетного счета, состоящий из 20 знаков. Через расчетный счет осуществляются все безналичные расчеты предприятия (только с помощью документов).

С 1 мая 2014 года организации и ИП, являющиеся плательщиками страховых взносов, освобождены от обязанности сообщать в ФСС и ПФР сведения об открытии и закрытии банковских счетов. Эти изменения внесены Федеральным законом от 02.04.2014г. № 59-ФЗ .

Со 2 мая 2014 года отменена обязанность организаций и ИП сообщать в налоговую инспекцию сведений об открытии и закрытии счетов, согласно Федерального закона от 02.04.2014г. № 52-ФЗ .

Порядок открытия расчетного счета

Для открытия расчетного счета в банке юридическое лицо обязано предоставить следующие документы в банк:

- Заявление на открытие счета в рублях, подписанное руководителем и главным бухгалтером организации;

- Договор банковского счета (два экземпляра) в рублях, подписанный на каждом листе;

- Свидетельство о государственной регистрации юридического лица;

- Копия выписки из единого государственного реестра юридических лиц заверенная нотариально или органом, выдавшим документ с датой выдачи не превышающей 1-го месяца до подачи документов;

- Копия надлежащим образом утвержденного устава (положения) с изменениями и дополнениями заверенная нотариально или органом, зарегистрировавшим документ;

- Копия учредительного договора, заверенная нотариально или вышестоящим органом;

- Протокол собрания учредителей;

- Копия трудового договора с руководителем организации;

- Копия приказа о вступлении в должность руководителя и назначением главного бухгалтера, заверенные оттиском печати и подписью руководителя организации;

- Карточка с образцами подписей и отписка печати руководителя предприятия и главного бухгалтера, заверенная нотариально;

- Ксерокопия паспортов лиц заявленных в карточке образцов подписей;

- Оригинал свидетельства о постановке на учет в налоговом органе и его нотариально заверенная копия;

- Копия информационного письма из территориального органа государственной статистики с присвоенными кодами и подтверждающего постановку на учет в государственный территориальный статистический орган, заверенная оттиском печати и подписями должностных лиц организации (не обязательно);

- Копии лицензии на виды деятельности, осуществлении которых требует наличие лицензий.

Перечень необходимых документов закреплен Инструкцией Банка России от 30.05.2014 N 153-И (ред. от 24.12.2018) «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» (Зарегистрировано в Минюсте России 19.06.2014 N 32813) .

Синтетический и аналитический учет операций по расчетному счету

В плане счетов информация о движении денежных средств на расчетных счетах в банке учитывается на активном счете 51 «Расчетные счета». По дебету счета отражается поступление денежных средств на расчетный счет, по кредиту их списание. Сальдо по счету может быть только дебетовым, либо нулевым.

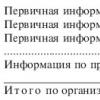

Аналитический учет движения денежных средств ведется в «Выписках банка». Банк составляет и предоставляет выписки организации согласно документооборота банка. Выписка составляется с позиции банка, при этом она предоставляется с приложением всех первичных документов. Периодичность предоставления выписок определяется оборотом движения денежных средств на расчетном счете, но как правило ежедневно.

Выписка банка

Банковская выписка является основанием для составления корреспонденции счетов по счету 51 «Расчетные счета».

Важно обратить внимание на то, что как уже говорилось ранее выписка составляется с позиции банка. А это в свою очередь означает, что суммы, отраженные в выписке по кредиту в бухгалтерском учете должны быть отражены по дебету счета 51 и наоборот, те суммы, которые в выписке стоят по дебету являются расходом по счету 51 и предприятие должно отразить их в кредитовом обороте. Исходя из этого, сальдо в выписке может быть только кредитовым, т.к. отрицательного остатка по счету быть не может.

В случае если у предприятия открыто несколько расчетных счетов аналитический учет по счету 51 «Расчетные счета» необходимо вести в разрезе каждого счета.

Синтетический учет движения денежных средств на расчетном счете при журнально-ордерной форме учета ведется в журнале-ордере №2, ведомости №2 и соответственно в Главной книге. В автоматизированной форме учета в качестве регистров систематизирующих данные первичного учета выступают: ОСВ, анализ счета, карточка счета, ОСВ по счету.

Нормативная база учета по счету 51 «Расчетные счета», документальное оформление расчетов

Кроме этого, как упоминалось ранее, в качестве нормативной базы выступают:

- Инструкция Банка России от 30.05.2014 N 153-И (ред. от 24.12.2018) «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» ;

- Положение Банка России от 19.06.2012 N 383-П (ред. от 11.10.2018) «О правилах осуществления перевода денежных средств» ;

- и др.

Первичными документами учета движения денежных средств на расчетном счете являются:

- Платежное поручение;

- Инкассовое платежное поручение;

- Платежное требование;

- Объявление на взнос наличными;

- Денежный чек.

Понятийная справка!

Платежное поручение – это документ, представляющий собой распоряжение банку о перечислении денежных средств со счета владельца на счет получателя.

Инкассовое платежное поручение – требование о списании в бесспорном порядке денежных средств в случаях, определенных законодательством. При списании денежных средств на основании исполнительных документов в инкассовом поручении необходимо указывать ссылку на дату, исполнительный документ и орган его выдавший (Например, списание пеней и неуплаты налогов в ИФНС).

Платежное требование – это документ, представляющий собой требование поставщика к покупателю и поручение покупателя своему банку об оплате поставленных товаров, работ и услуг. При этом поставщик направляет платежное требование напрямую в банк покупателя.

Объявление на взнос наличными – оформляется при внесении наличных денег на расчетный счет. Банк в качестве документа, подтверждающего получение денег, выдает квитанцию.

Денежный чек – документ, выступающий в качестве распоряжения банку о выдаче наличных денежных средств в указанном размере. Чековые книжки выдаются банком на основании специального заявления и являются документами строгой отчетности. Испорченные чеки не удаляются, они подлежат хранению у чекодателя не менее трех лет. При закрытии счета чекодатель обязан возвратить в банк оставшиеся неиспользованные чековые корешки.

Типовые проводки по счету 51 «Расчетные счета»

Хозяйственные операции по дебету счета 51 «Расчетные счета»

| № | Первичные документы | Корреспондирующие счета | ||

| Дебет | Кредит | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Поступили наличные деньги из кассы на р/с | Выписки банка, объявление на взнос наличными, квитанция банка о приеме наличных денег | 51 | 50 |

| 2 | Поступили денежные средства с валютных счетов | Выписка банка по валютному счету, | 51 | 52 |

| 3 | На расчетный счет возвращены неиспользованные суммы аккредитива, чеков, банковских карт, депозитов | Выписка банка по расчетному счету, выписка банка по специальным счетам | 51 | 55 |

| 4 | Поступили денежные средства, числящиеся в пути (денежные переводы, инкассация выручки) | Выписка банка по расчетному счету | 51 | 57 |

| 5 | В порядке возврата предоставленных долгосрочных и краткосрочных займов другой организации поступили денежные средства на расчетный счет | Выписка банка по расчетному счету | 51 | 58 |

| 6 | Поступление от поставщиков и подрядчиков (возврат предоплаты, авансовых перечислений, сумм переплаты) | Выписка банка по расчетному счету и платежное поручение | 51 | 60 |

| 7 | Отражена выручка от покупателей и заказчиков за поставленную готовую продукцию, выполненную работу, оказанные услуги | Выписка банка по расчетному счету, платежное поручение, платежное требование | 51 | 62 |

| 8 | Поступили денежные средства за счет кредитов банков и прочих займов:

А) краткосрочных Б) долгосрочных |

Выписка банка по расчетному счету, документы на получение краткосрочных и долгосрочных кредитов и займов | А) 51 | А) 66 |

| 9 | Возвращены из бюджета суммы переплат по налогам и сборам по результатам перерасчета | 51 | 68 | |

| 10 | Возмещены организации фондом социального страхования расходы по выплате различных пособий | Выписка банка по расчетному счету, платежное поручение | 51 | 69/1 |

| 11 | Возвращены из внебюджетных фондов сумма переплат по результатам пересчета | Выписка банка по расчетному счету, платежное поручение | 51 | 69 |

| 12 | Зачислены на р/с перечисленные подотчетными лицами выручка за проданную продукцию и товары | 51 | 71 | |

| 13 | Отражены суммы поступившие от работников организации, погашение займа, возмещение материального ущерба | Выписка банка по расчетному счету, квитанции почтовых переводов | 51 | 73 |

| 14 | Денежные средства в счет вклада в уставный капитал поступили на расчетный счет | 51 | 75 | |

| 15 | Поступили на расчетный счет денежные средства от разных организаций и физических лиц в счет погашения дебиторской задолженности; зачислены суммы удовлетворенных претензий, дивиденды по ценным бумагам, проценты по долговым обязательствам других организаций, доходы от участия в уставных капиталах других организаций, распределённая прибыль от совместной деятельности, средства от дочерних организаций | Выписка банка по расчетному счету, платежные поручения | 51 | 76 |

| 16 | Зачислены суммы страховых возмещений, полученные организацией от страховых компаний | Выписка банка по расчетному счету, платежные поручения | 51 | 76 |

| 17 | Поступили денежные средства в счет целевого финансирования | Выписка банка по расчетному счету, платежные поручения | 51 | 86 |

| 18 | Поступили денежные средства в счет чрезвычайных доходов в результате чрезвычайной ситуации | Выписка банка по расчетному счету | 51 | 99/4 |

| 19 | На р/с головной организации поступили денежные средства от структурного подразделения, учитываемого на отдельном балансе | Выписка банка по расчетному счету | 51 | 79 |

| 20 | Поступили денежные средства в счет доходов будущих периодов | Выписка банка по расчетному счету | 51 | 98/1 |

Хозяйственные операции по кредиту счета 51 «Расчетные счета».

| № | Содержание хозяйственных операций | Первичные документы | Корреспондирующие счета | |

| Дебет | Кредит | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Перечислены денежные средства в кассу с расчетного счета | Выписка банка по расчетному счету, ПКО | 50 | 51 |

| 2 | Перечислены денежные средства с одного расчетного счета на открытые расчётные счета в других банках | Выписка банка по расчетному счету, платежные поручения | 51 | 51 |

| 3 | Отражено списание по р/с на приобретение валютных средств | Выписка банка по расчетному счету, валютному счету, платежные поручения | 52 | 51 |

| 4 | Зачислены денежные средства в аккредитивы | Выписка банка по расчетному счету, специальным счетам, платежные поручения, заявление на аккредитив | 55/1 | 51 |

| 5 | Оформлена расчетная чековая книжка | Выписка банка по расчетному счету, специальным счетам, платежные поручения, заявление на оформление чековой книжки | 55/2 | 51 |

| 6 | Открыты депозитные счета | 55/3 | 51 | |

| 7 | Открыты иные специальные счета (спец. счет по банковским картам, спец. счет по финансированию кап. вложений) | Выписка банка по расчетному счету, специальным счетам, платежные поручения | 55 | 51 |

| 8 | Предоставлены займы, оплачены облигации и прочие финансовые вложения с расчетного счета | Выписка банка по расчетному счету | 58 | 51 |

| 9 | Рассчитались с р/с с поставщиками и подрядчиками (в том числе перечислили авансы) | Выписка банка по расчетному счету, платежные поручения | 60 | 51 |

| 10 | Возвращена неиспользованная сумма аванса покупателям и заказчикам, ранее полученная от них | Выписка банка по расчетному счету, платежные поручения | 62 | 51 |

| 11 | Оплачена задолженность по краткосрочным ссудам | Выписка банка по расчетному счету, платежные поручения | 66 | 51 |

| 12 | Оплачена задолженность по долгосрочным ссудам | Выписка банка по расчетному счету, платежные поручения | 67 | 51 |

| 13 | Перечислена бюджету задолженность по налогам и сборам | Выписка банка по расчетному счету, платежные поручения | 68 | 51 |

| 14 | Рассчитались с р/с с фондами социального страхования и обеспечения | Выписка банка по расчетному счету, платежные поручения | 69 | 51 |

| 15 | С персоналом по оплате труда, пособиям и дивидендам (на счетах кредитных учреждениях и по почтовым переводам) рассчитались с р/с | Выписка банка по расчетному счету, платежные поручения | 70 | 51 |

| 16 | Перечислены авансы подотчетным лицам, находящимся за пределами организации | Выписка банка по расчетному счету, платежные поручения | 71 | 51 |

| 17 | Отражены на счетах компенсации за использование личных автомобилей для служебных поездок, займы работником организации на индивидуальные нужды | Выписка банка по расчетному счету, платежные поручения | 73 | 51 |

| 18 | Начислены суммы доходов учредителям, юридическим лицам от участия в деятельности организации (дивиденды на акции, паи, земельные доли) | Выписка банка по расчетному счету, платежные поручения | 75 | 51 |

| 19 | Перечислено страховым компаниями суммы по имущественному и личному страхованию | Выписка банка по расчетному счету, платежные поручения | 76/1 | 51 |

| 20 | Рассчитались с р/с с депонентами | Выписка банка по расчетному счету, платежные поручения | 76/4 | 51 |

| 21 | Рассчитались с р/с с населением за принятый скот и с/х продукцию | Выписка банка по расчетному счету, платежные поручения | 76/7 | 51 |

| 22 | Рассчитались с р/с с получателями алиментов | Выписка банка по расчетному счету, платежные поручения | 76/9 | 51 |

| 23 | На покрытие затрат по мероприятию целевого назначения, финансируемые за счет целевых источников, перечислены денежные средства | Выписка банка по расчетному счету, платежные поручения | 86 | 51 |

| 24 | Списаны денежные средства, утраченные в связи со стихийными бедствиями и прочими чрезвычайными обстоятельствами | Выписка банка по расчетному счету, платежные поручения | 99 | 51 |

Бухгалтерский учет в сельском хозяйстве Бычкова Светлана Михайловна

7.4. ОРГАНИЗАЦИЯ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА РАСЧЕТНОМ СЧЕТЕ

Сельскохозяйственные предприятия ведут расчеты по своим обязательствам с другими организациями, как правило, в безналичном порядке через банки или применяют другие формы безналичных расчетов, устанавливаемые Банком России в соответствии с законодательством Российской Федерации.

Каждое предприятие вправе открывать в любом банке расчетные и другие счета для хранения свободных денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций.

Для открытия расчетного счета предприятие должно представить в учреждение выбранного ею банка следующие документы:

Заявление на открытие счета установленного образца;

Нотариально заверенные копии устава предприятия, учредительного договора и регистрационного свидетельства;

Справку налогового органа о регистрации предприятия в качестве налогоплательщика;

Карточку с образцами подписей руководителя, заместителя руководителя и главного бухгалтера (при отсутствии на предпри

ятии должности главного бухгалтера на карточке ставится подпись только руководителя предприятия) с оттиском печати предприятия по установленной форме, заверенную нотариально.

Следует отметить, что вопрос о количестве расчетных счетов одной организации решался в различные годы по–разному. В соответствии с Указом Президента РФ от 23 мая 1991 г. № 1006 организация могла иметь в банках только один расчетный (текущий) счет для осуществления операций по основной деятельности.

Данный указ отменен п. 2 Указа Президента РФ № 291 от 21 марта 1995 г., и организации получили возможность иметь неограниченное количество рублевых расчетных (текущих) счетов, рассчитываться с бюджетом и вести другие расчеты с любого расчетного счета.

С расчетного счета банк оплачивает обязательства, расходы и поручения организации, проводимые в порядке безналичных расчетов, а также выдает средства на оплату труда и текущие хозяйственные нужды. Операции по зачислению сумм на расчетный счет или списанию с него банк осуществляет на основании письменных распоряжений владельцев расчетного счета (денежных чеков, объявлений на взнос денег наличными, платежных требований) или с их согласия (оплата платежных требований поставщиков и подрядчиков). Исключения составляют платежи, взыскиваемые в бесспорном порядке по решению органов государственного арбитража, суда или финансовых органов.

Для проведений операций по расчетному счету используются следующие формы (урегулированные законодательством способы исполнения через банк денежных обязательств) безналичных расчетов:

Платежные поручения;

Платежные требования–поручения;

По инкассо.

Расчеты платежными поручениями. Основным платежным инструментом являются платежные поручения.

Платежное поручение – это расчетный документ, содержащий распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежные поручения принимаются банком к исполнению независимо от наличия денежных средств на счете плательщика. При оплате платежного поручения сумма платежа списывается со счета плательщика и через систему межбанковских расчетов переводится в банк получателя платежа, где и зачисляется на счет последнего. При отсутствии или недостаточности денежных средств на счете плательщика платежное поручение помещается в картотеку № 2 «Расчетные документы, не оплаченные в срок» и оплачивается по мере поступления денежных средств в установленной законом очередности. Клиент имеет право отозвать платежные поручения, помещенные в картотеку № 2.

Расчеты платежными требованиями–поручениями представляют собой банковскую операцию, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. При этом платежный инструмент (платежное требование–поручение) предъявляется получателем средств (взыскателем) к счету плательщика через систему банковских расчетов. Этот документ оплачивается с согласия (акцепта) плательщика. Только при получении от плательщика акцепта исполняющий банк оплачивает платежное требование–поручение.

Расчеты по инкассо служат документом для бесспорного списания средств с расчетного счета организации (ст. 874, 875 ГК РФ). В бесспорном порядке со счетов организации списывают платежи, не внесенные в срок в государственный бюджет, внебюджетные фонды, фонды социального назначения, за таможенные процедуры, платежи по исполнительным и приравненным к ним документам.

В безакцептном порядке оплачивают счета энергоснабжаю–щих, теплоснабжающих и водопроводно–канализационных организаций.

Денежные средства с расчетного счета списываются в календарной очередности, т.е. в порядке поступления распоряжений клиента и других документов на списание. Статьей 855 ГК РФ установлена очередность проведения платежей (при недостаточности денежных средств на счете для удовлетворения всех предъявленных требований):

в первую очередь осуществляются платежи по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

во вторую очередь – по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, по выплате вознаграждений по авторскому договору;

в третью очередь – по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, а также по отчислениям в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования;

в четвертую очередь – по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды, которые не предусмотрены в третьей очереди;

в пятую очередь – по исполнительным документам, предусматривающим удовлетворение других денежных требований;

в шестую очередь – все остальные платежи осуществляются в порядке календарной очередности.

Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступлений документов.

Ежедневно или в другие сроки, установленные по соглашению с организацией, банк выдает ей выписки из ее расчетного счета с приложением оправдательных документов. В выписке указывают начальный и конечный остатки на расчетном счете и суммы операций, отраженных на расчетном счете. Бухгалтерия проверяет правильность сумм, указанных в выписке, и при обнаружении ошибки немедленно извещает об этом банк. Спорные суммы могут быть опротестованы в течение 10 дней с момента получения выписки.

Данный текст является ознакомительным фрагментом. Из книги Рынок ценных бумаг. Шпаргалки автора Кановская Мария Борисовна62. Организация денежных расчетов Любая национальная система денежных расчетов обслуживает весь платежный оборот той или иной страны.Денежные расчеты по операциям с цененными бумагами – только часть выполненных его функций.Ценные денежные бумаги – это коммерческие и

Из книги Банковское право автора Рождественская Татьяна Эдуардовна1. Размещение денежных средств Сутью банковской деятельности является трансформация сбережений в инвестиции. Поэтому законодателю важно было подчеркнуть правомочие кредитной организации направлять привлеченные во вклады денежные средства в качестве инвестиций и

автора4.3. ОРГАНИЗАЦИЯ УЧЕТА ОПЕРАЦИЙ ПОСТУПЛЕНИЯ ОСНОВНЫХ СРЕДСТВ Для учета операций, связанных с поступлением основных средств, используется балансовый счет 08 «Вложения во внеоборотные активы». Данный счет предназначен для обобщения информации о затратах организации в

Из книги Бухгалтерский учет в сельском хозяйстве автора Бычкова Светлана Михайловна7.2. СУЩНОСТЬ ДЕНЕЖНЫХ СРЕДСТВ И ЗАДАЧИ ИХ УЧЕТА Денежными средствами называются остатки на банковских счетах организации (безналичные денежные средства), а также денежные средства и приравненные к ним знаки, хранимые ее администрацией самостоятельно в кассе (наличные

Из книги Бухгалтерский учет в сельском хозяйстве автора Бычкова Светлана Михайловна7.5. ОРГАНИЗАЦИЯ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА ВАЛЮТНЫХ И СПЕЦИАЛЬНЫХ СЧЕТАХ, ПЕРЕВОДОВ В ПУТИ Кроме расчетных счетов, у сельскохозяйственных предприятий могут быть открыты в банках валютные и специальные счета.Сельскохозяйственные предприятия могут открывать валютные

Из книги Практический аудит: учебное пособие автора Сиротенко Элина АнатольевнаГлава 2 АУДИТ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ 2.1. ЦЕЛИ АУДИТА Аудиторская проверка операций с денежными средствами включает проверку кассовых, банковских и валютных операций. Основная цель проверки – установление законности, достоверности и целесообразности совершения

Из книги Азбука бухгалтерского учета автора Виноградов Алексей Юрьевич9.1. Денежные средства на расчетном счете Для учета операций на расчетных счетах организации используется активный счет 51 «Расчетные счета».Поступление денежных средств на расчетные счета организации отражается по дебету счета 51, а списание денежных средств

Из книги Ценные бумаги – это почти просто! автора Закарян Иван ОванесовичВывод денежных средств Наверное, самым важным моментом, перед тем как положить куда-то деньги, является вопрос о том, как их можно будет оттуда забрать. Вторым вопросом будет защищенность от несанкционированного вывода денег в пользу третьих лиц (сиречь, злоумышленников).

Из книги Бухгалтерский учет и налогообложение от создания до ликвидации организации автора Красова Ольга Сергеевна2.2 Учет денежных средств Денежные средства организации могут находиться в виде наличных денег и денежных документов на расчетных, текущих, специальных счетах в банках, в выставленных аккредитивах, чековых книжках и т. д.Порядок хранения и расходования денежных средств,

Из книги Платежные системы автора Коллектив авторов3.1. Организация деятельности операторов по переводу денежных средств В настоящее время национальная платежная система строится в соответствии с потребностями субъектов национальной платежной системы и их клиентов в платежных услугах, при оказании которых широко

Из книги Типичные ошибки в бухгалтерском учете и отчетности автора Уткина Светлана АнатольевнаПример 21. Организация, получив неисключительное право на программное обеспечение, дающее возможность представлять в налоговые органы декларации по налогам и сборам посредством телекоммуникационных каналов связи, отражает его стоимость на счете 04 «Нематериальные

автора Корнийчук ГалинаХранение денежных средств Правила хранения денежных средств установлены в Порядке ведения кассовых операций в Российской Федерации.При организации хранения свободных денежных средств в кассах организации необходимо соблюдать требования Порядка ведения кассовых

Из книги Наличные денежные расчеты: с учетом последних изменений в законодательстве автора Корнийчук ГалинаКнига учета принятых и выданных кассиром денежных средств (форма № КО-5) Книга учета ведется только теми организациями, которые имеют в штате нескольких кассиров.Она применяется для учета денег, выданных старшим кассиром из кассы организации другим кассирам или

Из книги Бухгалтерский учет в медицине автора Фирстова Светлана ЮрьевнаГлава 3. Бухгалтерский учет финансовых активов (денежных средств). Порядок учета наличных денежных средств и кассовых операций (1-й ур.) Нормативная база Организация ведения кассовых операцийРасчеты наличными денежными средствами осуществляются через кассу и

Из книги Аудит. Шпаргалки автора Самсонов Николай Александрович115. Аудит учета денежных средств Основные нарушения здесь – злоупотребления, хищения.Ошибки могут быть классифицированы следующим образом: 1. Прямые хищения денежных средств: ничем не замаскированные, замаскированные неоформленными документами.2. Неоприходование и

Из книги Учредитель и его фирма [От создания ООО до выхода из него] автора Анищенко Александр Владимирович2.1.1. Внесение денежных средств Взнос денег в уставный капитал осуществляется на расчетный счет или в кассу организации. Поступление денежных взносов учредителей в кассу фирмы обязательно оформляется приходным кассовым ордером.Внесение учредителем своего вклада в

Большая часть расчетов, с которыми сталкивается бухгалтер, производится безналичным путем, т.е. через банк. Каждая организация ведет расчеты с поставщиками (продавцами) материалов, основных средств, с покупателями продукции или потребителями услуг, которые чаще всего производятся через расчетный счет.

На расчетные счета организации поступают выручка за реализованную продукцию, работы, услуги, авансовые платежи, кредиты банка, деньги из кассы. Через расчетный счет оплачиваются налоги и ведутся расчеты с органами государственного социального страхования и обеспечения, поступают и возвращаются банковские кредиты и другие заемные средства.

С расчетного счета производятся платежи поставщикам, уплата налогов, перечисления в государственные внебюджетные фонды социального страхования и обеспечения, выдаются наличные деньги на выдачу заработной платы, на командировочные, хозяйственные и представительские расходы и т.д.

Основные операции, с которыми обычно сталкивается бухгалтер при оформлении движения денежных средств на расчетном счете, это получение наличных денег из банка, сдача наличных денег в банк и оформление платежных поручений на перечисление денег.

Для снятия наличных денег с расчетного счета предварительно следует получить в банке чековую книжку. Бухгалтер заполняет денежный чек на имя сотрудника, которому предстоит получить по данному чеку деньги в банке (обычно это кассир организации). С обратной стороны чека указывается назначение суммы. Чек подписывается руководителем организации, отрезается из чековой книжки и передается сотруднику для получения денег, а корешок его, где также фиксируется данная операция, остается в чековой книжке.

Наличные деньги, полученные с расчетного счета в кассу, расходуются строго но целевому назначению. Цели, на которые получены деньги, указываются на оборотной стороне денежного чека. Неизрасходованный остаток должен быть возвращен в банк.

Организация сдает на расчетный счет в банке деньги, принятые в кассу как взнос в уставный капитал, выручку от реализации продукции, оплаченной покупателем наличными, и т.д. При сдаче наличных денег в байк заполняют объявление на взнос наличными.

Чтобы перечислить деньги с расчетного или иного счета в банке, необходимо заполнить первичный документ - платежное поручение. Это поручение банку о перечислении требуемой суммы поставщику (продавцу) при покупке материалов или другого имущества, финансовым органам при уплате налогов и т.п. Бухгалтер готовит платежное поручение в нескольких экземплярах (от 3 до 5 в зависимости от требований банка, в котором открыт расчетный счет). После того как банк произвел операцию, один из экземпляров платежного поручения со штампом банка возвращается клиенту.

Бухгалтер в обязательном порядке контролирует движение денежных средств на расчетном счете. Он регулярно получает у своего операциониста банковские выписки , в которых содержится информация о состоянии расчетного счета, и первичные документы, подтверждающие движение средств. Бухгалтер организует хранение банковских выписок так, чтобы соблюдалась непрерывность информации. Каждая последующая выписка банка должна иметь ссылку на предыдущую но дате. Кроме того, начальное сальдо последующей выписки должно соответствовать конечному сальдо предыдущей. Каждая операция, отраженная в банковской выписке, должна подтверждаться приложенным к ней первичным документом.

Никакие исправления, подчистки и помарки в банковских выписках не допускаются. На первичных документах, приложенных к банковским выпискам, должен стоять штамп банка.

Все платежные поручения, подготовленные бухгалтером для перечисления денежных средств, записываются в книгу регистрации платежных поручений.

Бухгалтер должен следить за законностью совершения операций: контролировать их соответствие уставным документам, заключенным организацией договорам, знать виды и размер обязательных платежей в бюджет и в государственные внебюджетные фонды.

Синтетический учет наличия и движения денежных средств на расчетных счетах организации, открытых в кредитных учреждениях, ведется на счете 51 «Расчетные счета». Это активный балансовый счет, его остаток на начало отчетного периода должен соответствовать данным бухгалтерского баланса в бухгалтерской отчетности. По дебету счета 51 отражается поступление денег на расчетный счет, а по кредиту - их списание (перечисление).

В табл. 8.2 приведены типичные хозяйственные операции по учету денежных средств на расчетном счете.

Таблица 8.2

|

Хозяйственная операция |

Документ |

Корреспонденция счетов |

||

|

На расчетный счет внесена денежная наличность из кассы |

Расходный кассовый ордер, объявление на взнос наличными |

|||

|

Поступили денежные средства от покупателя (заказчика) за реализованные товары (работы, услуги), продажу ненужного имущества |

||||

|

Поступила предоплата (аванс) от покупателя, заказчика |

Платежные документы, банковская выписка |

|||

|

На расчетный счет поступила выручка от продаж (при невозможности ее предварительного I тч ис л ei i ия) |

Платежные документы, банковская выписка |

|||

|

Получен банковский кредит: краткосрочный |

Банковская |

|||

|

долгосрочный |

||||

|

Получены с расчетного счета наличные деньги по чеку |

Корешок чека, банковская выписка, приходный кассовый ордер |

|||

|

Перечислено поставщику, подрядчику за товары, работы, услуги |

||||

|

Перечислен аванс поставщику, подрядчику |

Платежное поручение, банковская выписка |

|||

|

Хозяйственная операция |

Документ |

Корреспонденция счетов |

||

|

Перечислен налог в бюджет |

Платежное поручение, банковская выписка |

|||

|

Перечислен единый социальный налог, взнос по обязательному пенсионному страхованию |

Платежное поручение, банковская выписка |

|||

|

Перечислены средства на открытие аккредитива |

Платежное поручение, банковская выписка |

|||

|

Приобретены акции, облигации |

Платежное поручение, банковская выписка |

|||

|

Перечислены дивиденды учредителям |

Платежное поручение, банковская выписка |

|||

|

Оплачены расчетно-кассовые услуги банка |

Банковская |

|||